Количественная теория денег определяет спрос на деньги с помощью уравнения обмена:

MV=PY, где:

M - количество денег в обращении,

P - уровень цен (индекс цен),

Y - объем выпуска в реальном выражении.

Предполагается, что скорость обращения - величина постоянная, так как связана с достаточно устойчивой структурой сделок.

При условии постоянства V изменение количества денег в обращении (М) должно вызвать пропорциональное изменение номинального ВНП (PY). Но, согласно классической теории, реальный ВНП (Y) изменяется медленно и только при изменении величины факторов производства и технологии. Можно предположить, что Y меняется с постоянной скоростью, а на коротких отрезках времени - постоянен. Поэтому колебания номинального ВНП будут отражать главным образом изменения уровня цен. Таким образом, изменение количества денег в обращении не окажет влияния на реальные величины, а отразится на колебаниях номинальных переменных. Это явление получило название "нейтральности денег". Современные монетаристы, поддерживая концепцию "нейтральности денег" для описания долговременных связей между динамикой денежной массы и уровнем цен, признают влияние предложения денег на реальные величины в краткосрочном периоде (в пределах делового цикла).

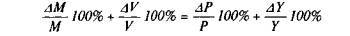

Уравнение обмена может быть представлено в темповой записи (для небольших изменений входящих в него величин):

По правилу монетаристов, государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВНП, тогда уровень цен в экономике будет стабилен.

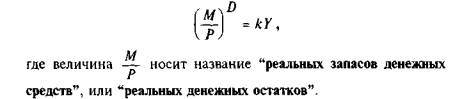

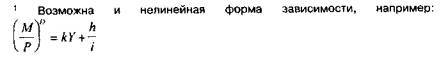

Приведенное выше уравнение количественной теории MV=PY называется уравнением Фишера. Используется и другая форма этого уравнения, так называемое кембриджское уравнение: M=kPY. Коэффициент k, однако, несет и собственную смысловую нагрузку, показывая долю номинальных денежных остатков (М) в доходе (PY). Строго говоря, величины У и k связаны с движением ставки процента1, но в данном случае для простоты принимаются постоянными. Кембриджское уравнение предполагает наличие разных видов финансовых активов с разной доходностью (а не только наличность или Ml) и возможность выбора между ними при решении вопроса, в какой форме хранить доход.

Чтобы элиминировать (скрыть) влияние инфляции, обычно рассматривают реальный спрос на деньги, то есть

Кейнсианская теория спроса на деньги - теория предпочтения ликвидности - выделяет три мотива, побуждающие людей хранить часть денег в виде наличности:

- транзакционный мотив (потребность в наличности для текущих сделок),

- мотив предосторожности (хранение определенной суммы наличности на случай непредвиденных обстоятельств в будущем),

- спекулятивный мотив ("намерение приберечь некоторый резерв, чтобы с выгодой воспользоваться лучшим, по сравнению с рынком, знанием того, что принесет будущее").

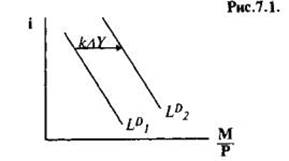

Спекулятивный спрос на деньги основан на обратной зависимости между ставкой процента и курсом облигаций. Если ставка процента растет, то цена облигации падает, спрос на облигации растет, что ведет к сокращению запаса наличных денег (меняется соотношение между наличностью и облигациями в портфеле активов), т.е. спрос на наличные деньги снижается. Таким образом, очевидна обратная зависимость между спросом на деньги и ставкой процента

Обобщая два названных подхода - классический и кейнсианский - можно выделить следующие факторы спроса на деньги:

1) уровень дохода;

2) скорость обращения денег;

3) ставка процента.

Классическая теория связывает спрос на деньги главным образом с реальным доходом. Кейнсианская теория спроса на деньги считает основным фактором ставку процента. Хранение денег в виде наличности связано с определенными издержками. Они равны проценту, который можно было бы получить, положив деньги в банк или использовав их на покупку других финансовых активов, приносящих доход. Чем выше ставка процента, тем больше мы теряем потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, а значит, тем ниже спрос на наличные деньги.

Функция спроса на деньги показывает, что при любом данном уровне дохода величина спроса будет падать с ростом ставки процента и наоборот.

Эмпирические данные подтверждают теоретическую модель спроса на деньги, обнаруживая, однако, наличие определенного временного лага между изменением факторов и реакцией спроса на деньги.

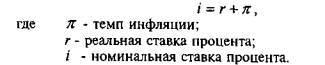

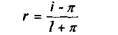

В функции спроса на деньги используется номинальная ставка процента. Это ставка, назначаемая банками по кредитным операциям. Реальная ставка процента отражает реальную покупательную способность дохода, полученного в виде процента. Связь номинальной и реальной ставки процента описывается уравнением Фишера:

где коэффициенты k и h отражают чувствительность спроса на деньги к доходу и ставке процента.

Уравнение показывает, что номинальная ставка процента может изменяться по двум причинам: из-за изменения реальной ставки и темпа инфляции.

Количественная теория и уравнение Фишера вместе дают связь объема денежной массы и номинальной ставки процента: рост денежной массы вызывает рост инфляции, а последняя приводит к увеличению номинальной ставки процента. Эту связь инфляции и номинальной ставки процента называют эффектом Фишера.

Из уравнения Фишера следует, что

r= i - п.

При высоких темпах инфляции используется более точная формула для определения реальной ставки процента

На базе двух основных подходов к анализу спроса на деньги развивается множество современных денежных теорий, акцентирующих внимание на разных сторонах спроса на деньги. Так, в основе модели Баумоля-Тобина лежит трансакционный спрос на деньги. С помощью этой модели можно определить, например, какую сумму в среднем за период экономический агент может хранить в виде наличности в зависимости от уровня своего дохода, альтернативной стоимости хранения денег в виде наличности (обычно ставки процента), издержек по переводу своих активов из одной формы в другую. Одновременно решается и вопрос о том, как часто следует переводить активы из одной формы в другую.

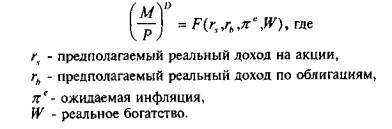

Портфельный подход к спросу на деньги исходит из того, что наличность - лишь одна из составляющих портфеля финансовых активов экономических агентов. Решая вопрос об оптимальном количестве средств, которые можно держать в виде наличности, владелец портфеля исходит из того, какой доход могут обеспечить ему другие виды активов, и в то же время, насколько рискованно хранить средства в той или другой форме финансовых активов. Рост доходности акций и облигаций, например, будет снижать спрос на наличность. С другой стороны, рост риска потерять доход от неденежных форм активов, увеличивает желание хранить деньги в виде наличности. Спрос на деньги ставится также в зависимость от общего богатства индивида, поскольку размеры этого богатства определяют объем портфеля активов в целом, а значит и всех его составляющих. Учитывается и влияние инфляции. Общая формула выглядит таким образом:

Причем, только последний фактор положительно связан со спросом на деньги. Например, в случае высокой инфляции спрос на деньги уменьшается, экономические агенты стремятся перевести свои средства в реальные активы, не столь подверженные влиянию инфляции.

Другой подход может состоять в определении спроса на деньги на основе оценки вероятного изменения скорости обращения денег, ожидаемой инфляции и планируемого изменения объема реального ВНП (то есть исходя из уравнения MV=PY).

2015-07-21

2015-07-21 1470

1470