Процесс увеличения денег в связи с присоединением процентов к сумме долга называют наращением.

Под наращенной суммой ссуды (долга, депозита и т.д.) понимается ее первоначальная сумма вместе с начисленными на нее процентами к концу срока.

Процесс изменения суммы долга с начисленными простыми процентами можно представить в виде арифметической прогрессии, членами которой являются величины

Р; P + Pi = P (1 + i); Р (1 + i) + Pi = P( 1+ 2 i) и т. д. до Р (1 + ni).

Первый член этой прогрессии равен Р, разность - Pi, тогда последний член является наращенной суммой

S = P (1 + ni),

где S – наращенная сумма денег;

Р - первоначальная сумма денег,

i - ставка простых процентов;

Pi - начисленные проценты за один период;

n – число периодов начисления процентов;

Pni – начисленные проценты за п периодов.

Данная формула является формулой наращения по простым процентам, или формулой простых процентов.

Множитель (1 + ni) называется множителем наращения.Он показывает во сколько раз наращенная сумма больше первоначальной суммы.

Наращенную сумму можно представить в виде двух слагаемых: первоначальной суммы и суммы процентов

S = P + I,

где I = Pni – сумма процентов.

Начисление простых процентов обычно используется в двух случаях:

1) при заключении краткосрочных контрактов (предоставлении краткосрочных кредитов и т.п.), срок которых не превышает одного года;

2) когда проценты не присоединяются к сумме долга, а выплачиваются периодически.

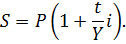

Ставка процентов обычно устанавливается в расчете на год, поэтому при продолжительности операции менее года необходимо выяснить, какая часть процентов уплачивается кредитору. Для этого величину п выражают в виде дроби

где п - срок финансовой операции в долях года;

Y - число дней или месяцев в году (временная база) (англ. Year – год);

t - срок операции (ссуды) в днях или месяцах (англ. time – время).

В этом случае наращенная сумма вычисляется по формуле:

Возможно несколько вариантов расчета процентов, различающихся выбором временной базы Y и способом измерения срока финансовой операции.

Часто за базу измерения времени берут год, условно состоящий из 360 дней (12 месяцев по 30 дней в каждом). В этом случае говорят, что вычисляют обыкновенный, или коммерческий процент.В отличие от него точный процентполучают, когда за базу берут действительное число дней в году: 365 или 366, если год високосный.

Определение числа дней финансовой операции также может быть точным или приближенным. В первом случае вычисляют фактическое число дней между двумя датами, во втором - продолжительность финансовой операции определяется числом месяцев и дней операции, приближенно считая все месяцы равными и содержащими по 30 дней. В обоих случаях дата начала и дата окончания операции считается за один день.

Подсчет точного числа дней между двумя датами можно осуществить, взяв разность этих дат, или с помощью специальной таблицы, в которой представлены порядковые номера дат в году (прил. 2, 3).

Различные варианты временной базы и методов подсчета дней финансовой операции приводят к следующим схемам расчета процентов, применяемых на практике:

•точные проценты с точным числом дней ссуды (британская схема 365/365, когда в году считается 365 дней, полугодие приравнивается к 182 дням и длительность месяцев точная);

•обыкновенные проценты с точным числом дней ссуды (французская схема 365/360, в году принимается 360 дней и точная длительность месяцев);

•обыкновенные проценты с приближенным числом дней ссуды (германская схема 360/360, считается, что в году 360 дней и 30 дней в каждом месяце).

Поскольку точное число дней ссуды в большинстве случаев больше приближенного, то величина процентов с точным числом дней обычно больше, чем с приближенным.

Вариант расчета с точными процентами и приближенным измерением времени ссуды не применяется.

Точное и приближенное число дней для обыкновенных процентов связаны следующими зависимостями:

i 360 = 0,986301 · i 365; i 365= 1,013889 · i 360.

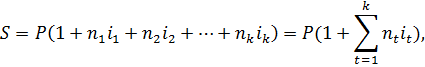

Процентные ставки не остаются неизменными во времени, в кредитных соглашениях иногда предусматриваются дискретно изменяющиеся процентные ставки. В этом случае формула расчета наращенной суммы принимает следующий вид:

где it - ставка простых процентов в периоде с номером t, t = 1,…, k;

пt - продолжительность t периода начисления по ставке it, i = 1,…, k.

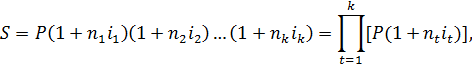

Сумма депозита, полученная в конце обозначенного периода вместе с начисленными на нее процентами, может быть вновь инвестирована под эту или другую процентную ставку. Процесс реинвестирования иногда повторяется неоднократно в пределах расчетного срока N. В случае многократного инвестирования в краткосрочные депозиты и применения простой процентной ставки наращенная сумма для всего срока N находится по формуле

где п 1, п 2, пt - продолжительности последовательных периодов реинвестирования

где i 1, i 2, …, it - ставки, по которым производится реинвестирование.

При обслуживании текущих счетов банки сталкиваются с непрерывной цепью поступлений и расходований средств, а также с необходимостью начисления процентов на постоянно меняющуюся сумму. В банковской практике в этой ситуации используется правило – общая начисленная за весь срок сумма процентов равна сумме процентов, начисленных на каждую из постоянных на некотором отрезке времени сумм. Это касается дебетовой и кредитовой части счета. Разница состоит только в том, что кредитовые проценты вычитаются.

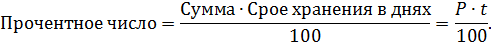

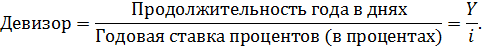

Для начисления процентов на такие постоянные суммы используют процентные числа:

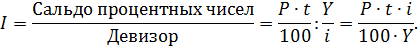

Процентные числа по каждой постоянной сумме складываются и делятся на девизор:

Следовательно, вся абсолютная сумма начисленных процентов рассчитывается следующим образом:

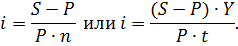

Вычисление ставки доходности краткосрочных финансовых операций в виде ставки простых процентов осуществляется по формуле:

На практике часто необходимо решать задачу, обратную наращению процентов, когда по заданной наращенной сумме, соответствующей окончанию финансовой операции, требуется найти исходную сумму. Такой расчет называют дисконтированиемнаращенной суммы.

Величина, найденная путем дисконтирования, называется современной величиной, или текущей стоимостью, наращенной суммы.

В большинстве случаев фактор времени учитывается в финансовых контрактах именно с помощью дисконтирования. Современная величина денежных средств эквивалентна наращенной суммев том смысле, что через определенный период времени и при заданной ставке процентов она в результате наращения станет равной наращенной сумме. Поэтому операцию дисконтирования называют также приведением.

Привести стоимость денег можно к любому нужному моменту времени, не обязательно к началу финансовой операции.

Существует два вида дисконтирования:

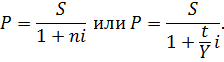

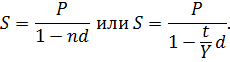

1. Математическое дисконтирование, которое представляет собой решение задачи, обратной наращению первоначальной ссуды. Если в прямой задаче S = P (1 + ni), то в обратной

Выражение 1/(1 + ni) называют дисконтным множителем.Он показывает, какую долю составляет первоначальная сумма денег в окончательной величине долга.

Дисконт наращенной суммыравен

D = S - Р,

где D – дисконт.

2. Банковский (коммерческий) учет. Операция учета, в том числе учета векселей, заключается в том, что банк до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца (являющегося кредитором) по цене ниже той суммы, которая должна быть выплачена по нему в конце срока, т.е. приобретает (учитывает) его с дисконтом.

В этом случае современная величина денежных средств находится

P =S (1 - nd),

где d – учетная процентная ставка.

Множитель (1 - nd) называется дисконтным множителем.

Размер дисконта или учета, удерживаемого банком, равен

D = Snd.

Простая годовая учетная ставка находится

Дисконтирование по учетной ставке проводится в большинстве случаев при условии, что год равен 360 дням.

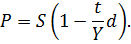

Частным случаем является процесс банковского учета, когда срок операции выражен в днях или месяцах:

Учетная ставка может использоваться для наращения:

Операции наращения и дисконтирования противоположны, но они могут использоваться для решения обеих задач. В этом случае в зависимости от применяемой ставки можно различать прямую и обратную задачи (таблица 2.1).

Таблица 2.1 - Прямая и обратная задачи

| Ставка | Прямая задача | Обратная задача |

| Наращения i | Наращение: S = P(1+ni) | Дисконтирование: Р = S /(1 + ni) |

| Учетная d | Дисконтирование: P = S (1 - nd) | Наращение: S = P /(1 - nd) |

Декурсивная и учетная ставки простых процентов эквивалентны между собой и приносят одинаковый доход при начислении простых процентов и одинаковом временном промежутке. Из равенства

1+ni = 1/(1 - nd)

следует

Если срок финансовой операции выражен в днях или месяцах, а ставка задана годовая, то эквивалентные ставки могут быть рассчитаны

Для эквивалентных ставок выполняется неравенство d < i, т.е. доходность финансовой операции, выраженной учетной ставкой, выглядит заниженной. Поэтому для сопоставления доходностей различных вариантов сделок при изменении условий расчетов исчисляют эквивалентные ставки.

В случае когда учету подлежит долговое обязательство, предусматривающее начисление простых процентов на первоначальную сумму долга, необходимо решить две задачи:

• определить конечную сумму долга на момент его погашения;

• рассчитать сумму, получаемую при учете, путем дисконтирования конечной суммы долга, применяя учетную ставку, действующую в момент учета.

Решение двух этих задач можно записать в виде одной формулы, содержащей наращение по ставке простых процентов, фигурирующей в долговом обязательстве, и дисконтирование по учетной ставке:

P 2 = P 1(1+ n1i)(1 – n2d),

где P 1 - первоначальная сумма ссуды;

P 2 - сумма, получаемая при учете обязательства;

n1 - общий срок платежного обязательства, в течение которого начисляются проценты;

п 2-срок от момента учета до погашения долга.

При использовании простой декурсивной ставки наращения срок операции находят

где п – срок операции в годах.

При использовании учетной ставки находят

где п -оставшийся срок от учета до погашения долга в годах.

2015-10-13

2015-10-13 10453

10453