Развитие и усложнение финансовой теории и практики, расширение круга решаемых вопросов обусловили совершенствование методов финансово-экономических расчетов - особой области знаний, которая дает целостную концепцию количественного финансового анализа условий и результатов финансово-кредитных и коммерческих сделок. Потребность в них возникает всякий раз, когда осуществляется инвестирование средств и затем поступление дохода с этих средств: при ссудных операциях, размещении средств в ценные бумаги, производственном инвестировании. В этих случаях встает задача приведения в соответствие размеров и сроков платежей со временем расчетов и правилами сделки. Разработанная для этих целей система аналитических формул и способов исчисления получила название «финансово-экономические расчеты» (ФЭР) или «финансовая математика» (ФМ).

Финансово-экономические расчетыпредставляют собой совокупность методов определения изменения стоимости денег, происходящего вследствие их возвратного движения (предоставления в долг) в процессе воспроизводства.

В конечном счете главная роль ФЭР заключается в том, что они позволяют эффективно осуществлять инвестиционную деятельность, проводить проектный анализ, управление финансами. ФЭР изначально были созданы для оценки привлекательности вложения денег. Поэтому назначение ФЭР состоит в том, чтобы рассматривать возможные варианты вложения денежных средств исходя из условий сделки, а также анализировать последствия уже произведенных расходов.

Таким образом, суть всех необходимых расчетов в ФЭР состоит в определении стоимости денег в заданный момент времени путем анализа процесса наращения капитала в течение некоторого периода.

ФЭР охватывают определенный круг методов вычислений, необходимость в которых возникает всякий раз, когда в условиях сделки или финансово-банковской операции оговариваются конкретные значения трех видов параметров: стоимостные характеристики (размеры платежей, долговых обязательств, кредитов и т.д.), временные данные (даты или сроки выплат, продолжительность льготных периодов или отсрочки платежей и т.п.), а также процентные ставки (они могут быть заданы в скрытой форме).

Задачи финансово-экономических расчетов:

- исчисление конечных сумм денежных средств, находящихся во вкладах, займах, ценных бумагах путем начисления процентов, а также оценка современной стоимости ожидаемых доходов;

- учет ценных бумаг;

- установление взаимосвязи между отдельными параметрами сделки и определение параметров сделки исходя из заданных условий;

- определение эквивалентности параметров сделки для получения равной отдачи от затрат, произведенных различными способами;

- анализ последствий изменения условий операции;

- исчисление обобщающих характеристик и отдельных параметров финансовых потоков;

- разработка планов выполнения финансовых операций;

- расчет показателей доходности финансовых операций и финансовых инструментов.

На практике ФЭР применяются в банковском и сберегательном деле, страховании, в работе финансовых организаций, торговых фирм и инвестиционных компаний, фондовых и валютных бирж.

Под процентными деньгами, или процентами, в финансовых расчетах понимают абсолютную величину дохода от предоставления денег в долг в любой форме: в виде выдачи денежной ссуды, продажи в кредит, помещении денег на депозитный счет, при учете векселя, при покупке сберегательного сертификата или облигаций и т.д.

При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки - отношения суммы процентных денег, выплачиваемых за фиксированный отрезок времени, к величине ссуды. Ставка измеряется в процентах, а также в виде десятичной или натуральной дроби.

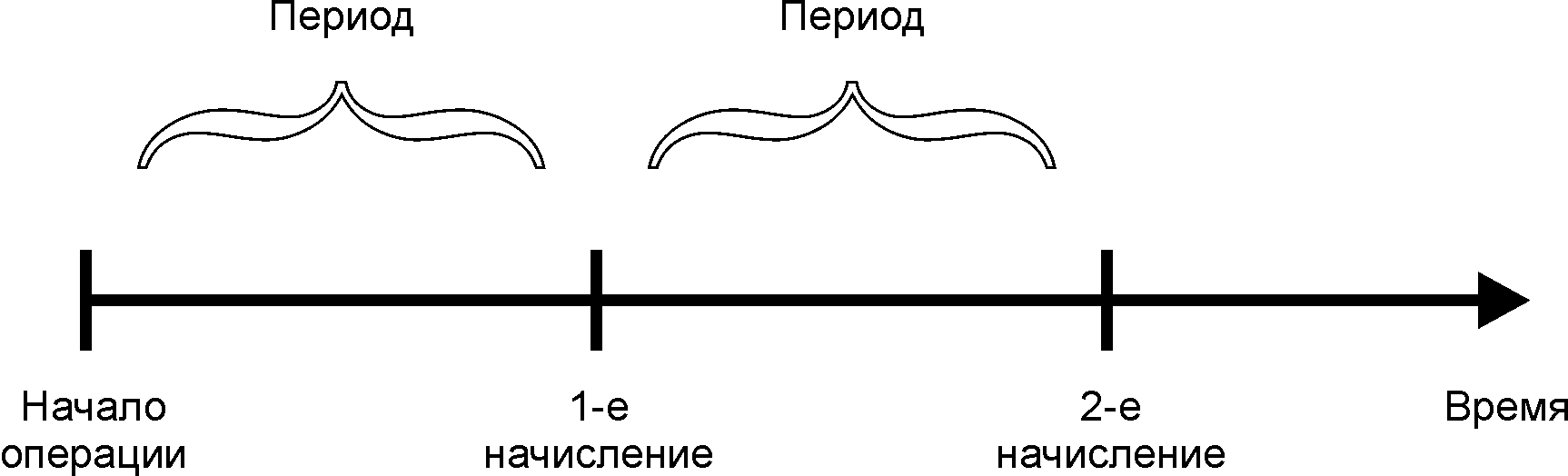

Интервал времени, к которому относится процентная ставка, называют периодом начисления. По другому, это отрезок времени между двумя следующими друг за другом процедурами взимания процентов или срок финансовой операции, ели проценты начисляются один раз (рисунок 2.1).

Рисунок 2.1 - Схема начисления процентов

Начисление процентов, как правило, производится дискретно, т.е. в отдельные моменты времени, причем в качестве периодов начисления принимают год, полугодие, квартал, месяц. Иногда практикуют ежедневное начисление, а в ряде случаев удобно применять непрерывные проценты.

В практике существуют различные способы начисления процентов, зависящие от условий контрактов. Соответственно применяют различные виды процентных ставок.

1. В зависимости от выбора исходной суммы для начисления процентов:

а) простые процентные ставки - ставки процентов применяться к одной и той же начальной сумме на протяжении всего срока операции;

б) сложные процентные ставки - ставки процентов применяться к сумме с начисленными в предыдущем периоде процентами.

Соответственно в зависимости от того, что является базой для начисления – постоянная или переменная величина, - проценты делятся на:

- простые проценты, которые навесь срок обязательства начисляются на первоначальную сумму;

- сложные проценты, база для начисления которых постоянно меняется за счет присоединения ранее начисленных процентов.

Арифметическая прогрессия соответствует простым процентам, геометрическая – сложным.

2. В зависимости от момента начисления процентной ставки выделяют:

а) обычная процентная ставки (ставка процентов – англ. rate of interest (i));

б) антисипативная процентная ставка (учетная, дисконтная ставка - англ. discount rate (d)).

Данным двум видам процентных ставок соответствуют определенные виды процентов:

- обычные (декурсивные – postnumerando) проценты начисляются в конце периода относительно исходной величины средств. Доход на процент выплачивается в конце периодов финансовой операции;

- авансовые (антисипативные – prenumerando) проценты начисляются в начале периода относительно конечной суммы денежных средств. Доход выплачивается в момент предоставления кредита, данная форма расчетов называется авансом или учетом.

Процентные ставки, указываемые в контрактах, могут быть постоянными или переменными («плавающими»). В этом случае значение ставки равно сумме некоторой изменяющейся во времени базовой величины и надбавки к ней, которую называют маржа. Размер маржи определяется рядом условий, например, сроком операции. В контракте может оговариваться и переменный во времени размер маржи.

2015-10-13

2015-10-13 1290

1290