Статистика процентных ставок или проценты за кредит — это статистика цен особого вида.

Задача статистики процентных ставок — краткосрочный учет условий выплаты процентов по выбранным видам вложений, кредита и ценных бумаг для того, чтобы можно было сделать вывод о тенденции изменения в развитии процентных ставок.

Процентная ставка — величина процента за кредит, которая представляет собой отношение размера дохода от ссуды к сумме ссуды, которая устанавливается кредитной организацией по соглашению с клиентом, если иное не предусмотрено федеральным законом. В одностороннем порядке кредитная организация не имеет права изменять процентные ставки по кредитам, вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами, помимо случаев, предусмотренных федеральным законом или договором с клиентом.

Учетная ставка — это процентная ставка, которую берут кредитные учреждения за покупку векселей.

Для анализа и прогнозирования формирования рынка кредитных ресурсов статистика изучает динамику процентов за кредит Центрального банка и коммерческих банков.

В зависимости от вида кредитных договоров на основную сумму кредитов существуют различные способы начисления процентов. Соответственно, бывают и разные виды процентных ставок на каждый конкретный кредит или конкретный период его возврата.

В зависимости от того, меняется ли процент за кредит за период его возврата, различают следующие показатели.

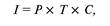

1. Простые процентные ставки:

где I — сумма процентов, которые выплачивает клиент за все время использования кредита; Р — первоначальный размер кредита; Т — срок кредита; С — ставка наращения кредита.

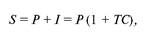

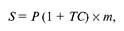

Если надо рассчитать всю сумму, которую клиент должен выплатить банку, то формула простых процентов имеет следующий вид:

где S — наращенная сумма кредита.

Наращенная сумма кредита представляет собой всю сумму денег, которую клиент должен вернуть банку, — величина первоначального кредита плюс проценты (плата) за использование ссуды.

Выдаются под простые проценты, в основном, краткосрочные, небольшие кредиты. Помимо этого, на практике проценты не присоединяются к сумме кредита (ссуды, долга), а периодически выплачиваются по фиксированной процентной ставке. Следовательно, ссуды с простым процентом и фиксированной ставкой выдаются, если рассчитываются:

1) точные (фиксированные) проценты на конкретный период (в основном в днях);

2) обычные проценты с фиксированным периодом (в днях);

3) обыкновенные проценты с приблизительно фиксированным сроком выдачи ссуды.

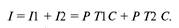

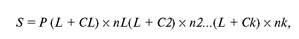

Простые процентные ставки с начислением процентов в смежных календарных периодах рассчитываются по формуле:

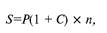

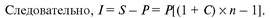

Ролловерные кредиты (кредиты реинвестирования):

Если периоды начисления и ставки не меняются, то имеем следующую формулу:

где m — количество реинвестиций.

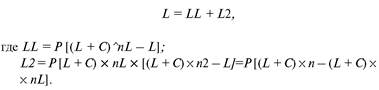

2. Сложные процентные ставки.

Проценты выплачиваются при долгосрочных кредитных операциях, в основном, не сразу после их начисления, а присоединяются к сумме долга, т. е. применяется правило сложного процента. В отличие от простых процентов, база для начисления сложных процентов меняется во времени.

Абсолютная сумма начисляемых процентов возрастает и процесс накопления величины долга происходит с ускорением.

Капитализацией процентов называется присоединение начисленных процентов к сумме долга (базе для их начисления).

Основная формула расчета сложных процентов имеет следующий вид:

где S — наращенная сумма;

n — срок наращения (количество периодов, например лет); С — ставка наращения  кредита.

кредита.

Величину q = 1 + С называют множителем наращения по сложным процентам.

Очень важно отметить, что при значительном сроке наращения даже небольшое изменение процентной ставки заметно влияет на величину множителя.

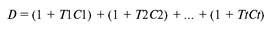

При наличии смежных календарных периодов имеем следующую формулу:

В случае переменных ставок:

где СL,..., Сk — последовательные во времени значения ставок;

пL,..., пk — периоды, в течение которых используются со

ответствующие ставки.

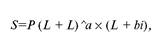

В случае дробных лет, т. е. неполных лет или незавершенных периодов формула расчета сложных процентных ставок имеет следующий вид:

где а + b = n;

а — целое число периодов;

b — дробное число, т. е. количество неполных периодов.

С точки зрения социально-экономической статистики особый интерес представляет взаимосвязь между размером, величиной процентов при осуществлении кредитно-депозитных операций и некоторых условий, которые оказывают положительное или отрицательное влияние на размер маржи для банковских учреждений и прибыли для клиентов — физических лиц. В некоторых странах полученные юридическими и/или физическими лицами проценты облагаются налогом, что снижает реальную наращенную сумму и отрицательно сказывается на популярности кредитных и депозитных банковских услуг. В результате чего часть денег выпадает из оборота, что влияет на величину денег в обращении, на скорость обращения, а в итоге — на эффективность результатов проводимой денежно-кредитной политики.

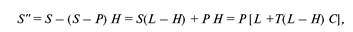

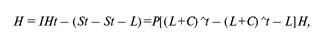

Соответственно если существует налог на проценты, начисленные и полученные в результате осуществления депозитной или кре-

дитной операции, то формула наращенной суммы имеет следующий вид:

1) для начисления простых процентов:

где S'' — величина наращенной суммы после уплаты налогов; S — величина наращенной суммы до уплаты налогов; Н — размер налоговой ставки;

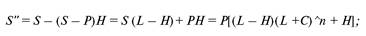

2) для начисления сложных процентов:

а) в случае, когда налог начисляется сразу на всю сумму:

б) если налог исчисляется за каждый истекший год (пе

риод), то величина наращенной суммы после выплаты на

лога будет иметь вид:

где Нt — налог на период (на год).

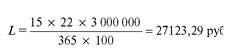

Организация 6 февраля 2006 г. взяла в банке кредит на сумму 3 000 000 руб. под 15% годовых. По условиям кредитного договора проценты уплачиваются ежемесячно.

Сумма причитающихся к уплате процентов за февраль и март 2006 г. расчитывается следующим образом.

Исходные данные за февраль:

С = 15 — процентная ставка;

N = 22 — количество дней в феврале, за которое начисляются проценты. Кредит взят 6 февраля, проценты начисляются с 7 по 28 февраля, за 22 дня;

E = 3 000 000 — сумма долга по кредиту. Ни в феврале, ни в марте кредит не погашался;

К = 365 — в 2006 г. 365 дней.

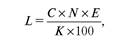

Формула простых процентов выглядит следующим образом:

где L — сумма начисленных процентов;

С — процентная ставка по условиям договора;

N — количество дней, за которое начисляются проценты;

E — сумма долга по кредиту;

К — количество дней в году (365 или 366).

Итого расчет процентов за февраль:

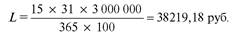

Исходные данные за март будут такие же, за исключением показателя N (количество дней), так как в марте надо рассчитать проценты за целый месяц, т. е. за 31 календарный день.

Расчет процентов за март:

За первое полугодие 2006 г. маржа по розничному кредитованию в рублях резко снизилась — более чем на 3 пункта. Это самый низкий уровень маржи по розничному кредитованию с начала развития этого рынка. С начала 2006 г. маржа по кредитованию юридических лиц в рублях и валюте (как и маржа по кредитованию физических лиц в валюте) остается в русле тенденций 2005 г., т. е. практически на одном уровне.

Самая ярко выраженная тенденция в первом полугодии 2006 г. — резкое снижение маржи по кредитованию физических лиц в рублях с 16—17% в конце 2005 г. до 13% в середине 2006 г. Этот уровень маржи по кредитованию физических лиц в рублях самый низкий с начала развития рынка розничного кредитования в 2000 г.

Хотя маржа в данном сегменте кредитования все еще остается выше остальных на 6—8%, но такое резкое снижение маржи показывает снижение ставок по розничным кредитам. В связи с расширением рынка розничного кредитования, на рынок начинают выходить новые игроки с новыми предложениями кредитных продуктов. Следовательно, с усилением конкуренции номинальный уровень ставок по разным видам кредитов стал снижаться. А к тому же, это объясняется уменьшением объемов экспресс-кредитования банками, ставки по которым были одними из самых высоких на рынке.

Но все равно банки продолжают зарабатывать на комиссионных платежах по выдаче и обслуживанию кредитных продуктов населению. При снижении маржи по кредитованию физических лиц в рублях банки начинают предлагать населению более широкую линейку кредитных продуктов, в том числе кредиты по кредитным картам.

2015-10-13

2015-10-13 7751

7751