▪ объективно оценивать истинную стоимость производственных фондов

▪ более точно определять величину амортизационных отчислений, достаточную для простого воспроизводства основных фондов на каждом предприятии агропромышленного комплекса страны

▪ более правильно и точно определять затраты на производство и реализацию продукции

▪ объективно устанавливать продажные цены на реализуемые предприятием основные фонды, а также определенную плату в случае сдачи их в аренду

В условиях перехода к рыночной экономике, который сопровождается в Республике Беларусь некоторым спадом производства во всех отраслях народного хозяйства и определенным уровнем инфляции, переоценка основных средств осуществляется ежегодно (на 1 января). Их оценивают по восстановительной стоимости, путем индексации или прямого перерасчета подокументально по подтвержденным рыночным ценам на основные средства.

Для коммерческих (не бюджетных) предприятий применяется показатель остаточной стоимости. Она представляет собой разницу между первоначальной, или восстановительной, стоимостью и суммой износа. Значит, остаточная стоимость — это та часть стоимости основных средств, которая еще не перенесена на производимую продукцию.

Оценка основных фондов по их остаточной стоимости необходима прежде всего для того, чтобы знать их качественное состояние, определить коэффициент годности, физического износа и для составления бухгалтерского баланса.

Понятие амортизации и способы ее начисления.

С течением времени основные средства изнашиваются, утрачивают первоначальные качества и стоимость. При этом имеют место два вида износа — физический и моральный.

Физический износ — утрата основными средствами их потребительской стоимости, т.е. ухудшение технико-экономических и социальных характеристик под воздействием процесса труда, сил природы, а также вследствие их неиспользования, нарушения правил эксплуатации. Устраняется путем выполнения всех мероприятий технической эксплуатации, включающих капитальный ремонт.

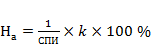

Процент физического износа определяется по техническому состоянию конструкции (ее частей) и срокам службы следующим образом:

,

,

где Сн — начисленная сумма амортизации, р.; Пс — первоначальная стоимость, р.

Моральный износ заключается в несоответствии основных средств современным требованиям и зависит в основном от состояния научно-технического прогресса, периода эксплуатации. Так, давно построенная гостиница в настоящее время не может удовлетворять требованиям (комфортности, эстетичности и др.) современных клиентов.

Главным источником покрытия затрат, связанных с обновлением основных средств, являются собственные средства туристического предприятия. Они накапливаются в течение всего срока службы ОС в виде амортизационных отчислений.

Амортизация — перенесение по частям стоимости основных средств в течение срока их службы в затраты на производство туристического продукта.

Таким образом, перенесенная в состав товара стоимость основных средств переходит из сферы производства в сферу обращения. После реализации товара часть денежной суммы, соответствующая перенесенной стоимости ОС, поступает в амортизационный фонд, в котором накапливается до полной стоимости, в основном соответствующей первоначальной.

Амортизационные отчисления — это денежное выражение перенесенной стоимости, включаемой в себестоимость обслуживания туристов, экскурсантов. Нормы амортизационных отчислений устанавливаются дифференцированно в зависимости от вида и условий эксплуатации основных средств.

Начисление амортизации производится по нормам, утвержденным правительством, на протяжении фактического срока службы основных средств непосредственно предприятием в течение срока полезного использования, выбранного в рамках установленного диапазона по группе объектов, в которую они входят. Во время ремонта и простоя ОС амортизацию продолжают начислять в обычном порядке. Убытки от ликвидации не полностью амортизированных основных средств сказываются на результатах хозяйственной деятельности.

Субъектам хозяйствования предоставлено право самостоятельно определять сроки полезного использования объектов, исходя из диапазона сроков, предусмотренных законом, а также выбирать методы начисления амортизации и закреплять их в учетной политике.

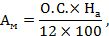

Линейный метод заключается в равномерном (по годам) начислении организацией амортизации в течение всего нормативного срока службы или полезного использования объекта основных средств. Сумма амортизационных отчислений за месяц (Ам) определяется исходя из амортизационной стоимости объекта (А.С.) и нормы амортизации (На), исчисленной с учетом срока полезного использования (СПИ) этого объекта

,

,  .

.

Нелинейный метод (сумма чисел лет и уменьшаемого остатка) представляет собой неравномерное (по годам) начисление амортизации объекта основных средств в течение срока его полезного использования:

при использовании метода суммы чисел лет годовая сумма амортизации исчисляется исходя из амортизируемой стоимости объекта (А.С.) и нормы амортизации (На.i), рассчитываемой ежегодно. Следовательно, и норма амортизации меняется ежегодно

,

,

где ЧОЛ — число лет, остающихся до конца срока службы объекта; СЧЛ — сумма чисел лет, рассчитываемая исходя из срока полезного использования объекта; i — год для расчета нормы амортизации.

Таким образом,

по методу уменьшаемого остатка годовая сумма амортизации рассчитывается исходя из определяемой на начало отчетного года недоамортизированной (остаточной) стоимости и нормы амортизации (На), исчисленной на основании СПИ и коэффициента ускорения (до 2,5 раз), принятого организацией.

Норма амортизации исчисляется на весь срок:

.

.

При этом методе остаточная стоимость, которая является базой для расчета, ежегодно меняется, а На остается неизменной. Амортизационные отчисления за год определяются следующим образом:

Соответственно, ежемесячные амортизационные отчисления рассчитываются по формуле

где О.С. — остаточная стоимость объекта основных средств на начало отчетного года.

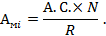

Производительный метод заключается в начислении амортизации исходя из амортизируемой стоимости объекта и отношения натуральных показателей объема продукции (работ, услуг), выпущенной в текущем (отчетном) периоде (N), к прогнозируемому объему (R):

Амортизация начисляется по объектам основных средств, как участвующим, так и не участвующим в предпринимательской деятельности, в том числе находящимся на консервации, в реконструкции и модернизации, по объектам жилого фонда и др.

Средства амортизационного фонда используются на приобретение новых объектов внеоборотных активов, при проведении модернизации и реконструкции объектов.

Амортизационные фонды систематически обесцениваются вследствие инфляции. Исправить эту ситуацию призвана переоценка основных средств, которая приводит их стоимость в соответствие с текущим уровнем цен и используется в первую очередь именно для начисления в приемлемых объемах амортизационных средств — важнейшего источника инвестиций.

Переоценка основных средств производится путем:

применения индексов изменения стоимости основных средств;

прямого пересчета балансовой стоимости применительно к ценам, складывающимся на момент переоценки.

Амортизация нематериальных активов (НА) осуществляется в соответствии с законодательством и исходя из амортизируемой стоимости объекта, срока полезного использования (или нормативного срока службы) и выбранного метода начисления амортизации. Методы амортизации нематериальных активов аналогичны методам амортизации основных средств. Сроки полезного использования НА определяются на основании:

· срока действия лицензии;

· ожидаемого срока использования, в течение которого предприятие может получать выгоды.

При невозможности определения нормативных сроков службы устанавливаются следующие:

· 20 лет — по товарным знакам в сочетании с фирменным наименованием организации, подтвержденным свидетельством о регистрации (только линейным методом);

· 10 лет — по другим объектам (но не более срока деятельности организации);

· определяемые экспертным путем.

Пути поступления и выбытие нематериальных активов аналогичны основным средствам.

Показатели и анализ эффективности использования основных фондов.

Главным условием повышения эффективности экономической деятельности фирмы является совершенствование использования основных средств. Получение наибольшей отдачи от ОС становится одним из важнейших критериев оценки работы туристической фирмы, поэтому особое значение приобретает обоснование показателей, характеризующих экономические результаты производства.

Основные средства в туристических предприятиях учитываются как в натуральном, так и в стоимостном выражении. При стоимостном выражении различают следующие показатели состояния ОС:

первоначальная стоимость — фактическая стоимость основных средств, включающая затраты на доставку, монтаж, наладку и др. Она выражается в ценах, действующих на момент приобретения, и учитывается в балансе предприятия, вследствие чего называется иначе балансовой стоимостью основных средств;

восстановительная стоимость — стоимость воспроизводства основных средств в настоящих условиях. Определяется путем переоценки действующих основных средств с учетом их физического и морального износа или их амортизации;

остаточная стоимость — это первоначальная стоимость основных средств за вычетом износа, сумма которого исчисляется по размеру амортизационных отчислений за весь период службы данного объекта;

ликвидационная стоимость — стоимость реализации изношенных и снятых с производства основных средств;

среднегодовая стоимость (Фс) основных средств определяется по формуле

где Фп(б) — первоначальная (балансовая) стоимость основных средств; Фвв — стоимость введенных средств; ЧМ — число месяцев функционирования введенных основных средств; Фл — ликвидационная стоимость; М — количество месяцев функционирования выбывших основных средств.

Показатели оценки состояния основных средств:

коэффициент годности. Характеризует стоимость основных средств, не перенесенную на производство товаров (услуг)

где Фб — балансовая стоимость основных средств (с учетом износа); Фп — первоначальная стоимость ОС;

коэффициент износа. Отражает степень изношенности основных средств:

где Физн. — стоимость изношенных основных средств;

коэффициент выбытия. Характеризует часть стоимости основных средств, выбывших из эксплуатации в течение года

где Фвыб. — стоимость средств, выбывших из эксплуатации;

коэффициент обновления. Отражает удельный вес новых средств, введенных в эксплуатацию

Показатели эффективности использования основных средств:

фондоотдача — качественный показатель, характеризующий эффективность использования основных средств

где Vу — объем услуг, произведенных в течение года;

фондоемкость — показатель, обратный фондоотдаче. Определяет, сколько основных средств приходится на единицу продукции в данном периоде

фондовооруженность — показатель, характеризующий условия труда и фондооснащенность туристических предприятий

где Ф — стоимость основных средств (первоначальная, балансовая или среднегодовая); ЧР — среднесписочная численность работников;

рентабельность основных средств:

где П — прибыль предприятия.

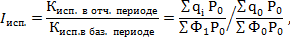

В экономической оценке ОС большое практическое значение имеет расчет динамики, т.е. индекса использования основных средств (Iисп.)

где Sqi P0 и Sq0 P0 — объем реализованных услуг соответственно в отчетном и базовом периодах по сопоставимым ценам; SФ1 P0 и SФ0 P0 — объем основных средств по сопоставимым ценам соответственно в отчетном и базовом периодах.

Лизинг как форма инвестирования основных фондов в туризме.

Для туристических предприятий наиболее приемлемой и удобной формой решения проблем обновления и пополнения основных средств является лизинг.

Лизинг (от англ. leasing — аренда) — разновидность арендных отношений, заключающаяся в передаче временно свободных или привлеченных средств по договору аренды юридическим или физическим лицам за определенную плату во временное пользование.

В экономическом смысле лизинг — это кредит: предприятие фактически получает ссуду на полную стоимость оборудования, поступающего в его пользование, причем погашение возможно в более гибких, чем при кредитовании, формах:

в денежной или товарной (компенсационной) форме;

по фиксированной или плавающей ставке;

в короткие или более продолжительные сроки, вплоть до получения выручки от реализации товара.

Преимущества лизинга в том, что предприятие может начинать дело, располагая лишь частью средств на приобретение имущества, ему предоставляются не деньги, а непосредственно средства производства, необходимые для обновления и расширения производства.

Различия лизинга и кредита приведены в табл. 3.1.

Таблица 3.1.

Различия лизинга и кредита

| Показатель | Лизинг | Кредит |

| Отнесение выплат на себестоимость | Да | Нет |

| Ускоренная амортизация | Да | Нет |

| Возможность забалансового учета | Да | Нет |

| Таможенные льготы | Да | Нет |

| Льготы по налогу на прибыль и НДС | Да | Нет |

Объектом лизинга может быть любое имущество, относимое действующей классификацией к основным средствам, соответствующие имущественные права, а также отдельные виды нематериальных активов.

В Беларуси возможности лизинга используются недостаточно, однако туристические предприятия все чаще обращаются к этой форме кредитования, особенно при обновлении и пополнении автобусного парка.

Выбытие основных средств происходит путем:

· продажи;

· безвозмездного выбытия;

· списания недостач;

· списания;

· взносов в уставные фонды.

Классификация лизинга в зависимости от объема прав, субъектного состава, отношения к арендному имуществу.

В мировой практике применяются разнообразные формы лизинга, каждая из которых характеризуется своими специфическими особенностями. К наиболее распространенным из них следует отнести:

▪ операционный, или сервисный, лизинг (operatinglease);

▪ финансовый, или капитальный, лизинг (financial lease);

▪ возвратный лизинг (sale and lease back);

▪ раздельный, или кредитный, лизинг (leveraged lease);

▪ прямой лизинг (direct lease) и др.

Однако следует отметить, что все существующие виды подобных соглашений являются разновидностями двух базовых форм лизинга — операционного либо финансового.

По отношению к арендуемому имуществу лизинг делится на чистый, предусматривающий, что все расходы по обслуживанию принимает на себя лизингополучатель; полный, при котором лизингополучатель принимает на себя все расходы по обслуживанию имущества, и частичный — на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

По типу финансирования лизинг делится на срочный, когда имеет место одноразовая аренда имущества, и возобновляемый, при котором по истечении первого срока договор лизинга продлевается на следующий период. Разновидностью возобновляемого лизинга выступает генеральный лизинг, позволяющий лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов.

Виды лизинга в зависимости от состава участников (субъектов) сделки:

▪ прямой лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двусторонняя сделка). По действующим в настоящее время российским правилам лизинговая компания обязательно должна быть участником лизинговой операции, поэтому в России операции прямого лизинга невозможны;

▪ косвенный лизинг, предусматривающий передачу имущества в лизинг через посредника;

▪ раздельный лизинг (акционерный) — лизингом с участием нескольких компаний поставщиков, лизингодателей и с привлечением кредитных средств у ряда банков, а также со страхованием лизингового имущества и с возвратом лизинговых платежей с помощью страховых пулов. В зарубежной практике такой лизинг считается наиболее сложным.

Виды лизинга по типу имущества:

• лизинг движимости (оборудование, техника, автомобили и т.п.), в том числе новой и бывшей в употреблении

• лизинг недвижимости (здания, сооружения, суда, самолеты).

Виды лизинга по степени окупаемости имущества:

• лизинг с полной (или близкой к полной) окупаемостью, когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости имущества;

• лизинг с неполной окупаемостью, при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только ее часть.

Виды лизинга в соответствии с признаками окупаемости (условиями амортизации):

• финансовый;

• оперативный лизинг.

Финансовый лизинг (капитальный) представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия договора (соглашения) между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

После завершения срока лизингового договора (соглашения) лизингополучатель может купить объект сделки по остаточной стоимости, заключить новый договор на меньший срок и по льготной ставке, вернуть объект сделки лизинговой компании.

Оперативный лизинг (сервисный) представляет собой арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Он заключается чаще всего на срок от нескольких месяцев до трех лет.

В зависимости от принадлежности участников сделки (сектора рынка)лизинг подразделяется на внутренний (все участники сделки принадлежат одной стране) и международный (внешний) (один из участников сделки принадлежит другой стране).

Международный лизинг, в свою очередь, подразделяется на импортный, когда зарубежной стороной является лизингодатель, и экспортный, когда зарубежной стороной является лизингополучатель.

По отношению к налоговым, амортизационным льготам различают лизинг с использованием льгот по налогообложению имущества, прибыли, НДС, различных сборов, ускоренной амортизации и т.п. и без использования льгот.

По характеру лизинговых платежей осуществляется разделение лизинга в зависимости от:

• вида лизинга (финансовый, оперативный);

• формы расчетов между лизингодателем и лизингополучателем:

• денежные, когда все платежи производятся в денежной форме;

• компенсационные, когда платежи осуществляются в форме поставки товаров, произведенных на сданном в лизинг оборудовании, или путем зачета услуг, оказываемых друг другу лизингополучателем и лизингодателем;

• смешанные, когда применяются обе указанные формы платежа;

• состава учитываемых элементов платежа (амортизация, дополнительные услуги, лизинговая маржа, страхование и т.д.);

• применяемого метода начисления:

• с фиксированной общей суммой;

• с авансом;

• с учетом выкупа имущества по остаточной стоимости;

• с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные);

• с учетом срочности внесения (в начале, середине или в конце периода платежа);

• с учетом способа уплаты: равномерными равными долями; с увеличивающимися и уменьшающимися размерами (в зависимости от финансового состояния лизингополучателя и условий договора).

Виды лизинга по степени риска для лизингодателя:

• необеспеченный лизинг, при котором лизингополучатель фактически не представляет лизингодателю никаких дополнительных гарантий выполнения своих обязательств. Следует отметить, что такой подход к гарантиям при лизинге имеет чисто российскую специфику, так как в других странах само лизинговое имущество, собственник которого — лизингодатель, является необходимым обеспечением лизинговой операции;

• частично обеспеченный лизинг, подразумевающий наличие страхового депозита, покрывающего определенную долю расходов лизингодателя и «замороженного» на счетах кредитной организации до окончания срока договора и полного выполнения лизингополучателем своих обязательств;

• гарантированный лизинг (обеспеченный), при котором риски распределяются между несколькими субъектами, выступающими гарантами лизингополучателя, либо страховыми компаниями, специализирующимися на страховании возврата лизинговых платежей, а также лизингового имущества.

Преимущества и недостатки лизинга у лизингодателя и лизингополучателя.

Рассмотрим преимущества лизинговых операций более подробно.

Преимущества лизинга для арендаторов:

1. лизинг предполагает 100-процентное финансирование и не требует быстрого возврата всей суммы долга;

2. аренда обеспечивает финансирование арендатора в точном соответствии с потребностями в финансируемых активах. Это особенно выгодно мелким заемщикам, для которых просто невозможно столь удобное и гибкое финансирование посредством ссуды или возобновляемого кредита, какое получают более солидные компании. Лизинговое соглашение может быть разработано с учетом специфических особенностей арендаторов;

3. многие арендаторы имеют долгосрочные финансовые планы в течение реализации которых их финансовые возможности в значительной степени ограничены. Лизинг позволяет преодолеть такие ограничения и тем самым способствует большей мобильности при инвестиционном и финансовом планировании;

4. при лизинге вопросы приобретения и финансирования активов решается одновременно;

5. приобретение активов посредством лизинга выполняет "золотое правило финансирования", согласно которому финансирование должно осуществляться в течение всего срока использования актива. Если при покупке актива используется заемный капитал, то обычно требуется более быстрое погашение ссуды, чем срок эксплуатации актива;

6. лизинг повышает гибкость арендатора в принятии решений. В то время, как при покупке существует только альтернатива "не покупать", при лизинге арендатор имеет более широкий выбор. Из лизинговых контрактов с различными условиями арендатор может выбрать тот, который наиболее точно отвечает его потребностям и возможностям;

7. в виду того, что лизинговые платежи осуществляются по фиксированному графику, арендатор имеет больше возможности координировать затраты на финансирование капитальных вложений и поступления от реализации продукции, обеспечивая тем самым большую стабильность финансовых планов, чем это имеет место при покупке оборудования;

8. в виду того, что частью обеспечения возвратности инвестированных средств считается предмет лизинга, являющийся собственностью лизингодателя, проще получить контракт по лизингу, чем альтернативную ему ссуду на приобретение тех же активов;

9. при использовании лизинга, арендатор может использовать больше производственных мощностей, чем при покупке того же актива. Временно высвобожденные финансовые ресурсы арендатор может использовать на другие цели;

10. так как лизинг долгое время служит средством реализации продукции производства, то государственная политика, как правило, направлена на поощрение и расширение лизинговых операций;

11. в случае низкой доходности арендатора последний может воспользоваться возвратным лизингом, дающим возможность получения льготного налогообложения прибыли;

12. лизинг позволяет арендатору, не имеющему значительных финансовых ресурсов, начать крупный проект;

13. возможность получения высокой ликвидационной стоимости предмета лизинга в конце контракта является во многих случаях определяющим для принятия лизинга арендаторами.

Помимо перечисленного, арендатор имеет ряд преимуществ в учете арендуемого имущества. Среди них:

1. лизинговые платежи, уплачиваемые арендатором, учитываются у него в себестоимости, то есть средства на их уплату формируются до образования облагаемой налогом прибыли;

2. лизинг не увеличивает долг в балансе арендатора и не затрагивает соотношений собственных и заемных средств, то есть возможности лизингополучателя по получению дополнительных займов не снижается;

3. учет и амортизация лизингового имущества производится на балансе лизингодателя. Срок лизинга как правило соответствует периоду амортизации предмета лизинга, но срок лизингового контракта обычно бывает меньше. Чем больше срок лизинга и соответственно, ниже остаточная стоимость имущества, тем свободнее условия эксплуатации имущества и дальнейшего его использования.

Преимущества лизинга для лизинговых компаний:

1. право собственности на передаваемое в лизинг имущество дает существенные налоговые льготы. Компании с высоким уровнем облагаемой налогом прибыли не забирают часть налоговых льгот у арендаторов с льготным режимом налогообложения прибыли через более низкую ставку арендной платы чем проценты по кредиту на приобретение того же имущества;

2. поскольку передаваемое в лизинг имущество остается в собственности лизингодателя, последний может использовать это имущество в непроизводственных целях (например, в качестве дополнительного обеспечения возвратности кредитных средств);

3. высокая ликвидационная стоимость после ускоренной амортизации предмета лизинга. Возврат ее части после реализации предмета лизинга может принести достаточно большую прибыль;

4. помощь в продаже продавцу предмета лизинга со стороны лизингодателя. В соответствии с такими соглашениями продавец от лица лизингодателя предлагает клиентам финансирование поставок своей продукции с помощью лизинга;

5. инвестиции в форме имущества, в отличие от денежного кредита, снижают риск не возврата средств, так как лизингодатель сохраняет право собственности на переданное в лизинг имущество;

6. основная роль при подготовке и проведении лизинговой операции остается за лизингодателем. Стоимость этих услуг занимает не малую долю комиссионного вознаграждения лизингодателя;

2017-10-25

2017-10-25 1196

1196