Снизить налоговую базу по налогу на прибыль - одна из основных задач организации. В целях оптимизации налога на прибыль следует заниматься налоговым планированием. Примеры налогового планирования могут быть разными. Например, снизить налоговую базу по налогу на прибыль - одна из основных задач любого работающей организации. Иногда это можно сделать без особых проблем.

В налоговом учете организация может выбрать один из двух методов начисления амортизации: линейный или нелинейный (статья 259 главы 25 НК РФ). В настоящее время ООО «АвтоСтиль» применяет линейный метод начисления амортизации, который предполагает равномерное начисление амортизации в течение всего полезного срока службы актива. Линейный метод используется для начисления амортизации по зданиям, сооружениям, передаточным устройствам (VIII-X амортизационные группы). В остальных случаях организация имеет право использовать нелинейные методы амортизации. Годовая ставка амортизации нелинейным методом определяется по формуле 3:

(3)

(3)

Таким образом, ставка амортизации удваивается на период полезного использования объекта. Однако такая ставка применяется не к первоначальной, а к остаточной стоимости актива (за вычетом амортизации). Например, при нормативном сроке полезного использования актива ООО «АвтоСтиль» 5 лет годовая ставка амортизации составит 40%, а месячная - 3,3333%. С месяца, следующего за месяцем, в котором остаточная стоимость объекта достигнет - 20% первоначальной стоимости, метод начисления амортизации изменяется следующим образом: остаточная стоимость (20% первоначальной стоимости) фиксируется как базовая стоимость; базовая стоимость делится на количество месяцев до конца срока полезного использования объекта; полученная величина амортизации списывается ежемесячно на издержки линейным методом.

Для примера рассчитаем размер амортизационных отчислений для целей налогового учета за весь срок эксплуатации торгового оборудования NIPM 05 С линейным (применяется в ООО «АвтоСтиль», первоначальная стоимость оборудования 30 560 руб.) и нелинейным методами (таблица 28) и проведем расчет разницы в налоге на прибыль, возникающей при применении нелинейного метода по сравнению с действующим линейным (таблица 28).

Таблица 28 - Начисление амортизации нелинейным методом для целей налогообложения (оборудование NIPM 05C, первоначальная стоимость 30 560 руб., срок полезного использования 5 лет)

| Годы возмещения | Месяцы | Способ расчета амортизации | Сумма амортизации, руб. | Остаточная стоимость ОС, руб. | Доля остаточной стоимости ОС в его первоначальной стоимости, % |

| 0 | 30 560,00 | 100,00 | |||

| 1 год

| 1 | 3,3333 | 1 018,66 | 29 541,34 | 96,67 |

| 2 | 3,3333 | 984,70 | 28 556,64 | 93,44 | |

| 3 | 3,3333 | 951,88 | 27 604,76 | 90,33 | |

| 4 | 3,3333 | 920,15 | 26 684,61 | 87,32 | |

| 5 | 3,3333 | 889,48 | 25 795,14 | 84,41 | |

| 6 | 3,3333 | 859,83 | 24 935,31 | 81,59 | |

| 7 | 3,3333 | 831,17 | 24 104,14 | 78,87 | |

| 8 | 3,3333 | 803,46 | 23 300,67 | 76,25 | |

| 9 | 3,3333 | 776,68 | 22 523,99 | 73,70 | |

| 10 | 3,3333 | 750,79 | 21 773,20 | 71,25 | |

| 11 | 3,3333 | 725,77 | 21 047,43 | 68,87 | |

| 12 | 3,3333 | 701,57 | 20 345,86 | 66,58 | |

| 2 год

| 1 | 3,3333 | 678,19 | 19 667,67 | 64,36 |

| 2 | 3,3333 | 655,58 | 19 012,09 | 62,21 | |

| 3 | 3,3333 | 633,73 | 18 378,36 | 60,14 | |

| 4 | 3,3333 | 612,61 | 17 765,75 | 58,13 | |

| 5 | 3,3333 | 592,19 | 17 173,57 | 56,20 | |

| 6 | 3,3333 | 572,45 | 16 601,12 | 54,32 | |

| 7 | 3,3333 | 553,37 | 16 047,76 | 52,51 | |

| 8 | 3,3333 | 534,92 | 15 512,84 | 50,76 | |

| 9 | 3,3333 | 517,09 | 14 995,75 | 49,07 | |

| 10 | 3,3333 | 499,85 | 14 495,89 | 47,43 | |

| 11 | 3,3333 | 483,19 | 14 012,70 | 45,85 | |

| 12 | 3,3333 | 467,09 | 13 545,62 | 44,32 | |

| 3 год

| 1 | 3,3333 | 451,52 | 13 094,10 | 42,85 |

| 2 | 3,3333 | 436,47 | 12 657,63 | 41,42 | |

| 3 | 3,3333 | 421,92 | 12 235,72 | 40,04 | |

| 4 | 3,3333 | 407,85 | 11 827,86 | 38,70 | |

| 5 | 3,3333 | 394,26 | 11433,61 | 37,41 | |

| 6 | 3,3333 | 381,12 | 11 052,49 | 36,17 | |

| 7 | 3,3333 | 368,41 | 10 684,08 | 34,96 | |

| 8 | 3,3333 | 356,13 | 10 327,95 | 33,80 | |

| 9 | 3,3333 | 344,26 | 9 983,68 | 32,67 | |

| 10 | 3,3333 | 332,79 | 9 650,90 | 31,58 | |

| 11 | 3,3333 | 321,69 | 9 329,20 | 30,53 | |

| 12 | 3,3333 | 310,97 | 9 018,23 | 29,51 |

Продолжение таблицы 28

| 4 год

| 1 | 3,3333 | 300,60 | 8 717,63 | 28,53 | ||

| 2 | 3,3333 | 290,58 | 8 427,04 | 27,58 | |||

| 3 | 3,3333 | 280,90 | 8 146,15 | 26,66 | |||

| 4 | 3,3333 | 271,54 | 7 874,61 | 25,77 | |||

| 5 | 3,3333 | 262,48 | 7 612,13 | 24,91 | |||

| 6 | 3,3333 | 253,73 | 7 358,39 | 24,08 | |||

| 7 | 3,3333 | 245,28 | 7 113,11 | 23,28 | |||

| 8 | 3,3333 | 237,10 | 6 876,01 | 22,50 | |||

| 9 | 3,3333 | 229,20 | 6 646,81 | 21,75 | |||

| 10 | 3,3333 | 221,56 | 6 425,26 | 21,03 | |||

| 11 | 3,3333 | 214,17 | 6 211,08 | 20,32 | |||

| 12 | 3,3333 | 207,03 | 6 004,05 | 19,65 | |||

| 5 год

| 1 | 3,3333 | 500,34 | 5 503,71 | 18,01 | ||

| 2 | 3,3333 | 500,34 | 5 003,37 | 16,37 | |||

| 3 | 3,3333 | 500,34 | 4 503,04 | 14,74 | |||

| 4 | 3,3333 | 500,34 | 4 002,70 | 13,10 | |||

| 5 | 3,3333 | 500,34 | 3 502,36 | 11,46 | |||

| 6 | 3,3333 | 500,34 | 3 002,02 | 9,82 | |||

| 7 | 3,3333 | 500,34 | 2 501,69 | 8,19 | |||

| 8 | 3,3333 | 500,34 | 2 001,35 | 6,55 | |||

| 9 | 3,3333 | 500,34 | 1 501,01 | 4,91 | |||

| 10 | 3,3333 | 500,34 | 1 000,67 | 3,27 | |||

| 11 | 3,3333 | 500,34 | 500,34 | 1,64 | |||

| 12 | 3,3333 | 500,34 | 0,00 | 0,00 | |||

Расчет разницы в налоге на прибыль, возникающей при применении нелинейного метода по сравнению с линейным определяется по формуле:

(4)

(4)

где ΔНП - разница в налоге на прибыль, полученная за период использования актива;

С - ставка налога на прибыль, в долях единицы;

Анп- амортизационные отчисления, начисленные нелинейным методом за период;

Алп - амортизационные отчисления, начисленные линейным методом в соответствующем периоде;

Е - дисконтная ставка (выраженная в долях единицы);

п - период, за который производится начисление;

Т - срок полезного использования объекта основных средств, в годах.

Расчет разницы в налоге на прибыль при различных методах начисления амортизации в ООО «АвтоСтиль» (оборудование NIPM 05С, первоначальная

стоимость 30 560 руб., срок полезного использования 5 лет) представлен с помощью таблица 29.

Таблица 29 - Расчет разницы в налоге на прибыль при различных методах начисления амортизации в ООО «АвтоСтиль» (оборудование NIPM 05C, первоначальная стоимость 30 560 руб., срок полезного использования 5 лет)

| годы | Коэффициент дисконтирования при ставке дисконтирования =10% | Линейный метод | Нелинейный метод | Отклоне ние (гр. 5-гр.З) | ||

| Сумма начисленной амортизации, руб. | Сумма амортизации после дисконтирования*, руб. | Сумма начисленной амортизации, руб. | Сумма амортизации после дисконтирования* | |||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 0,90909091 | 6 112,00 | 5 556,36 | 10 214,14 | 9 285,58 | 3 729,22 |

| 2 | 0,82644628 | 6 112,00 | 5 051,24 | 6 800,24 | 5 620,04 | 568,80 |

| 3 | 0,7513148 | 6 112,00 | 4 592,04 | 4 527,38 | 3 401,49 | -1 190,55 |

| 4 | 0,68301346 | 6 112,00 | 4 174,58 | 3 014,19 | 2 058,73 | -2 115,85 |

| 5 | 0,62092132 | 6 112,00 | 3 795,07 | 6 004,05 | 3 728,04 | -67,03 |

| Итого | 30 560,00 | 23 169,29 | 30 560,00 | 24 093,88 | 924,59 | |

∆НП = 924,59руб. х 20% = 184,92руб.

Таким образом, организация от применения нелинейного способа начисления амортизации по амортизируемому имуществу получает двойной инвестиционный эффект: во-первых, ускоряются денежные потоки в первые два амортизационного периода; во-вторых, получен чистый доход 184,92 руб. Применение нелинейного способа* начисления амортизации необходимо закрепить в учетной политике ООО «АвтоСтиль» для целей налогообложения.

Налоговое планирование является объективной необходимостью и потребностью каждой организации, которая заинтересована в снижении налоговой нагрузки законным способом, проведении анализа и оценки налоговой ситуации, формировании системы необходимых решений, позволяющих достичь прогнозируемой величины роста производства.

Для систематического контроля за показателями, отражающими результаты налогового планирования и прогнозирования, а также для своевременности расчетов с бюджетом, исполнения налоговых обязательств организации необходимо сформировать налоговый документ, в котором будет

содержаться вся необходимая информация о виде деятельности организации, системе показателей финансово-хозяйственной деятельности организации, налоговые обязательства организации и т. д. (рисунок 10).

Рисунок 10 - Содержание контролирующего налогового документа

При прогнозировании основываются на данных за налоговый период, непосредственно предшествующий периоду, в отношении которого составляется финансовый план. Период, служащий информационной базой для прогнозирования, называют базовым периодом, в данном случае это 1 полугодие 2009 года. Процесс прогнозирования на предприятии представлен на рисунок 11.

Используя ранее полученные данные о размерах деятельности ООО «АвтоСтиль» определим прогнозные значения основных видов федеральных налогов, уплачиваемых исследуемой организацией. Необходимые данные для расчета приведены в табл. 30.

Таблица 30 - Налоговая база по основным налогам ООО «АвтоСтиль», 1 полугодие 2007-2009 гг.

| Показатели | 1 полугодие 2007 года | 1 полугодие 2008 года | 1 полугодие 2009 г. |

| Налоговая база, руб. | |||

| Налог на прибыль организаций | 4 426 687 | 13 664 632 | 3 641 944 |

| Налог на имущество организаций | 17 436 191 | 24 021 811 | 40 352 343 |

| НДС | 8 707 000 | 15 076 544 | 35 768 111 |

Рассмотрим расчет абсолютного прироста налоговой базы по налогу на прибыль за каждый год по формуле:

Атбi=(НБi - НБi-1) ()

где Атбi - абсолютный прирост налоговой базы по налогам организации;

НБi - налоговая база по налогам за отчетный период;

НБi-1 - налоговая база по налогам за прошедший период.

Рисунок 11 - Этапы налогового прогнозирования

Произведем расчет:

- по налогу на прибыль организаций:

А 1полугодие2008 года = 13664632руб. - 4426687 руб. = 9237945 руб.

А 2полугодие2009 года = 3611944руб. - 13664532руб. = -10022688.

-по налогу на имущество организаций:

А 1 полугодие 2009 года = 24021811руб.-17436191 руб. = 6585620 py6.

А 2полугодие2009 года = 40352343 руб. – 24021811 руб. = 16330532руб.

- по НДС:

А 1 полугодие 2009 года = 15076544руб. – 8707000 руб. = 6369544руб.

А 2полугодие2009 года = 35768111руб. – 15076544 py6. = 20691567 руб.

Рассчитаем средний абсолютный прирост по формуле:

(5)

(5)

- по налогу на прибыль организаций:

А=(- 10022688 руб. – 9237945)/2=-392372 руб.

- по налогу на имущество организаций:

А= (16330532 руб. – 6585620 руб.)/2=+11458076 руб.

- по НДС:

-А=(20691567-6369544)/2 = +13530556 руб.

Рассчитаем прогнозное значение абсолютного прироста налоговой базы по налогам:

НБ 1 полугодие2010 года = НБ 1 полугодие 2009 года + Ā (6)

- по налогу на прибыль организаций:

НБ 1 попугодие2010 года=3641944руб. + (-392372) = 3249573руб.

- по налогу на имущество организаций:

НБ 1 попугодие2010 года = 40352343дуб. + 4872456руб. = 45224799руб.

- по НДС:

НБ 1 попугодие2010 года = 35768111руб. + 7161012руб. = 42929123 руб.

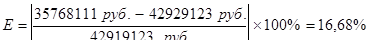

Определим ошибку при расчете прогнозного значения среднего абсолютного прироста с помощью аппроксимации:

(7)

(7)

- по налогу на прибыль организаций:

- по налогу на имущество организации:

- по НДС:

Законное уменьшение налога на имущество предполагает выбор оптимального способа амортизации.

Налог на имущество начисляется на остаточную стоимость основных средств. Чем меньше эта стоимость, тем меньше налог. Значит, чтобы сократить налоговые платежи, нужно как можно быстрее амортизировать объекты.

В ООО «АвтоСтиль» амортизируют основные средства линейным способом. Способ довольно прост. Надо всего лишь каждый месяц умножать первоначальную стоимость объекта на норму амортизационных отчислений. А норма эта равна единице, делённой на количество месяцев, которое должен прослужить данный объект.

Чтобы добиться ускорения амортизации можно, начисляя ее способом уменьшаемого остатка с применением повышающего коэффициента. Максимальное значение этого коэффициента - 3. Его можно применять по любым основным средствам. Увеличив норму амортизации в три раза, можно уже к концу первого года эксплуатации объекта существенно снизить его остаточную стоимость. Соответственно уменьшить и платеж по налогу на имущество.

В учетной политики организации необходимо указать, что амортизация начисляется способом уменьшаемого остатка с применением коэффициента. Менять способ амортизации по уже эксплуатируемым объектам нельзя.

Когда организация закупает большую партию оборудования для нового производства, в результате значительно возрастают платежи по налогу на имущество. Если вышеуказанный способ их снижения не подошел, то, пожалуй, оптимальным вариантом здесь будет выбор метода амортизации пропорционально объему продукции, которой позволит максимально быстро списать стоимость оборудования.

Суть способа списания стоимости основных средств пропорционально объему продукции или работ, заключается в том, что размер амортизационных отчислений зависит не от предполагаемого срока службы объекта, а от прогнозируемого количества продукции, которое можно с его помощью изготовить.

Более того, этот способ можно применять не только для производственного оборудования, но также довольно успешно использовать при амортизации автомобилей. Рассмотрим расчет выгоды от применения данного метода. ООО «АвтоСтиль» в январе 2009 года купило легковой автомобиль. Его первоначальная стоимость составила 800 000 руб.

Рассмотрим два варианта.

Вариант 1. Амортизация по автомобилю начисляется линейным способом. Срок его полезного использования составил 5 лет и 1 месяц (61 месяц). Ежемесячная сумма амортизации в этом случае равна 13 114 руб. (800 000 руб. / 61 мес). Значит, к концу 2009 года остаточная стоимость автомобиля составит 655 737 руб. (800 000 руб. - (13 114 руб. х 11 мес.)). А среднегодовая стоимость автомобиля, которую используют при расчете налога на имущество, будет равна 671 878 руб. При ставке налога на имущество 0,5 % сумма этого налога по автомобилю за 2009 год составит 3 360 руб. (671 898 х 0,5 %).

Вариант 2. Амортизацию по автомобилю начисляют способом списания стоимости пропорционально объему выпускаемой продукции. По данным транспортного цеха, предполагаемый пробег автомобиля составляет 200 000 км.

Предположим, что с февраля по декабрь 2009 год автомобиль ежемесячно проезжал по 10 000 км. В результате сумма ежемесячных амортизационных отчислений составила 40 000 руб. (800 000 руб. / 200 000 км х 10 000 км). Остаточная стоимость автомобиля по состоянию на 1 января 2009 года равна 360 000 руб. (800 000 руб. - 40 000 руб. х 11 мес), а среднегодовая стоимость -535 384 руб. Налог на имущество по автомобилю за 2009 год составляет 2 676 руб. (535 384 руб. х 0,5%). Таким образом, амортизируя основные средства пропорционально выпускаемой продукции, ООО «АвтоСтиль» по этому автомобилю сэкономит за год на налоге на имущество 684 руб. (3 360 руб. - 2676 руб.).

Чтобы воспользоваться преимуществами этого способа, достаточно указать в учетной политике, по каким группам объектов основных средств он будет применяться. Амортизировать способом списания стоимости пропорционально объему выпускаемой продукции можно только новые объекты основных средств. В связи с тем, что для исчисления налога на имущество берется остаточная стоимость основных средств на начало каждого месяца следует, что чем раньше организация учтет активы на счете 01, тем больше будет налог на имущество. Казалось бы, если организация начинает использовать основное средство в конце месяца, лучше в документах показать, что оборудование начало работать немного позже, с начала следующего месяца. Но, с другой стороны, чем раньше организация отразит ввод в эксплуатацию новых основных средств, тем быстрее она начнет начислять амортизацию, уменьшающую прибыль, и вычет НДС. В рассматриваемой организации выгоднее менять даты только на актах списания имущества.

Заключение

Налоги - один из древнейших финансовых институтов. Они возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, чиновников и других нужд. «В налогах воплощено экономически выраженное существование государства», - подчеркивал К. Маркс.

Налоги - гибкий инструмент воздействия на находящуюся в постоянном движении экономику: они помогают поощрять или сдерживать определенные виды деятельности, направлять развитие тех или иных отраслей промышленности, воздействовать на экономическую активность предпринимателей, сбалансировать платежеспособный спрос и предложение, регулировать количество денег в обращении.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с экономическими интересами предпринимателей и предприятий. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечения иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

Налоги выражают обязанность всех юридических и физических лиц, получающих доходы, участвовать в формировании государственных финансовых ресурсов. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

В России действуют трехуровневая система налогообложения, включающая федеральные налоги, налоги субъектов Российской Федерации, местные налоги. Также система включает в себя специальные налоговые режимы, призванные облегчит уплату налогов для отдельных категорий налогоплательщиков.

Однако, нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот несомненно играет отрицательную роль и препятствует инвестициям как отечественным, так и иностранным.

Опыт западных государств вполне применим в современных условиях России, если его не слепо копировать, а перенимать лучшее, применяя к конкретным особенностям экономики Российской Федерации.

Современная российская система налогообложения исходит из того, что лучше иметь много источников пополнения бюджета со средней ставкой налога, чем один - два источника - с высокой. Этому учит и мировой опыт.

В данной дипломной работе была изучена действующая практика налогообложения на примере конкретной организации.

Объектом исследования является ООО «АвтоСтиль», которое было зарегистрировано 22 ноября 2001 года в Администрации Каминтерновского района города Воронежа.

Основными видами деятельности исследуемой организации являются реализация автомобилей; торговля запасными частями; сервисное обслуживание и ремонт автомобилей.

В организации действует общий режим налогообложения. В связи с этим с ООО «АвтоСтиль» взимаются федеральные, региональные и местные налоги.

К федеральным налогам, оплачиваемых организацией, относятся: налог на добавленную стоимость, налог на прибыль, единый социальный налог.

К региональным налогам, взимаемых с организации, относится: налог на имущество и транспортный налог.

В данной работе была подчеркнута важность правильности расчета налогов и своевременность их уплаты, изучена методика начисления налогов и оценка налоговой нагрузки.

В ООО «АвтоСтиль» наибольшая часть налоговых отчислений в консолидированный бюджет Российской Федерации приходится на налог на добавленную стоимость и налог на прибыль.

Также в выпускной квалификационной работе была освещена проблема минимизации налогового бремя и разработаны схемы минимизации налогов.

Для исследуемой организации оптимальным снижением НДС является использование вычетов. В качестве способа экономии на налоге на прибыль можно использовать амортизационную премию. Были рассмотрены возможности снижения ЕСН. К ним относятся: заключение с работниками договором купли-продажи или аренды имущества; выплата компенсаций за использование личного имущества работников; заключение договоров гражданско-правового характера с внештатными сотрудниками; выплаты по ученическим договорам, которые также являются способом снижения ЕСН. Законное уменьшение налога на имущество предполагает выбор оптимального способа амортизации.

В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных налоговым законодательством льгот и скидок может обеспечить не только сохранность полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей с бюджета.

Подводя итоги, следует сказать: не надо недооценивать роль государства в регулировании рынка посредством налогообложения предприятий. В современных условиях возможности государства повлиять на деятельность предприятия значительно ниже. В настоящее время посредством налогов контроль государства за состоянием и развитием рынка предполагает регулирование хозяйственной деятельности предприятия.

2020-01-14

2020-01-14 128

128