Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Активы предприятия в зависимости от скорости превращения их в деньги делятся на 4 группы:

- А1 – наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения:

А1 = стр.1240 + стр.1250; (3)

- А2 – быстро реализуемые активы – дебиторская задолженность и прочие активы:

А2 = стр.1230 + 1260; (4)

- А3 – медленно реализуемые активы – запасы (без строки 216 – расходы будущих периодов), а также статьи из раздела I актива баланса «Долгосрочные финансовые вложения» (уменьшенные на величину вложения в уставные фонды других предприятий):

А3 = стр.1210 + стр.1220 + стр.1150 – стр.1216; (5)

- А4 – труднореализуемые активы – итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу:

А4 = стр.1100 – стр.1150. (6)

Пассивы баланса группируются по степени срочности их оплаты:

- П1 – наиболее срочные обязательства – кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок:

П1 = стр.1520; (7)

- П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства:

П2 = стр.1510 + стр.1515; (8)

- П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства:

П3 = стр.1400; (9)

- П4 – постоянные пассивы – собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия:

П4 = стр.1300 + стр.1521 + стр.15300 + стр.1540 – стр.1216; (10)

Если у предприятия имеются убытки, то для сохранения баланса на величину убытков уменьшаются собственные источники, соответственно корректируется валюта баланса.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Традиционно баланс считается абсолютно ликвидным, если имеет место система соотношений:

А1  П1, А2

П1, А2  П2, А3

П2, А3  П3, А4

П3, А4  П4. (11)

П4. (11)

Таблица 4 - Анализ ликвидности бухгалтерского баланса, тыс. руб.

|

АКТИВ | На начало года | На конец года |

ПАССИВ | На начало года | На конец года | Платежный недостаток | ||

| на начало года | на конец года | |||||||

| 1.Наиболее ликвидные активы А1 | 34625 | 68943 | 1.Наиболее срочные обязательства П1 | 250517 | 199147 | -215892 | -130204 | |

| 2.Быстрореализуемые активы А2 | 275455 | 452059 | 2.Краткосрочные обязательства П2 | 269994 | 268000 | 5461 | 184059 | |

| 3.Медленно реализуемые активы А3 | 429658 | 476559 | 3.Долго - и среднесрочные обязательства П3 | 0 | 135892 | 429658 | 340667 | |

| 4.Труднореализуемые активы А4 | 945192 | 949150 | 4.Постоянные пассивы П4 | 1037 | 1164453 | 944155 | -215303 | |

| БАЛАНС | 1684930 | 1946711 | БАЛАНС | 521548 | 1767492 | - | - | |

Как видно из баланса, в отчетном году наблюдалась следующая картина:

А1 < П1 А1  П1

П1

А2 > П2 А2  П2

П2

А3 > П3 А3  П3

П3

А4 < П4 А4  П4

П4

Данные таблицы 4 показывают, что в отчетном периоде наблюдается платежный недостаток наиболее ликвидных активов денежных средств (А1). Группа активов А2 значительно превышает группу пассива П2. Группа актива А3 значительно превышает группу пассива П3, группа П4 перекрывает А4. Баланс не является абсолютно ликвидным.

Расчет коэффициентов ликвидности. Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели:

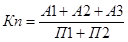

1. Коэффициент покрытия (общий). Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

. (12)

. (12)

Значение показателя может значительно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя – 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Если коэффициент покрытия высокий, то это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Постоянное снижение коэффициента означает возрастающий риск неплатежеспособности. Целесообразно этот показатель сравнивать со средними значениями по группам аналогичных предприятий.

Однако этот показатель очень укрупненный, так как в нем не учитывается степень ликвидности отдельных элементов оборотного капитала.

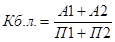

2. Коэффициент быстрой ликвидности (строгой ликвидности) является промежуточным коэффициентом покрытия и показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты, покрывается текущими обязательствами. Коэффициент быстрой ликвидности рассчитывается по формуле:

. (13)

. (13)

Он помогает оценить возможность погашения фирмой краткосрочных обязательств в случае ее критического положения, когда не будет возможности продать запасы. Этот показатель рекомендуется в пределах от 0,8 до 1,0, но может быть чрезвычайно высоким из-за неоправданного роста дебиторской задолженности.

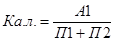

3. D:\Termsterm_55635011.shtmlКоэффициент абсолютной ликвидности определяется отношением наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле:

. (14)

. (14)

Этот коэффициент является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Величина его должна быть не ниже 0,2.

Различные показатели ликвидности важны не только для руководителей и финансовых работников предприятия, но представляют интерес для различных потребителей аналитической информации:

- коэффициент абсолютной ликвидности – для поставщиков сырья и материалов;

- коэффициент быстрой ликвидности – для банков;

- коэффициент покрытия – для покупателей и держателей акций и облигаций предприятия.

Рассчитаем три основных показателя ликвидности (таблица 5).

Таблица 5 - Показатели ликвидности баланса

| Показатели | На начало года | На конец года |

| 1.Общий коэффициент ликвидности (покрытия) (Кл) | 1,4 | 2,1 |

| 2.Промежуточный коэффициент покрытия (уточненный коэффициент ликвидности) (Кп) | 0,6 | 1,1 |

| 3. Коэффициент абсолютной ликвидности (Ка.л.) | 0,07 | 0,15 |

Согласно данным таблицы коэффициент абсолютной ликвидности на начало года составлял 0,07, а на конец года – 0,15, т.е. на конец года он стал приближаться к нормированному. Коэффициент промежуточной ликвидности на начало года составил 0,6, а на конец года составил 1,1. Общий коэффициент ликвидности на начало года составил 1,4, а на конец года - 2,1.

2020-01-14

2020-01-14 185

185