На приведенном графике 4 (Раздел ΙΙ, гл. 1.4) доходность RF всего лишь в один из дней превышает доходность ГКО, подобные ситуации не редкость (особенно в периоды подъема на рынке акций).

В общем случае при таком соотношении доходностей:

· если можно заимствовать средства по ставке не выше F R, то формирование СО позволит получить арбитражную прибыль;

· если уже имеются денежные средства и планируется их размещение в безрисковые инструменты, то СО будет более выгодным вложением, чем ГКО;

· если есть пакет акций и ожидается относительно кратковременное падение цены акции, то вместо продажи пакета и покупки ГКО на этот срок достаточно продать фьючерсы; это выгодно и с точки зрения минимизации комиссионных расходов.

Реально доходность СО в рассматриваемый период была ниже доходности ГКО.

Рассмотрим, как фьючерсы могут быть использованы в такой ситуации для повышения эффективности размещения средств. Изложенную выше процедуру формирования СО символически можно записать как

«синтетическая облигация» = «акция» - «фьючерс».

В определенном смысле справедливо и другое соотношение:

«синтетическая акция» = «ГКО» + «фьючерс».

Предположим, что исходной позицией является пакет ГКО.

Пусть ввиду прогноза роста цен акций принимается решение об инвестировании этих средств в акции РАО «ЕЭС России».

Прямой вариант действий состоит в продаже ГКО и покупке акции. В синтетическом способе ГКО сохраняются в портфеле и к ним добавляются длинные фьючерсные позиции.

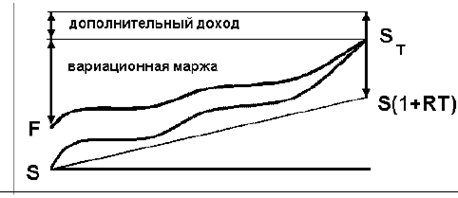

Рис. 8. Синтетическая покупка акций

Результат иллюстрируется рисунком 8. Так как по предположению F < S(1+RT), то сумма вариационной маржи по фьючерсу ST - F и результата размещения начальной суммы под фиксированный процент S(1+RT) превысит доход от акции ST - S.

Рассмотренные операции как для случая переоцененности, так и недооценности фьючерса называются квазиарбитражем. В них благодаря синтетическим схемам достигается большая доходность по сравнению с альтернативными вариантами, в которых фьючерсы не используются. Теоретически, на эффективном рынке такие дисбалансы цен и процентных ставок должны быстро устраняться. Реально, однако, цены фьючерсов в значительной степени формируются со спекулятивной точки зрения - как прогноз будущей цены базисного актива. Именно поэтому недо- или переоцененность фьючерсов может иметь столь сильно выраженный и длительный по времени характер, как на последней диаграмме.

Определение стоимости фьючерсного контракта

В приведенном выше примере определения стоимости фьючерсного контракта (Раздел ΙΙ, гл. 2.2) заметно, что с течением времени цены фьючерса и акции имеют тенденцию сближаться, то есть базис – превышение цены фьючерса над ценой спот рынка – уменьшается. По этой причине на падающем рынке движение цены фьючерса, как правило, будет несколько большим, чем цены акции.

Из рис. 6 следует, что колебания фактического базиса являются достаточно существенными для того, чтобы представлять интерес для арбитражеров, поскольку спрэды в ценах покупки и продажи акций и фьючерсов, а также комиссионные сборы в сумме не превышают нескольких рублей.

При этом теоретический базис действительно может служить ориентиром для оценки того, является ли реальный базис завышенным или заниженным. В случае завышенного базиса следует занимать короткую позицию по фьючерсу и длинную по акциям, а в случае заниженного - противоположные позиции.

2020-01-14

2020-01-14 109

109