Для того чтобы определить эффективное множество, инвестор должен оценить ожидаемые доходности всех рассматриваемых ценных бумаг, а также их дисперсии и ковариаций. Далее, можно определить оптимальный портфель, найдя точку касания кривых безразличия инвестора с эффективным множеством, как это показано на рис. 2.

Для определения эффективного множества нужно сделать следующие шаги. Первое, нужно оценить ожидаемую доходность каждой ценной бумаги. Если рассматривается N ценных бумаг, то нужно произвести оценку N параметров. Второе, нужно оценить дисперсию каждой из этих ценных бумаг. Для N рисковых ценных бумаг нужно провести оценку других N параметров. Третье, нужно оценить ковариацию каждой пары ценных бумаг. Для этого нужно оценить (N2 — N)/2 параметров. Это означает, что общее число параметров, для которых необходимо провести оценку, равняется (N2 + 3N)/2:

Ожидаемые доходности N

Дисперсии N

Ковариаций (N2 - N)/2

Всего (N2 – 3N)/2

Например, если мы рассматриваем 100 рисковых ценных бумаг, то нам необходимо произвести оценку 5150 параметров [(1002 + (3 х 100)/2], состоящих из 100 ожидаемых доходностей, 100 дисперсий и 4950 ковариаций. Эти параметры могут быть оценены один за другим, что представляет задачу, требующую больших временных затрат и практически неразрешимую. К счастью, существуют альтернативы данному методу, одной из которых является метод, основанный на рыночной модели.

При подходе, использующем рыночную модель, в первую очередь необходимо оценить ожидаемую доходность на рыночный индекс. Затем для каждой ценной бумаги нужно оценить коэффициент вертикального смещения и коэффициент «бета». В общей сложности надо произвести оценку (1 + 2N) параметров (1 для r1, 2N для коэффициента вертикального смещения и «бета»-коэффициентов для каждой из N рискованных ценных бумаг). Полученные значения могут быть использованы для проведения оценок ожидаемой доходности каждой ценной бумаги.

Ранее ожидаемая доходность на индекс рынка была оценена в 5%. Исходя из данной величины, ожидаемую доходность ценной бумаги А можно оценить в 8%, так как коэффициент смещения и «бета»-коэффициент этой ценной бумаги были оценены в 2% и 1,2 соответственно:

rA = 2%+(5%*1,2) = 8%

Аналогично, ожидаемая доходность ценной бумаги В может быть оценена в 3%, так как оценка коэффициента смещения равняется —1%, а «бета»-коэффициента — 0,8:

rB = -1%+(5%*1,2) = 3%

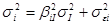

При использовании рыночной модели дисперсия ценной бумаги i может быть оценена как сумма произведения квадрата значения «бета»-коэффициента ценной бумаги на дисперсию индекса рынка и дисперсию случайной погрешности.

где s2i, обозначает дисперсию индекса рынка и s2ei обозначает дисперсию случайной погрешности для ценной бумаги i.

Предполагая, что дисперсия индекса рынка равняется 49, соответствующие дисперсии ценных бумаг А и В можно оценить следующим образом:

s2A= (1,22 х 49) + 6,062 = 107,28;

s2B = (0,82 х 49) + 4,762 = 54,02.

Это означает, что оценка стандартных отклонений данных ценных бумаг равняется 10,36% = √107,28 и 7,35% = √54, 02 соответственно.

В заключение отметим, что ковариация ценных бумаг i и j оценивается произведением трех чисел: «бета»-коэффициента i-й ценной бумаги, «бета»-коэффициента j-й ценной бумаги и дисперсии индекса рынка.

Таким образом, ковариация ценных бумаг А и В может быть оценена следующим образом:

sА,B= 1,2x0,8x49 = 47,04.

Итак, применяя подход, использующий рыночную модель для оценки ожидаемых доходностей, дисперсий и ковариаций, следует определить следующие параметры:

Для индекса рынка:

Ожидаемая доходность 1

Дисперсия 1

Для каждой ценной бумаги:

Коэффициент вертикального смещения N

«Бета» N

Дисперсия случайной погрешности N

Итого 3N+2

Таким образом, в рамках данного подхода для определения эффективного множества и оптимального портфеля необходимо произвести оценку 302 [(3 х 100) + 2] параметров для 100 рисковых ценных бумаг и рассчитать ожидаемые доходности, дисперсии и ковариации рискованных ценных бумаг. Рассмотренный ранее метод альтернативной оценки всех параметров один за другим требует оценить 5150 параметров. Как можно заметить из данного примера, применение подхода, основанного на рыночной модели, значительно сокращает объем расчетов.

После того как были оценены ожидаемые доходности, дисперсии и ковариаций, необходимо ввести эти значения в компьютер. Затем компьютер может приступить к определению эффективного множества, используя «алгоритм квадратичного программирования». После этого оптимальный портфель инвестора может быть подобран с помощью определения точки касания кривых безразличия инвестора с эффективным множеством.

Литература:

1. В.А.Галанов; А.И.Басов; З.К.Голда «Рынок ценных бумаг» М. «Финансы и статистика»,2003 г.

2. А.И.Бланк «Инвестиционный менеджмент», М. 2002 г.

3. У.Шарп, А.Горден «Инвестиции»,

2020-01-14

2020-01-14 101

101