Предприятие в рыночных условиях обязано в любой период времени иметь возможность срочно погасить внешние обязательства – быть платежеспособным; или срочно погасить краткосрочные обязательства – быть ликвидным. Если общие активы предприятия больше, чем долгосрочные и краткосрочные обязательства, то предприятие характеризуется платежеспособным. Если же текущие активы предприятия больше, чем краткосрочные обязательства, то предприятие характеризуется ликвидным. Для успешного управления финансовой деятельностью предприятия прибыль менее важна, чем наличные (денежные) средства, так как их отсутствие на счетах в банке может привести к кризисному финансовому состоянию предприятия (2).

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, а она в свою очередь определяется временем, которое необходимо для превращения оборотных активов в денежные средства. Чем меньше требуется времени для превращения данного актива в денежные средства, тем выше его ликвидность (8).

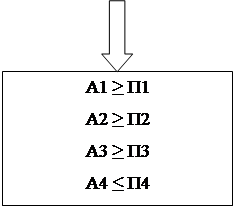

Ликвидность баланса – возможность актива обратиться в наличные средства и погашение платежных обязательств. Все активы в зависимости от степени ликвидности делятся на 4 группы (рис.1).

|

Рисунок 1. Классификация активов по степени ликвидности

Рисунок 2. Классификация обязательств по степени ликвидности

Обязательства предприятия также делятся на 4 группы (рис. 2). Анализ ликвидности баланса определяется следующим образом: средства по активу группируются по степени убывающей ликвидности и сравниваются с краткосрочными обязательствами по пассиву, сгруппированных по степени срочности их погашения (рис. 3).

| ||||

| ||||

Рисунок 3. Расчет абсолютной ликвидности баланса

В России изучением данной темы занимаются Г.В. Савицкая, В.В. Ковалев, А.Д. Шеремет и другие.

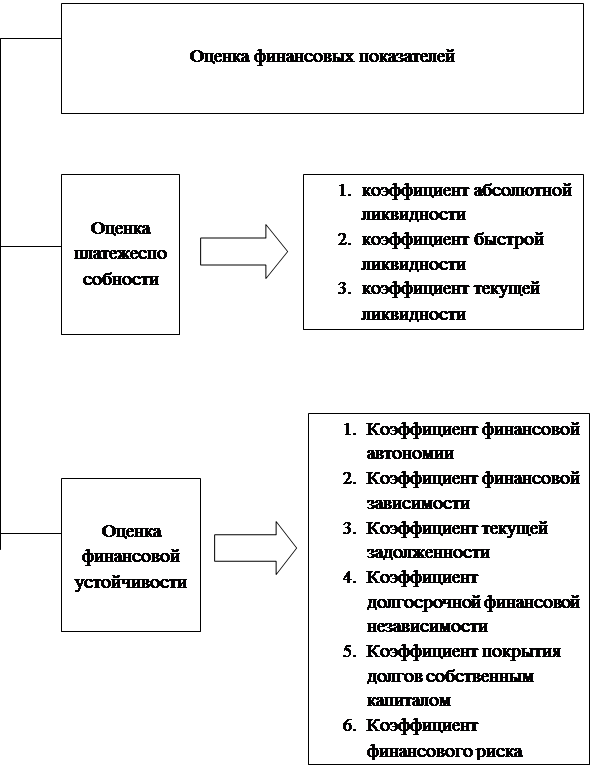

Рассмотрим платежеспособность и финансовую устойчивость с точки зрения методики Г.В. Савицкой (рис. 4). По данной методике рассчитываются 3 коэффициента платежеспособности: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности важен для банков, а также коэффициент текущей ликвидности - это коэффициент очень важен для инвесторов.

Коэффициент абсолютной ликвидности определяется как отношение денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия (4). Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и чем выше его величина, тем больше гарантии погашения долгов. Не стоит забывать, что при небольшом значении коэффициента абсолютной ликвидности предприятие может быть всегда платежеспособным, если, конечно же, сумеет сбалансировать приток и отток денежных средств, норматива по данному показателю не существует.

Коэффициент быстрой ликвидности рассчитывается как отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течении 12 месяцев после отчетной даты к сумме краткосрочных финансовых обязательств (14). Норматив по данному показателю находится в пределах 0,7-1. Если большую долю ликвидных средств составляет дебиторская задолженность, то этого норматива (0,7 – 1) может быть недостаточно, так как дебиторскую задолженность трудно взыскать в установленный срок. Коэффициент текущей ликвидности показывает отношение всей суммы оборотных активов (включая запасы) к общей сумме краткосрочных обязательств (1). Этот коэффициент показывает степень покрытия краткосрочных обязательств оборотными активами (19). Если оборотные активы выше краткосрочных финансовых обязательств то это свидетельствует об обеспеченности резервного запаса для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов. Чем больше этот запас, тем больше уверены кредиторы в возможности погашения долгов.

Если коэффициент текущей ликвидности и доля собственного оборотного капитала меньше норматива, то рассчитывается коэффициент восстановления платежеспособности за 6 месяцев (5):

Кв.п. =  (1)

(1)

Рисунок 4. Оценка финансовых показателей по методике Г.В. Савицкой

Где К вп – коэффициент восстановления платежеспособности;

Ктлкп – фактическое значение коэффициента ликвидности на конец периода;

Ктлнп – фактическое значение коэффициента ликвидности на начало периода;

Ктл норм – нормативное значение коэффициента текущей ликвидности;

Т – отчетный период, выраженный в месяцах;

6 – период восстановления платежеспособности, выраженный в месяцах.

Если К вп >1, то у предприятия есть реальная возможность восстановить свою платежеспособность; если К вп <1, то у предприятия нет возможности восстановить свою платежеспособность в ближайшее время (13).

Если фактический уровень коэффициента текущей ликвидности равен нормативному значению на конец периода (или выше его) то рассчитывают коэффициент утраты платежеспособности за 3 месяца (3):

Куп =  (2)

(2)

Где К уп – коэффициент утраты платежеспособности. Если К уп >1, то предприятие может сохранить свою платежеспособность в течении трех месяцев; если К уп <1, то предприятие может в ближайшее время утратить свою платежеспособность (17).

Финансовая устойчивость предприятия зависит от соотношения собственных и заемных средств, а так же от оптимальности структуры активов предприятия – от соотношения основных и оборотных средств. Для оценки финансовой устойчивости предприятия рассчитывают 6 показателей:

1. Коэффициент финансовой автономии рассчитывается как отношение удельного веса собственного капитала к общей валюте баланса (10).

2. Коэффициент финансовой зависимости рассчитывается как отношение доли заемного капитала к общей валюте баланса (7).

3. Коэффициент текущей задолженности рассчитывается как отношение краткосрочных финансовых обязательств к общей валюте баланса (15).

4. Коэффициент долгосрочной финансовой независимости рассчитывается как отношение собственного и долгосрочного заемного капитала к общей валюте баланса (6).

5. Коэффициент покрытия долгов собственным капиталом рассчитывается как отношение собственного капитала к заемному капиталу (18).

6. Коэффициент финансового риска рассчитывается как отношение заемного капитала к собственному капиталу (12).

Если уровень коэффициента финансовой автономии, коэффициента долгосрочной финансовой независимости и коэффициента покрытия долгов собственным капиталом и ниже уровень коэффициента финансовой зависимости, коэффициента текущей задолженности, коэффициента финансового риска тем устойчивее финансовое состояние предприятия.

Рассмотрим платежеспособность (рис. 5) и финансовую устойчивость (рис. 6) с точки зрения методики В.В. Ковалева. Для этого рассчитывают четыре показателя по платежеспособности, а так же 10 показателей для оценки финансовой устойчивости.

Для оценки платежеспособности предприятия рассчитываются коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности, коэффициент текущей ликвидности и добавляется еще один показатель – коэффициент обеспеченности текущей деятельности собственными оборотными средствами. Этот коэффициент определяется как отношение собственных оборотных средств к оборотным активам. Данный коэффициент показывает, какая часть оборотных активов финансируется за счет собственных средств предприятия; норматива по этому показателю не существует (1).

|

| ||||||

| ||||||

| ||||||

Рисунок 5. Оценка платежеспособности по методике В.В. Ковалева

|

Рисунок 6. Оценка финансовой устойчивости по методике В.В. Ковалева

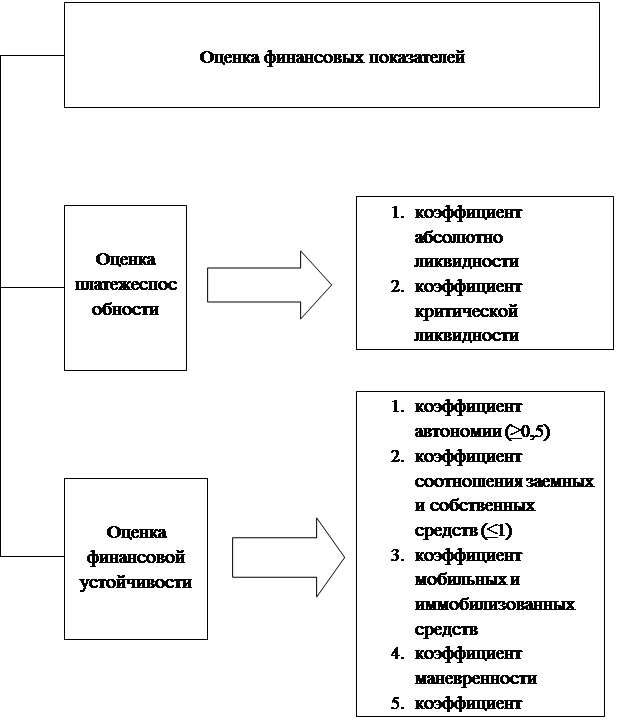

Оценка финансовых показателей по методике А.Д. Шеремета также предполагает расчет платежеспособности через три коэффициента – коэффициент абсолютной ликвидности, критической и текущей ликвидности, а финансовая устойчивость – через пять показателей (рис.7).

Рисунок 7. Оценка финансовых показателей по методике А.Д. Шеремета

Выделяют четыре типа финансовой устойчивости:

1. Абсолютная устойчивость достигается в том случаи если запасы и затраты меньше суммы собственного оборотного капитала; в настоящее время абсолютная устойчивость встречается редко.

2. Нормальная устойчивость – это устойчивость, при которой запасы и затраты больше собственного оборотного капитала, но меньше плановых источников их покрытия (11).

3. Неустойчивое (предкризисное) состояние предприятия возникает при нарушении платежного баланса, но при этом сохраняется возможность восстановления равновесия между платежными средствами и обязательствами за счет привлечения временно свободных источников средств в оборот предприятия.

4. Кризисное финансовое состояние возникает, когда предприятие находится на грани банкротства и характеризуется следующими критериями – когда денежных средств, дебиторской задолженности, ценных бумаг не хватает для погашения кредиторской задолженности и просроченных займов.

2020-01-14

2020-01-14 199

199