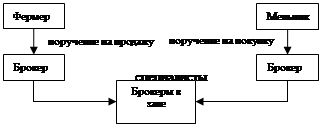

Пример фермер и мельник. Мельник боится роста цены. Фермер боится понижения цены.

Форвардный контракт срочный – предусматривает договор о сроках поставки, объемах, цене и прочих условиях.

Недостатки форвардных соглашений:

1. Необходимы гарантии

2. Как предусмотреть возможность цивилизованного отказа от обязательств

3. Плохая прозрачность рынка форвардных контрактов

4. Высокие посреднические комиссионные вследствие плохой прозрачности и малого объема.

Рассмотрим хеджирование с помощью фьючерсов.

При заключении фьючерса стороны друг друга не видят. Позиция продавца называется короткой, а позиция покупателя называется длинной.

|

Когда сделка заключена: понятно, что фермер продал фьючерс, а мельник купил фьючерс.

Предположим, что сделка заключена в понедельник вечером при цене закрытия 3 руб/кг. Срок исполнения 1 октября.

| День | Фьючерсная цена | Счет мельника | Счет фермера |

| Пон | 3,00 | 500 | 500 |

| Вт | 2,99 | 490 | 510 |

| Ср | 3,02 | 520 | 480 |

Для того, чтобы участвовать в торговле стороны должны внести гарантийный взнос, который устанавливается в виде определенного % от сделки (в примере 500 руб).

Фьючерсы, как правило, никогда не заканчиваются поставкой пшеницы.

Товарные фьючерсы – это те, в основе которых лежат реальные активы (нефть, с/хпродукты…)

В основе финансовых фьючерсов лежат финансовые активы (валютный курс, биржевой индекс, %-я ставка).

Повышение фьючерсной цены выгодно длинной позиции, понижение короткой.

Роль стартового взноса:

1. Обеспечивает гарантии каждой стороне. Чем выше величина взноса, тем надежнее биржевые операции.

2. Величина стартового взноса определяет плечо финансового рычага.

|

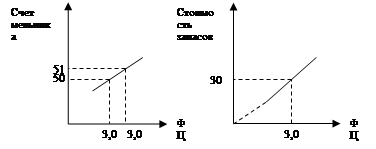

Если бы мельник купил 1т. Пшеницы, то стоимость пшеницы изображалась графиком.

Фьючерс на пшеницу = Пшеница – 2500. Иными словами позиция владельца фьючерса эквивалентна:

| Актив | Пассив |

| Пшеница 1000 кг | Собственный капитал – 500 Заемный капитал – 2500 |

| 3000 |

Уменьшая величину стартового взноса, биржа увеличивает плечо финансового рычага (кредитное плечо фьючерса).

Для Российских фьючерсов кредитное плечо 5 … 10, у американских 10 … 40.

Вывод: величина кредитного плеча с точки зрения производителя показывает степень экономии собственных оборотных средств.

Использование фьючерсов как спекулятивных инструментов. Объем торговли фьючерсов на акции превосходит объем торговли самими акциями. Использование фьючерсов позволяет получить значительно большие доходности, чем использование самих финансовых активов.

Вопрос 59.

Налоговый учет. Особенности налогового учета доходов и расходов.

Налоговый учет – это система обобщения информации для определения налоговой базы по отдельным налогам (в настоящее время лишь по налогу на прибыль организаций) на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

По общему правилу, закрепленному в общей части (в ст.54 НК РФ), налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением. По налогу на прибыль организаций такими иными документально подтвержденными данными об объектах, подлежащих налогообложению, с 1 января 2002 г. считаются данные налогового учета.

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета, если положениями налогового законодательства (гл.25 НК РФ) предусмотрен порядок группировки и учета объектов и хозяйственных операций для целей налогообложения, отличный от порядка группировки и отражения в бухгалтерском учете, установленного правилами бухгалтерского учета.

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, т.е. применяется последовательно от одного налогового периода к другому.

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Решение о внесении поправок в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах – не ранее чем с момента вступления в силу изменений норм указанного законодательства.

Данные налогового учета должны отражать:

- порядок формирования суммы доходов и расходов;

- порядок определения доли расходов, учитываемых для целей налогообложения в текущем (отчетном) периоде;

- сумму остатков расходов (убытков) подлежащую отнесению на расходы в следующих налоговых периодах;

- порядок формирования сумм создаваемых резервов;

- суму задолженности по расчетам с бюджетом по налогу на прибыль.

Подтверждением данных налогового учета служат первичные учетные документы (включая справку бухгалтера), аналитические регистры налогового учета, расчет налоговой базы. При этом содержание данных налогового учета является налоговой тайной.

Вопрос 60

Формы налогового контроля. Виды налоговых проверок и порядок их проведения.

Налоговый контроль представляет собой совокупную систему действий налоговых и иных гос. органов по надзору за выполнением фискально-обязанными лицами (в первую очередь, налогоплательщиками, плательщиками сборов, налоговыми агентами, кредитными организациями) норм налогового законодательства, являющуюся одним из этапов налогообложения.

Как этап процесса налогообложения налоговый контроль условно следует за исчислением и уплатой налога.

Используются следующие основные формы налогового контроля:

- налоговые проверки

- получение объяснений фискально-обязанных лиц

- проверки данных учета и отчетности

- осмотр помещений и территорий, используемых для извлечения дохода (прибыли)

- контроль за расходами физических лиц и др.

Основной формой налогового контроля являются налоговые проверки, которые позволяют наиболее полно выявить своевременность, полноту и правильность исчисления фискально-обязанными лицами обязанностей по правильному исчислению, полной и своевременной уплате налогов, а также обязанности в сфере налоговой отчетности, представления фискально-значимой информации и т.д.

Налоговые проверки могут проводиться налоговыми органами, таможенными органами и органами государственных внебюджетных фондов.

Налоговый кодекс Российской федерации различает два вида налоговых проверок:

- камеральные налоговые проверки

- выездные налоговые проверки.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. Налоговые проверки такого вида на практике именуют также документальными. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа. Срок такой проверки не должен превышать 3-х месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога. Если проверкой выявлены ошибки в заполнении документов или противоречия между сведениями, об этом сообщается налогоплательщику с требованием внести соответствующие исправления в установленный срок. При проведении камеральной проверки налоговый орган вправе истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчислении и своевременность уплаты налога. По общему правилу, если иное специально не оговорено законом, камеральные проверки не могут проводиться повторно. Если в ходе проверки обнаружены какие-либо ошибки налогоплательщика, признаки налогового правонарушения, то сотрудником налогового органа, проводившим проверку, направляется необходимый документ руководителю налогового органа, на основании которого руководитель налогового органа или его заместитель решает в установленном порядке ряд вопросов, в том числе:

- о привлечении фискально - обязанного лица к налоговой ответственности;

- о направлении проверенному лицу требования об уплате до начисленной суммы налога и пени и др.

Выездная налоговая проверка представляет собой более развернутую и подробную форму налогового контроля, она проводится с выездом к месту нахождения фискально-обязанного лица. Во время проведения проверки налоговые органы вправе исследовать документы, связанные с налогообложением,

А также использовать иные формы и методы налогового контроля. В экономической и специальной литературе выездные налоговые проверки называют фактическими.

Выездная налоговая проверка проводится на основании решения руководителя (его заместителя) налогового органа. Решение о назначении выездной налоговой проверки в соответствии с Приказом МНС России от 8октября 1999г № Ап-3-16/318 должно содержать:

1. наименование налогового органа;

2. номер решения и дату его вынесения;

3. наименование фискально-обязанного лица и его ИНН;

4. период финансово-хозяйственной деятельности фискально-обязанного лица, за который проводится проверка;

5. виды налогов, по которым проводится проверка;

6. Ф.И.О., должности и классные чины проверяющих;

7. подпись лица, вынесшего решение, с указанием его Ф.И.О., должности и классного чина.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. При этом срок проведения налоговой проверки не должен превышать 2-х месяцев (срок проведения проверки включает в себя время фактического нахождения проверяющих на территории проверяемого фискально-обязанного лица). Однако в исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до 3-х месяцев.

При проведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц для проведения проверки каждого филиала и представительства.

В соответствии со ст.87 НК РФ запрещается проведение повторных выездных налоговых проверок по одним и тем же налогам за уже проверенный период, за исключением случаев:

- реорганизация или ликвидация фискально-обязанного лица.

- проверка вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку.

Должностные лица налоговых органов перед началом проведения проверки обязаны предъявить свои удостоверения и ознакомить проверяемых лиц с решением о назначении проверки. В случае отсутствии вышеперечисленных документов налогоплательщик вправе отказать им в допуске на территорию и в помещения, а также в предоставлении документов.

Доступ должностных лиц налоговых органов, проводящих проверку, в жилые помещения помимо или против воли проживающих в них лиц возможен только в случаях, установленных федеральным законом ил на основании судебного решения.

При необходимости проверяющие могут проводить инвентаризацию имущества фискально-обязанного лица, производить осмотр помещений и территорий, используемых налогоплательщиком для извлечения дохода, истребовать необходимые для проверки документы. Отказ налогоплательщика представить документы влечет наступление ответственности, а также выемку документов.

По окончании выездной налоговой проверки проверяющий составляет соответствующую справку, в которой фиксируются предмет проверки и сроки ее проведения. Затем не позднее 2-х месяцев после составления справки о проведенной проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт выездной налоговой проверки.

В случае, если при проведении камеральных и выездных налоговых проверок у налоговых органов возникает необходимость получения информации о деятельности, связанной с иными лицами, проводится так называемая встречная налоговая проверка. При проведении такой проверки налоговые органы получают от этих иных лиц документы, относящиеся к деятельности проверяемого.

2020-04-20

2020-04-20 76

76