В современных экономических условиях в России, характеризующихся нестабильностью макроэкономической ситуации, высоким уровнем неопределенности внешней среды, обострением конкуренции, повышается роль экономических методов управления, к которым следует отнести финансовый мониторинг. Мониторинг становится частью систем управления различных уровней экономики, позволяя получить объективную и своевременную информацию об изменениях внутренних и внешних по отношению к объекту управления условий, необходимую для принятия эффективных управленческих решений.

Основной целью создания и внедрения системы финансового мониторинга является повышение эффективности управления экономическими системами. Эффективная система управления в современных условиях должна обеспечивать высокую скорость реакции на изменения условий внешней среды, повышение гибкости предприятия на основе непрерывного отслеживания этих изменений. Наиболее полное соответствие этим требованиям возможно при построении системы мониторинга.

Наблюдения за промышленными предприятиями проводились и проводятся в настоящее время различными государственными структурами:

- Федеральная служба государственной статистики постоянно проводит мониторинг 150 тыс. крупных и средних предприятий. Подготавливаются и ежегодно публикуются статистические данные, характеризующие основные и оборотные средства предприятий, запасы и затраты, денежные средства, расчеты и прочие активы, непокрытые убытки, источники собственных средств, расчеты и прочие пассивы. Кроме того, рассматривается структура формирования балансовой прибыли, включая результат от реализации продукции, результат от прочей реализации, сальдо внереализационных доходов и расходов. При анализе динамики показателей внимание обращается на структуру изменения объема имущества, прежде всего за счет изменения объема оборотных средств и дебиторской задолженности. Рассматривается изменение структуры запасов, отслеживается доля собственных оборотных средств в собственном капитале. Ежеквартально проводится наблюдение за деловой активностью предприятий. Рассчитываются коэффициенты обеспеченности запасов и затрат собственными средствами, текущей и абсолютной ликвидности, сравниваются уровни рентабельности производства.

- Центр экономической конъюнктуры при Правительстве Российской Федерации регулярно представляет аналитические материалы о деловой активности базовых промышленных предприятий России и ожиданиях на ближайшую перспективу. Для анализа используются результаты ежемесячного опроса руководителей около 1200 базовых предприятий 11 отраслей промышленности из 73 регионов страны, проводимого Федеральной службой государственной статистики. В качестве инструментария используется стандартная европейская методика. Она включает следующий перечень показателей, отражающих деятельность предприятия: выпуск основной продукции; запасы готовой продукции, спрос на продукцию; цены на продукцию; обеспеченность собственными финансовыми ресурсами и другие. На основе полученных данных рассчитывается индекс предпринимательской уверенности для базовых предприятий отраслей промышленности; показатели динамики спроса, выпуска и запасов готовой продукции относительно нормального уровня на базовых предприятиях промышленности. Агрегированным показателем является "Оценка финансово-экономической ситуации на базовых предприятиях отраслей промышленности".

- В рамках долгосрочной научно-исследовательской программы «Российский экономический барометр», проводимой Центром Изучения Переходной Экономики Института Мировой Экономики и Международных Отношений (ИМЭМО) РАН с 1991 года осуществляется мониторинг деятельности российских промышленных и сельскохозяйственных предприятий, а также коммерческих банков на основе ежемесячных почтовых опросов. Основные результаты исследований, а также данные проводимых опросов публикуются в ежеквартальном журнале на английском языке The Russian Economic Barometer, который выходит с 1992 года (с 2001 года на русском языке). Каждый номер содержит аналитический материал, а также статистические данные о состоянии дел в российской промышленности. Респонденты «Российского экономического барометра» - это 500 промышленных и 300 сельскохозяйственных предприятий, 150 коммерческих банков практически из всех регионов России. База данных включает более 500 показателей финансово-хозяйственной деятельности предприятий и коммерческих банков, более 200 рядов показателей, в том числе оценки респондентами показателей деятельности предприятий за месяц, за полугодие, за год, а так же их прогнозы на три и шесть месяцев.

- Институт экономики переходного периода (ИЭПП) начиная с 1992 г. регулярно проводит ежемесячные конъюнктурные опросы руководителей крупнейших российских промышленных предприятий. Основные результаты исследований, выполняемых Институтом, представлены в ежегодных обзорах «Российская экономика. Тенденции и перспективы», серии «Экономика переходного периода». По результатам конъюнктурных опросов руководителей промышленных предприятий издается ежемесячный «Российский бюллетень конъюнктурных опросов», где представлены отчеты о состоянии реального сектора экономики, основных тенденциях в промышленности. Оценивается изменение платежеспособного спроса, объемов производства, изменение цен, себестоимости продукции, а также приводится прогноз основных конъюнктурных показателей.

- Центр анализа данных Государственного университета - Высшей школы экономики с ноября 1994 г. проводит систематический анализ тенденций развития экономики России. Результаты исследования публикуются в ежемесячном сборнике "Российская экономика: прогнозы и тенденции". В исследовании используются данные Федеральной службы государственной статистики, материалы Министерства финансов РФ, Министерства экономического развития и торговли РФ, Банка России, Института анализа предприятий и рынков ГУ-ВШЭ, Центра экономической конъюнктуры, Бюро экономического анализа, а также собственная информация. Результаты конъюнктурных опросов предприятий позволяют оценить изменения, произошедшие в объеме промышленного производства, объеме инвестиций в основной капитал, параметры роста промышленного производства, показатели финансового состояния предприятий.

Проводимые, рассмотренными выше институтами и центрами, исследования позволяют получить в основном статистические данные, аналитические результаты, характеризующие наиболее важные конъюнктурные показатели, и не предоставляют полную информацию, позволяющую оценить финансовое состояние исследуемых предприятий. То есть, мониторинг, проводимый этими организациями, не предполагает наблюдение и анализ финансовых показателей, являющихся индикаторами устойчивого финансового положения промышленных предприятий.

Задача проведения мониторинга промышленных предприятий с целью анализа и оценки их финансового состояния была впервые возложена с 1994 года на Федеральное Управление по Делам о Несостоятельности (ФУДН) при Госкомимуществе РФ на основании постановления Правительства РФ от 20.05.94 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». В целях предотвращения несостоятельности предприятий, управление приступило к ведению перечня платежеспособных организаций. Была разработана система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий, базирующихся на текущей ликвидности, обеспеченности собственными средствами и способности восстановить (утратить) платежеспособность.

Распоряжением ФУДН от 12.08.94. № 31-р были утверждены «Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса». Предлагалось рассчитывать три основных показателя для оценки удовлетворительности структуры баланса предприятия:

Коэффициент текущей ликвидности;

Коэффициент обеспеченности собственными средствами;

Коэффициент восстановления (утраты) платежеспособности.

Анализ баланса предприятия производился на основании баланса за последний отчетный период, а также баланса на первое число текущего месяца, представляемого руководством предприятия.

Основной целью проведения предварительного анализа финансового состояния предприятия являлось обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным. Затем предполагалось предоставление финансовой помощи предприятиям, проведение программы финансового оздоровления неплатежеспособных предприятий. Однако, в основном, деятельность ФУДН была направлена на ускоренную приватизацию государственных предприятий и пакетов акций акционерных обществ, закрепленных в федеральной собственности.

Наблюдение за предприятиями по действующей методике оказалось недостаточно результативным, т. к. по трем показателям полно и объективно оценить финансовое положение предприятия не представлялось возможным. К тому же практика показала полную несостоятельность критериев, выбранных показателей. Нужен был более углубленный, комплексный анализ деятельности предприятия на основе дополнительной информации. Кроме того, в данной методике не учитывались отраслевые особенности предприятий. Поэтому, проведение мониторинга не способствовало ранней диагностике наступления состояния неплатежеспособности, целью которой является проведение финансового оздоровления предприятия, а являлось лишь средством для констатации факта неплатежеспособности для принятия решения о дальнейшей судьбе предприятия. В 2003 году постановление Правительства РФ № 498 было отменено.

В 1997 году ФУДН было преобразовано в ФСДН (федеральную службу по делам о несостоятельности и финансовому оздоровлению). В соответствии с распоряжением ФСДН РФ от 31.03.1999 № 13-р «О введении мониторинга финансового состояния организаций и учета их платежеспособности» с 1999 года осуществлялся мониторинг финансового состояния крупных, экономически или социально значимых организаций.

В ФСДН представлялась годовая и квартальная бухгалтерская отчетность (формы № 1, № 2, № 3, № 4, № 5). На основании полученных данных территориальными органами ФСДН по каждой организации формировались агрегированные формы финансовой отчетности. Затем на основе данных агрегированных форм финансовой отчетности, поступивших от территориальных органов, ФСДН РФ определялись показатели, характеризующие состояние платежеспособности организации. Учет состояния платежеспособности осуществлялся в электронной форме путем ведения соответствующей базы данных.

В соответствии с Указом Президента Российской Федерации от 25 мая 1999 года № 651 "О структуре федеральных органов исполнительной власти" ФСДН была преобразована в Федеральную службу России по финансовому оздоровлению и банкротству - ФСФО России. ФСФО утвердила необходимость проведения мониторинга финансового состояния в отношении предприятий, включенных в перечень крупных, экономически или социально значимых организаций. На основе данных годовой и ежеквартальной отчетности, поступивших от территориальных органов ФСФО России, в соответствии с методическими указаниями по проведению анализа финансового состояния организаций, утвержденными ФСФО России, рассчитывались показатели, характеризующие финансово - хозяйственную деятельность организации и состояние ее платежеспособности. По результатам проводимого мониторинга финансового состояния организаций формировалась база данных мониторинга, содержащая по каждой организации, включенной в Перечень, учетную карту этой организации, а также ежеквартальные данные финансовой отчетности и расчетные показатели, характеризующие ее финансово - хозяйственную деятельность и состояние платежеспособности.

Учет платежеспособности организаций осуществлялся на основании оценки показателя, характеризующего степень платежеспособности организации по текущим обязательствам, рассчитанного в соответствии с методическими указаниями, утвержденными ФСФО России.

В зависимости от значения показателя степени платежеспособности по текущим обязательствам, рассчитанным на основе данных за последний отчетный период, организации ранжировались на три группы:

платежеспособные организации, у которых значение указанного показателя не превышает 3 месяца;

неплатежеспособные организации первой категории, у которых значение указанного показателя составляет от 3 до 12 месяцев;

неплатежеспособные организации второй категории, у которых значение указанного показателя превышает 12 месяцев.

Система мониторинга, разработанная на основании методических указаний ФСФО, содержит 26 финансовых показателей. Рассчитывать такое количество показателей достаточно проблематично, т. к. территориальные органы ФСФО России сталкивались с непредставлением предприятиями необходимой информации для расчета.

К тому же промежуток времени между сбором ФСФО РФ квартальной отчетности и выработкой каких-либо рекомендаций был слишком велик, составляя при самой оперативной работе более трех месяцев. Конечно при такой «оперативности» на момент получения результатов мониторинга финансовая ситуация на предприятии уже могла измениться. Сбор информации производился только от 2000 хозяйствующих субъектов, которые считаются крупными, экономически или социально значимыми предприятиями. Хотя современная экономика и, прежде всего, промышленность является конкурентоспособной, когда в ней преобладают средние и малые предприятия, которых сотни тысяч.

Проведение мониторинга ФСФО оказалось мероприятием дорогим и недостаточно результативным. Количество убыточных и обанкротившихся предприятий оставалось по-прежнему высоким. В целом ФСФО России не обеспечивало ведение мониторинга финансового состояния крупных, экономически или социально значимых организаций, который бы способствовал государственной политике, направленной на предупреждение банкротства организаций.

В ходе реформы государственного аппарата была ликвидирована ФСФО России (в марте 2004 года). Министерству экономического развития и торговли РФ были переданы функции по нормативно-правовому регулированию и выработке государственной политики в сфере банкротств. Уполномоченным органом, представляющим интересы государства как кредитора, стала Федеральная налоговая служба. В данный момент мониторинг финансово-экономического состояния предприятий осуществляется территориальными подразделениями Минэкономразвития РФ. Территориальные органы, проводящие мониторинг, используют и стандартную методику ФСФО и модифицированные методики. Тем не менее, проводимый мониторинг не всегда позволяет своевременно определить приближение кризисной ситуации на предприятии. Количество убыточных и обанкротившихся предприятий по-прежнему велико.

Эти данные свидетельствуют о том, что в настоящее время в экономике страны, на предприятиях не создано надежной системы мониторинга финансового состояния предприятий, системы профилактики кризиса, позволяющей вовремя реагировать на негативные процессы, происходящие на предприятии.

Анализ имеющегося опыта проведения внешнего мониторинга финансово-экономического положения предприятий свидетельствует о развитии данного процесса Центральным Банком РФ, который пошел по пути использования опыта других стран, где в основном мониторингом предприятий занимаются банки. С 2000 года Банком России осуществляется мониторинг финансового состояния предприятий с целью совершенствования денежно-кредитной политики на основе оценок тенденций и факторов экономического развития предприятий и осуществления анализа важнейших тенденций, как на региональном уровне, так и на уровне страны.

Мониторинг предприятий, проводимый ЦБ РФ - это постоянное наблюдение за их совокупностью путем проведения опросов об изменении экономической конъюнктуры, инвестиционной активности, финансового положения предприятий, а также систематизация и анализ полученной информации. Мониторинг основан на анкетном методе получения информации. Оценка реального положения дел на предприятии осуществляется за счет сопоставления экономической, инвестиционной и финансовой деятельности предприятия. Мониторинг предприятий проводится в форме:

-ежемесячного анализа изменения экономической конъюнктуры, позволяющего оценивать текущие тенденции в формировании спроса и предложения в производственном секторе, определяющие спрос на заемные ресурсы и оказывающие воздействие на проводимую процентную политику;

-ежеквартального анализа финансового положения предприятий, составляющего основу создаваемой системы мониторинга предприятий и позволяющего ЦБ РФ получать независимые оценки результатов хозяйственной деятельности предприятий с позиций формирования источников самофинансирования, потребности в заемных ресурсах, а также их платежеспособности;

-ежеквартального анализа инвестиционной деятельности предприятий, формирующейся под воздействием финансовых результатов хозяйственной деятельности, а также спроса и предложения на рынке капиталов.

Методология финансового анализа, применяемого в рамках мониторинга предприятий ЦБ РФ, обеспечивает комплексную оценку следующих параметров, связанных с финансовыми результатами деятельности предприятий:

-динамики основных составляющих капитала предприятий;

-структуры капитала предприятия и происходящих в ней изменений;

-стратегии предприятия в управлении активами и пассивами, в том числе: политики компании в отношении самофинансирования, формирования оборотных активов, заимствования средств, состояния расчетов, движения фондов, наличие или недостаточность средств у предприятия для финансирования основных видов деятельности;

-эффективность управления капиталом предприятия, которая определяется изменениями, произошедшими с показателями ликвидности и рентабельности предприятия.

Все участники мониторинга регулярно получают конъюнктурный, инвестиционный обзор, а также аналитические материалы «Анализ финансового состояния предприятий – участников мониторинга». Эти обзоры содержат данные в отраслевом разрезе об экономических процессах в регионе, и в целом по стране. Кроме того, по индивидуальным запросам руководителей предприятий готовится аналитическая информация, характеризующая финансовое состояние этих предприятий. Она отражает тенденции развития предприятия и содержит оценку результатов деятельности на фоне общеотраслевой ситуации.

Итак, мониторинг предприятий, проводимый Банком России, позволяет на основе данных о финансовом состоянии предприятий повысить эффективность банковских вложений в реальный сектор экономики, а также ввести в действие механизм взаимной ответственности кредитных организаций и предприятий. Однако основной целью банковского мониторинга является снижение риска банков при работе с предприятиями, проблемы же финансового оздоровления и реструктуризации предприятий отходят на второй план. В основном содержание мониторинга определяется банковскими интересами, а не интересами предприятий. Для более точного представления о финансово-экономическом состоянии предприятия, его платежеспособности, стабильности необходим более полный и глубокий анализ.

На основании вышеизложенного можно сделать вывод, что в России существует множество центров мониторинга, у каждого из которых свои цели и методики. Но ни один из центров мониторинга не решает задачу реализации государственной политики, направленной на предупреждение банкротства, финансовое оздоровление и реструктуризацию неплатежеспособных организаций. В настоящий момент нет единой методики и концепции проведения мониторинга финансово-экономического состояния предприятий, который позволил бы осуществить эффективно и своевременно диагностику финансового состояния предприятия с целью принятия оптимальных управленческих решений.

Рассчитываемых показателей финансового состояния предприятия не должно быть очень много. Их должно быть оптимальное количество, все они должны быть информативными и давать наглядное представление об исследуемом объекте.

Таким образом, необходимо дальнейшее исследование системы показателей финансового состояния предприятия с целью определения оптимального набора коэффициентов, позволяющих сформировать эффективную методику мониторинга финансового состояния предприятия, которая должна своевременно обнаруживать признаки существенных отклонений от нормального экономического развития и, тем самым, давать реальную возможность руководству предприятия проводить мероприятия по профилактике кризисных ситуаций.

1.2 Понятие, значение и задачи анализа финансового состояния предприятия

Хозяйствующий субъект осуществляет свою производственную деятельность на рынке самостоятельно, но в условиях конкуренции. Конкуренция представляет собой состязательность хозяйствующих субъектов, когда их самостоятельные действия эффективно ограничивают возможность каждого из них воздействовать на общие условия обращения товаров на данном рынке и стимулируют производство тех товаров, которые требуются потребителю. Рыночные регуляторы, соединяясь с конкуренцией, образуют единый механизм хозяйствования, который заставляет производителя учитывать интересы и запросы потребителя. Хозяйствующие субъекты вступают между собой в конкурентные отношения в борьбе за потребителя. Хозяйствующий субъект, проигравший в борьбе, обычно становится банкротом.

Под банкротством хозяйствующего субъекта понимается неспособность его удовлетворить требования кредиторов по оплате товаров (услуг), обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом. Чтобы не стать банкротом, хозяйствующий субъект должен постоянно следить за хозяйственной ситуацией на рынке и обеспечивать себе высокую устойчивость. Одним из необходимых условий для обеспечения конкурентоспособности является анализ коммерческой деятельности, в том числе анализ финансового состояния, так как он позволяет выявить наиболее сложные проблемы управления предприятия в целом и его финансовыми ресурсами в частности.

Анализ финансового состояния представляет собой глубокое, научно

обоснованное исследование финансовых отношений и движения финансовых ресурсов в едином производственно-торговом процессе. Следует различать понятия “финансовый анализ” и “анализ финансового состояния предприятия”. Финансовый анализ- это более широкое понятие, так как он включает наряду с анализом финансового состояния еще и анализ формирования и распределения прибыли, себестоимости продукции, реализации и другие вопросы. Анализ финансового состояния- это часть финансового анализа. Финансовое состояние предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимой для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразностью и эффективностью их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования платежеспособностью и финансовой устойчивостью. Способность предприятия своевременно производить платежи свидетельствует о его хорошем финансовом положении.

Финансовое состояние предприятия (ФСП)- это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени. В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным[1]. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечения нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнения расчетной дисциплины, достижения рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Существенная роль в достижении стабильного финансового положения принадлежит анализу. Различают внутренний и внешний анализ финансового положения.

Внутренний анализ осуществляется для нужд управления предприятием. Его цель- обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы создать условия для нормального функционирования предприятия, получения максимума прибыли и исключения риска банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикаций отчетности. Его цель- установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потерь.

Основными задачами как внутреннего, так и внешнего анализа являются:

1. Общая оценка финансового положения и факторов его изменения;

2. Изучение соответствия между средствами и источниками, рациональности их размещения и эффективности использования;

3. Соблюдение финансовой, расчетной и кредитной дисциплины;

4. Определение ликвидности и финансовой устойчивости предприятия;

5. Долгосрочное и краткосрочное прогнозирование устойчивости финансового положения.

Для решения этих задач изучаются:

§ Наличие, состав и структура средств предприятия; причины и последствия их изменения; наличие, состав и структура источников средств предприятия; причины и последствия их изменения;

§ Состояние, структура и изменение долгосрочных активов;

§ Наличие, структура текущих активов в сферах производства и обращения, причины и последствия их изменения;

§ Ликвидность и качество дебиторской задолженности;

§ Наличие, состав и структура источников средств, причины и последствия их изменения;

§ Платежеспособность и финансовая гибкость.

Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

§ c общепринятыми “нормами” для оценки степени риска и прогнозиравания возможности банкротства;

§ c аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

§ с аналогичными данными за предыдущие годы для изучения улучшения или ухудшения ФСП.

1.3 Информационная база для анализа финансового состояния предприятия

Информационной базой для проведения анализа финансово-экономического состояния предприятия служит бухгалтерская отчетность. Отчетность организации (хозяйствующего субъекта) – это система показателей, характеризующая результаты и отражающая условия ее работы за истекший период.

В отчетность включены все виды текущего учета: бухгалтерский, статистический и оперативно-технический. Благодаря этому обеспечивается возможность отражения в отчетности всего многообразия предпринимательской деятельности предприятия.

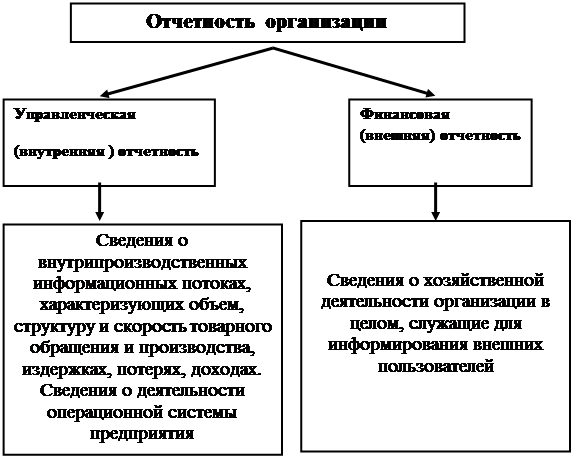

По характеру сведений, содержащихся в отчетах, различают управленческую (внутреннюю) и финансовую (внешнюю) отчетности.

К финансовой отчетности предъявляется ряд требований:

-уместность и достоверность информации;

-значимость данной отчетности.

Анализ финансово-экономического состояния предприятия в основном базируется на финансовой (внешней) бухгалтерской отчетности предприятия.

Финансовая бухгалтерская отчетность состоит из нескольких образующих единое целое отчетных документов:

· бухгалтерского баланса, форма № 1;

· отчета о прибылях и убытках, форма № 2;

· отчета о движении капитала, форма № 3;

· отчета о движении денежных средств, форма № 4;

· приложение к бухгалтерскому балансу, форма № 5

Виды отчетности организации и их краткая характеристика отражены на рисунке 1:

|

Рисунок 1.Виды отчетности организации и их краткая характеристика

Поскольку финансовая отчетность – это документы, показывающие результаты деятельности организации за определенный период в прошлом, то часто у внешних аналитиков нет иного выхода, кроме как оценивать нынешнее состояние, основываясь на устаревших данных. Ввиду того что аналитики заинтересованы прежде всего в получении информации о том, что происходит сейчас и вероятнее всего произойдет в будущем, а не о том, что случилось в прошлом, то они не должны экстраполировать историческую информацию на нынешние условия и тем более делать на ее основе прогнозы в отношении будущего.

1.4 Роль анализа финансового состояния в разработке финансовой политики предприятия

Одной из задач реформы предприятия является переход к управлению финансами на основе финансово-экономического состояния с учетом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения. Результаты деятельности любого предприятия интересуют как внешних рыночных агентов (в первую очередь инвесторов, кредиторов, акционеров, потребителей и производителей), так и внутренних (руководителей предприятия, работников административно-управленческих структурных подразделений, работников производственных подразделений.

При проведении реформы предприятия стратегическими задачами разработки финансовой политики предприятия являются:

· максимизация прибыли предприятия;

· оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

· достижение прозрачности финансово-экономического состояния предприятий для собственников (участников, учредителей), инвесторов, кредиторов;

· обеспечение инвестиционной привлекательности предприятия;

· создания эффективного механизма управления предприятием;

· использование предприятием рыночных механизмов привлечения финансовых средств.

В рамках этих задач рекомендуется выполнить следующие мероприятия по ряду направлений в области управления финансами:

· проведение рыночной оценки активов;

· проведение реструктуризации задолженности по платежам в бюджет;

· разработка программы мер по ликвидации задолженности по выплате заработной платы;

· разработка мер по снижению неденежных форм расчетов;

· проведение анализа положения предприятия на рынке и выработка стратегии развития предприятия;

· проведение инвентаризации имущества и осуществление реструктуризации имущественного комплекса предприятия.

Следует отметить тот факт, что при разработке эффективной системы управления финансами постоянно возникает основная проблема совмещения интересов развития предприятия, наличия достаточного уровня денежных средств для проведения указанного развития и сохранения высокой платежеспособности предприятия.

Значение анализа финансово-экономического состояния сложно переоценить, поскольку именно он является той базой, на которой строится разработка финансовой политики предприятия. Анализ опирается на показатели квартальной и годовой бухгалтерской отчетности[2]. Предварительный анализ осуществляется перед составлением бухгалтерской и финансовой отчетности, когда еще имеется возможность изменить ряд статей баланса, а также для составления пояснительной записки к годовому отчету. На основе данных итогового финансово-экономического состояния осуществляется выработка почти всех направлений финансовой политики предприятия, и от того, насколько качественно он проведен, зависит эффективность принимаемых управленческих решений. Качество самого финансового анализа зависит от применяемой методики, достоверности данных бухгалтерской отчетности, а также от компетентности лица, принимающего управленческое решение в области финансовой политики.

Основными компонентами финансово-экономического анализа деятельности предприятия являются:

· анализ бухгалтерской отчетности;

· горизонтальный анализ;

· вертикальный анализ;

· трендовый анализ;

· расчет финансовых коэффициентов.

Анализ бухгалтерской отчетности представляет собой изучение абсолютных показателей, представленных в бухгалтерской отчетности.

В процессе анализа бухгалтерской отчетности определяются состав имущества предприятия, его финансовые вложения, источники формирования собственного капитала, оцениваются связи с поставщиками и покупателями, определяется размер и источники заемных средств, оцениваются объем выручки от реализации и размер прибыли,

При этом следует сравнивать фактические показатели отчетности с плановыми (сметными) и установить причины их несоответствия.

Горизонтальный анализ состоит в сравнении показателей бухгалтерской отчетности с показателями предыдущих периодов.

Наиболее распространенными методами горизонтального анализа являются:

· простое сравнение статей отчетности и анализ их резких изменений;

· анализ изменений статей отчетности в сравнении с изменениями других статей.

При этом особое внимание следует уделять случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

Вертикальный анализ проводится в целях выявления удельного веса отдельных статей отчетности в общем итоговом показателе и последующего сравнения результата с данными предыдущего периода.

Трендовый анализ основан на расчете относительных отклонений показателей отчетности за ряд лет от уровня базисного года[3].

При проведении анализа следует учитывать различные факторы, такие как эффективность применяемых методов планирования, достоверность бухгалтерской отчетности, использование различных методов учета (учетной политики), уровень диверсификации деятельности других предприятий, статичность используемых коэффициентов.

2020-04-07

2020-04-07 231

231