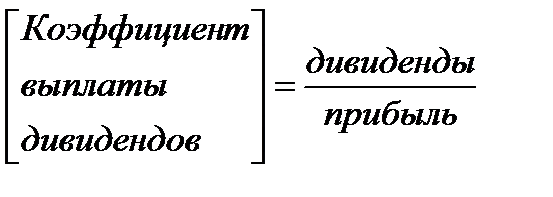

Коэффициент выплаты дивидендов, который является стандартным показателем политики в области дивидендов, представляет размер дивидендов в виде их доли в прибыли.

(2)

(2)

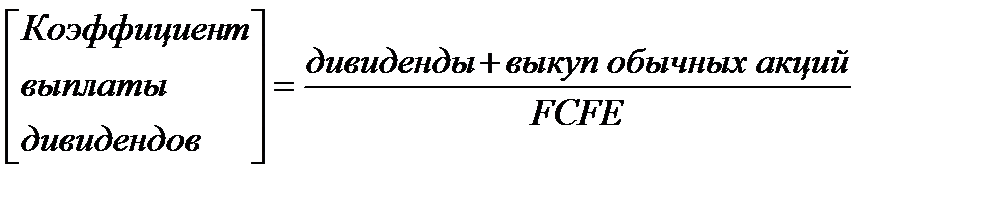

Другой подход позволяет измерять общие денежные потоки, поступившие акционерам, как долю свободных денежных потоков на акции:

(3)

(3)

Коэффициент (3) показывает, какая часть денежных средств, которая может быть выплачена держателям акций, в действительности поступает к ним в форме дивидендов и выкупов акций. Если этот коэффициент с течением времени остается близким к единице, то фирма выплачивает держателям акций все, на что она способна. Если он существенно ниже 1, то фирма выплачивает меньше, чем может себе позволить, и использует разницу для увеличения своих кассовых остатков или для инвестиций в ликвидные ценные бумаги. Если коэффициент значительно выше 1, то фирма выплачивает больше, чем может себе позволить, — либо исчерпывая существующие кассовые остатки, либо выпуская новые ценные бумаги (акции или облигации).

Если мы используем модель дисконтирования дивидендов и не учитываем накопления денежных средств, возникающие, когда фирмы платят меньше, чем могут себе позволить, мы недооценим стоимость собственного капитала в этих фирмах. Если мы используем модель для оценки фирм, выплачивающих больший объем дивидендов, чем они могут себе позволить, то мы переоценим фирму.

Многие фирмы выплачивают меньшие средства держателям акций в форме дивидендов и выкупов акций, чем могут себе позволить исходя из свободных денежных потоков на акции. Причины могут различаться в зависимости от фирмы.

Стремление к стабильности. Как правило, фирмы неохотно изменяют величину дивидендов, и дивиденды считаются «устойчивыми», поскольку их изменчивость значительно ниже, чем изменчивость прибыли или денежных потоков. Особенно явно нежелание изменять дивиденды проявляется, когда фирмы должны их сократить. Вследствие этого нежелания сокращать дивиденды фирмы часто будут отказываться от повышения дивидендов, даже если прибыль и FCFE идут вверх, поскольку они не уверены в своей способности к поддержанию этих более высоких дивидендов.

Будущие потребности в инвестициях. Фирма может отложить выплату всего объема FCFE в качестве дивидендов, если в будущем ожидается существенный рост потребностей в капитальных затратах. Поскольку выпуск акций дорог (с точки зрения стоимости размещения), фирма может выбрать финансирование этих будущих потребностей за счет избыточных денежных средств.

Демонстрация перспектив. Фирмы часто используют дивиденды для демонстрации будущих перспектив, так как их повышение рассматривается как положительный сигнал, а понижение — как отрицательный.

Заинтересованность менеджмента. Менеджеры фирмы могут выиграть скорее от удержания денежных средств, чем от их выплаты в форме дивидендов. Стремление к строительству империи может превратить увеличение размеров фирмы в самоцель. Или же менеджеры могут чувствовать потребность создать денежную «подушку», чтобы пережить периоды, когда прибыль может упасть.

2020-04-12

2020-04-12 146

146