Один из способов описания модели свободных денежных потоков на акции — это представление ее как модели, в которой мы дисконтируем потенциальные, а не фактические дивиденды.

Свободные денежные потоки на акции, подобно дивидендам, являются денежными потоками для инвесторов в собственный капитал, поэтому можно использовать тот же подход, который применялся для оценки фундаментальных темпов роста дивидендов на акцию:

(4)

Использование коэффициента нераспределенной прибыли в уравнении (4) предполагает, что сумма, не выплаченная в качестве дивидендов, реинвестируется обратно в фирму. Однако следует сделать важное замечание о том, что это несовместимо с предположением о выплате свободных денежных потоков на акции их владельцам, которое лежит в основе модели FCFE.

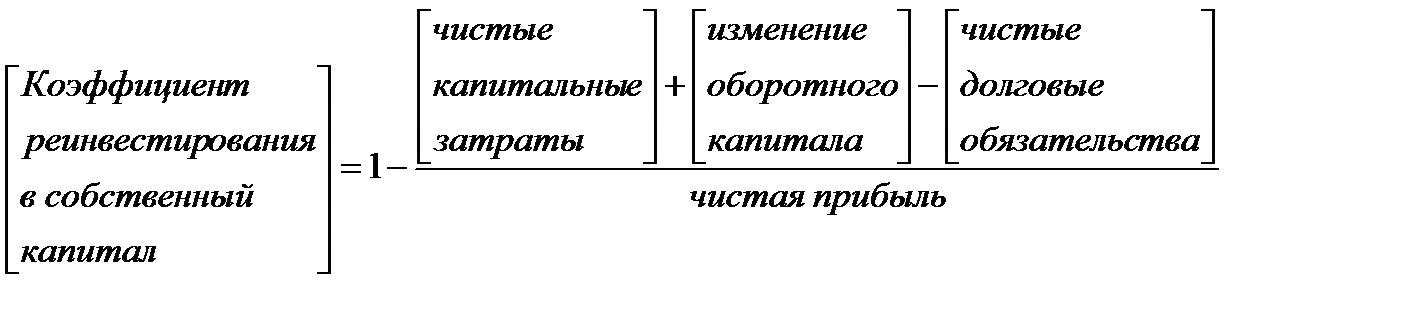

Куда более последовательной будет замена коэффициента нераспределенной прибыли коэффициентом реинвестирования в собственный капитал, который измеряет долю чистой прибыли, инвестируемую обратно в фирму.

(5)

(5)

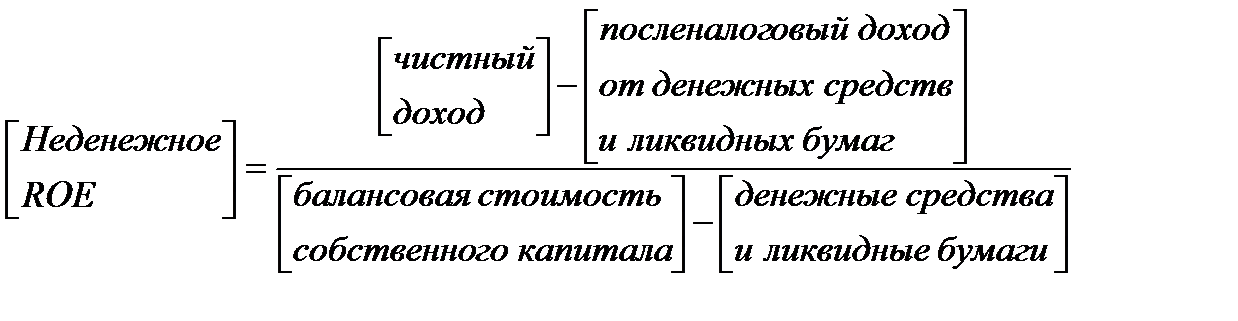

Доход на собственный капитал также следует модифицировать. В модели FCFE отсутствуют избыточные денежные средства, оставленные в фирме, и, таким образом, доход на собственный капитал измеряет доход на неденежные инвестиции. Можно сконструировать модифицированную версию дохода на собственный капитал, которая учитывает данное обстоятельство:

(6)

(6)

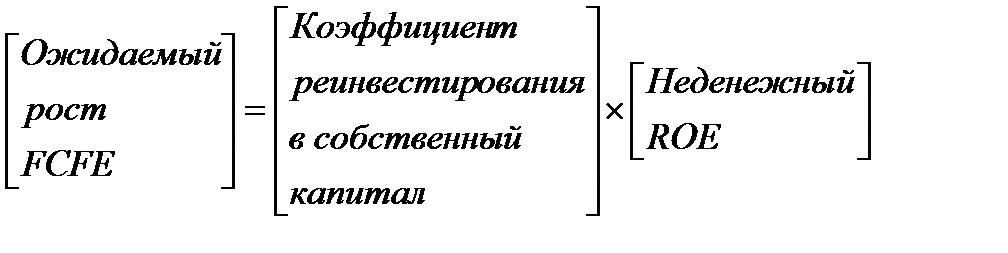

Тогда ожидаемый рост FCFE можно определить:

(7)

(7)

Модель свободных денежных потоков на акции с постоянным ростом предназначена для оценки фирм, темпы роста которых постоянны и которые, следовательно, находятся в стабильном состоянии.

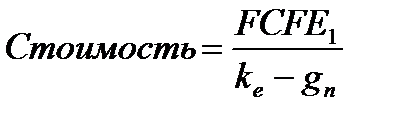

Стоимость собственного капитала в рамках модели постоянного роста является функцией ожидаемых свободных денежных потоков на акции в следующий период, стабильных темпов роста, а также требуемого дохода на капитал:

(8)

(8)

где FCFE1 – ожидаемый свободные денежный поток на собственный капитал в следующем году; ke – стоимость привлечения собственного капитала фирмы; gn – темпы роста FCFE фирмы на бесконечном временном горизонте.

Используемые в модели темпы роста должны быть обоснованными относительно номинальных темпов роста экономики, в которой функционирует фирма. Общее правило состоит в том, что стабильные темпы роста не могут превышать темпов роста экономики, где работает фирма.

Эта модель лучше всего подходит для фирм, темпы роста которых сравнимы с номинальными темпами экономического роста или ниже их. Однако эта модель лучше, чем модель дисконтирования дивидендов, — применительно к стабильным фирмам, выплачивающим чрезмерно высокие дивиденды (поскольку они превышают FCFE на значительную сумму) или дивиденды, которые значительно ниже FCFE. Однако заметим, что если фирма стабильна и выплачивает свои свободные денежные потоки на акции в виде дивидендов, то стоимость, полученная на основе этой модели, будет тождественна стоимости, полученной по модели роста Гордона.

2020-04-12

2020-04-12 217

217