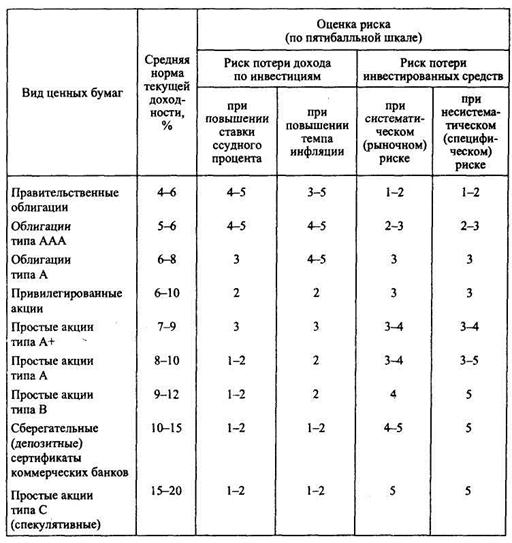

При оценке уровня риска риск потери капитала оценивается как более значительный, чем риск потери дохода от инвестиций. Поэтому общий уровень риска по правительственным облигациям, облигациям типа ААА (надежных эмитентов, с наивысшими инвестиционными качествами) оценивается преимущественно по риску потери капитала, и средняя норма текущей доходности для подобных бумаг относительно невысока по сравнению с инвестициями в обыкновенные акции типа С (спекулятивные, с низшими инвестиционными качествами), где риск потери капитала достаточно высокий и средняя норма текущей доходности также высока.

Показатель текущей доходности используется для оценки эффективности инвестиций, в частности, в ценные бумаги в соответствии с методами, принятыми в мировой практике.

Эти методы основаны на:

• оценке абсолютной эффективности инвестиций (метод чистой текущей стоимости):

• оценке относительной эффективности инвестиций (метод внутренней нормы доходности).

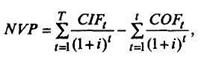

Величина интегрального экономического эффекта (чистая приведенная стоимость) рассчитывается как разность дисконтированных, приведенных к одному временному моменту денежных потоков поступлений и затрат, осуществляемых в процессе инвестирования:

где NPV (Net Present Value) - чистая приведенная стоимость;

CIFt (Cach-in-Flow) - поступления денежных средств в момент времени t;

COFt (Cach-out-Flow) - выплаты денежных средств в момент времени t;

Т - продолжительность инвестиционного периода.

Положительное значение NPV свидетельствует о целесообразности инвестирования в соответствующий вид финансовых активов. Величина NPV формируется под влиянием двух основных показателей:

• величины чистого денежного потока (разницы между поступлениями и выплатами денежных средств в интервале времени T) от конкретного вида фондовых инструментов;

• нормы текущей доходности (ставки дисконтирования).

2014-02-02

2014-02-02 493

493