Данный метод заключается в корректировке ставки дисконтирования на оценку риска. Чем выше риск проекта, тем выше премия за риск, прибавляемая к номинальному (с учетом ожидаемой инфляции) значению безрисковой доходности: κ = κf + Премия за риск.

Предложены различные возможности учета риска в ставке дисконтирования: учитывается только коммерческий риск или и коммерческий, и финансовый риск. В любом случае с ростом ставки дисконтирования снижается получаемое значение чистого дисконтированного дохода (табл. 8.6).

Таблица 8.6. Корректировка ставки дисконтирования

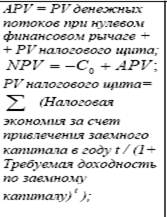

| Метод денежных потоков всем владельцам FCFF | Метод разбивки денежных потоков с учетом выгод заемного финансирования (метод корректировки текущей оценки денежных потоков по проекту — adjusted present value — APV) | Метод денежных потоков из собственного капитала (equity residual method) | |

| Чиcли-тель | С — денежный поток, генерируемый активами проекта для всех владельцев капитала (не вычитаются проценты по заемному капиталу) | С — денежные потоки на весь капитал (без вычета процентов по заемным средствам) | С — денежный поток на собственный капитал FCFF (из операционной прибыли вычитаются проценты по заемным средствам, а в налоговых платежах учитывается налоговый щит) |

| Знаменатель | κ— предельная стоимость капитала (проекта или компании) как WACC | κ— стоимость собственного капитала при нулевом финансовом рычаге (требуется пересчет, как показано в гл. 6) | κ— требуемая доходность по собственному капиталу |

| Приме- чания | См. гл. 6. Наиболее популярный метод |  Налоговая экономия = Налоговый щит = Выплаты по заемному капиталу x Ставка налога на прибыль = It Налоговая экономия = Налоговый щит = Выплаты по заемному капиталу x Ставка налога на прибыль = It | См. гл. 6 (κs). Метод используется для инвестиционных проектов внешнего роста капитала (поглощения) |

Результат корректировки ставки дисконтирования очень чувствителен к изменению риска в течение времени. Если исходить из традиционного роста риска во времени (как демонстрирует рис. 8.1), то премия за риск должна возрастать по годам дисконтирования. Ожидаемый чистый денежный поток по проекту может быть постоянным в течение, например, 10 лет срока жизни проекта, но риск денежного потока растет во времени.

Исследования, проведенные в Великобритании, показывают практи-ческое использование рассмотренных методов крупными компаниями. Табл. 8.7 демонстрирует, как меняется отношение к различным методам (если в 1975 г. только 28% рассмотренных компаний использовали анализ чувствительности, то в 1992 г. уже 86%).

Таблица 8.7. Практическое применение компаниями методов оценки инвестиционных возможностей во временном разрезе, % от числа обследованных за год компаний[17]

| Методы оценки | 1975 г. | 1980 г. | 1986 г. | 1992 г. |

| Анализ чувствительности | ||||

| Сценарный анализ | — | — | ||

| Метод корректировки срока окупаемости | ||||

| Корректировки ставки дисконтирования | ||||

| Вероятностный анализ | ||||

| Оценка рыночного риска | — | — |

2015-01-30

2015-01-30 2016

2016