Стоимость капитала – одно из основных понятий финансового менеджмента, дающее возможность оценки предприятия, регулирования и прогнозирования его финансовой деятельности, отражает условия, на которых руководство привлекает капитал для финансирования всех видов деятельности предприятия. Следует различать текущую и предельную стоимость капитала.

Текущая стоимость капитала характеризует существующую структуру капитала и может быть выражена как в балансовой оценке, так и в рыночной. Каждый подход имеет свои определенные преимущества и недостатки. Основным недостатком балансовой оценки является искажение реальной стоимости капитала и его величины, что в российских условиях особенно видно на примере формирования добавочного капитала, стоимости всего собственного капитала.

Рыночная оценка является более точной, так как определяет истинные доходы предприятия, которые могут быть получены при реализации своих ценных бумаг на рынке. В соответствии с Законом РФ «Об акционерных обществах» выкуп акций обществом у своих акционеров осуществляется по рыночной стоимости.

Поскольку текущая стоимость капитала учитывает уже произведенные затраты по привлечению капитала акционеров, пайщиков и уже заключенные кредитные договоры, условия коммерческого кредитования, она представляет интерес в плане оценки принятых решений руководства.

Обычно стоимость капитала выступает как критерий принятия решений при выборе источников финансирования, поэтому во внимание следует принимать будущую структуру капитала и связанные с привлечением дополнительных средств издержки.

Осуществление инвестиционных проектов, например, зависит от того, насколько будущие доходы от этих инвестиций смогут компенсировать издержки, связанные с их финансированием. Этот вопрос будет волновать и кредиторов и акционеров, заинтересованных в стабильных дивидендах и в росте цены своих акций. Следовательно, здесь стоимость капитала выступает как предельная ставка той формы финансирования, которую предприятие собирается использовать в будущем.

Стоимость капитала может быть рассчитана по целевой и по оптимальной структуре. Целевая структура капитала характеризует желаемое соотношение заемных и собственных средств. На выбор целевой структуры оказывают влияние различные факторы: доступность и стоимость различных источников, отношение к риску различных групп собственников, уровень коммерческого риска предприятия и др. Стоимость, рассчитанная по целевой структуре, может отличаться от стоимости, оцениваемой по оптимальной структуре. Оптимальная структура обеспечивает такое соотношение риска и доходности по привлекаемым источникам, которое способствует максимизации рыночной стоимости акционерного капитала.

Средневзвешенная стоимость привлечения капитала (затраты на привлечение капитала) служит ставкой дисконтирования (она представляет собой временную стоимость денег), с помощью которой определяют приведенную стоимость ожидаемых инвесторами денежных потоков.

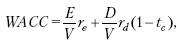

Общая формула средневзвешенной стоимости капитала:

где WACC – средневзвешенная по источникам финансирования стоимость капитала; r d – ожидаемая рыночная доходность к погашению долговых обязательств; t c – ставка налога на прибыль; D – рыночная стоимость процентных долговых обязательств; V – рыночная стоимость объекта оценки (V = E + D); r e – стоимость капитала, привлеченного в виде обыкновенных акций; E – рыночная стоимость обыкновенных акций.

В эту формулу включены два источника капитала (долговые обязательства, например банковский кредит, и обыкновенные акции). Подлинная процедура «взвешивания» куда сложнее, поскольку в реальной жизни нужно определять вес рыночной стоимости каждого источника капитала, который требует оплаты – сейчас или в будущем. Так, порой нужно учитывать лизинг, конвертируемые или отзывные долговые обязательства, конвертируемые или отзывные привилегированные акции, неконтрольный пакет акций и/или варранты и опционы на акции руководящего аппарата.

2015-01-30

2015-01-30 1205

1205