Теория и практика выработали множество методов для определения величины рисков, связанных с коммерческой, в том числе и инвестиционной, деятельностью. Все эти методы можно объединить в 2 группы:

1. объективные, основанные на обработке статистических показателей;

2. субъективные, основанные на личном опыте, оценке экспертов, мнении финансового консультанта и других специалистов.

Объективные методы применяются, если имеется представительная статистическая выборка по рискам в данной инвестиционной деятельности. Чтобы количественно определить величину риска, необходимо знать все возможные последствия какие-либо действия и вероятность этих последствий. Применительно к экономическим задачам это сводится к исчислению значений вероятности событий и выбору самого предпочтительного исходя из наибольшей величины математического ожидания. Иначе говоря, математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.

V = V1 * P1 +…+ Vi * Pi

где V - математическое ожидание события;

V1, i - вероятность 1-го (i-го) события;

P1,i - величина 1-го (i-го) события.

Величина риска (степень риска)измеряется 2-мя критериями:

1) средним математическим ожиданием;

2) колеблемостью (изменчивостью) возможного результата (дохода).

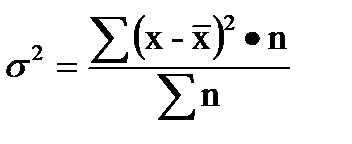

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для этого на практике обычно применяют два близко связанных критерия: дисперсию и среднее квадратическое отклонение. Дисперсия – средняя взвешенная из квадратов отклонений действительных результатов от средних ожидаемых. Она определяется по формуле:

где σ 2 - дисперсия;

x - ожидаемое значение для каждого случая наблюдения;

`х - среднее ожидаемое значение;

n - число случаев наблюдения (частота).

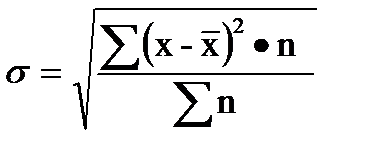

Среднее квадратическое отклонение

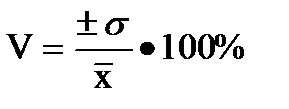

Дисперсия и среднее квадратическое отклонение служат мерами абсолютной колеблемости. Для анализа обычно используют коэффициент вариации, который показывает колеблемость признака в относительной величине и определяется по формуле:

Чем больше коэффициент вариации, тем сильнее колеблемость.

В экономической статистике установлена следующая оценка различных значений коэффициента вариации: до 10% - слабая колеблемость, до 10-25% - умеренная колеблемость, свыше 25% - высокая колеблемость.

Известны следующие правила, исходя из которых выбирается менее рискованный инвестиционный проект:

- чем выше доходность какого-либо инвестиционного мероприятия, тем выше его риск;

- чем выше колеблемость получаемых доходов от реализации какого-либо проекта, тем выше его риск.

Субъективные методы – более разнообразны по сравнению с объективными. Суть многих методов определения инвестиционных рисков на основе заключений экспертов / других специалистов сводится к следующему:

1. выявляются все возможные причины (источники) появления инвестиционного риска;

2. все выявленные причины ранжируются по степени значимости (влияния на инвестиционный риск), и для каждой из них устанавливаются определенный балл и весовой коэффициент в долях единицы;

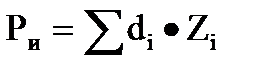

3. обобщенная оценка риска определяется путем умножения значения каждой причины в баллах на весовой коэффициент и их суммирования по формуле

где Ри- обобщенная оценка риска;

di- весовой коэф-нт каждой причины инвестиц-ого риска;

Zi- абсолютное значение каждой причины в баллах.

Обычно абсолютное значение в баллах колеблется от 1 до10 или от 1 до 100, но чаще всего от 1 до 10.

С приближением значения к единице величина инвестиционного риска снижается и наоборот. Особенно широкое распространение этот метод получил для определения инвестиционного климата по отдельным регионам России и по отдельным странам мира.

2015-02-14

2015-02-14 346

346