Необходимость «Провалы или фиаско» рынка в конце XIX в. привели к необходи-

финансового мости государственного регулирования экономики. В настоящее

регулирования время все государства мира даже с наиболее либеральной эконо

микой в той или иной степени воздействуют на экономические и социальные процессы. По мнению П. Самуэльсона, управлять экономикой в отсутствие государства или рыночного механизма — все равно, что пытаться аплодировать одной рукой. Р. Масгрейв среди функций современного государства называл наиболее полное распределение доходов (дистрибыотивная или перераспределительная функция) и стабилизационную. В силу ограничений, связанных с использованием административных методов, современные государства в лице правительств и центральных банков применяют экономические методы: денежно-кредитные и финансовые. Денежно-кредитное регулирование являются предметом другой учебной дисциплины, а в данной главе будет рассмотрено финансовое регулирование. Финансы как распределительные отношения неразрывно связаны с другими стадиями воспроизводственного процесса, оказывая влияние на производство и потребление, поэтому от того, как будут организованы финансовые отношения, зависят все экономические процессы. Субъектом финансового регулирования выступает государство (или правительство).

|

Содержание Государство, используя налогово-бюджетные методы, может из-

Финансового менять объем финансовых ресурсов, концентрируемых у тех

регулирования или иных организаций или домохозяйств, обеспечивая или бо

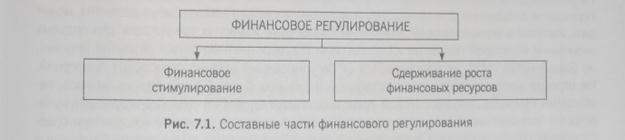

лее быстрый рост, или сдерживание их увеличения. Таким образом, можно назвать два аспекта финансового регулирования: стимулирование и сдерживание (рис. 7.1).

Финансовое регулирование — это воздействие на экономические и социальные процессы, направленное на предотвращение возможных или устранение имеющихся диспропорций, обеспечение развития передовых технологий и социальной стабильности путем концентрации финансовых ресурсов в одних сегментах рынка и ограничения роста финансовых ресурсов в других.

Рис. 7.1. Составные части финансового регулирования

Направления Из определения финансового регулирования можно вывести

и объекты основные его направления и соответствующие им объекты,

государственного Нередко одной из причин экономического кризиса является

финансового перепроизводство в одной или нескольких отраслях. Поэтому

регулирования государственное финансовое регулирование направлено

на предотвращение возникающих при этом диспропорций. В условиях же возникшего кризиса с помощью финансовых методов государство обеспечивает выход из кризиса или смягчение его последствий. Еще одним направлением государственного финансового регулирования является создание новых высокотехнологичных отраслей экономики или обеспечение их опережающего развития. Именно государство, считает Ростоу, должно стимулировать НТП, взяв на себя в особенности заботу об организации фундаментальных исследований, улучшении системы образования, профессионального переобучения, по осуществлению экспериментальных, наиболее рискованных в коммерческом отношении проектов и т.п. Это направление государственного финансового регулирования наиболее актуально для стран, отстающих в технологическом развитии или осуществляющих крупные системные преобразования. Немаловажным фактором экономического развития является социальная стабильность, поэтому государственное финансовое регулирование связано также с ее достижением.

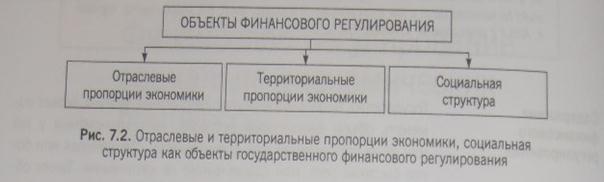

Следовательно, основными объектами финансового регулирования выступают отраслевая структура экономики, ее территориальные пропорции, а также социальная структура (рис. 7.2).

Финансовое регулирование отраслевых пропорций характерно практически для всех стран мира. Чтобы избежать нарушения конкуренции, правительства разных стран воздействуют не на отдельные организации или предпринимателей, а на отрасль или группу отраслей, создавая равные условия для тех, кто занимается данным видом деятельности. Между тем существует точка зрения, при которой следует поддерживать не отрасли, а соответствующие институты: малый бизнес, крупные корпорации, создавать институты развития, которые обеспечат толчок для развития всей экономики. В отдельно взятые периоды и в отдельно взятой стране созданный государством институт развития может дать импульс к развитию всей экономики (например, известно, какую роль для подъема экономики во второй половине XX в. сыграли государственные банки развития Японии), но большинство стран не отказываются от регулирования именно отраслевых пропорций. Не отрицая необходимости государственной финансовой поддержки малого бизнеса, необходимо признать, что российская практика такой поддержки демонстрирует аккумулирование большей части льгот для малого бизнеса в торговле (отрасли, которая при существующем уровне инфляции и без дополнительной поддержки имеет преимущественные условия). При этом ожидаемого быстрого развития наукоемких производств, деятельности по предоставлению жилищно-коммунальных услуг даже в условиях специальных целевых программ не происходит.

Необходимость финансового воздействия на территориальные пропорции (так называемое выравнивание территорий) важно для стран, где в силу исторических традиций, климатических условий, неравномерности размещения природных ресурсов и других факторов существуют резкие диспропорции в экономическом потенциале отдельных регионов. Например, промышленный север и аграрный юг в Италии и Испании; южные районы и территории, находящиеся за Полярным кругом, в Норвегии, Швеции и Финляндии; восточные и западные земли Германии и т.д. В Российской Федерации дифференциация экономического потенциала различных регионов, численности населения, климатических условий также требует выравнивания территориальных пропорций.

Важным условием социальной стабильности является широкий слой так называемого среднего класса, поскольку излишняя поляризация общества ведет к политической и социальной нестабильности, а это негативно сказывается на экономике: снижается уровень мотивации к труду, следствием чего является снижение квалификации трудовых ресурсов и производительности труда.

Уровни Для федеративных государств актуальной задачей является вы

государственного бор уровня государственного финансового регулирования -

финансового федерального или регионального. Преимущество федерального

регулирования уровня — большой объем концентрируемых средств и возмож-

ность защиты от внешних факторов (экстерналий). Так, в 2008 - 2010 гг. именно федеральные (и центральные) правительства принимали антикризисные меры. С другой стороны, органы государственной власти субъектов федерации, обладая меньшими по объему средствами (а нередко и меньшим набором финансовых инструментов), в большей степени приближены к объекту регулирования, обладают лучшей информацией, могут учитывать особенности данного региона.

В настоящее время органы власти субъектов РФ крайне ограничены в наборе инструментов для государственного воздействия на экономические и социальные процессы в силу большой концентрации налоговых полномочий на федеральном уровне.

Налоговые полномочия субъектов РФ ограничены возможностью варьировать ставку по федеральному налогу на прибыль организации, зачисляемому в бюджет субъекта РФ, а также ставку по единому налогу при упрошенной системе налогообложения в заданных федеральным законодательством пределах; определять состав плательщиков и размер ставки по трем региональным налогам (в Москве и Санкт- Петербурге — еще и по двум местным налогам) в пределах верхней границы, установленной федеральным законодательством. Представительные органы местного самоуправления (а в Москве и Санкт-Петербурге — законодательные органы субъектов РФ) могут вводить единый налог на вмененный доход. Такая концентрация налоговых полномочий на федеральном уровне в России была не всегда. В 1990-е годы органы власти субъектов РФ обладали более широкими налоговыми полномочиями, но нередко это приводило к нарушению закрепленного Конституцией Российской Федерации единого экономического пространства, созданию оффшорных зон. усилению экономических различий отдельных регионов в распоряжении субъектов хозяйствования, но при этом субъекты хозяйствования данное увеличение могут направить не на те цели, что предполагает финансовое регулирование В отдельные периоды правительство прибегает и к тем, и к другим мерам.

Следует отметить, что термин субсидирование в международных антах дается а более широкой трактовке, чем в законодательствах отдельных стран. Так. а документах Всемирной торговой организации (Соглашение ВТО о субсидиях и компенсационных мерах (Agreement on Subsidies and Countervailing Measures)) понятие *субсидирование* включает все методы государственной финансовой поддержки производителей товаров, работ и услуг, в том числе налоговые льготы.

Налоговые методы финансового регулирования включают: применение повышенной, пониженной и нулевой ставки налога; изменение налоговой базы; возврат налога или его части; применение пропорциональной, прогрессивной и регрессивной шкалы налогообложения; освобождение от уплаты налогов тех или иных лиц; отсрочки, рассрочки налоговых платежей, налоговые кредиты; введение специальных налоговых режимов для отдельных категорий плательщиков (например, для субъектов малого бизнеса) или в границах отдельных территорий государства (особых экономических зон).

Можно привести примеры использования налоговых методов государственного финансового регулирования:

варьирование ставни налога — российское налоговое законодательство устанавливает основную ставку налога на доходы физических лиц — 13%, но доходы, полученные в виде выигрышей в лотереях, конкурсах облагаются по ставке 35%;

воздействие на налоговую базу — во Франции налоговая база по налогу на прибыль уменьшается на расходы, если:

—в результате этих расходов произошло уменьшение чистых активов.

—они произведены в связи с хозяйственной деятельностью налогоплательщика и не связаны с неправомерным использованием руководством корпоративных фондов, если они учтены и документальны подтверждены;

воздействие на налоговую базу — налоговое законодательство разных стран (например, Испании) учитывает в виде вычетов, уменьшающих налоговую базу по налогу на прибыль, расходы на финансирование научных разработок на сумму, равную или превышающую установленной законодательством;

возврат налога — в Китае возврат НДС (налога на добавленную стоимость) происходит только при экспорте товаров с высокой степенью переработки, при экспорте сырья такого возврата нет;

применение прогрессивной шкалы налогообложения — в большинстве стран подоходное налогообложение является прогрессивным — чем больше доход физического лица или домохозяйства, тем выше ставка налога;

освобождение от уплаты налога — российское налоговое законодательство предусматривает заявительный характер освобождения от уплаты НДС при небольшом обороте субъектов малого бизнеса;

рассрочки и отсрочки налоговых платежей — в конце 2008 г. в Российской Федерации в качестве антикризисной меры было предусмотрено право сумму авансового платежа по НДС за квартал разбить на месячные платежи, в Великобритании компаниям, наиболее пострадавшим в результате кризиса, были предоставлены отсрочки по НДС;

введение специальных налоговых режимов - упрощенная система налогообложения субъектов малого бизнеса применяется во многих странах, когда единый налог заменяет налогов, уплачиваемых в рамках традиционной системы. Также известны примеры введения льготного режима налогообложения на территории особых экономических зон — в Китае, например, такие зоны обеспечили значительный прирост иностранных инвестиций и выступили «локомотивом» развития всей экономики страны.

Отмена или введение налога влияет не только на объем финансовых ресурсов налогоплательщиков (соответственно изменяя отраслевые и социальные пропорции), но и на уровень обеспеченности финансовыми ресурсами отдельных территорий. В странах, где практикуется закрепление за несколькими бюджетами поступлений от одного налога, отмена налога или изменение нормативов отчислений от этого налога изменит уровень бюджетной обеспеченности отдельных территорий.

|

С налоговым регулированием непосредственно связан такой метод государственной финансовой поддержки, как «ускоренная амортизация». Повышенные нормы амортизационных отчислений уменьшают налоговую базу по налогу на прибыль, а затем уменьшают налоговую базу по налогу на имущество.

|

Законодательством разных стран по-разному классифицируются поступления от таможенных пошлин и сборов, а также отчисления на социальное страхование.

|

л неналоговым методам финансового регулирования относятся различные формы предоставления бюджетных средств производителям товаров, работ и услуг, другим публичным правовым образованиям (дотации, субсидии, субвенции, бюджетные кредиты, бюджетные инвестиции, гранты и др.); государственные и муниципальные гарантии; государственные и муниципальные заказы; государственные заимствования, социальные выплаты населению; бюджетное финансирование услуг, предоставляемых населению бесплатно.

Законодательством разных стран используются разные термины, обозначающие выделение бюджетных средств юридическим и физическим лицам.

|

Выделение бюджетных средств другим публично-правовым образованиям (межбюд- жетные трансферты) в экономической литературе и законодательстве отдельных стран могут называться грантами, целевыми или нецелевыми трансфертами и т.д. В отдельных странах широко применяются нецелевые трансферты, в других — только целевые.

Государственный (муниципальный) заказ является важным методом (инструментом) поддержки производителей товаров, работ и услуг, при этом бюджетные средства поступают им как выручка от реализации. Производители при этом экономят на расходах на рекламу, других формах поиска потенциальных покупателей. Повышается деловая репутация исполнителей государственных (муниципальных) заказов. Нередко цена государственных закупок превышает рыночные цены на данную продукцию.

Например, превышение цены по государственным закупкам зерна над рыночной ценой в отдельных странах может составлять до 80% (в Новой Зеландии). Порядон размещения заказов для государственных и муниципальных нужд в Российской Федерации с 1 января 2014 г. регламентируется Федеральным законом от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд». Информацию о государственных (муниципальных) заказах в Российской Федерации можно найти на сайте Федерального казначейства — www.roskazna.ru или специализированном портале, посвященным государственным (муниципальным) закупкам. — www.zakupki.gov ги.

Государственные (муниципальные) гарантии не связаны непосредственно с предостав- лением бюджетных средств, но за счет снижения рисков могут влиять на ставку процента по банковским кредитам, размер страховых тарифов, уровень цен при заключении сделок на товарные поставки. Расходование бюджетных средств при предоставлении государственных (муниципальных) гарантий происходит лишь в случае невыполнения обязательств лица, получившего такую гарантию. Данный метод финансового регулирования увеличивает объем государственных или муниципальных долговых обязательств, поэтому имеет количественные ограничения, определяемые общим объемом ограничений по таким обязательствам.

Государственные заимствования на основе выпуска государственных ценных бумаг являются методом регулирования финансового рынка. «Оттягивая* на покупку государственных ценных бумаг временно свободные средства, поступившие на финансовый рынок, государство может влиять на другие сегменты рынка рынок корпоративных ценных бумаг, рынок межбанковских кредитов, валютный рынок.

Сметное или подушевнее бюджетное финансирование учреждений, предоставляющих бесплатные для населения образовательные, медицинские услуги, услуги в сфере культуры, обеспечивает доступность таких услуг.

Отдельным объектам государственного финансового регулирования соответствуют свои методы. Основными методами воздействия на отраслевые пропорции являются налоговые методы, бюджетные субсидии и инвестиции, государственные (муниципальные) заказы, государственные (муниципальные) гарантии. Основные методы воздействия на территориальные пропорции — межбюджетные трансферты и бюджетные кредиты. Социальные пропорции регулируются налоговыми методами, социальными выплатами, через бюджетное финансирование учреждений, оказывающих услуги в области образования, здравоохранения, культуры.

2015-04-08

2015-04-08 5597

5597