Организация (хозяин бизнеса) поручил отделу снабжения (менеджеру по снабжению), закупить оптовую партию водонагревательных баков в количестве ста штук, для дальнейшей розничной реализации данных баков. Перед менеджером по снабжению стоит задача. Найти и купить данное оборудование по самой низкой цене, а менеджер по продажам должен продать по самой высокой цене, тем самым принести организации (хозяину бизнеса) прибыль. Но, как хозяин бизнеса сможет проверить по самой низкой цене был закуплен товар или нет. Как показывает статистика на 80 % российских предприятиях действуют схемы откатов. Цена на водонагревательные баки у дилера с максимальной скидкой в 35 % за объем 100 штук, составляет 9 750 рублей за штуку, розничная цена такого бака по городу составляет от 15 000 рублей. Менеджер по снабжению закупает по 10 000 рублей, разница в 250 рублей идет в карман менеджеру по снабжению. Дальше оборудование попадает на склад организации (хозяина бизнеса). Где уже отделу продаж (менеджеру по продажам) поручено продать данные баки с накруткой в 40 %, продажная цена бака составила 15 000 рублей, при этом менеджеру по продажам было объявлено, что на данные баки он может делать скидку до 10 % на свое усмотрение. Получается, что у менеджера по продажам есть возможность играть на разнице скидок. Что опять же позволяет менеджеру по продажам положить разницу себе в карман.

Ниже приведена схема контроля ценообразования и своих подчиненных.

Схема контроля ценообразования и борьба с откатами на торговом бизнес-портале torgsis.ru

На данной схеме виден весь процесс контроля и взаимодействия между организациями, которые продают и покупают на торговом бизнес-портале. Именно анонимные заявки на спрос, без указания контактных данных компаний, способствуют здоровой конкуренции.

Такая схема работы выгодна обеим сторонам, у продавцов отпадает надобность в холодном прозвоне и поиске клиентов, а у покупателей в поиске лучшей цены, что делает эту схему привлекательной в разрезе сегодняшнего дня. Когда цена на один и тот же товар может сильно колебаться из-за 1000 торгующих организаций одним и тем же продуктом.

Хозяин бизнеса (контролирующий орган) — имеет полный доступ к архиву данных, он в любой момент может проверить работу своих сотрудников и самостоятельно провести анализ ценообразования на закупаемый товар либо услугу, сравнив документооборот своей компании с ценами, предлагаемыми на рынке товаров и услуг.

Покупающая сторона (менеджер по снабжению) оставив такую заявку, будет дальше заниматься своими насущными делами. Его не будут тревожить лишними звонками из других компаний, предлагать (навязывать) купить у них товар. Ему просто через какое-то время, нужно проверить ответы, выбрать самый подходящий по всем условиям и созвонится с предлагающей стороной.

Предлагающая сторона (менеджер по продажам) не может знать, какой компании именно он отвечает (предлагает) и сколько конкурирующих компаний ответило помимо него. Заведомо зная это, менеджер постарается дать конкурентоспособную цену, что приводит к снижению цены, а не к её повышению

20. Планирование оптимальной цены продажи на основе модели спроса и предложения

Под результатом оптимизации товарного ассортимента понимается такой вариант выпуска продукции, характеризующийся структурой, объемом производства и уровнем цен, который обеспечит достижение поставленной перед предприятием цели — получение максимальной прибыли от реализации продукции и поддержание имиджа фирмы, обеспечивающих основу для сохранения эффективности финансово-хозяйственной деятельности в долгосрочной перспективе.

Предлагаемая методика планирования производственной программы на основе оптимизационных процедур позволяет достигать результатов, соответствующих целям краткосрочного характера: анализ ассортиментных позиций с точки зрения их безубыточности, а также максимизация прибыли с точки зрения их влияния на показатели производственной и сбытовой деятельности. Вместе с тем результаты реализации методики позволяют осуществлять эффективные управленческие действия, направленные на достижения стратегических задач предприятия.

Существует ряд методов, с помощью которых решается задача оптимизации объемов производства. Но поскольку объем производства, цена на продукцию и затраты на ее производство находятся в функциональной зависимости друг от друга, а получение максимальной прибыли возможно при определенных сочетаниях между этими величинами, то при решении данной задачи необходимо учитывать предполагаемые величины предельного дохода и предельных издержек. Следовательно, в качестве требуемой оптимизационной процедуры необходимо использовать предельный анализ, главным критерием которого является равенство предельных доходов и предельных издержек.

Достоинством данного выбора является и то, что используемые в нем средства являются полезными для определения допустимых значений объемов производства. Методика апробирована при изучении спроса на модели женского демисезонного пальто (ЗАО «Большевичка», г. Санкт-Петербург). Поскольку ни анализ отдельно взятой модели одежды, ни изучение ассортимента в целом не дают исчерпывающей информации о ситуации, сложившейся вокруг соответствующего стилевого решения в одежде, то оптимальным объектом исследований уровня спроса и планирования объемов производства и продаж являются группы моделей, сформированные с учетом требований однородности по покупательским предпочтениям и технологическим признакам.

В качестве критериев группировки предлагается использовать конструктивно-технологические (показатель конструктивной однородности, уровень технологичности и технологической однородности) и технико-экономические показатели, рассматриваемые с точки зрения себестоимости моделей (расход сырья, материалов, трудоемкость изготовления).

Используя указанные критерии, из 77 моделей женских демисезонных пальто, производимых в условиях ЗАО «Большевичка» в течение 1999–2001 гг., сформировано 6 ассортиментных групп, каждая из которых соответствует тому или иному стилевому решению за счет набора определенных конструктивных особенностей (силуэт, покрой рукава, воротник и др.). Причем внутри группы модели являются переходящими из коллекции в коллекцию, что в дальнейшем позволило сформировать «горизонтальные» временные ряды, используемые для прогнозирования объема продаж (спроса) в натуральном выражении.

На этапе выбора метода прогнозирования спроса сформулировано семь критериев, по которым выбран метод экспоненциального сглаживания. В дальнейшем для определения объема производства полученные результаты используются за вычетом остатков изделий прошлых коллекций (как результат ранее принятых управленческих решений) и без учета страхового запаса швейных изделий (функцию которого могут выполнять остатки прошлых коллекций в виду консерватизма в предпочтениях значительной части потребителей). Важно отметить, что для повышения достоверности результатов прогнозирование продаж следует осуществлять по нескольким временным рядам, особенно если речь идет о розничной (конечному потребителю) и оптовой торговле (с последующей реализацией). Результаты прогнозирования спроса (общего и без остатков) на пальто трех первых групп в ассортименте со стороны розничных потребителей на полугодовой период представлены в табл. 1.

Для прогнозирования же показателей издержек и цен для проведения предельного анализа предлагается использовать метод, заключающийся в индексировании цен и статей себестоимости, имевших место в месяце, предшествующем анализируемому периоду, прогнозируемыми темпами инфляции.

Классическим методом, который описывает взаимосвязи цен, суммарных издержек и объема реализации изделий является регрессионный анализ с использованием следующих статистик подбора: коэффициента корреляции (r), коэффициента детерминации (R2,%) и доверительной вероятности (P-value,%). Получены следующие функции зависимости между ценами (Р) и суммарными издержками производства и реализации (С) от прогнозных объемов реализации (Q) в разрезе ассортиментных групп:

Далее, согласно алгоритму предельного анализа, определены оптимальные значения объемов производства, т. е. такие величины, при которых прибыль от их производства и реализации принимает максимальное значение, а убытки — минимальное. После этого, подставив найденное значение в функцию цены, определили оптимальную цену. На основе подобранных функций зависимостей цен и издержек от объемов прогнозной реализации, найдя первые производные функций дохода и издержек, были определены величины оптимальных, с точки зрения максимизации прибыли, объемов производства на тот же прогнозируемый период времени (табл. 1).

Анализ показал, что значения прогнозных объемов продаж, очищенных от нереализованных остатков предыдущих коллекций, не равны оптимальным значениям объемов производства. В данном случае оптимальный объем производства меньше прогнозного объема продаж. Поэтому для определения итогового показателя необходимо учесть факторы максимально (минимально) возможных значений объемов производства продукции (табл. 1), реализация которой будет давать прибыль (убыток) (локальный максимум (минимум), когда средний доход больше (меньше) средних издержек, то есть

Причем показатели локального минимума в данном случае ничтожно малы, поэтому не учитываются в выборе итогового значения.

Таким образом, принятие решений относительно планирования производственной программы осуществляется на основе прогноза продаж за вычетом нереализованных остатков прошлых коллекций, оптимизированного, минимально и максимально допустимого объемов производства (табл. 1). Кроме того, следует учитывать показатели, характеризующие производственный потенциал предприятия (мощность).

Принятие конечного управленческого решения относительно итогового показателя объема производства основывается на приоритете целей предприятия и находится в компетенции его руководства.

Так, например, производство моделей пальто первой группы может быть равно прогнозному значению продаж, так как оно не превышает максимально допустимого объема производства, а позволит в свою очередь сохранить потребителя в условиях конкуренции на рынке. В то же время производство моделей второй и третьей группы не может превышать максимально возможного объема, хотя спрос на них выше, а оптимальное значение ниже порога рентабельности (табл. 2).

Дальнейшее исследование должно затронуть рентабельность отдельных видов продукции на основе операционного анализа на предмет влияния структуры себестоимости и цены на показатели эффективности производства.

В целом прогнозный ассортимент характеризуется существенным запасом финансовой прочности, позволяющим сдерживать опасность недополучения прибыли, вследствие возможной низкой активности в нише свободной реализации продукции, хорошим уровнем рентабельности продаж. В то же время значительный уровень постоянных издержек делает анализируемый ассортимент потенциально рискованным, что проявляется в относительно высоких значениях операционного рычага в некоторых группах, являющегося измерителем риска (табл. 2).

В целом применение описанной методики планирования объемов в условиях промышленного производства и использование результатов ее внедрения способствует совершенствованию системы управления ассортиментом предприятия.

21. Влияние фактора налогообложения на ценовые решения и определение его влияния

22. Анализ безубыточного уровня предпринимательской деятельности

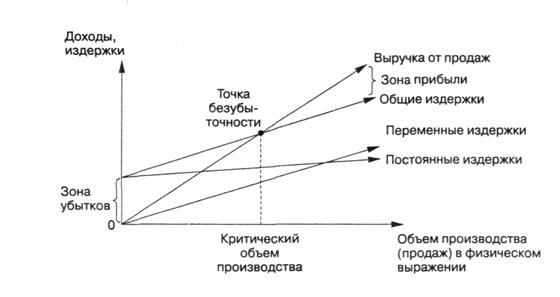

Анализ безубыточности служит одним из самых важных элементов информации, используемой при оценке эффективности проектов. Инвестору (инициатору) проекта необходимо знать, при каком объеме производства он становится безубыточным, т.е. следует установить такую критическую точку, ниже которой предприятие теряет доходы, а выше - получает их.

Для расчета точки безубыточности используют показатели переменных, постоянных и общих издержек. Однако следует учесть, что абсолютно постоянных издержек не существует, поскольку происходит рост ставок арендной платы, стоимости электроэнергии, расходов на оплату труда высшего управленческого персонала предприятия и т. д. Поэтому расчет точки безубыточности может быть произведен для различных периодов заново, если произошли изменения в структуре операционных (текущих) издержек или в системе финансирования предприятия.

Точка безубыточности (порог рентабельности) - такое значение выручки от реализации, при котором предприятие не имеет убытков, но и не получило прибыли, т. е. это результат от реализации товаров после возмещения переменных издержек. В данном случае маржинального дохода достаточно для покрытия постоянных издержек, а прибыль равна нулю.

Безубыточный объем производства (физических единиц) =

= Суммарные постоянные издержки / Цена за единицу товара -

- Величина переменных издержек.

Пример. Суммарные постоянные издержки (СИ) - 6000 тыс. руб.; цена за единицу товара - 12 тыс. руб.; переменные издержки в цене товара - 8 тыс. руб. Тогда:

Безубыточный объем производства =  =1500 изделии.

=1500 изделии.

Если спрос на выпускаемую продукцию ниже, чем объем этой продукции, обеспечивающий безубыточность, производство не будет самоокупаемым. Анализ безубыточности служит для сравнения использования производственной мощности, при котором поступления от продаж издержки производства идентичны.

Поступления от продажи товаров в точке безубыточности выражают стоимость бесприбыльных продаж, а цена единицы изделия в данной ситуации выполняет роль безубыточной продажной цены. Если производственная программа включает разнообразные изделия, то для любого безубыточного объема продаж будут существовать различные варианты цен на бесприбыльные продукты, но не будет единой безубыточной цены.

Для определения величины безубыточности рекомендуют соблюдать следующие условия:

- 1) издержки производства и маркетинга являются функцией объема производства или продаж;

- 2) объем производства идентичен объему продаж, т. е. нет переходящих остатков нереализованной продукции;

- 3) постоянные текущие издержки одинаковы для любого объема производства в данном релевантном периоде;

- 4) переменные издержки изменяются пропорционально объему производства, поэтому аналогично колеблются и полные (общие) издержки;

- 5) продажные цены на товар (или группу товаров) для всех уровней выпуска стабильны во времени. Поэтому общая стоимость продаж зависит от уровня продажных цен и количества реализованных товаров;

- 6) величина продажных цен на единицу продукции, постоянные и переменные издержки остаются неизменными, т. е. эластичность спроса по цене для исходных ресурсов равна нулю;

7) величина безубыточности определяется для одного изделия, в случае разнообразия номенклатуры товаров ее структура должна оставаться постоянной. Следует отметить, что приведенные выше ограничения не всегда соблюдают на практике.

Точка безубыточности - предмет анализа чувствительности при различных значениях постоянных и переменных издержек, а также продажных цен.

График безубыточности предприятия представлен на рис. 2.

Классификация затрат на постоянные и переменные имеет практическое значение только по отношению к заданному объему производства (продаж) в конкретном релевантном периоде.

Рис. 2. Формат линейного графика безубыточности

Изприведенного графика можно сделать следующие выводы.

1. Предприятие получит прибыль, если продаст на товарном рынке продукции больше критического количества, что отражается на оси абсцисс.

2. Точку пересечения прямой выручки от реализации и прямой общих издержек принято называть точкой безубыточности (точкой перелома), пройдя которую предприятие станет прибыльным. Нижний левый треугольник характеризует зону убытков, а верхний правый - зону прибыли.

3. Прямая линия, параллельная оси абсцисс, характеризует постоянные издержки, а линия, параллельная прямой общих издержек - переменные издержки. Анализ безубыточности актуален с позиции будущего развития предприятия.

Важное значение при изучении безубыточности инвестиционного проекта (предприятия в целом) имеет вычисление коэффициента безубыточности (Кбу):

,

,

где ОИ - общие издержки (условно-постоянные и условно-переменные); ПИ - условно-переменные издержки; ВП - выручка от продажи товаров (без косвенных налогов).

На практике проект считают устойчивым, если в расчетах по проекту в целом коэффициент безубыточности равен 0,6-0,7 после освоения проектных мощностей. Более высокое значение данного показателя свидетельствует о недостаточной устойчивости проекта к колебаниям спроса на продукцию на соответствующем шаге расчета.

Следует иметь в виду, что удовлетворительные значения уровня безубыточности на каждом шаге не гарантируют эффективности проекта (положительности чистого дисконтированного дохода). В то же время высокие значения уровня безубыточности на отдельных шагах расчета нельзя рассматривать как фактор нереализуемости проекта (например, на этапе освоения вводимых мощностей или в период капитального ремонта крупного технологического оборудования они могут превышать единицу).

Анализ безубыточности полезен при внедрении на рынок нового продукта, модернизации производственных мощностей, создании нового предприятия (филиала), изменении профиля его коммерческой деятельности и в иных случаях. Информация о безубыточности содержится в ТЭО и бизнес-плане инвестиционного проекта.

23. Анализ доходов

Конечная цель развития бизнеса коммерческой организации заключается в получении прибыли. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования организации по всем направлениям деятельности: производственной, сбытовой, снабженческой, финансовой, инвестиционной.

Необходимый уровень прибыли – это:

– основной внутренний источник текущего и долгосрочного развития организации, способствующий возможности возрастания капитала и бизнеса;

– главный источник возрастания рыночной стоимости организации;

– индикатор кредитоспособности организации;

– индикатор конкурентоспособности организации при наличии стабильного и устойчивого уровня прибыли;

– гарант выполнения организацией обязательств перед государством, источник удовлетворения социальных потребностей общества.

Прибыль зависит от уровня себестоимости, производительности труда, степени использования производственных фондов, организации управления, материально-технического снабжения, а главное – от того, насколько продукция, работы и услуги удовлетворяют потребности потребителя, т.е. имеется ли на них спрос.

Прибыль выступает одним из основных источников ресурсов воспроизводства и формирования бюджетов всех уровней. В росте прибыли заинтересованы все участники производства, потому что наличие прибыли определяет рост потенциальных возможностей организации, повышает степень ее деловой активности. В зависимости от величины прибыли определяется доля доходов учредителей, размеры дивидендов и других доходов, рентабельность собственных и заемных средств, основных фондов, всего авансированного капитала. От прибыли зависит финансовое положение организации, уровень удовлетворения личных и общественных потребностей работников. В получении прибыли заключается главный интерес собственника, поскольку обеспечивает возможность роста капитала и бизнеса.

С позиций экономического подхода прибыль (убыток) – это прирост (уменьшение) капитала собственников, имеющий место в отчетном периоде. Прибыль, исчисленную по данному алгоритму, называют экономической.

В рамках бухгалтерского учета прибыль – это положительная разница между доходами коммерческой организации, понимаемыми как приращение совокупной стоимостной оценки ее активов, сопровождающееся увеличением капитала собственников, и ее расходами, понимаемыми как снижение совокупной стоимостной оценки активов, сопровождающееся уменьшением капитала собственников, за исключением результатов операций, связанных с преднамеренным изменением этого капитала.

Под операциями по преднамеренному изменению собственного капитала понимаются: дополнительные вклады собственников; дополнительная эмиссия; пожертвования; безвозмездное финансирование; выплата дивидендов; переоценка активов, имеющая целью противодействие снижению экономического потенциала организации из-за инфляции.

Полноценный анализ каждого элемента доходов, расходов и прибыли по данным отчета о прибылях и убытках предполагает:

– экспресс-анализ (чтение) данных отчета, их взаимоувязку с другими формами отчетности;

– расчет аналитических показателей структуры и динамики доходов, расходов и прибыли;

– трендовый анализ доходов, расходов и прибыли;

– расчет, анализ и оценку показателей рентабельности;

– факторный анализ рентабельности;

– оценку влияния привлечения заемных средств на рентабельность собственного капитана;

– обобщение результатов анализа отчета о прибылях и убытках.

В ходе анализа рассчитываются следующие показатели:

1. Абсолютное отклонение:

±?П = П1 – П0, (17.10)

| где П0 – | прибыль базисного периода; |

| П1 – | прибыль отчетного периода |

| ?П – | изменение прибыли. |

2. Темп роста:

Темп роста = П1/П0·100 %. (17.11)

±?У = УП1 – УП0, (17.12)

| где УП1 – | уровень отчетного периода; |

| УП0 – | уровень базисного периода. |

Целью анализа прибыли организации является финансово-экономическое обоснование вариантов управленческих решений, реализация которых позволит обеспечить устойчивый рост ее финансовых результатов. Для изучения прибыли за отчетный период необходимо:

– проанализировать выполнение плана финансовых результатов организации в целом, а также по направлениям деятельности, по структурным подразделениям;

– провести структурно-динамический анализ показателей прибыли;

– выявить и измерить влияние внешних и внутренних факторов на формирование финансовых результатов;

– установить резервы роста прибыли и разработать меры по их мобилизации.

Анализу чистой прибыли и ее качественным характеристикам должно быть уделено особое внимание. Считается, что более высоким «качеством» характеризуется чистая прибыль организации, если она в большей степени обеспечена за счет повышения отдачи ресурсного потенциала организации. Об этом будет свидетельствовать рост прибыли от обычной деятельности за счет интенсификации использования основных факторов производства – трудовых и материальных. Вместе с тем на «качество» прибыли могут оказывать влияние и другие внешние и внутренние факторы:

1) внешние – ситуация в секторе рынка, где организация представлена своей продукцией; общие финансово-экономические, политические, социальные, природно-климатические условия ведения бизнеса и др.;

2) внутренние – учетная политика организации (в частности, в отношении признания доходов и расходов; оценки основных средств, финансовых вложений, обязательств и т.д.), налоговая политика, использование эффекта операционного и финансового рычага, дивидендная политика и т.д.

Важнейшим относительным показателем, отражающим конечные финансовые результаты деятельности организации, является рентабельность.

Анализ рентабельности позволяет дать ответ на вопрос насколько прибыльно функционирует организация и как эффективно оно использует вложенный капитал.

Рентабельность характеризует прибыль, полученную с 1 рубля средств, вложенных в финансовые операции.

В широком смысле слова понятие рентабельности означает прибыльность, доходность. Организация считается рентабельной, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования организации.

Рентабельность – один из основных стоимостных качественных показателей эффективности производственной деятельности коммерческой организации, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции (работ, услуг).

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей (табл. 17.10).

Таблица 17.10

| Показатель | Экономическое содержание | Расчет показателя |

| Рентабельность имущества | Показывает, какую прибыль получают с каждого рубля, вложенного в активы | Ra = ЧП/Аср·100 % |

| Рентабельность текущих активов | Характеризует эффективность использования текущих активов | Rта = ЧП/ОАср·100 % |

| Рентабельность инвестиций | Характеризует эффективность использования средств, инвестированных в организацию | Rинв = ПБ/(СКср + ДОср) ·100 % |

| Рентабельность собственного капитала | Показывает долю прибыли в собственном капитале | Rск = ЧП/СКср·100 % |

| Рентабельность производственных фондов | Характеризует эффективность использования основных производственных и оборотных фондов | Rпф = ЧП/(ОПФср + МОСср)·100 % |

| Рентабельность продаж | Характеризует эффективность предпринимательской деятельности, показывает, сколько получено прибыли с рубля продаж | Rпр = Пр/Вр |

| Рентабельность организации | Определяет эффективность деятельности организации | Rп = ЧП/Врп·100 % |

Показатели рентабельности характеризуют эффективность работы организации в целом, доходность различных направлений ее деятельности, окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности организации и как инструмент в инвестиционной политике и ценообразовании.

24. Анализ расходов

Одной из важнейших задач управленческого учета на предприятии является управление затратами. Учет и анализ затрат необходимы, чтобы контролировать использование ресурсов предприятия, делать прогнозы возникновения дополнительных ресурсов, получать максимальную отдачу от их использования.

Эффективное управление затратами позволяет предприятию увеличить конкурентоспособность продукции или услуг (за счет снижения издержек), определить их реальную себестоимость, обеспечить объективными данными разработку бюджета предприятия, оценить стоимость бизнес-процессов или деятельность структурных подразделений, обоснованно принимать управленческие решения.

В настоящее время большое значение имеет включение в сферу управленческого учета вопросов стратегического развития. Основой стратегического управления затратами как новой целостной концепции управления является использование значимой (релевантной) финансовой информации для разработки деловой стратегии. Возникает необходимость сместить акценты в системе учета и общем руководстве предприятием.

Деятельность предприятий на современном рынке характеризуется:

- увеличением сложности продукции и предоставляемых услуг;

- повышением требований к системе управления качеством;

- увеличением капиталоемкости, количества и ассортимента продукции и услуг;

- уменьшением жизненного цикла продукции и услуг, а также времени их выхода на рынок;

- использованием передовых технологий и разнообразных каналов распространения.

Все эти факторы вызвали рост накладных издержек, которые заменили часть прямых расходов на труд и материалы. Это поколебало позиции традиционных методик учета издержек. Методы калькуляции затрат отстали от методов управления бизнесом, и о размерах реальных издержек руководители могут только гадать. Традиционные системы учета дают об этом весьма неточные данные, потому что, как правило, игнорируют структурные и функциональные факторы. В управленческом учете себестоимость является функцией только одного определяющего фактора - объема производства или предоставляемой услуги. В стратегическом управлении затратами стоимость зависит от многих взаимно влияющих друг на друга условий.

Структурные факторы:

- горизонтальная интеграция, связанная с масштабом производства;

- вертикальная интеграция, определяющая диапазон производимой продукции или услуг;

- корпоративный опыт;

- используемые технологии;

- сложность, определяемая широтой ассортимента изделий или услуг.

Наиболее существенные функциональные факторы:

- концепция вовлеченности работников в постоянные усовершенствования (Kaizen, BPI - Business Process Improvement);

- концепция комплексного управления качеством (TQM, Total Quality Management);

- использование мощностей предприятия;

- использование связей с поставщиками и клиентами в контексте цепочки ценности предприятия.

В настоящее время в анализе затрат все большее значение приобретают функциональные факторы, так как выводы на основе структурных факторов быстро устаревают.

Для предприятий, которые выпускают разнообразные продукты в рамках производственного ассортимента, точные реальные данные по затратам очень важны для определения цены продукции или услуги, их представления и продвижения на рынке, а также для принятия управленческих решений по ассортименту продукции и каналам распределения.

Метод, основанный на функционально-стоимостном анализе, ФСА (ABC - Activity Based Costing), дает наиболее точные результаты при распределении суммарных фактических затрат на продукты и услуги. ABC-метод разработан как <операционно-ориентированная> альтернатива традиционным финансовым подходам. Он отличается, тем, что:

- предоставляет информацию в форме, понятной для работников предприятия, непосредственно участвующих в бизнес-процессе;

- распределяет накладные расходы в соответствии с подробным расчетом использования ресурсов, детальным представлением о процессах и их влиянии на себестоимость, а не на основании прямых затрат или учета полного объема выпускаемой продукции.

АВС-метод помогает найти пути улучшения показателей стоимости, трудоемкости и производительности. Проведение расчетов по этому методу позволяет получить значительный объем информации для принятия решения.

АВС-анализ имеет большую историю, но в настоящее время достаточно редко применяется на российских предприятиях. Компания <ВИП Анатех> разработала методику использования АВС-методологии для оценки себестоимости бизнес-процессов и разработки рекомендаций по их совершенствованию. Обсуждение этой методики не является темой статьи и требует дополнительной серии публикаций.

Далее мы приведем пример расчета себестоимости с использованием двух подходов: традиционного и функционально-стоимостного. Покажем их различия и преимущества последнего.

Чтобы облегчить расчеты, упростим исходные данные по деятельности предприятия.

Предприятие производит два вида продукции: А и В. Данные о ценах реализации и объемах продаж представлены в Таб. 1. На предприятии только один производственный отдел. Затраты на рабочую силу - 30 руб. в час, включая дополнительные выплаты. Затраты по использованию оборудования - 90 руб. в час. Планируемая прибыль - 30%.

Таблица 1. Данные о производстве продуктов

| A | В | Итого | |

| Производство | 15 000 шт. в 1 производственной партии | 10 000 шт. в 10 производственных партиях | 25 000 шт. |

| Отгрузка | 15 000 шт. за 1 отгрузку | 10 000 шт. за 20 отгрузок | 25 000 шт. |

| Цены реализации: Плановые | 206,4 руб | 103,21 руб. | |

| Фактические | 206,4 руб. | 144,5 руб. | |

| Производственные издержки | |||

| Материалы | 4 компонента по 5 руб. каждый = 20 руб. | 10 компонентов по 1 руб. каждый = 10 руб. | |

| Использование рабочей силы | |||

| Подготовительные операции | 10 ч. На 1 производственную партию | 11 ч. на 1 производственную партию | 120 ч. |

| Производственный цикл | ? ч. На 1 деталь | ? ч. на 1 деталь | 10 000 ч. |

| Использование оборудования | ? ч. На 1 деталь | ? ч. на 1 деталь | 8 750 ч. |

| Прочие накладные расходы | |||

| Отдел приемки | 400 000 руб. | ||

| Конструкторский отдел | 600 000 руб. | ||

| Отдел упаковки | 400 000 руб. |

Расчеты суммарных накладных расходов, относимых на продукцию производственного отдела, представлены в Таб. 2.

Таблица 2. Суммарные издержки производства, отнесенные на основное производство

| Распределяемые (косвенные) накладные расходы: | ||

| Подготовительные операции (120ч*30руб) | 3 600 руб. | |

| Отдел приемки | 400 000 руб. | |

| Конструкторский отдел | 600 000 руб. | |

| Отдел упаковки | 400 000 руб. | 1 403 600 руб. |

| Прямые накладные расходы: | ||

| Издержки по эксплуатации оборудования (8750 ч. х 90руб./ч.) | 787 500 руб. | |

| Итого накладных расходов: | 2 191 100 руб. |

В традиционных системах исчисления себестоимости накладные расходы относятся на продукт исходя из прямых затрат на оплату труда. В Таб. 3 приведен расчет себестоимости единицы продукции для А и В.

Ставка накладных расходов равна: (2 191 100 руб. / (10000 ч * 30 руб)) * 100%=730%.

Таблица 3. Традиционный подход к исчислению себестоимости единицы продукции

| Продукт А | Продукт В | ||

| Материалы | 20,00 руб. | 10,00 руб. | |

| Прямые затраты труда | 15,00 руб. | 7,50 руб. | |

| Накладные расходы (исходя из затрат на рабочую силу) | 109,5 руб. | 54,75 руб. | |

| Подготовительные операции | 3600 руб. | ||

| Основное производство | 787 500 руб. | ||

| Отдел приемки | 400 000 руб. | ||

| Конструкторский отдел | 600 000 руб. | ||

| Отдел упаковки | 400 000 руб. | ||

| Итого | 2 191 100 руб. | 144,5 руб. | 72,25 руб. |

Данные о рентабельности каждого вида продукции даны в Таб. 4.

Таблица 4. Данные о рентабельности продукции

| Продукт A | Продукт В | |

| Нормативные затраты | 144,5 руб. | 72,25 руб. |

| Планируемая цена | 206,4 руб. | 103,21 руб. |

| Планируемая валовая прибыль | 30% | 30% |

| Фактическая цена | 206,4 руб. | 144,5 руб. |

| Фактическая валовая прибыль | 30% | 50% |

Анализ данных Таб. 4 показывает, что:

- прибыль от реализации продукта А равняется запланированным 30%;

- прибыль от реализации продукта В достигает 50%.

25. Анализ финансовых результатов

Анализ финансовых результатов организации – это исследование полученной ей прибыли или убытка как в абсолютной величине, таки и коэффициентов относительно других финансовых показателей организации.

Среди абсолютных показателей можно выделить такие: чистая прибыль/убыток, операционная прибыль, EBIT (EBITDA).

Анализ финансовых результатов ведется с использованием коэффициентов: рентабельность продаж, рентабельность и активов, рентабельность собственного капитала, рентабельность задействованного капитала.

Следует обратить внимание, что указанные коэффициентов можно разделить на две группы. В первую входят коэффициенты, где и в числителе и в знаменателе стоят "оборотные" показатели, результаты деятельности за анализируемый период (например, рентабельность продаж). Во вторую – коэффициенты, где монетарный результат деятельности в числителе соотносится в знаменателе с величиной активов или пассивов организации. При этом для более корректного расчета величины активов и пассивов организации берутся не на начало или конец периода, а как среднеарифметическая величина за анализируемый период.

Управление процессом формирования прибыли предприятия направлено на:

- максимизацию величины прибыли в соответствии с ресурсным потенциалом предприятия и условиями рынка;

- обеспечение оптимального соотношения между величиной формируемой прибыли и уровнем риска;

- выполнение обязательств перед инвесторами, кредиторами, собственниками предприятия, государственными организациями;

- получение собственных финансовых ресурсов, необходимых для реализации стратегии развития предприятия;

- обеспечение роста рыночной стоимости предприятия, бизнеса;

- стимулирование персонала и решение других задач.

Методы планирования прибыли

Важной функцией управления прибылью является расчет плановой прибыли. Величина плановой прибыли должна быть экономически обоснованной, достаточной для своевременного выполнения в полном объеме всех обязательств предприятия, а также обеспечивать его постоянное развитие.

Планирование прибыли - это процесс разработки системы мероприятий по обеспечению ее формирования в необходимом объеме и эффективном использовании в соответствии с целями и задачами развития предприятия.

Планирование прибыли предполагает разработку прогнозов по величине прибыли и направлениям ее использования, текущее и оперативное планирование, формирование, распределение и использование прибыли предприятия. Процесс прогнозирования прибыли заключается в разработке политики управления прибылью предприятия на ряд предстоящих лет, которая определяет систему долгосрочных целей формирования и распределения прибыли в соответствии со стратегией развития предприятия.

Текущее планирование предполагает разработку конкретных планов, основанных на целевых показателях предприятия, планируемых объемах производственной, инвестиционной и финансовой деятельности, разработанной системе норм и нормативов затрат отдельных видов ресурсов, действующих налоговых ставках, результатах анализа прибыли за предшествующий период. Основным видом текущего плана прибыли является план доходов и расходов предприятия. Оперативное планирование формирования и использования прибыли заключается в разработке системы бюджетов (бюджетировании). Бюджет представляет собой оперативный финансовый план краткосрочного периода (до 1 года), отражающий расходы и поступления средств в процессе осуществления конкретных направлений хозяйственной деятельности.

На практике применяются различные методы планирования прибыли. Наиболее распространенным является метод прямого счета.

При прямом счете планируемая прибыль на продукцию, подлежащую реализации в предстоящем периоде, определяется как разница между доходами и расходами по всем направлениям деятельности предприятия. При использовании данного метода необходимо учитывать прибыль в остатках готовой продукции на начало и конец планового периода. Этот метод расчета наиболее эффективен при выпуске небольшого ассортимента продукции.

Метод прямого счета используется при обосновании создания нового или расширения действующего предприятия либо при осуществлении какого-либо проекта. Разновидностью метода прямого счета является метод поассортиментного планирования прибыли (т.е. определения прибыли по каждой ассортиментной группе).

Достоинством метода прямого счета является его простота. Однако его целесообразно использовать при планировании прибыли на краткосрочный период.

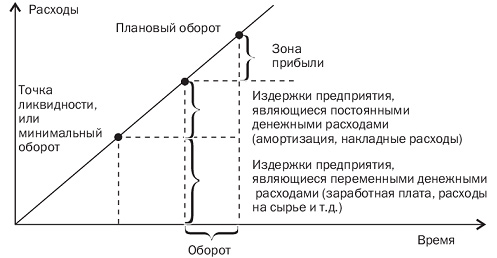

Для составления плана прибыли используются и другие методы, например анализ лимита рентабельности, прогноз рентабельности, анализ перекрытия ликвидности, нормативный метод, метод экстраполяции, а также другие аналитические методы.

Анализ лимита рентабельности позволяет оценить взаимосвязь плановой прибыли и эластичности предприятия по отношению к колебаниям величины расходов при обороте капитала. Обычно строится система графиков, показывающих эту зависимость. Расчеты производятся по следующим формулам:

Минимальный оборот = 1 — (% постоянных расходов / 100)

или

Минимальный оборот = 1 — (Переменные расходы / Плановый оборот капитала)

Важное значение имеет разрыв, существующий между минимальным оборотом, необходимым для покрытия расходов, и запланированным оборотом. Именно эта разность характеризует степень свободы предприятия в планировании оборота капитала.

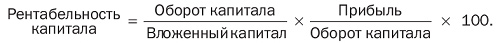

Прогноз рентабельности вложенного капитала основан на анализе соотношений следующих величин:

Оборотные средства + Капитальные вложения = вложенный капитал;

Коэффициент оборачиваемости капитала = Оборотные средства / Вложенный капитал

Коэффициент прибыли = Оборот капитала / Себестоимость

Коэффициент рентабельности капитала = Прибыль / Оборот капитала

Анализ перекрытия ликвидности основан на соотношении издержек предприятия, являющихся денежными расходами, и амортизацией. В этом случае определяется минимальная величина оборота капитала, необходимая для сохранения ликвидности предприятия (рис. 20.3):

Рис. 20.3. Определение точки ликвидности

Нормативный метод планирования прибыли основывается на расчетах плановой прибыли с помощью нормативов. В качестве таких нормативов обычно используется норма прибыли на:

- собственный капитал;

- активы предприятия;

- единицу реализуемой продукции;

- инвестируемый капитал.

Сложность данного метода заключается в разработке соответствующих нормативов, их обосновании и количественном исчислении. Метод экстраполяции предполагает анализ динамики за ряд лет, выявление тенденции развития и прогнозирование прибыли на плановый период. Этот метод можно использовать на стадии технико-экономического обоснования проекта, а также при планировании на краткосрочный период.

Аналитический метод планирования прибыли основан на построении многофакторных моделей. Он учитывает влияние различных факторов на результаты деятельности предприятия.

Анализ взаимосвязи «затраты, объем реализации, прибыль». Определяется точка безубыточности реализации продукции в плановом периоде:

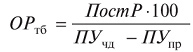

- ОРтб - объем реализованной продукции, обеспечивающий достижение точки безубыточности в плановом периоде;

- ПостР — планируемая величина постоянных расходов, %;

- ПУчд - планируемый уровень прибыли в общем доходе от реализации продукции, %;

- ПУпр — планируемый уровень переменных затрат в общем объеме реализации продукции, %.

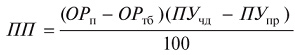

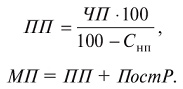

Затем определяется плановая величина прибыли:

- ПП - плановая сумма прибыли от продаж;

- ОРп — плановый объем реализации;

- ОРт6 - объем реализации в точке безубыточности;

- ПУчд - планируемый уровень прибыли в общем доходе от реализации продукции, %;

- ПУпр - планируемый уровень переменных затрат в общем объеме реализации продукции, %.

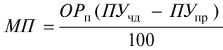

Плановая сумма маржинальной прибыли равна:

или

или

где МП - маржинальная прибыль.

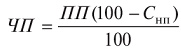

Чистая прибыль определяется:

- ЧП - чистая прибыль;

- Снп - средняя ставка налоговых платежей за счет прибыли.

Данный метод позволяет провести многовариантные расчеты прибыли в зависимости от изменений в объеме реализации продукции в натуральном выражении, планируемых ценах, в затратах. В результате можно рассмотреть разные варианты деятельности предприятия — от крайне пессимистического до крайне оптимистического. Данный метод позволяет использовать возможности имитационного моделирования.

Целевой метод формирования прибыли позволяет провести увязку плановых показателей со стратегическими целями управления прибылью в предстоящем периоде. Основой метода является предварительное определение потребности в собственных финансовых ресурсах, формируемых за счет прибыли. Расчет ведется по каждому элементу потребности. Суммарная потребность в финансовых ресурсах, формируемых за счет чистой прибыли, представляет собой целевую ее сумму. На основе целевой суммы чистой прибыли определяется целевая величина прибыли от продаж и маржинальная прибыль:

Полученные показатели рассматриваются как важнейшие целевые ориентиры развития деятельности предприятия, служат базовыми элементами для расчета других плановых показателей.

Прогнозирование денежного потока основывается на плане поступлений и расходования денежных средств в процессе осуществления деятельности предприятия. Он отражает процесс формирования прибыли как собственных ресурсов предприятия с учетом схем, сроков и величины предстоящих платежей, уровня дебиторской и кредиторской задолженности, остатков готовой продукции на складе и других факторов, влияющих на процесс поступления денежных средств на расчетный счет предприятия и их выбытия с расчетного счета.

27. Анализ целесообразности собственного производства и закупок на стороне

Анализ экономической целесообразности (экономическое обоснование) может понадобиться вам для проведения различных проектов, для большого количества всевозможных исследований, в том числе и для дальнейшего развития предприятий малого бизнеса, а также других видов предлагаемых проектов. Хотя все технико-экономические обоснования (ТЭО) и являются разными, некоторые шаги, которые принимаются во время исследований все же можно назвать общими. Вот несколько основных составляющих для всех тех (менеджеров, чиновников или бизнесменов), кто собирается провести анализ возможных инвестиций или технико-экономическое обоснование.

28. Анализ альтернатив выбора производственных ресурсов организации

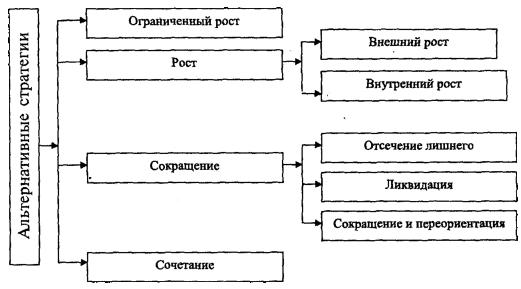

После того как проведены анализ внешних угроз и возможностей и сопоставление их с внутренними сильными и слабыми факторами, организация выбирает стратегию своего развития. В общем виде организация выбирает из четырех возможных альтернатив с последующей детализацией выбранного варианта.

Стратегии ограниченного роста придерживаются организации зрелых отраслей промышленности с устойчивой технологией и ресурсами. При этой стратегии цель устанавливается от достигнутого. Организация выбирает эту альтернативу как наименее рискованную. Если стратегия выбрана обоснованно и внешние опасности учтены, организация в перспективе остается прибыльной. Стратегию роста, то есть развития, выбирают организации в динамично развивающихся отраслях с современными технологиями производства, ее придерживаются и те предприятия, которые могут увеличивать и разнообразить номенклатуру продукции. При этой стратегии организация ежегодно наращивает свои цели. Это рискованная альтернатива развития, так как в статичном производстве отсутствие роста приведет к отсутствию прибыли, а в неустойчивых предприятиях может наступить банкротство.

Рост может быть внутренним и внешним. Внутренний рост обеспечивается увеличением выпуска продукции или расширением ассортимента. Внешний рост может быть связан с присоединением к организации других производств, не связанных с данной отраслью промышленности.

Для некоторых организаций сокращение — это здравый путь рационализации и переориентации развития. Уровень целей устанавливается ниже достигнутого в предшествующем периоде. Альтернатива имеет несколько вариантов: ликвидация — это самый радикальный вариант. Отсечение лишнего — это решение предполагает отделение неперспективных подразделений, если они не нарушают основной технологический процесс. Сокращение и переориентация — эта альтернатива предполагает изменение пропорций в производстве продукции: увеличение производства прибыльного ассортимента. К стратегиям сокращения прибегают для спасения организации, когда показатели деятельности ухудшаются. Стратегия сочетания предусматривает соединение трех предыдущих. Ее используют крупные многоотраслевые организации. Рассмотрев общие альтернативы развития, организация с учетом своей специфики обращается к конкретной стратегии, которая обеспечит долгосрочную эффективность.

Выбор общей стратегии развития организации — сложная аналитическая работа. Она начинается с разработки большого числа вариантов, позволяющих достичь стратегических целей. Экономическая оценка выбранных вариантов с позиции внутренних целей позволит выделить один (или несколько близких), который максимально соответствует этим целям.

Главная цель предприятия связана с внешней средой и на следующем этапе анализа альтернативы развития оцениваются по степени пригодности для достижения главной цели. Для этого во внешней среде выделяются хозяйственные зоны, на которые организация имеет или хочет иметь выход. Такие зоны оцениваются с точки зрения перспективного спроса на продукцию, цен реализации, нормы прибыли; решается вопрос, как организация сможет конкурировать с другими предприятиями, претендующими на эту зону.

Анализ сопряжен с решением многих сложных задач: хозяйственные зоны характеризуются многими нестабильными параметрами, которые дают большое число комбинаций; необходимо учитывать жизненный цикл спроса товара и если он окажется на стадии насыщения или замедленного спроса, организация должна учесть недолговечность этого рынка. Если результаты анализа благоприятны для организации, она определяет номенклатуру продукции, с которой выйдет на рынок в конкретных зонах.

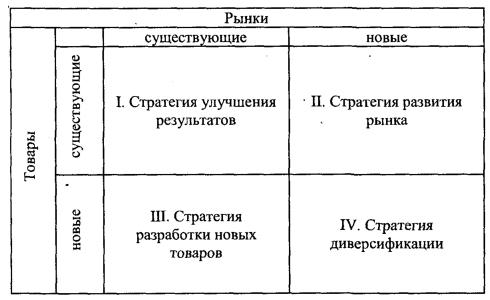

Матрица возможностей

Существует несколько методических подходов по конкретизации стратегии развития. Один из таких подходов — матрица возможностей, в основе которой выпускаемая продукция (товар) и рынок.

Сектор I. Матрица указывает на то, что организация планирует выпускать уже освоенную ранее продукцию и сохранить прежние рынки. Ее цели должны быть направлены на улучшение результатов производства и снижение издержек с целью поддержания конкурентоспособных цен.

Сектор II. Организация предусматривает проникновение на новые географические рынки, в том числе и на внешние. Она может осваивать новые сегменты рынка, когда для товара появляются новые области применения.

Сектор III. Организация предусматривает производить новый товар, оставаясь на освоенных рынках. Эта стратегия возможна, если выпускаемый ранее товар завоевал популярность на рынке. Задача организации поддерживать установившуюся репутацию, реализуя новую продукцию.

Сектор IV. Организация решает одновременно реализовать многие не связанные между собой виды производства, расширить ассортимент. Ее цель — избежать чрезмерной зависимости от одного хозяйственного подразделения или одного продукта. Кроме того, это решение может быть продиктовано желанием выйти из застойного рынка. Этот путь возможен при общей стратегии значительного роста. Она наиболее рискованна и требует значительных денежных средств.

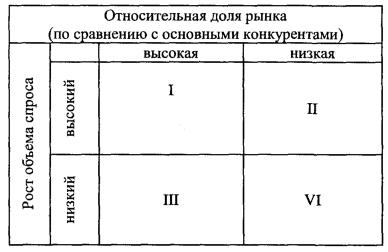

Организация редко выбирает один вариант. Чаще общая стратегия достигается комбинацией вариантов, осуществляемых последовательно, в зависимости от результатов каждого предыдущего. Выбор стратегии развития подкрепляется оценкой эффективности организации в перспективе. Оценка проводится по зонам хозяйствования и хозяйственным подразделениям, поставляющим продукцию (работы, услуги) в эти зоны. Для оценки перспектив развития Бостонская консультативная группа рекомендует применять матрицу с основным показателем «рост объема спроса». Некоторые фирмы интерпретируют этот показатель как «рост объема производства» или «рост использования наличности». Этот показатель задает размер матрицы по вертикали. Размер по горизонтали задается соотношением на рынке доли хозяйствующего подразделения относительно основных конкурентов.

Матрица Бостонской консультативной группы

Матрица позволяет оценить, какое из подразделений займет ведущее положение и есть ли перспективы движения у других подразделений.

Сектор I занимает лидирующее положение в быстро развивающемся предприятии. Предприятие или хозяйственное подразделение, отвечающее требованиям этого сектора, процветает, приносит большую прибыль, но требует большого количества ресурсов. По мере замедления темпов роста объемов производства (спроса), при сохранении высокой доли рынка, например, подразделение (предприятие) может перейти в III сектор матрицы.

Сектор II характерен меньшей, по сравнению с конкурентом, долей рынка при развивающемся производстве. Задача подразделения (предприятия), если есть возможности и средства, повысить свою роль на рынке, в противном случае — искать другие рынки.

Сектор III характерен максимальным благополучием: производство (спрос) стабильно, прибыль значительна и тоже стабильна, положение на рынке сравнительно устойчивое. Находящееся в этом секторе подразделение является донором для других производств. Если подразделение (предприятие) сохранит темп роста объемов производства, но уступит конкуренту первенство на рынке, оно переместится в сектор II.

Сектор IV — наиболее сложная стратегия подразделения (предприятия): потребуются большие затраты и усилия, чтобы восстановить позиции на рынке или укрепиться на новом.

Использование матрицы Бостонской консультативной группы показал, что она полезна для оценки стратегических позиций и для распределения стратегических ресурсов на перспективу.

29. Анализ убытков (упущенной выгоды) организации в связи с неполной загрузкой её производственных мощностей

начение и задачи анализа. Факторы изменения производственной мощности. Показатели ее использования и факторы, определяющие их уровень.

От уровня материально-технической базы предприятия, степени использования его производственного потенциала зависят все конечные результаты хозяйствования, в частности, объем

выпуска продукции, уровень ее себестоимости, прибыль, рентабельность, финансовое состояние и др.

Если производственная мощность предприятия используется недостаточно полно, то это приводит к увеличению доли постоянных издержек в общей их сумме, росту себестоимости продукции и как следствие уменьшению прибыли. Поэтому в процессе анализа необходимо установить, какие изменения произошли в производственной мощности предприятия, насколько полно она используется и как это влияет на себестоимость, прибыль, рентабельность, безубыточный объем продаж, зону безопасности предприятия и другие показатели.

Источниками информации для анализа являются "Баланс производственной мощности", "Отчет по продукции", "Отчет о затратах", "Отчет о прибылях и убытках" и др.

Под производственной мощностью предприятия подразумевается максимально возможный выпуск продукции при реально существующем объеме производственных ресурсов и достигнутом уровне техники, технологии и организации производства. Она может выражаться в человеко-часах, машинно-часах или объеме выпуска продукции в натуральном или стоимостном выражении. Производственная мощность предприятия не может быть постоянной. Она изменяется вместе с совершенствованием техники, технологии и организации производства и стратегией предприятия.

Степень использования производственных, мощностей характеризуется следующими коэффициентами:

Изучаются динамика этих показателей, выполнение плана по их уровню и причины их изменения, такие, как ввод в действие новых и реконструкция предприятий, техническое переоснащение производства, сокращение производственных мощностей.

Факторы изменения ее величины можно установить на основании отчетного баланса производственной мощности, который составляется в натуральном и стоимостном выражении в сопоставимых ценах по видам выпускаемой продукции и в целом по предприятию:

где Мк, Мн — соответственно производственная мощность на конец и начало периода; Мс - увеличение мощности за счет строительства новых и расширения действующих предприятий; Мр - увеличение мощности за счет реконструкции действующих предприяти Мопт - увеличение мощности за счет внедрения оргтехмероприяти  Мас - изменение мощности в связи с изменение ассортимента продукции с различным уровнем трудоемкости; Мв — уменьшение мощности в связи с выбытием машин, оборудования и других pecypсов.

Мас - изменение мощности в связи с изменение ассортимента продукции с различным уровнем трудоемкости; Мв — уменьшение мощности в связи с выбытием машин, оборудования и других pecypсов.

Данные табл. 14.8 показывают, что за отчетный год производственная мощность предприятия за счет ввода в действие нового цеха, реконструкции и внедрение намеченных оргтехмеропритий увеличилась на 20 % (120 000/100 000х100). Однако уровень использования ее значительно снизился. Резерв производственной мощности фактически в отчетном году составляет 16 % (100-84). С целью нормального функционирования предприятия устранения кратковременных сбоев в работе планом предусматривался резерв мощности 5 %. Следовательно, созданный производственный потенциал используется недостаточно полно. Причины - сверхплановые затраты времени на ремонт оборудования, сверхплановые целодневные и внутрисменные простой оборудования из-за отсутствия сырья, электроэнергии, недостаточно высокого уровня организации производства.

Для характеристики степени использования пассивной части фондов рассчитывают показатель выхода продукции на 1 м2 производственной площади, который в некоторой степени дополняет характеристику использования производственных мощностей предприятия. Повышение уровня данного показателя способствует увеличению производства продукции и снижению ее себестоимости.

Из табл. 14.9 следует, что объем производства на анализируемом предприятии в отчетном году вырос на 6700 млн руб., в том числе за счет увеличения:

производственной площади предприятия

ВП =-(5400 - 5000) х 0,9 х 20,91 = 7528 млн руб.;

ВП =-(5400 - 5000) х 0,9 х 20,91 = 7528 млн руб.;

удельного веса площади цехов в общей производственной площади

ВП = 5400 х (0,91 - 0,90) х 20,91 = 1129 млн руб.;

ВП = 5400 х (0,91 - 0,90) х 20,91 = 1129 млн руб.;

выпуска продукции на 1 м2 цехов  ВП = 5400 х 0,91 х (20,5128 - 20,911) = -1957 млн руб.

ВП = 5400 х 0,91 х (20,5128 - 20,911) = -1957 млн руб.

Таким образом, можно сделать вывод, что предприятие недостаточно полно использует не только машины и оборудование, но и производственные площади (пассивную чась фондов). Неполное использование производственной мощности приводит к снижению объема выпуска продукции, росту ее себестоимости, так как больше постоянных расходов приходится на единицу продукции.

Недоиспользование производственной мощности на 9 % вызвало относительный перерасход затрат на содержание машин и оборудования на сумму 565 млн руб. (6277х9/100), а соответственно уменьшение суммы прибыли.

Чтобы определить, как изменился безубыточный объем продаж за счет увеличения суммы постоянных расходов, необходимо прирост ее разделить на долю маржинального дохода в выручке (см. табл. 24.9);

2015-04-08

2015-04-08 6068

6068