Мощность финансового потенциала страховой организации является предпосылкой ее успешной деятельности на рынке. Размеры финансового потенциала страховщика определяются объемом и качеством финансовых ресурсов, находящихся в его распоряжении.

Финансовые ресурсы представляют собой денежные доходы и поступления, используемые страховой организацией для осуществления операций страхования и перестрахования от момента заключения договоров страхования до выполнения обязательств по ним в виде страховых выплат, а также для осуществления инвестиций и прочих затрат, обеспечивающих ведение договоров страхования, экономическое стимулирование сотрудников, совершенствование и повышение качества страховых продуктов.

Лежащий в основе страховых операций риск объективно обусловливает требования к объемам и качеству финансовых ресурсов страховой организации, которые должны соответствовать величине и структуре принятых на страхование рисков.

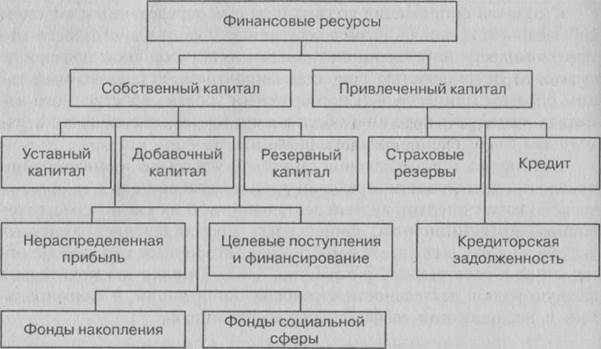

Состав финансовых ресурсов страховой организации представлен на схеме 2.

Схема 2. Структура финансовых ресурсов

Финансовый потенциал страховой организации складывается из двух частей — собственного и привлеченного капитала, причем привлеченная часть капитала в значительной степени преобладает над собственной. Это обусловлено спецификой страховой деятельности. Страхование основано на создании денежных фондов, источником которых являются средства страхователей, поступившие в форме страховых премий. Эти средства не принадлежат страховщику, они лишь временно, на период действия договоров страхования, находятся в распоряжении страховой компании и предназначены для осуществления страховых выплат. При условии безубыточного прохождения договора они либо переходят в доходную базу, либо возвращаются страхователям в части, предусмотренной условиями договора. Эту часть капитала неправомерно считать заемным капиталом, так как заемный капитал предоставляется под процент и должен быть возвращен кредитору в полном объеме. Возможность преобразования этих средств через некоторое время в доход страховщика обосновывает корректность определения «привлеченные средства» или «привлеченный капитал». Они временно могут быть использованы страховщиком и только в качестве инвестиционного источника.

В составе привлеченного капитала страховщика есть элементы, которые с полной уверенностью можно назвать заемным капиталом. Это кредиторская задолженность, например задолженность по оплате труда, и собственно заемный капитал — банковский кредит. Этот элемент в схеме занимает чисто условное место. Страховые организации иногда прибегают к услугам банка в случае необходимости получения кредита для выплаты заработной платы и т. п. Однако такое происходит крайне редко, поэтому кредит — не столь значимый элемент привлеченного капитала.

Главная и определяющая особенность организации страхового бизнеса — наличие специфических финансовых резервов, имеющих строго целевое назначение. Образование подобных фондов отражает сугубо отраслевую специфику страхования. Страховая организация может использовать на расходы по ведению дела только ту часть собираемой по договорам страхования премии, которая образовалась за счет нагрузки. Основная часть премии, а именно рисковая премия (нетто), предназначается строго на выплату страхового возмещения. Она обеспечивает исполнение договорных обязательств страховщика и используется только в случае необходимости при наступлении страхового события. До тех пор нетто-премия собирается и резервируется, образуя страховой фонд компании. По своему содержанию этот фонд представляет собой отложенные выплаты страховщика. Сформированный за счет привлеченных средств, фонд противостоит обязательствам по возмещению ущерба. Его величина и структура зависят от того, какими видами страховой деятельности занимается страховая компания.

Величина собственного капитала имеет существенное значение на начальном этапе функционирования страховой компании при получении лицензии на право заниматься страховой деятельностью, а также в последующем при проведении страховых операций, поскольку у начинающей страховой организации, как правило, еще не сформирован значительный страховой фонд, способный противостоять крупным ущербам. В этом случае страховщик может исполнить свои обязательства за счет собственного капитала, выполняющего функцию самострахования. Возможность утраты части собственного капитала для страховой организации означает предпринимательский риск, присущий данной отрасли.

Собственный капитал складывается из:

-уставного капитала;

- добавочного капитала;

- резервного капитала;

- нераспределенной прибыли;

-фонд социальной сферы;

- фонд накопления.

Формирование собственного капитала осуществляется путем внесения взносов учредителями и последующего пополнения из прибыли от страховой деятельности, доходов от инвестирования средств, а также путем дополнительной эмиссии акций.

Уставный капитал страховой организации формируется из вкладов в денежной форме его участников-учредителей.

Источниками образования добавочного капитала являются:

- средства, полученные в результате переоценки объектов основных активов;

- эмиссионный доход от размещения акций;

- средства, безвозмездно переданные другими организациями.

Резервный (запасный) капитал страховой организации не имеет отраслевой специфики и формируется за счет чистой прибыли в соответствии с законодательными и учредительными документами. Резервный капитал не противостоит никаким финансовым обязательствам и служит дополнением к уставному капиталу. В акционерных обществах величина резервного капитала должна составлять не менее 15% уставного капитала. Резервный капитал при определенных обстоятельствах может быть использован на покрытие непроизводственных потерь, убытков, а также для погашения облигаций общества и выкупа акций в случае отсутствия иных средств.

2015-05-10

2015-05-10 5039

5039