[править]

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 3 июля 2011; проверки требуют 8 правок.

Основная статья: Доходность

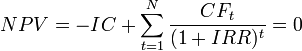

Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

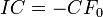

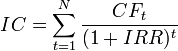

Иначе говоря, для потока платежей CF, где  — платёж через

— платёж через  лет (

лет ( ) и начальной инвестиции в размере

) и начальной инвестиции в размере  внутренняя норма доходности

внутренняя норма доходности  рассчитывается из уравнения:

рассчитывается из уравнения:

или

В табличных процессорах в состав финансовых функций входит функция для вычисления внутренней нормы доходности. В OpenOffice.org Calc для вычисления внутренней нормы доходности применяется функция IRR. Можно определить IRR с помощью опции «Подбор параметров» Microsoft Excel или OpenOffice.org Calc.

Пример: Год Поток платежей 0 -100 1 +120 Расчет NPV: i = процентная ставка NPV = -100 +120/[(1+i/100)^1] Расчет IRR (в процентах): NPV = 0 -100 +120/[(1+IRR/100)^1] = 0 IRR = 20При принятии инвестиционных решений ВНД используется для расчета ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД. Данный критерий не используется, если денежные поток несколько раз за рассматриваемый период меняет знак.

| Содержание [убрать] · 1 Внутренняя норма доходности финансовых инструментов · 2 Применение в ссудном проценте и использование эффективной процентной ставки потребителем · 3 См. также · 4 Ссылки |

[править]Внутренняя норма доходности финансовых инструментов

Внутренней доходностью для финансовых инструментов называют процентную ставку, при которой приведенная стоимость будущего потока платежей по данному финансовому инструменту совпадает с его рыночной ценой. Определённая таким образом внутренняя доходность равна внутренней норме доходности инвестиции в данный финансовый момент времени.

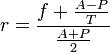

Для определения внутренней нормы доходности облигации часто используют приближённую «купеческую» формулу:  ,

,

где

§  — номинал облигации;

— номинал облигации;

§  — текущая рыночная цена облигации;

— текущая рыночная цена облигации;

§  — годовая купонная ставка;

— годовая купонная ставка;

§  (в годах) — срок до погашения облигации.

(в годах) — срок до погашения облигации.

Связь способа расчета внутренней нормы доходности с показателем дисконтированной стоимости состоит в том, что показатель внутренней нормы доходности отражает тот уровень ставки дисконтирования, при которой дисконтированная стоимость полученных доходов за вычетом суммы первоначальной инвестиции (чистая дисконтированная стоимость) будет равна нулю. Чем выше должна быть ставка дисконтирования для приведения чистой дисконтированной стоимости полученных доходов к нулю, тем предпочтительнее данная инвестиция.

Показатель внутренней нормы доходности основывается на допущении, что денежные потоки, полученные до погашения инвестиции (истечения срока ее действия), будут реинвестированы по ставке, равной внутренней норме доходности, и что она останется неизменной.

Инвестиция считается приемлемой, если внутренняя норма доходности выше, чем минимальный приемлемый показатель окупаемости инвестиций в финансовый инструмент. Такие инвестиции представляют интерес для инвестора [ источник не указан 653 дня ].

Показатель внутренней нормы доходности для облигаций называется доходностью к погашению. Доходность к погашению облигации может отличаться от купонной ставки, если облигация продается по цене, отличающейся от номинальной стоимости.

2015-09-06

2015-09-06 1326

1326