Чтобы проанализировать операционный леверидж необходимо изучить соотношение между общими издержками и общей выручкой. Один из способов анализа представлен на рисунке 1. На нем изображена связь между прибылью, постоянными и переменными издержками и объемом производства.

Пересечение линий общих издержек и линии выручки происходит в точке безубыточности. Постоянные издержки, которые должны быть покрыты выручкой от реализации после вычета переменных издержек, определяют объем выпуска, необходимый для безубыточности. В точке безубыточности сумма постоянных и переменных издержек равна общей выручке.

Каждый добавочный прирост объема выпуска сверх точки безубыточности будет сопровождаться приращением прибыли (на рисунке это указано стрелкой). Как только объем выпуска падает ниже точки безубыточности, возникают и растут убытки (на рисунке это также указано стрелкой).

При анализе точки безубыточности продукции исходят из следующих предпосылок:

· производственные издержки представляют функцию количества изготовленной продукции или ее реализации;

· количество изготовленной и реализованной продукции равно;

· постоянные затраты неизменны независимо от объема изготовленной и реализованной продукции;

· переменные затраты прямо пропорциональны количеству изготовленной и реализованной продукции;

· договорная цена единицы продукции за анализируемый период остается неизменной;

· выпускаются и реализуются только изделия одного вида;

· информация для экономического анализа опирается на данные, соответствующие среднегодовым за период целесообразного использования инвестиционного проекта.

Выручка от реализации выражается следующей формулой:

ВР = Ц * Х (15)

Где ВР – выручка от реализации определенного количества продукции в точке безубыточности;

Ц – договорная цена единицы продукции;

Х – количество единиц реализованной продукции в точке безубыточности.

Произведенные затраты рассчитываются:

С = Ипi * Х + Сп (16)

Где С – себестоимость реализованной продукции;

Ипi – переменные затраты на единицу конкретного вида продукции;

Сп – постоянные затраты, отнесенные на реализованную продукцию.

Количество единиц продукции в точке безубыточности можно определить так:

(17)

(17)

Вывод: чем больше сумма постоянных расходов при неизменной договорной цене и при неизменных затратах на изготовление единицы продукции, тем больше требуется произвести и реализовать продукции для обеспечения ее безубыточности.

Второй этап анализа состоит в определении коэффициента использования мощности в точке безубыточности.

Ким = Х / А (18)

Где Ким – коэффициент использования мощности в точке безубыточности;

Х – количество выпущенной и реализованной продукции в точке безубыточности;

А – количество продукции, предусмотренное в инвестиционном потоке при полном использовании мощности.

На третьем этапе анализа определяется выручка от реализации продукции и переменные затраты на ее изготовление при условии, что мощность используется на 100%.

инвестиция риск леверидж неопределенность

РП = А * Цi (19)

И = А * Ипi (20)

Располагая информацией о выпуске продукции и переменных затратах на ее изготовление при стопроцентном использовании мощности, можно рассчитать коэффициент использования мощности в точке безубыточности продукции, используя формулу приведенную ниже:

Ким = Сп / (РП – И) (21)

Где РП – выручка от реализации продукции, если мощность используется на 100%;

И – полная сумма переменных затрат при использовании мощности на 100%.

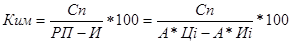

Расчет коэффициента использования мощности проекта в точке безубыточности с применением стоимостных показателей позволяет провести анализ динамичности проекта. С помощью такого анализа выявляется влияние изменения цен, переменных и постоянных затрат на изменение точки безубыточности. Анализ производится путем изменения значений показателей по следующей формуле:

(22)

(22)

где Сп – сумма постоянных расходов;

РП – соответствующий объем реализации продукции при стопроцентном использовании мощности по выпуску продукции и принятом уровне договорных цен;

И – полная сумма переменных затрат при стопроцентном использовании мощности;

А – выпуск продукции в натуральном выражении при стопроцентном использовании мощности;

Цi – соответствующий уровень договорной цены, который может принимать определенные значения в зависимости от ситуации на рынке при реализации продукции;

Ипi – соответствующий уровень переменных затрат на единицу продукции.

В целях дальнейшего анализа возможного изменения диапазона договорных цен на рентабельность продукции, намеченной к выпуску в инвестиционном проекте, целесообразно рассчитать минимальную договорную цену, при которой выручка от реализации продукции будет равна затратам на ее изготовление при условии использования мощности на 100%. Расчет производится по формуле:

РП = А * Цмин = А * Ипi + Сп (23)

Из этого уравнения выражается Цмин.

Цмин = (А * Ипi + Сп) / А (24)

Сравнение минимальной договорной цены с проектным уровнем позволяет рассчитать запас надежности инвестиций (Зн), или возможный процент снижения проектной цены до уровня нулевой рентабельности, т. е. до уровня, при котором выручка от реализации равняется сумме переменных и постоянных затрат. Запас надежности рассчитывается по следующей формуле:

Зн = ((Цi – Цмин i) / Цi) * 100 (25)

Чем больше запас надежности, тем меньше риск инвестора профинансировать нерентабельный инвестиционный проект.

Зная запас надежности по уровню проектной цены, становится возможным рассчитать массу прибыли соответствующую определенному значению запаса надежности.

П = (Зн * Цi * А) / 100 (26)

Где П – масса прибыли, которую получит инвестор при соответствующем значении запаса надежности.

Рискованность инвестиционного проекта определяется как отклонение потока денежных средств для данного проекта от ожидаемого. Чем больше отклонение, тем больше риск.

Данные отклонения рассчитываются для нескольких инвестиционных проектов в разных экономических условиях развития и сравниваются между собой. Как правило, предпочтительнее тот проект, дисперсия которого меньше.

Использование при анализе эффективности инвестиционного предложения средневзвешенной стоимости капитала не дает возможности учесть полный риск, возникающий при реализации инвестиционного проекта. В связи с этим для определения показателей выявляющих эффективность инвестиционных вложений рекомендуется применять ценовую модель фондового рынка. Сущность ее состоит в том, что к безрисковым показателям (например, норме прибыли) добавляется рисковая составляющая (например, для нормы прибыли - рисковая премия).

Рисковая премия – дополнительная прибыль, которая добавляется к безрисковой прибыли при вложении средств в рисковые проекты.

Чтобы облегчить задачу выбора варианта проекта, а также для последующего его использования, можно построить график максимального риска. Чтобы получить распределение вероятности в относительных единицах, необходимо преобразовать распределение вероятности чистой дисконтированной стоимости в распределение возможных индексов прибыльности. Индекс прибыльности – это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы.

2020-01-15

2020-01-15 130

130