Безналичные расчеты совершаются с использованием различных форм. Форма безналичных расчетов представляет собой совокупность способов платежа, расчетных документов и определенного документооборота.

Основным безналичным платежным инструментом, используемым в платежной системе Казахстана нефинансовым сектором, является платежное поручение.

Платежное поручение представляет собой поручение плательщика банку о перечислении определенной суммы денег со своего счета. Плательщик предоставляет в банк поручение на бланке установленной формы. Платежное поручение действительно в течение десяти дней со дня его выписки, не считая дня его выписки.

Платежные поручения принимаются от владельца счета только при наличии средств на счете. Если в условиях договора предусмотрен овердрафт, то платежные поручения принимаются в пределах установленного размера дебетового сальдо. В условиях договора может быть предусмотрен технический овердрафт (на несколько часов), размеры которого устанавливаются на основании анализа баланса владельца счета. При отсутствии же или недостаточности средств на счетах плательщика и невозможности предоставления кредита для их оплаты, начисляется пеня. [7, с.84].

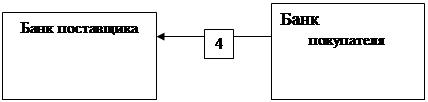

Схема документооборота при расчетах платёжными поручениями достаточно проста и представлена на рисунке 1. Именно поэтому данная форма в первую очередь подверглась нововведениям, в частности автоматизации. Наряду с переводом по почте, телеграфу все большее распространение получает электронный перевод.

| |||

| |||

|

|

|

| ||||

| ||||

Рисунок 1. Схема документооборота при расчетах платёжными поручениями.

1. Отгрузка продукции, оказание услуг, выполнение работ.

2. Предъявление в банк платежного поручения на перечисление суммы со счета плательщика.

3. Выписка из расчетного счета о списании суммы со счета плательщика.

4. Направление платежного поручения из банка плательщика в учреждение банка, обслуживающее получателя.

5. Выписка из расчетного счета поставщика о зачислении суммы.

Платежное поручение представляет собой поручение отправителя денег обслуживающему банку-получателю о переводе его денег в пользу бенефициара в сумме, указанной в поручении.

Кроме платежного поручения или заявления на перевод денег отправитель денег обязан по требованию банка-получателя в соответствии с законодательством Республики Казахстан предъявить документы, подтверждающие обоснованность платежа.

По согласованию с обслуживающим банком-получателем отправитель денег может указывать в платежном поручении/заявлении на перевод денег дату валютирования.

Платежное требование-поручение представляет собой требование бенефициара к отправителю денег об оплате за поставленные товары, выполненные работы, оказанные услуги, предъявляемое на основании документов, подтверждающих указанное требование.

Бенефициар предъявляет в банк бенефициара платежные требования-поручения и реестр платежных требований-поручений на бланках установленной формы (приложения).

Платежное требование-поручение подлежит исполнению банком отправителя денег только при наличии акцепта отправителя денег, за исключением платежного требования-поручения по которому не требуется акцепт отправителя денег [8, с.96]

В случае недостаточности места на лицевой стороне бланка платежного требования - поручения для отметки об акцепте отправителя денег, данная запись совершается на оборотной стороне бланка.

Если отправитель предъявит в банк отправителя денег платежное требование-поручение с приложением к нему документов, содержащих согласие отправителя денег на безакцептное изъятие денег с его банковского счета, такое платежное требование-поручение не требует акцепта отправителя денег.

Переводы через банк платежными поручениями применяются для платежей за товары и услуги: срочных – сразу после отгрузки (путем прямого акцепта товара), а также частичных платежей при крупных сделках; досрочных и отсроченных платежей – в рамках договорных отношений без ущерба для финансового положения сторон. Все виды нетоварных платежей (платежи в бюджет и органы государственного и социального страхования, перечисление средств органам государственного и социального страхования; погашение банковских ссуд и процентов по ссудам, уплата пени, штрафов и т.д.) практически полностью осуществляются посредством переводов платежными поручениями.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии представления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива. Если банк-эмитент по поручению плательщика переводит средства в другой банк - банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, банке поставщика открывается отдельный балансовый счет “Аккредитивы к оплате”.

Следует отметить, что существуют различные способы исполнения аккредитивов:

1) Платеж по предъявлении. Сумма зачисляется, как только предписанные документы представлены в банк и проверены им. В этом случае выручка немедленно оказывается в распоряжении поставщика.

2) Платеж с рассрочкой. Платеж с рассрочкой начинается не сразу по предъявлении документов, через определенный срок, указанный в аккредитиве. Такой аккредитив допускает для покупателя отсрочку платежа, а продавцу гарантирует получение средств в нужный момент.

В международных расчетах существуют различные конструкции аккредитивов: Трансферабельный аккредитив. Аккредитив на взаимной основе (back-to-back) и Револьверный аккредитив. Все эти способы исполнения, виды и конструкции аккредитивов предусмотрены “Унифицированными правилами и обычаями для документарных аккредитивов”, которые используются как в международной, так и в казахстанской практике.

Револьверный аккредитив. Это обязательство со стороны банка-эмитента возобновить аккредитив на первоначальную сумму после того, как он был использован. В аккредитиве должно быть указано, сколько раз он таким образом возобновляется и в какие промежутки времени. Револьверный аккредитив бывает кумулятивный и некумулятивный.

В развитых странах вексель используется, прежде всего, как расчетный инструмент, и основным его назначением в момент составления является выполнение расчетных функций [9, с.46].

Вексель – это безусловное письменное обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока, требовать от должника уплаты обозначенной в векселе денежной суммы.

Вексель – это одна из наиболее многофункциональных ценных бумаг, удостоверяющая права, вытекающие из отношений имущественного долга. Среди его функций – функция расчетного документа при купле-продаже товаров, самостоятельно платежного средства, расчетные функции при оформлении документарных аккредитивов, функции расчетных чеков.

Вексель может быть выдан только юридическим и физическим лицам, зарегистрированным на территории Республики Казахстан. Как выпуск, так и покупка векселей в ближайшее время станут массовым явлением.

Закон различает два основных вида векселей: простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой его долговой распиской.

Переводной вексель (тратта) – это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

В отличие от простого в переводном векселе участвуют не два, а как минимум три лица:

1) векселедатель (трассант), выдающий вексель;

2) плательщик (трассат), к которому обращен приказ, произвести платеж по векселю;

3) векселедержатель (реципиент) – получатель платежа по векселю

Переводной вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как и векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок. Акцепт отмечается в левой части лицевой стороны векселя и выражается словами: “акцептован, принят, заплачу” и т.п. с обязательным проставлением подписи плательщика.

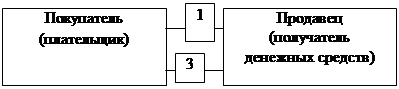

Рассмотрим на рисунке 2 один из простых вариантов расчета с помощью переводного векселя.

| ||||

| ||||

| ||||

Рисунок 2. Схема расчета с помощью переводного векселя.

1. продавец поставил товар;

2. покупатель акцептовал вексель в своем банке;

3. покупатель передал вексель продавцу;

4. продавец представил вексель к учету;

5. банк учел вексель продавца;

6. банк продавца предъявил вексель к оплате в установленный срок;

7. банк покупателя оплатил вексель.

В отличие от простого векселя, где плательщиком является векселедатель, в переводном векселе плательщиком является особое лицо – трассат. Наименование последнего является обязательным дополнительным реквизитом переводного векселя. Обычно обозначение плательщика (трассата) производится проставлением названного лица в левом нижнем углу на лицевой стороне векселя. Вместо слов “обязуюсь оплатить”, как это имеется в простом векселе, в переводном записывается приказ уплатить: “заплатите”, “платите”.

Чековая форма расчетов основывается на следующих организационно-правовых приемах безналичных расчетов: платеж производится с расчетного или ссудного счета клиента; источником платежа могут быть собственные и банковские средства; операция носит гарантированный характер и проводится предварительно; акцепт имеет предварительный характер и оговаривается при сдаче на инкассо денежного документа; платеж организуется по месту нахождения расчетного счета получателя денежного документа; бланк денежного документа - чек.

Подобно другим бланкам денежных документов чек – письменное распоряжение плательщика своему банку уплатить с его счета держателю чека определенную денежную сумму. Различают денежные и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например на заработную плату, хозяйственные нужды, командировочные расходы, закупки с/х продуктов и т. д.

Расчетные чеки – это чеки, применяемые для безналичных расчетов. Расчетный чек – это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной суммы с его счета на счет получателя средств (чекодержателя).

Юридическое или физическое лицо, таксирующее чек, называется чекодателем, а предъявитель платежа чекодержателем.

При расчетах чеками документооборот начинается у плательщика. На первом этапе плательщик заполняет чек и сдает его в банк на инкассо для перечисления денежных средств получателю. Основными реквизитами чека является наименование плательщика и получателя, номер и дата чека, номера расчетных счетов плательщика и получателя, сумма платежа, подписи и печать чекодателя. Особенность чека состоит в том, что в нем не указывается, по поводу чего производиться платеж.

На втором этапе банк проверяет правильность заполнения реквизитов и в зависимости от этого принимает решение о принятии чека к исполнению. Исполнение чека означает списание соответствующей суммы денежных средств со счета чекодателя и перевод ее в банк чекополучателя для зачисления на его расчетный счет [1, с.41].

На третьем этапе банк зачисляет сумму чека на расчетный счет чекодателя, после чего операция считается завершенной.

Опыт показал, что покупка чековых книжек с депонированием суммы платежей вызывает отвлечение денежных средств из хозяйственного оборота покупателя. Поэтому банки выступают гарантами оплаты чеков, выдавая чековые книжки без депонирования средств. Для этого предприятие должно обладать безупречной репутацией по оплате долговых претензий поставщиков, банков и бюджетов.

Не допускается комбинирование функций платежной карточки с функциями, отличными от целей оплаты товаров и услуг, получения наличных денег и обменных операций с иностранной валютой. Банки и небанковские финансовые учреждения имеют право на выпуск платежных карточек только при наличии Лицензии на право проведения в перечне банковских операций, в части выпуска платежных карточек, указанной в перечне банковских операций и Разрешения, выданных НБ РК.

В общем, виде платежи с использованием пластиковой карты с магнитной полосой можно описать следующим образом. Магазин, отпуская владельцу карты товар, проверяет возможность совершения платежа с использованием этой карты и оформляет слип с распиской клиента на соответствующую сумму. Согласно представленным слипам банк-эквайер перечисляет сумму на расчетный счет предприятия торговли и через процессинговый центр в электронной форме оформляет расчеты с банком-эмитентом. При этом может быть задействован расчетный банк. Банк-эмитент на основе электронных журналов, поступивших через процессинговый центр, кредитует карточный счет владельца карточки. Банк-эмитент информирует клиента о состоянии его счета, предоставляя выписку по счету. Клиент по выписки контролирует состояние своего счета, проводя своевременное его пополнение или погашая предоставленный кредит.

Известны две основные схемы расчетов с использованием дебитной и кредитной пластиковой карты. Дебитная пластиковая карта обеспечивает расчеты в рамках кредитового остатка на спецкартсчете клиента. Кредитная пластиковая карта позволяет образование дебетового остатка на спецкартсчете, т.е. предоставление клиенту своеобразного кредита.

При использовании дебитной пластиковой карточки снижаются риски банков, но сужается сфера предоставляемых услуг. Дебитные карты выдаются клиентам, не имеющим необходимой кредитной истории или обеспечения под выдаваемые кредиты.

В целях проведения всестороннего анализа движения денег в платежной системе Республики Казахстан Правление Национального банка Республики Казахстан утвердило Правила составления и представления отчета по распределению платежного оборота по способам безналичных платежей.

Банки второго уровня представляют в филиал Национального банка отчет по распределению платежного оборота по способам безналичных платежей на бумажном носителе и в электронном формате, не позднее 5 числа месяца, следующего за отчетным. Ответственность за достоверность и своевременность представления банком в филиал Национального банка отчетности по распределению платежного оборота по способам безналичных платежей возлагается на руководителя и главного бухгалтера банка.

Филиалы Национального банка по результатам полученных от банков отчетов, сверяя отчетные данные на электронном формате с бумажным носителем, формируют сводную отчетность в целом по банковской системе области, в том числе отдельно по каждому банку и их филиалам.

Отчет по распределению платежного оборота по способам безналичных платежей должен предусматривать следующие способы осуществления платежей и переводов денег на территории Республики Казахстан:

1) Платежные поручения;

2) Платежные требования-поручения;

3) Чеки;

4) Метод прямого дебетования;

5) Платежные карточки;

6) Инкассовые распоряжения.

Отчет по распределению платежного оборота по способам безналичных платежей должен содержать:

1) информацию по распределению платежного оборота по способам безналичных платежей по банковской системе области в целом, с разбивкой по видам платежных систем;

2) распределение платежного оборота и удельный вес по видам систем:

Автоматизированная информационная система Национального банка "КУБАЖ", Межбанковская система переводов денег, Система розничных платежей, Внутрибанковская система, включающая платежи между филиалами банка, платежи между банками, осуществляемые через прямые корреспондентские отношения;

3) общее количество и сумму транзакций по каждому способу безналичных платежей;

4) по каждому платежному документу - общее количество клиентских платежей, общую сумму всех клиентских платежей, общее количество банковских платежей, общую сумму всех банковских платежей.

При формировании отчета по распределению платежного оборота по способам безналичных платежей в каждом столбце указывается количество и сумма документов, принятых к исполнению, как на бумажном носителе, так и в электронном формате.

В отчетных данных необходимо указывать исполненные банком и их филиалами платежные поручения и платежные требования-поручения, отдельно по клиентским и отдельно по банковским платежам. Банковский платеж это платеж, содержащий денежное обязательство самого банка.

Клиентский платеж это платеж юридического или физического лица, являющегося владельцем банковского счета, открытого в банке.

При составлении отчетности по способу осуществления платежей с использованием чеков указывается общий оборот денег по чекам, в том числе по чекам из расчетных чековых книжек, чекам для получения наличных денег, гарантированным чекам, дорожным чекам. При этом указывается по каждому виду чека общее количество всех осуществленных платежей чеками и общая сумма всех осуществленных платежей чеками.

При составлении отчетности по способу осуществления платежей методом прямого дебетования банковского счета указывается общее количество транзакций и сумм платежных документов, принятых к оплате в соответствии с договором на осуществление расчетов методом прямого дебетования. При этом общее количество всех осуществленных платежей методом прямого дебетования и общая сумма всех осуществленных платежей методом прямого дебетования указывается отдельно.

При составлении отчетности по способу осуществления платежей платежными карточками указывается общее количество транзакций в торговых терминалах и общее количество транзакций по выдаче наличности всех видов платежных карточек, эмитируемых на территории Республики Казахстан. При этом общее количество всех осуществленных платежей платежными карточками и общая сумма всех осуществленных платежей платежными карточками указывается отдельно. При составлении отчетности по инкассовым распоряжениям указывается общее количество и сумма исполненных банком инкассовых распоряжений. При этом общее количество инкассовых распоряжений и общая сумма всех исполненных инкассовых распоряжений указывается отдельно.

В качестве вывода можно отметить, что в современных условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами. Последние могут принимать как наличную, так и безналичную форму. Организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами, поскольку в первом случае достигается значительная экономия на издержках обращения. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии как по ранее отмеченной причине, так и с целью изучения и регулирования макроэкономических процессов,

Безналичные расчеты - это денежные расчеты путем записей по счетам в банках, когда деньги списываются со счета плательщика и зачисляются на счет получателя. Безналичные расчеты в хозяйстве организованы по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации, определенных конкретными условиями хозяйствования, а также форм и способов расчетов и связанного с ними документооборота.

2 АНАЛИЗ ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЕТОВ НА ПРИМЕРЕ ДОЧЕРНЕЙ ОРГАНИЗАЦИЙ АКЦИОНЕРНОГО ОБЩЕСТВА "БТА БАНК"-АО "ТЕМIРБАНК"

2020-01-14

2020-01-14 281

281