В основании пирамиды находятся ценные бумаги с наименьшим риском, но и с наименьшей доходностью. Так, банковские вклады и государственные облигации принесут инвестору некоторый доход в виде процента практически в любом случае. Считается, что государство не может обанкротиться, а вклады в банках застрахованы.

В средней части пирамиды – акции и облигации частных фирм. Доход по этим ценным бумагам обычно выше, но и риск также достаточно велик. Доход по облигациям частных фирм гарантирован только в том случае, если фирма не обанкротится. Доход по акциям гарантирован, только если фирма платит дивиденд, да и в этом случае он может быть несущественным. Доход от роста курсовой стоимости акции может реализоваться. Однако не менее вероятен и убыток, если курс акции упадёт.

Наконец, в верхней части пирамиды находятся самые рискованные, но и потенциально самые прибыльные ценные бумаги. Это в основном бумаги, являющиеся производными от других бумаг, так называемые деривативы. Изменение их цены зависит от изменения цены активов, к которым они привязаны, но амплитуда колебания цены может в несколько раз превосходить амплитуду колебания цены основного актива.

Ваш оптимальный инвестиционный портфель также имеет форму пирамиды. Основная часть ваших вложений (50–70 %) должна быть в низкорисковых активах, чтобы создать солидную базу для инвестиций, 20–40 % – в среднерисковых активах, которые в случае удачи позволят получить доход выше среднего по рынку. И наконец, в высокорисковых активах вы должны держать не более 5–10 % своих средств. По ним можно много выиграть, но можно и потерять вложения полностью. (6, с. 132 – 133)

5.3.3. Почему иногда растут или падают в цене отдельные компании, а иногда весь рынок

На котировки ценных бумаг влияет много различных факторов. Одни факторы являются общими для всего рынка, например замедление темпов роста экономики, повышение налогов или введение нового закона, усложняющего биржевую торговлю. Другие связаны с конкретным предприятием или отраслью, например развитие Интернета, неурожай в аграрном секторе, решение компании построить новый завод или выйти на новый рынок.

Когда вы инвестируете в компанию, вы несёте риск, что факторы из второй группы окажут на неё негативное воздействие и её ценные бумаги подешевеют (независимо от того, падает или растёт весь остальной рынок). Этот риск называется несистематическим риском. Так, в 2010–2011 гг., когда рынки всего мира росли, восстанавливаясь после кризиса, акции производителя телефонов Nokia продолжали дешеветь. Причиной была неудачная стратегия компании: она долго не могла создать удачную модель смартфона с touch-screen, чтобы конкурировать с Apple, Samsung и HTC, и в результате утратила ведущие позиции на рынке мобильных телефонов. Несмотря на быстрый рост всей остальной отрасли, акции Nokia за этот период подешевели втрое.

Но есть и другой риск, который заключается в том, что под влиянием факторов из первой группы все компании на рынке подешевеют, а вместе с ними и ваша компания. Это систематический риск. Систематический рискприсущ всему фондовому рынку в целом. Несистематический рисксвязан с отдельной фирмой или отраслью. Он выражается в том, что даже на фоне общего роста рынка отдельные компании падают в цене.

Почему два типа риска важно разделять? Дело в том, что если от систематического риска почти невозможно защититься (это плата за более высокую доходность фондового рынка по сравнению с банковскими вкладами), то несистематический риск можно сильно сократить грамотным формированием инвестиционного портфеля. Об этом вам стоит помнить при выборе управляющей компании для ваших будущих инвестиций.

5.3.4. Основные виды финансового риска

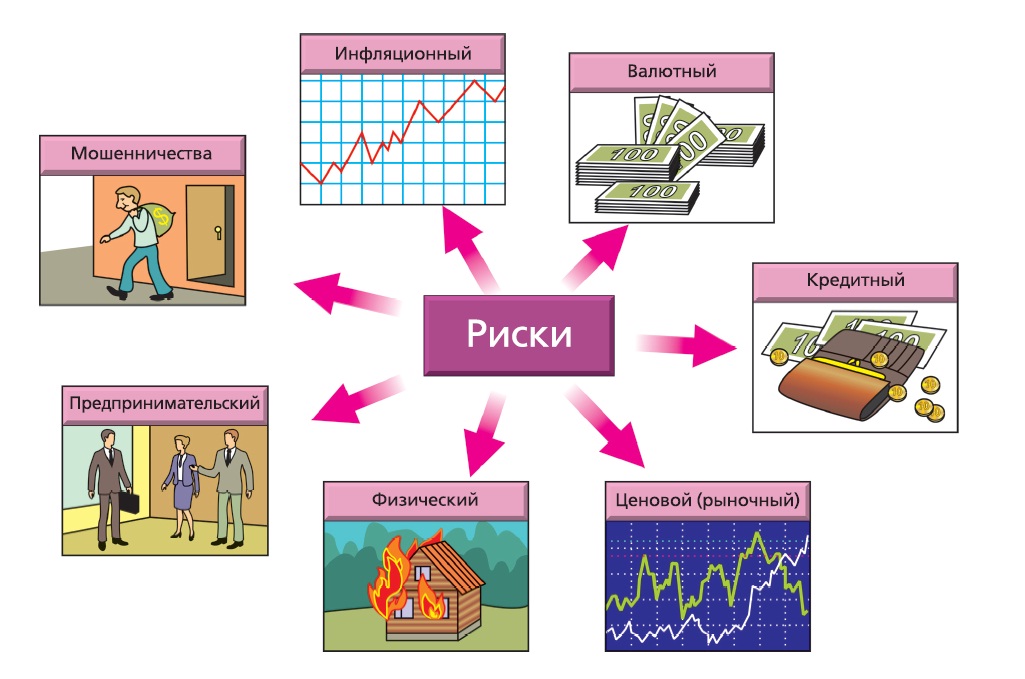

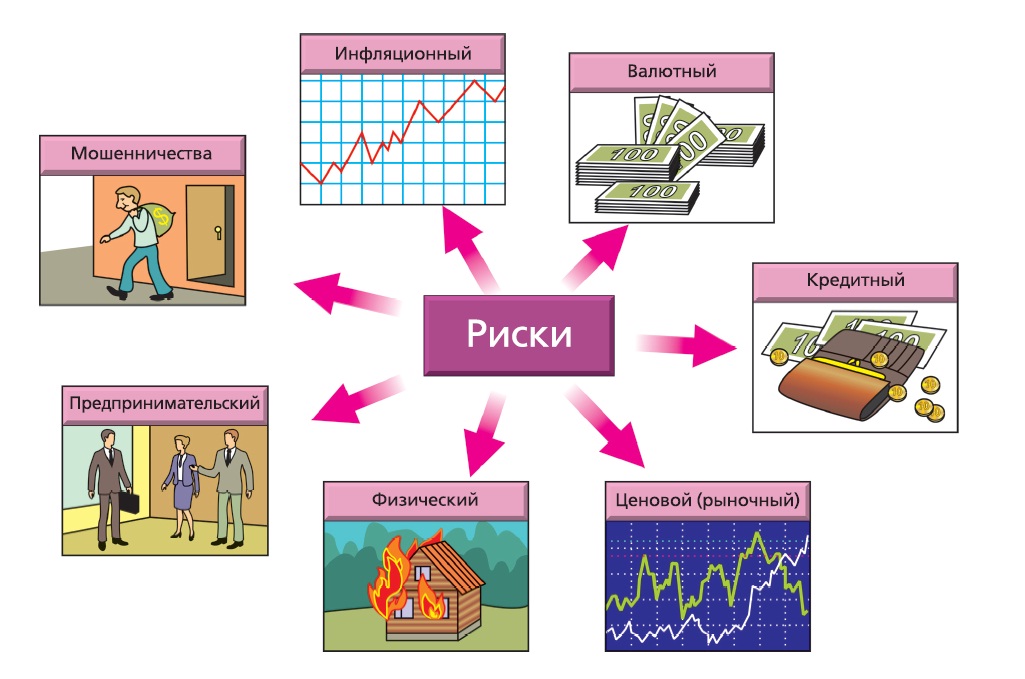

Основные виды финансового риска, которым может подвергаться ваш капитал, представлены на рисунке 23.

Рис. 23. – Виды финансового риска

Инфляция. Это самый распространённый вид финансового риска, потому что он затрагивает абсолютно всех, у кого есть сбережения. Инфляция заставляет ваши денежные накопления обесцениваться. Более того, из-за инфляции сокращается и ваша зарплата: цены на товары и услуги растут постоянно, а зарплата – время от времени.

Поэтому вы не раз можете столкнуться с ситуацией, когда ещё полгода назад зарплаты на жизнь хватало, а сегодня уже нет.

Инфляция – это риск, потому что никто не может точно предсказать, какой она будет. Есть определённые ожидания экономистов – прогноз инфляции. Лучшая защита на случай, если инфляция окажется такой, как прогнозировали, – сберегательный вклад. Ставки по вкладам обычно выше прогнозного уровня инфляции. Поэтому вы не только защищаете свои сбережения, но и получаете доход.

Но инфляция может оказаться выше, чем предрекали экономисты. Она может оказаться даже выше ставки по вашему вкладу. Тогда часть своих сбережений вы потеряете. Высокая инфляция часто имеет политические причины. Нередко она возникает при смене политического режима, когда новые власти либо отпускают цены, которые регулировало предыдущее правительство, либо начинают в большом количестве печатать деньги, чтобы профинансировать обещанные народу реформы.

Если в России или другой стране, где вы будете жить, начнётся высокая инфляция (больше 10 %), вам нужно принять меры по защите своих сбережений как можно скорее.

Вы сможете защитить свои сбережения от набирающей темпы инфляции, переведя их:

- в неденежную форму;

- в иностранную валюту.

Из неденежных средств защиты сбережений от инфляции наиболее распространены золото и другие драгоценные металлы, потому что их просто купить и продать. Но они могут приносить довольно низкий доход. Тем, у кого на счетах хранятся особо крупные суммы, лучше вложить деньги в недвижимость и получать доходы от аренды. Правда, продать дом или квартиру, потом будет гораздо сложнее, чем золото.

Перевести деньги в иностранную валюту и обратно проще, чем в неденежную форму. Но прежде чем это сделать, убедитесь, что страна, валюту которой вы покупаете, не находится в такой же ситуации. Если там тоже наблюдается высокая инфляция, лучше поискать валюту, которая не обесценивается так быстро, или неденежные средства сбережения.

Валютный риск (риск девальвации). В августе 1998 г., когда государство Российской Федерации объявило дефолт, рубль подешевел в 3 раза за один день. Следовательно, все импортные товары по отношению к рублю подорожали. Те граждане, которые откладывали сбережения только в рублях на крупную покупку, были вынуждены отказаться от своих планов.

Чтобы максимально защитить свои сбережения от колебаний курса рубля, используйте одну из двух стратегий:

Если вы копите на что-то конкретное, копите в той валюте, в которой предстоят траты. Например, если вы мечтаете поехать учить английский в Америке, сделайте долларовый вклад, а если немецкий в Германии – откройте депозит в евро. Это правило относится и к крупным покупкам, которые вы будете делать в России за рубли, но которые ввозятся из-за границы (например, немецкая машина).

Если вы не копите ни на что конкретное, помните о диверсификации: храните деньги в 2–3 разных валютах.

Кредитный риск (риск банкротства финансовых компаний). Кредитный риск – это угроза того, что человек или организация, которые должны вам денег, обанкротятся и не смогут с вами расплатиться.

Какие финансовые услуги несут в себе кредитный риск? Это в первую очередь банковские вклады и облигации.

Страховые компании тоже становятся вашими должниками, когда возникает страховой случай, и могут оказаться не в состоянии выплатить компенсацию.

Чтобы сократить кредитный риск своего капитала:

- распределяйте банковские вклады так, чтобы все они были застрахованы в Системе страхования вкладов (ССВ);

- если покупаете облигации, диверсифицируйте;

- не покупайте облигации нестабильных компаний (несмотря на то, что они сулят высокую доходность) и сберегательные сертификаты малоизвестных банков;

- выбирайте крупные страховые компании с высоким рейтингом надёжности.

Ценовой (или рыночный) риск. Этот вид риска возникает, когда вы вкладываете деньги в финансовый продукт с нефиксированным доходом, например акции или паи ПИФов, а также облигации, которые вы собираетесь продать раньше срока погашения.

Вы можете снизить рыночный риск:

- диверсифицируя свой инвестиционный портфель;

- тщательно выбирая компании;

- переводя деньги в более надёжные инструменты в нестабильной экономической ситуации;

- просто не участвуя в игре на фондовом рынке, если вы не любите риск.

Ценовому риску подвергаются и ваши пенсионные сбережения в НПФ, так как управляющая компания вкладывает часть этих средств в фондовый рынок. Поэтому проверяйте рейтинг надёжности НПФ, прежде чем перевести туда свои пенсионные накопления.

Физический риск. Помимо ваших сбережений, риску подвергаются ваше имущество и здоровье. Автомобиль может быть повреждён в ДТП или угнан. Квартира/дом может пострадать от пожара, наводнения или ограбления. Травма или тяжёлое заболевание могут лишить вас заработка, а вашу семью – кормильца.

Лучшая защита от этих рисков – страхование.

Предпринимательский риск. Предпринимательский риск – это дополнительный риск, который берут на себя владельцы бизнеса.

Вы вкладываете деньги в предприятие, не зная, будет ли оно успешным в будущем.

Чтобы не нанести большой урон семейному бюджету, начав новый бизнес, следуйте таким правилам:

- не вкладывайте всё до копейки. Привлекайте стороннее финансирование, которое позволит разделить риск с партнёрами;

- не берите кредит под залог квартиры, чтобы при неблагоприятном развитии событий семья не оказалась на улице.

Риск мошенничества. Вы можете потерять деньги не только в случае, если добровольно пойдёте на риск, или в силу непреодолимых физических явлений. Причиной может стать и недобросовестное поведение финансового партнёра. Это может быть:

- партнёр по бизнесу, который тайно переводит деньги компании на свои счета;

- работодатель, который не платит налоги и отдаёт вам зарплату в конверте;

- инвестиционная компания, которая предлагает огромную доходность, но на самом деле не вкладывает ваши деньги, а использует на то, чтобы расплатиться с другими вкладчиками (такой вид мошенничества называется финансовой пирамидой);

- кредитная организация, которая маскирует высокий процент под низкий с помощью скрытых комиссий и штрафов;

- пункт обмена валюты, выдающий фальшивые купюры, и т. д.

Наилучшая стратегия для защиты от финансового мошенничества – это:

1) знать как можно больше видов мошенничества, чтобы в опасной ситуации вовремя отказаться от сделки;

2) знать свои законные права. Если действия сотрудника финансовой организации кажутся вам сомнительными, найдите в Интернете ЗПП (Закон о защите прав потребителей) и выясните, как эта ситуация регулируется законом РФ;

3) став жертвой финансового мошенничества, обязательно обращаться в правоохранительные органы. Многие граждане России совершают ошибку, не заявляя об акте мошенничества, не веря, что закон будет на их стороне или что преступников удастся поймать. Как показывает практика, большинство этих историй могло бы закончиться без потерь для пострадавшего, если бы он обратился в суд или полицию. (4, с. 361- 368)

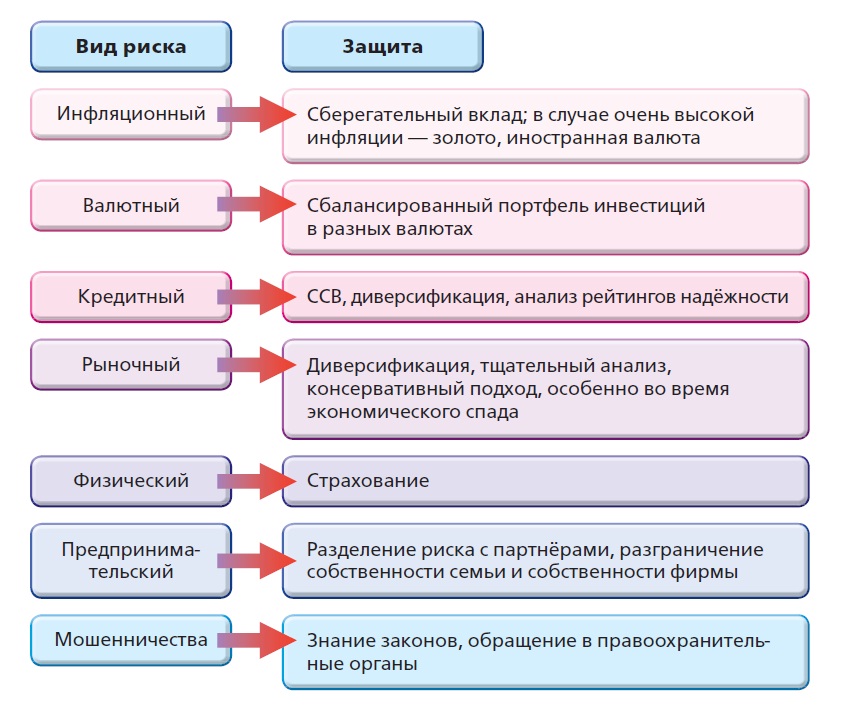

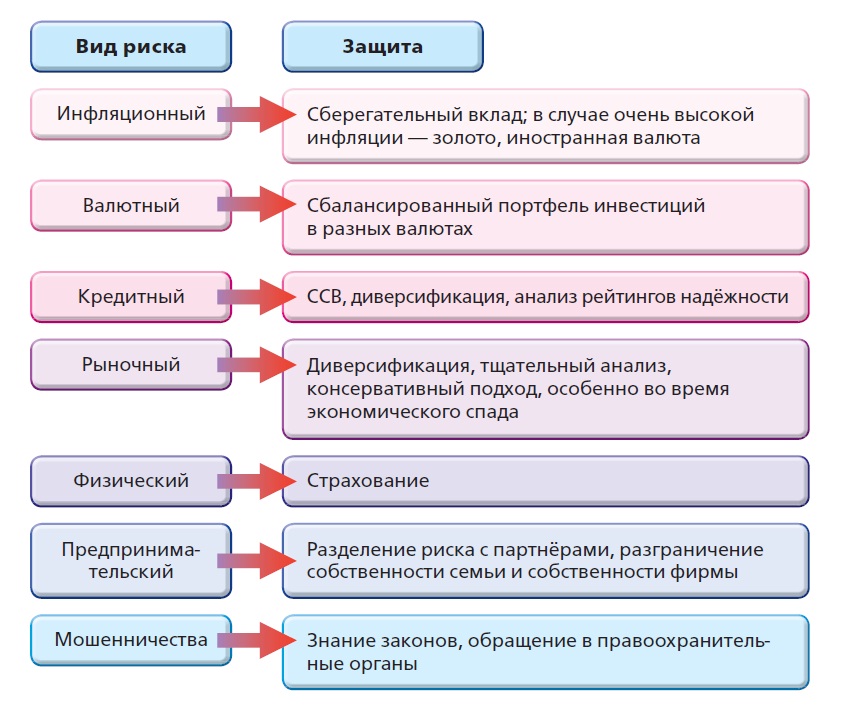

Варианты защиты от разных видов риска. Варианты защиты от разных видов риска показаны на схеме рис. 24.

Рис. 24. – Варианты защиты от разных видов рисков

(4, с. 361 – 368)

5.3.5. Что такое инфляция и чем она опасна

Инфляция опасна тем, что обесценивает ваши сбережения и зарплату (если вы получаете фиксированный оклад).

Лучший способ защиты от ежегодной инфляции 5.3.7. – это сберегательные вклады. Но иногда инфляция может оказаться даже выше, чем ставки по вкладам. В истории России и других стран бывали случаи, когда инфляция составляла 20, 30, 100 или даже 1000 % в год. Такая высокая инфляция характерна для переходных периодов в экономике:

- при смене экономической системы (как в России в 1918 –1922 гг. и 1990-е гг.);

- при экономических кризисах (как в проигравшей Первую мировую войну Германии в 1920-е гг.);

- при политических волнениях и смене власти (как в Зимбабве в 2000-е гг.).

Так, в России в 1992 г. инфляция составила 2 500 % в год (цены удваивались каждые 2,5 мес.), а в Германии в 1923 г. – 3 250 000 % в месяц (цены удваивались каждые 49 ч!).

От такой инфляции никакой банковский вклад защитить не сможет.

Представьте, что ваши родители вместе зарабатывают 50 тыс. р./мес. и пытаются накопить на ремонт кухни, который стоит 55 тыс. р. На сегодняшний день их месячные траты составляют 30 тыс. р., а значит, 20 тыс. р. они могут откладывать.

В нормальных условиях они накопят на кухню за 3 мес.

Но теперь представьте, что инфляция составляет 1000 % в год (это 22 % в месяц). Смогут ли родители накопить на новую кухню?

Нет, потому что через месяц цена кухни вырастет до 67 тыс. р., а месячные повседневные расходы – до 36 600 р.

Через 2 мес. у родителей будет накоплено 33 тыс. р., а кухня уже будет стоить 82 тыс. р. Через 3 мес. у родителей будет 39 тыс. р., а кухня будет стоить уже 100 тыс. р., и разрыв составит 61 тыс. р.

Выходит, что родители не только не приближаются к своей цели, но отдаляются от неё. В условиях такой высокой инфляции делать накопления в денежной форме просто невозможно.

Чтобы не потерять все свои сбережения в условиях высокой инфляции, их следует переводить в неденежную форму. Это могут быть драгоценные металлы (например, золото, которое можно купить в большинстве крупных банков) или недвижимость.

Пока высокая инфляция не охватит другие страны мира, целесообразно перевести свои сбережения в иностранную валюту. Продать её потом будет проще, чем золото, не говоря уже о недвижимости. (9, с. 166 – 168)

5.3.6. Девальвация (падение курса рубля ).

Не меньшую опасность представляет и резкое падение стоимости рубля. Вспомните, что вы ели, пили и какими предметами пользовались в течение сегодняшнего дня. В какой стране были произведены эти товары?

Наверняка окажется, что большинство товаров были произведены за границей. А это значит, что, если рубль резко обесценится по отношению к другим валютам, рублёвые цены этих товаров сразу же вырастут.

А теперь подумайте о товарах, произведённых в России. Для каких из них ввозятся материалы из-за рубежа? Какие изготавливаются на импортном оборудовании? На цены этих товаров обменный курс тоже влияет.

Вот почему, получая зарплату в рублях и покупая на них товары, вы уже подвергаете свой уровень жизни риску снижения. А при хранении сбережений в рублях этот риск только возрастает.

Из-за чего может резко упасть курс рубля? Вот несколько возможных причин:

- спад в российской экономике на фоне экономического роста в других странах. Это может произойти, к примеру, из-за падения цен на нефть. Удешевление нефти окажет отрицательное воздействие на Россию и положительное – на страны, которые закупают нефть (например, страны Западной Европы);

- политический кризис, смена власти и недоверие иностранных торговых партнёров России к новому правительству;

- рост государственного долга, неспособность государства погасить внешние долги (дефолт).

Основные правила защиты от девальвации рубля и валютных рисков вообще:

Если вы не копите ни на что конкретное, разделите свои сбережения на несколько равных частей и храните их в 2–3 разных валютах.

Если вы копите на что-то конкретное, сберегайте в той валюте, в которой предстоят траты. Например, если вы планируете купить автомобиль немецкой сборки, сделайте вклад в евро, а если мечтаете открыть свой магазин профессиональной косметики из Америки – откройте долларовый вклад. (9, 168 - 170)

5.3.7. Как избежать риска банкротства финансовых организаций

Мы уже говорили, что для защиты сбережений от инфляции их нужно во что-то вложить, другими словами, отдать на хранение или в управление какой-то финансовой организации.

Но тогда возникает другой риск – что эта организация обанкротится и не вернёт вам деньги.

Вкладывая деньги в ПИФ или покупая полис страхования жизни, вы неизбежно будете иметь дело с этим риском. Но даже в этом случае его можно сократить, если обращаться не в первую попавшуюся финансовую организацию, а в крупную компанию, которая давно работает на рынке России и не была в прошлом на грани банкротства.

Лучший же способ обезопасить себя и свою семью от этого риска – размещать средства в сберегательных вкладах, защищённых Системой страхования вкладов (ССВ). (9, с. 172)

5.3.8. За что отвечает государство, и какие финансовые риски оно на себя брать не будет

Роль государства в снижении финансовых рисков для частного инвестора очень ограниченна. Государство определяет правовую и организационную среду для инвестирования. Государственные органы лицензируют банки, регистрируют выпуски ценных бумаг, определяют обязательные минимальные уровни страхования вкладов. Однако принятие инвестиционных решений – индивидуальное дело частного инвестора, который несёт все связанные с инвестициями риски.

Государство отвечает только за финансовые риски, связанные с вкладами частных лиц в российских банках. Такие вклады застрахованы, поскольку государство приняло Закон о системе обязательного страхования вкладов – специальной государственной программе, реализуемой государственной корпорацией «Агентство по страхованию вкладов». При заключении договора банковского вклада (счёта) у вас как вкладчика автоматически возникает право на страховое возмещение в случае прекращения деятельности банка (отзыва у него соответствующей лицензии). Это страховое возмещение выплачивается вкладчику в размере 100 % суммы вклада в банке, но не более 1 400 тыс. р.

Вклады в разных банках страхуются независимо друг от друга. Выплата страхового возмещения начинается не позднее 14 дней со дня наступления страхового случая и осуществляется, как правило, через аккредитованный агентством банк-агент. Для получения возмещения вкладчику достаточно обратиться в банк-агент, предъявив паспорт и заполнив заявление.

По другим финансовым рискам, которые вы как физическое лицо принимаете на себя, государство не отвечает. Так, при падении цены купленных вами на фондовом рынке акций или курса купленной вами иностранной валюты все убытки будут вашими. (6, с. 338 – 339)

5.4. Инвестирование

5.4.1. Инвестирование

Инвестирование (вложение капитала) – это приобретение активов, от которых ожидается получение дохода, превышающего затраты.

Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо переданы наследникам.

Личные сбережения – разница между располагаемым доходом и расходами на потребление – не идентичны личным инвестициям. Лишь когда сбережения направлены на увеличение стоимости активов данного человека, можно сказать, что имеют место инвестиции. Если же сбережения расходуются на уменьшение задолженности, рассматривать их как инвестиции нельзя.

Еще одно важное различие – между инвестициями и спекуляциями. Разница состоит отнюдь не в том, что, в отличие от инвестора, спекулянт принимает на себя больший риск в надежде на получение повышенного дохода, хотя именно на эту разницу чаще обращают внимание. Существенное различие заключается в том, что инвестирование предполагает приобретение активов такого рода, все владельцы которых вместе взятые выручают в конечном счете больше средств, чем потратили на их приобретение, тогда как прибыль удачливых спекулянтов с лихвой перекрывается убытками их менее удачливых контрагентов и издержками (например, в форме брокерской комиссии) самих спекулятивных операций.

В общем и целом, инвестирование – это "игра с положительной суммой", а спекуляция – "игра с отрицательной суммой". (11)

5.4.2. Виды инвестирования

Обычно под термином «инвестировать деньги» мы понимаем «пустить деньги в оборот», «выгодно вложить деньги», предполагая, что через какое-то время они вернутся с прибылью.

Инвестиции – это вложение свободных денежных средств в различные активы с целью получить прибыль. Инвестиции подразделяются на инвестиции в финансовые активы и инвестиции в материальные активы.

Инвестиции в финансовые активы, или финансовые инвестиции – это вложения во все виды платежных и финансовых обязательств. К ним относятся наличные деньги, вклады на текущих и срочных счетах в банках, иностранная валюта, ценные бумаги (акции, облигации, долговые обязательства государства, векселя).

Инвестиции в материальные активы, или реальные инвестиции – это вложения во все виды материального богатства. К ним относится земля, недвижимое имущество, драгоценные металлы и т.д. (10)

5.4.3. Инвестирование и инвестиционные инструменты

Времена, когда сбережения хранили дома в тайнике, ушли в прошлое. Ограничивая сегодняшнее потребление и вкладывая средства в какие-либо активы для получения доходов, человек надеется расширить свои возможности в будущем. Действительно, деньги должны работать.

На сегодняшний день известен широкий круг инструментов для инвестирования. К инвестиционным инструментам можно отнести банковские депозиты, акции, облигации, обезличенные металлические счета, инвестиционные монеты, паевые инвестиционные фонды, вложения в недвижимость и пр.

Все инструменты различаются между собой по ряду критериев, с рассмотрения которых мы и начнём.

Критерий первый: доходность. Доходность является неотъемлемой частью инвестирования, поэтому каждый человек, принимая решение об инвестировании, ориентируется прежде всего на эту характеристику. Доходность – это основной показатель выгодности инвестиций. Он показывает, на сколько процентов вырос ваш капитал за определённый промежуток времени, например за год.

Простейшая формула расчёта доходности:

доходность = (прибыль / сумма вложений)×100 %.

Критерий второй: риски. Доходность, как правило, связана с рисками инвестирования, поэтому данные критерии инвестирования всегда рассматриваются в единой связке.

Объект инвестирования может иметь высокую потенциальную доходность, но и высокие риски, которые при складывающихся обстоятельствах могут свести уровень доходности до нуля, вплоть до отрицательного уровня, т. е. убытков. Обычно чем рискованнее вложение, тем выше должна быть доходность. В самом общем смысле под риском понимается возможная угроза потерь, вытекающая из специфики деятельности субъекта или ситуации.

Заставляя свои деньги работать, ты можешь столкнуться с огромным количеством финансовых рисков. Остановимся на основных из них подробнее.

1. Риск рыночной конъюнктуры. Проявляется в изменении цен на инструменты, которые инвестор выбрал в качестве объектов инвестирования.

2. Валютный риск. Это риск потерь, обусловленный неблагоприятным изменением курсов валют в ходе осуществления инвестирования.

3. Процентный риск. Это риск потерь инвесторов, связанный с изменением процентных ставок на рынке.

4. Инфляционный риск. Это риск обесценивания активов и доходов в результате роста рыночных цен.

5. Риск ликвидности. Состоит в опасности снижения ликвидности рынка тех инвестиционных инструментов, в которые были инвестированы сбережения. В результате этого могут возникнуть потери в цене при продаже инвестиционного инструмента и может увеличиться время, требующееся для его продажи.

6. Риск финансовых посредников. Состоит в возможном невыполнении своих обязательств финансовым посредником, например коммерческим банком.

Выбор различных инвестиционных инструментов часто связан с ситуацией неопределённости. Например, ты должен определиться и решить, куда инвестировать свои средства: на банковский депозит, где незначительный риск, однако и доходы невелики, или в более рискованный, но и более доходный актив – акции.

Для того чтобы определиться в своём выборе, нужно количественно определить величину финансового риска и сравнить степени риска альтернативных вариантов инвестирования.

Финансовый риск, как и любой риск, имеет математически выраженную вероятность наступления убытков, которая опирается на статистические данные и может быть определена с достаточной точностью. Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия каких-либо событий и вероятность самих последствий. Вероятность означает возможность получения определённого результата.

Критерий третий: срок инвестирования. В зависимости от срока, которым ты располагаешь для инвестирования, меняется перечень доступных инструментов.

Например, если срок инвестирования составляет около полугода, то в качестве инструментов инвестирования могут быть предложены векселя, депозиты, облигации, т. е. инструменты с фиксированными сроками погашения и фиксированной доходностью.

Вложение на такой короткий срок в долевые ценные бумаги – акции, объекты недвижимости представляется опасным, поскольку это так называемые «длинные» инструменты. «Длинные» инструменты инвестирования – это направления вложения свободных денежных средств для получения прибыли в достаточно отдалённый период времени.

Как правило, чем больше временной горизонт инвестирования, т. е. чем на больший срок ты вкладываешь свои средства, тем выше риск, так как за более длительный период времени случается больше событий, влияющих на стоимость активов.

Критерий четвёртый: сумма инвестирования. Многие люди считают, что инвестиции – удел обеспеченных и богатых. Однако это не так. Как правило, сумма для инвестирования у новичка совсем небольшая.

Чтобы попробовать свои силы в этом новом деле, этой суммы вполне достаточно. В инвестировании небольших сумм есть свой плюс. Если ты вдруг ошибёшься и потеряешь свои вложения, это будет не так критично, как было бы при потере значительной суммы. Однако стоит помнить, что некоторые финансовые инструменты требуют достаточно больших первоначальных вложений, и в этом случае они могут быть тебе просто недоступны.

При выборе инвестиционного инструмента необходимо учитывать следующее:

- предполагаемую сумму вложения. Ряд инвестиционных инструментов требует значительной суммы вложений, что может сделать данный инструмент недоступным;

- сроки инвестирования. От сроков инвестирования зависит перечень доступных инвестиционных инструментов;

- доходность. При инвестировании должна быть определена минимальная требуемая величина доходности. Инвестиционные инструменты, не обеспечивающие требуемой величины доходности, можно сразу исключить из анализируемых вариантов вложения средств;

- рискованность. Исключи из рассмотрения инструменты, которые для тебя слишком рискованны.

Таким образом, прежде чем принять решение, каждый инвестор сам для себя должен определиться с приемлемым соотношением возможного риска и потенциальной доходности со сроками, суммой и инвестиционными инструментами. (3, с. 319 - 323)

5.4.4. Инвестирование в ценные бумаги

Инвестиции в ценные бумаги – это покупка ценных бумаг от своего имени и за свой счет, на свой страх и риск. Таким образом, инвестиции в ценные бумаги относятся к финансовым инвестициям.

Инвестор на рынке ценных бумаг – это лицо (юридическое или физическое), покупающее ценные бумаги от своего имени и за свой счет.

Инвестиционная деятельность на рынке ценных бумаг требует специальных знаний не только о фондовом, но и о финансовом рынке в целом, о закономерностях развития экономики и производства, а также навыков экономического и финансового анализа, обработки разнообразной информации. То есть мы можем сказать, что инвестирование в ценные бумаги требует знаний и профессионализма, но в соответствии с законом «О рынке ценных бумаг» юридически инвестиционная деятельность не является профессиональной. Это означает, что для осуществления инвестиций в ценные бумаги (покупки ценных бумаг) не требуется получения специальной лицензии Федеральной комиссии по рынку ценных бумаг, как, например, при осуществлении брокерской или дилерской деятельности, поскольку для того, чтобы рисковать своими собственными деньгами, никакого специального разрешения не нужно.

Однако было бы неверным думать, что инвестиционная деятельность вообще не регулируется государством. Напротив, для определенных категорий лиц жестко устанавливаются требования по составу и размерам инвестиций в ценные бумаги. Это относится к банкам, компаниям – профессиональным участникам рынка ценных бумаг, инвестиционным фондам и т. д.

Выделяют следующие виды инвесторов.

Индивидуальные инвесторы – это физические лица, граждане, покупающие ценные бумаги на свои сбережения. Следует отметить, что владельцем ценных бумаг можно стать не только в результате их покупки, но и получив их в дар, по наследству, в процессе обмена, в других случаях.

Так, в начале 90-х годов 20 века все граждане в процессе приватизации государственной собственности в России стали владельцами ваучера (приватизационного чека) – государственной ценной бумаги. В государствах с развитыми финансовыми рынками инвестиции граждан могут составлять очень значительную долю в общем объеме вложений в ценные бумаги. Так, например, на рынке ценных бумаг США от физических лиц поступает больше заявок на покупку акций, чем от всех других групп инвесторов, благодаря большой численности частных инвесторов, хотя эта категория инвесторов редко заключает крупные сделки.

Корпоративные инвесторы – это различные фирмы, предприятия, компании, которые свои временно свободные средства вкладывают в ценные бумаги. Для таких инвесторов инвестиционная деятельность не является основной, это лишь средство максимизировать финансовые потоки (увеличить прибыль). Например, промышленное предприятие может остатки на своем расчетном счете инвестировать в ликвидные, то есть быстро продающиеся ценные бумаги, на очень короткие сроки, даже на несколько дней.

В России такими ценными бумагами являются государственные ценные бумаги, торгуемые на Московской межбанковской валютной бирже (ММВБ), например, ГКО (государственные краткосрочные обязательства). Таким образом, деньги этого предприятия будут «работать» постоянно.

Институциональные инвесторы – это инвесторы (юридические лица), у которых свободные денежные средства, предназначенные для инвестирования в ценные бумаги, образуются в силу характера их деятельности. К ним относятся все виды инвестиционных фондов, негосударственные пенсионные фонды, страховые компании. Эти инвесторы покупают ценные бумаги не время от времени, в зависимости от того, есть ли временно свободные средства, а постоянно, ибо имеющиеся у них деньги непосредственно предназначены для того, чтобы покупать на них ценные бумаги.

Так, например, негосударственные пенсионные фонды существуют для того, чтобы обеспечить дополнительные пенсионные выплаты гражданам. За счет какого источника? За счет взносов самих граждан в течение их трудоспособной жизни. Но пенсионный фонд эти взносы должен не только сохранить, но и приумножить, выгодно их вложив, в том числе в ценные бумаги.

Аналогично дела обстоят и со страховыми организациями. Страховые взносы инвестируются, в том числе, в ценные бумаги, а доходы от таких инвестиций идут на выплату страховых премий при наступлении страховых случаев.

Ну а инвестиционные фонды и учреждаются ради вложений в ценные бумаги и получения дохода от таких вложений.

Институциональные инвесторы играют все большую роль на финансовом рынке, и эта роль в последние десятилетия быстро возрастает. Например, на американском рынке эти инвесторы владеют более чем половиной акционерного капитала (акциями), выпущенного в обращение американскими корпорациями.

Государство, как правило, не осуществляет инвестиции в ценные бумаги, оно, напротив, выпускает собственные ценные бумаги, финансируя дефицит государственного бюджета. Однако в России в настоящее время в результате приватизации сложилась уникальная ситуация: государство является крупнейшим инвестором, то есть владельцем значительного числа (несколько тысяч) пакетов акций крупных и крупнейших российских предприятий. При этом насущной проблемой является эффективное осуществление прав государства как инвестора (получение дивидендов, проведение предприятием политики, соответствующей интересам государства).

Все инвесторы, вкладывая свои деньги в ценные бумаги, преследуют достижение ряда целей. Эти цели инвестирования следующие:

- Надежность вложений - неуязвимость инвестиций от потрясений на финансовом рынке и стабильность получения дохода, то есть отсутствие риска потерь капитала (под капиталом понимаются и вложенные средства, и предстоящие доходы). Безопасность вложений всегда достигается в ущерб доходности. Самыми безопасными считаются краткосрочные обязательства государства, недаром ставка доходности по ним называется «ставкой без риска». Надежными являются и облигации крупных, хорошо известных компаний.

- Доходность вложений, то есть получение текущего дохода на вложенный капитал (дивидендов на акции, процентов на облигации). Более доходными, но не безопасными, по сравнению с государственными ценными бумагами, являются ценные бумаги частных предприятий, банков, компаний. Рост вложений, то есть увеличение вложенных средств за счет роста курсовой стоимости ценных бумаг. Рост вложений обеспечивают только акции. Выделяют целый класс ценных бумаг, называемых ценными бумагами роста. К ним относятся простые акции быстро растущих компаний, функционирующих в передовых отраслях экономики, акции высокотехнологичных компаний. Как правило, эти компании вообще не выплачивают дивиденды или выплачивают незначительные дивиденды, а всю чистую прибыль направляют на развитие производство. Это обеспечивает быстрое удорожание капитала (рост курсовой стоимости акций). Характерным примером таких акций являются акции компаний, связанных с производством компьютеров и программного обеспечения. Еще 30 лет назад их просто не существовало, а на сегодняшний день, например, капитализация (рыночная стоимость акций) компании «Майкрософт» составляет более 400 млрд. долларов. Акции компаний, ведущих торговлю через Интернет сегодня – другой пример ценных бумаг роста.

- Ликвидность вложений, то есть возможность быстро и без потерь продать ценные бумаги, превратить их в деньги. (10)

5.4.5. Стратегии инвестирования

В зависимости от степени финансового риска выделяют несколько видов стратегий инвестирования. Каждый характеризуется разными потенциально возможными уровнями потерь и разной доходностью. Остаётся понять, что в данной конкретной ситуации подходит именно тебе.

Несмотря на то что некоторые компании предлагают своим клиентам до полутора десятков стратегий инвестирования, все они могут быть сведены к трём.

Консервативная стратегия. Данная стратегия инвестирования подойдёт тебе, если ты не готов пойти на серьёзные финансовые риски ради заманчивой высокой доходности. Главная задача стратегии – обеспечить сохранность твоих сбережений и защитить их от инфляции. Так, в ситуации игры на бирже инвестиционный портфель при консервативной стратегии обычно состоит из отечественных корпоративных долговых обязательств, муниципальных облигаций, государственных ценных бумаг Российской Федерации, а также её субъектов. Эти ценные бумаги считаются, как правило, низкорисковыми. Низкорисковыми можно считать и инвестиции в банковские депозиты до 1 400 тыс. руб.

При торговле на фондовой бирже для минимизации финансовых рисков обычно распределяют инвестируемые средства между несколькими видами ценных бумаг. Практика свидетельствует, что для снижения финансовых рисков инвестировать нужно не более 20 % средств в ценные бумаги одного эмитента. В случае если акции какого-то одного эмитента, имеющиеся в твоём инвестиционном портфеле, упадут в цене, ты потеряешь лишь часть своих инвестиций.

Агрессивная стратегия. Данная стратегия инвестирования является полной противоположностью консервативной стратегии. Она подойдёт тебе, если ты ради ожидаемой высокой доходности готов пойти на высокие риски.

На отечественном рынке акций погоду делают «голубые фишки» (от англ. «blue-chip», по аналогии с самыми дорогими фишками при игре в покер) – акции самых известных, высокодоходных и стабильных компаний.

Однако на российских биржах обращаются не только «голубые фишки», но и акции компаний «второго эшелона». Основное отличие акций «второго эшелона» от «голубых фишек» состоит в их рискованности, нестабильности, низкой ликвидности и в том, что они могут приносить как сверхдоход, так и сверхубытки. Доходность вложений средств в подобные активы может превышать сотни и тысячи процентов, но, как правило, случается это относительно редко. Вложения в быстрорастущие, но способные столь же быстро упасть в цене акции компаний «второго эшелона» – пример агрессивной стратегии.

Если ты не боишься потерять б о льшую часть или даже все свои средства, этот вариант для тебя. Зато и заработать можешь в разы больше, чем вложил.

Умеренная стратегия. Данная стратегия инвестирования занимает промежуточное положение между консервативной и агрессивной стратегиями.

Умеренная стратегия нацелена на получение высокой доходности при минимальном риске потери вложенных средств.

При игре на фондовом рынке объектами инвестирования в подобном случае являются «голубые фишки».

Впрочем, какую бы стратегию ты ни выбрал, необходимо помнить золотое правило инвестора: чем выше риск, тем выше должна быть доходность. Так что если ты стремишься лишь сохранить собственные сбережения, придерживайся консервативной линии поведения. Если же ты мечтаешь «сорвать куш», будь готов потерять абсолютно всё. Однако шансы получить сверхдоходы есть. Ну а золотая середина никогда не принесёт баснословного богатства. (3, с. 323 - 325)

5.4.6. Что такое инвестиционный портфель

Чтобы заработать на фондовом рынке, вам необходимо грамотно подобрать объекты инвестиций, составить так называемый инвестиционный портфель.

Инвестиционный портфель (англ. investment portfolio) – набор инвестиций в различные инструменты, сформированный в соответствии с определённой стратегией.

Инвестиционный портфель обычно представляет собой набор ценных бумаг разного вида, срока действия и степени ликвидности, которым вы будете управлять как единым целым.

Основная цель создания инвестиционного портфеля состоит в подборе таких инвестиционных инструментов, которые обеспечивали бы вам одновременно достижение трёх целей (рис. 25).

Рис. 25. – Цели инвестиционного портфеля

- Желаемый рост дохода – достижение с определённой вероятностью увеличения цен на инструменты, входящие в портфель, для увеличения дохода инвестора (но не полной гарантии получения дохода).

- Минимизация риска – достижение (опять-таки только с некоторой вероятностью) приемлемого уровня риска (но не его полного устранения).

- Обеспечение ликвидности – получение возможности быстро превратить инвестиции в наличные деньги с минимальной потерей их стоимости и минимальными ограничениями.

Сложность заключается в том, что одновременно достичь всех трёх целей с максимальной гарантией вам не удастся. Нельзя составить портфель, который одновременно даёт максимальный доход, имеет минимальный риск и является высоколиквидным.

Если вы покупаете потенциально высокодоходные активы, это увеличивает риск вашего портфеля. Если вы покупаете высоколиквидные активы, то это снижает доходность портфеля, поскольку высокодоходные активы может быть трудно превратить в наличные деньги.

Состав инвестиционного портфеля определяется тем, что для вас важнее – максимальный доход, минимальный риск или максимальная ликвидность.

Так, если вы стремитесь к максимальному доходу и готовы пренебречь высоким риском, ваш портфель может состоять преимущественно из акций частных предприятий. Если вы не готовы к высокому риску и вас устроит умеренный доход, в портфеле должны преобладать государственные облигации. Если низкая ликвидность для вас не помеха, портфель может состоять преимущественно из инвестиций в недвижимость. Но если для вас важно иметь возможность в любой момент превратить свои инвестиции в наличные деньги, то вложения в иностранную валюту, хоть и высокорискованные, выполнят эту задачу. (6, с. 156-158).

5.4.7. Диверсифицированный инвестиционный портфель

Один из важных принципов составления инвестиционного портфеля – его диверсификация.

Диверсифицированный портфель (diversified portfolio) – инвестиционный портфель, в котором ни один из активов не преобладает над другими.

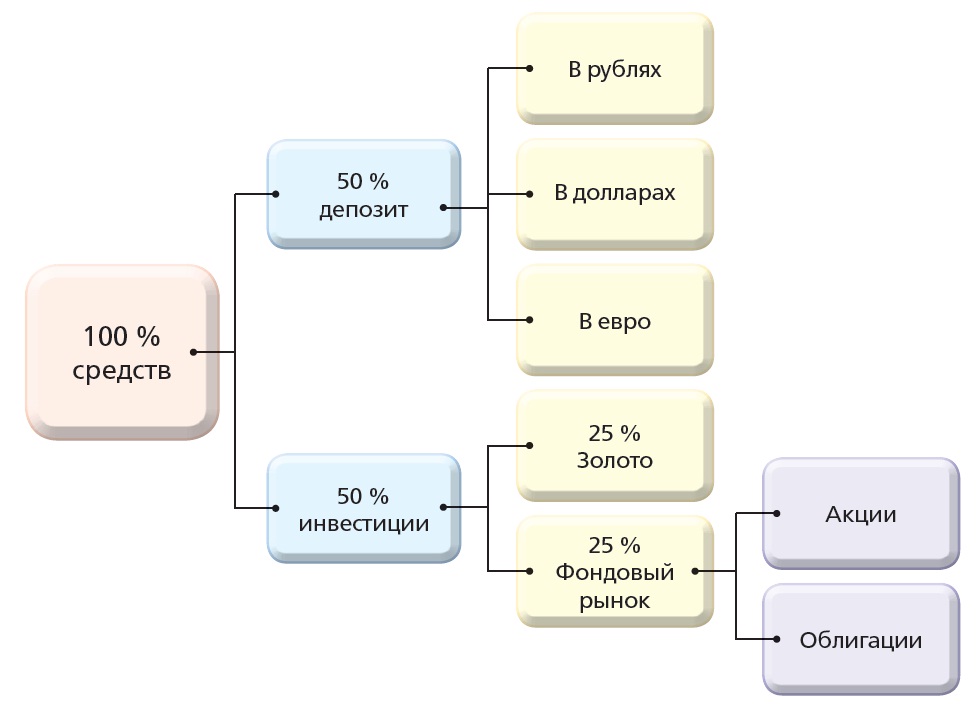

Инвестиции в диверсифицированный портфель отличаются более низким риском по сравнению с отдельно взятой ценной бумагой сравнимой доходности (рис. 26).

Рис. 26. – Пример диверсифицированного портфеля

Банки и другие брокеры могут помочь вам в разработке стратегии инвестирования. Они обычно выясняют ваши предпочтения и соотносят их с собственным пониманием эффективного управления активами. Банки заполняют инвестиционную декларацию, в которой отражаются все эти данные и на основании которой формируется и управляется ваш портфель. При формировании индивидуальной стратегии портфельного инвестирования банки обычно исходят из принципов сохранности, надёжности, безопасности и прибыльности размещения и инвестирования активов. (6, с. 159- 160)

5.5. Фондовый рынок и фондовая биржа

5.5.1. Фондовый рынок

Фондовый рынок (англ. stock market) – это структура, механизм правил и регламентов, который позволяет вести торговлю ценными бумагами. Другими словами, это торговая площадка, где проводится торговля ценными бумагами, при этом все происходящие операции, описаны четкими правилами и условиями.

Торговля ценными бумагами, это один из самых популярных способов вложения денег, и способов заработка на инвестициях. Акции, ликвидный товар, который всегда можно продать. К тому же, если иметь практику торговли, то это хороший инструмент получения прибыли.

Фондовый рынок – это основной инструмент компаний для привлечения «свежих денег» в бизнес. Используя его, компании приобретают «действительную» рыночную стоимость, через эмитированные акции.

Фондовые рынки классифицируют по двум основным критериям:

Первичный рынок акций. Это рынок, на котором продаются вновь выпущенные ценные бумаги. Те, которые не имели еще ни одного владельца. Особенностью данного вида является высокая волатильность и спекулятивная составляющая. Поступая в обращение такие бумаги, чаще получают высокий спрос со стороны покупателей, и так как не имеют сформировавшейся рыночной цены, это часто приводит к резким ценовым колебаниям. Первичный фондовый рынок принято считать более агрессивным чем вторичный.

Вторичный. Это фондовая площадка, где сделки проходят с ценными бумагами, которые уже имели хотя бы одного держателя. Акции на нем, как правило, имеют уже устоявшуюся рыночную цену, а покупки и продажи по ним проходят более спокойно.

Функции фондового рынка.

Функция привлечения средств. В качестве эмитента могут выступать частные компании, государственные корпорации и даже государство. Продажа государственных облигаций и привлечение через них средств в бюджет, играет важную роль. Особенно, в период экономических проблем. На рынки приходят игроки, со свободными деньгами, желающие их приумножить через инвестирование, распределяя этот капитал, отсюда появляется вторая важная функция.

Распределение капитала. Учитывая, что на фондовом рынке присутствуют разные игроки, с разным объемом капитала заключающие сделки между собой, происходит его распределение. Сделки совершаются между корпорациями, между частными инвесторами и государством, между государственными компаниями и частными фирмами. Таким образом, создаются денежные потоки, которые перетекают посредством ценных бумаг и перераспределяются.

Регуляторная функция. Стоимость ценных бумаг в торговле определяется спросом и предложением на них. Это значит, что это открытый рынок, который посредством проводимых сделок определяет капитализацию, той или иной компании через акции, бюджетные активы, через государственные казначейские бумаги, и конечно же влияет на потоки капитала через финансовые компании и банки.

Участники рынка ценных бумаг.

Биржа – это организация или компания, которая обеспечивает исполнение сделок по купле продаже активов по заранее установленному регламенту.

Дилер – участник фондового рынка или лицо, заключающее сделки по купле-продаже от своего имени. Обычно дилеры относятся к коммерческим организациям.

Брокер – участник биржевой площадки, который совершает сделки по купле-продаже от лица клиента, и за его счет, на основе заключенного договора.

Инвестиционные фонды, банки, финансовые компании и частные инвесторы – участники операций, которые совершают сделки за свой счет. Они являются основными биржевыми игроками, которые выходят на фондовый рынок с целью заработка используя покупку и продажу ценных бумаг.

Все участники процесса по торговле акциями, имеют специальные разрешения или лицензии на проведение операций по купле продаже. Учет сделок проводимых с бумагами, оформление деклараций и ведение бухгалтерской отчетности возложено на клиринговую компанию.

5.5.2. Фондовые биржи

Фондовые биржипредставляют собой специализированные организации, в стенах которых проходят встречи продавцов ценных бумаг с их покупателями, идёт торговля ценными бумагами.

Однако биржа – это не только специализированное место для совершения сделок, но и определённая система организации торговли, которая подчиняется специальным правилам и процедурам. К торгам на биржах обычно допускаются лишь достаточно качественные и высоколиквидные ценные бумаги – акции известных и прибыльных акционерных компаний, которые котируются (т. е. продаются и покупаются). В процессе биржевых торговых сессий устанавливается курс (рыночная цена) ценных бумаг, информация о котором наряду со сведениями об объёме совершённых сделок становится достоянием широких слоёв инвестирующей публики. Поэтому биржа способна быть чётким барометром, по которому судят о состоянии рынка ценных бумаг.

Что делает биржа и зачем она нужна? Биржа:

- сводит друг с другом покупателей и продавцов ценных бумаг и служит местом, где непосредственно осуществляются сделки купли-продажи ценных бумаг;

- регистрирует курсы ценных бумаг;

- служит механизмом перелива капитала из одной отрасли (предприятия) в другую (другое);

- выступает экономическим барометром деловой активности как в стране в целом, так и в отдельных отраслях.

В России крупнейшая биржа – это Московская биржа ММВБ-РТС, возникшая в 2011 г. после объединения Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС). (1, с. 76-78)

5.5.3. Профессиональные участники рынка ценных бумаг

Оперировать на фондовой бирже имеют право только профессиональные участники. Их можно условно разделить на три категории: организатор торговли – сама биржа; посредники – брокеры, дилеры и управляющие; инфраструктурные организации – депозитарий и клиринговая палата.

Вашими агентами на рынке ценных бумаг будут брокеры и доверительные управляющие.

Брокер (broker) – организация, совершающая сделки с ценными бумагами от имени и за счёт клиента. Брокер – это просто исполнитель указаний клиента на фондовой бирже. Самостоятельно принимать решения о покупке или продаже ценных бумаг он не может. Брокерами обычно являются фирмы или банки, которые специализируются на такого рода операциях. Зарегистрированными брокерами могут быть и отдельные предприниматели.

Доверительный управляющий (trust manager) – фирма, которая от своего имени, но в интересах клиента управляет его деньгами, ценными бумагами и полученной прибылью. Для этого с индивидуальным инвестором заключается договор доверительного управления, по которому тот передаёт доверительному управляющему право принятия решения о покупке и продаже ценных бумаг в интересах клиента. За свои услуги доверительный управляющий берёт с клиента плату.

Брокеры и доверительные управляющие покупают и продают ценные бумаги на бирже, которая предоставляет всю необходимую инфраструктуру для расчётов по сделкам, регистрации перехода права собственности на ценные бумаги и хранению самих записей о ценных бумагах. (6, с. 141)

5.5.4. Как физическое лицо может участвовать в игре на рынке ценных бумаг

Вы как физическое лицо можете совершать операции на фондовом рынке только через посредников. Даже при, казалось бы, самостоятельной продаже или покупке акций на фондовой бирже через Интернет вы делаете это через агента-посредника.

Чтобы выйти на фондовый рынок, вы должны обратиться к одному из торговых посредников, например брокеру, и заключить с ним договор брокерского обслуживания. Брокеры обычно предоставляют услуги по купле-продаже ценных бумаг, инвестициям в паевые фонды, доступу к первичному размещению ценных бумаг. Кроме того, через брокеров можно получить полезную информацию: котировки ценных бумаг, финансовые новости, аналитику, рекомендации.

Но все решения вам придётся принимать самому и самому нести ответственность за все возможные потери.

Вторым вариантом получения доступа на фондовый рынок является доверительный управляющий. Для этого вы должны заключить с ним договор доверительного управления, по которому передадите ему право принятия решения о покупке и продаже ценных бумаг в своих интересах.

Доступ к фондовому рынку, пусть даже через брокера, уже сам по себе даёт вам как индивидуальному инвестору существенные преимущества. Будучи начинающим инвестором без опыта работы на фондовом рынке, вы должны научиться выбирать ценные бумаги для инвестирования, использовать рост и падение цен для получения дохода, оценивать и контролировать риски. Вы также должны уметь разрабатывать и использовать собственные торговые стратегии на основе технического анализа и реакции на торговые сигналы. Так, вы можете работать на рынке, используя онлайновые платформы, которые выполняют функции электронного брокера. Доступ к ним можно получить либо через свой банк, либо через сайт соответствующего брокера, который использует эту платформу. (6, с. 144-145)

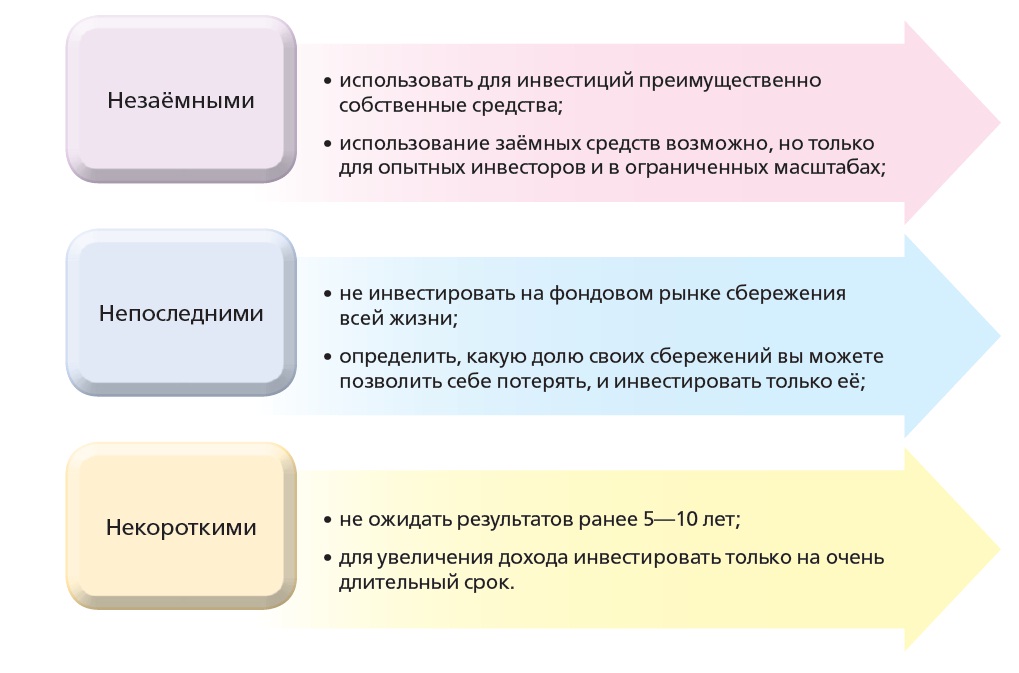

5.6. Правила «трех не»

Для снижения риска инвестирования вы как индивидуальный инвестор можете руководствоваться тремя простыми правилами. Это так называемые правила «трёх не» (рис. 27).

Рис. 27. – Правила «трех не»

(6, с. 161)

Приложение 1

Финансовые риски

Основные понятия

Финансовый риск – это размер возможных убытков, определяющийся величиной потерь при всех неблагоприятных исходах и их вероятностью. (4, с. 118)

Инфляция (inflation) – темп роста общего уровня цен в экономике. (6, с. 40)

Девальвация (devaluation) – снижение курса национальной валюты по отношению к другим твердым валютам.

ССВ (система страхования вкладов) – социальная программа, реализуемая согласно закону Российской Федерации о системе обязательного страхования вкладов. Программа осуществляется корпорацией «Агентство по страхованию вкладов». В соответствии с этой программой, при заключении договора банковского вклада (счёта) у вкладчика автоматически возникает право на страховое возмещение в случае прекращения деятельности банка (отзыва у него соответствующей лицензии). Это страховое возмещение выплачивается вкладчику в размере 100 % суммы вклада в банке, но не более 700 тыс. р. (6, с. 338)

Финансовое мошенничество (financial fraud) – хищение чужого имущества или приобретение права на чужое имущество путём обмана или злоупотребления доверием.

(6, с. 343)

Финансовая пирамида (financial pyramid) – мошенническая деятельность по привлечению денег или иного имущества физических лиц, при которой выплата дохода осуществляется за счёт ранее привлечённых средств, при отсутствии у организаторов инвестиционной и другой законной предпринимательской деятельности. (6, с. 348)

Экономический кризис – это сбой нормального развития экономики, который длится от нескольких месяцев до нескольких лет и имеет негативные последствия для фирм и населения.

(9, с. 170)

Финансовые риски

Основные виды риска

Основные виды риска, которым может подвергаться ваш капитал, представлены на схеме.

Рис. 28. – Виды финансового риска

Инфляция. Это самый распространённый вид финансового риска, потому что он затрагивает абсолютно всех, у кого есть сбережения. Инфляция заставляет ваши денежные накопления обесцениваться. Более того, из-за инфляции сокращается и ваша зарплата: цены на товары и услуги растут постоянно, а зарплата – время от времени.

Поэтому вы не раз можете столкнуться с ситуацией, когда ещё полгода назад зарплаты на жизнь хватало, а сегодня уже нет.

Инфляция – это риск, потому что никто не может точно предсказать, какой она будет. Есть определённые ожидания экономистов – прогноз инфляции. Лучшая защита на случай, если инфляция окажется такой, как прогнозировали, – сберегательный вклад. Ставки по вкладам обычно выше прогнозного уровня инфляции. Поэтому вы не только защищаете свои сбережения, но и получаете доход.

Но инфляция может оказаться выше, чем предрекали экономисты. Она может оказаться даже выше ставки по вашему вкладу. Тогда часть своих сбережений вы потеряете.

Высокая инфляция часто имеет политические причины. Нередко она возникает при смене политического режима, когда новые власти либо отпускают цены, которые регулировало предыдущее правительство, либо начинают в большом количестве печатать деньги, чтобы профинансировать обещанные народу реформы.

Если в России или другой стране, где вы будете жить, начнётся высокая инфляция (больше 10 %), вам нужно принять меры по защите своих сбережений как можно скорее.

Вы сможете защитить свои сбережения от набирающей темпы инфляции, переведя их:

- в неденежную форму;

- в иностранную валюту.

Из неденежных средств защиты сбережений от инфляции наиболее распространены золото и другие драгоценные металлы, потому что их просто купить и продать. Но они могут приносить довольно низкий доход. Тем, у кого на счетах хранятся особо крупные суммы, лучше вложить деньги в недвижимость и получать доходы от аренды. Правда, продать дом или квартиру потом будет гораздо сложнее, чем золото.

Перевести деньги в иностранную валюту и обратно проще, чем в неденежную форму. Но прежде чем это сделать, убедитесь, что страна, валюту которой вы покупаете, не находится в такой же ситуации. Если там тоже наблюдается высокая инфляция, лучше поискать валюту, которая не обесценивается так быстро, или неденежные средства сбережения.

Валютный риск (риск девальвации). В августе 1998 г., когда государство Российской Федерации объявило дефолт, рубль подешевел в 3 раза за один день. Следовательно, все импортные товары по отношению к рублю подорожали. Те граждане, которые откладывали сбережения только в рублях на крупную покупку, были вынуждены отказаться от своих планов.

Чтобы максимально защитить свои сбережения от колебаний курса рубля, используйте одну из двух стратегий:

- Если вы копите на что-то конкретное, копите в той валюте, в которой предстоят траты. Например, если вы мечтаете поехать учить английский в Америке, сделайте долларовый вклад, а если немецкий в Германии – откройте депозит в евро. Это правило относится и к крупным покупкам, которые вы будете делать в России за рубли, но которые ввозятся из-за границы (например, немецкая машина).

- Если вы не копите ни на что конкретное, помните о диверсификации: храните деньги в 2–3 разных валютах.

Кредитный риск (риск банкротства финансовых компаний) – это угроза того, что человек или организация, которые должны вам денег, обанкротятся и не смогут с вами расплатиться.

Какие финансовые услуги несут в себе кредитный риск? Это в первую очередь банковские вклады и облигации.

Страховые компании тоже становятся вашими должниками, когда возникает страховой случай, и могут оказаться не в состоянии выплатить компенсацию.

Чтобы сократить кредитный риск своего капитала:

- распределяйте банковские вклады так, чтобы все они были застрахованы в Системе страхования вкладов (ССВ);

- если покупаете облигации, диверсифицируйте;

- не покупайте облигации нестабильных компаний (несмотря на то что они сулят высокую доходность) и сберегательные сертификаты малоизвестных банков;

- выбирайте крупные страховые компании с высоким рейтингом надёжности.

Ценовой (или рыночный) риск. Этот вид риска возникает, когда вы вкладываете деньги в финансовый продукт с нефиксированным доходом, например акции или паи ПИФов, а также облигации, которые вы собираетесь продать раньше срока погашения.

Вы можете снизить рыночный риск:

- диверсифицируя свой инвестиционный портфель;

- тщательно выбирая компании;

- переводя деньги в более надёжные инструменты в нестабильной экономической ситуации;

- просто не участвуя в игре на фондовом рынке, если вы не любите риск.

Ценовому риску подвергаются и ваши пенсионные сбережения в НПФ, так как управляющая компания вкладывает часть этих средств в фондовый рынок. Поэтому проверяйте рейтинг надёжности НПФ, прежде чем перевести туда свои пенсионные накопления.

Физический риск. Помимо ваших сбережений, риску подвергаются ваше имущество и здоровье. Автомобиль может быть повреждён в ДТП или угнан. Квартира/дом может пострадать от пожара, наводнения или ограбления. Травма или тяжёлое заболевание могут лишить вас заработка, а вашу семью – кормильца.

Лучшая защита от этих рисков – страхование.

Предпринимательский риск –это дополнительный риск, который берут на себя владельцы бизнеса.

Вы вкладываете деньги в предприятие, не зная, будет ли оно успешным в будущем.

Чтобы не нанести большой урон семейному бюджету, начав новый бизнес,

следуйте таким правилам:

- не вкладывайте всё до копейки. Привлекайте стороннее финансирование, которое позволит разделить риск с партнёрами;

- не берите кредит под залог квартиры, чтобы при неблагоприятном развитии событий семья не оказалась на улице.

Риск мошенничества. Вы можете потерять деньги не только в случае, если добровольно пойдёте на риск, или в силу непреодолимых физических явлений. Причиной может стать и недобросовестное поведение финансового партнёра. Это может быть:

- партнёр по бизнесу, который тайно переводит деньги компании на свои счета;

- работодатель, который не платит налоги и отдаёт вам зарплату в конверте;

- инвестиционная компания, которая предлагает огромную доходность, но на самом деле не вкладывает ваши деньги, а использует на то, чтобы расплатиться с другими вкладчика-

- ми (такой вид мошенничества называется финансовой пирамидой);

- кредитная организация, которая маскирует высокий процент под низкий с помощью скрытых комиссий и штрафов;

- пункт обмена валюты, выдающий фальшивые купюры, и т. д.

Наилучшая стратегия для защиты от финансового мошенничества – это:

1) знать как можно больше видов мошенничества, чтобы в опасной ситуации вовремя отказаться от сделки;

2) знать свои законные права. Если действия сотрудника финансовой организации кажутся вам сомнительными, найдите в Интернете ЗПП (Закон о защите прав потребителей) и выясните, как эта ситуация регулируется законом РФ;

3) став жертвой финансового мошенничества, обязательно обращаться в правоохранительные органы. Многие граждане России совершают ошибку, не заявляя об акте мошенничества, не веря, что закон будет на их стороне или что преступников удастся поймать. Как показывает практика, большинство этих историй могло бы закончиться без потерь для пострадавшего, если бы он обратился в суд или полицию. (4, с. 361- 368)

Варианты защиты от разных видов риска

Варианты защиты от разных видов риска показаны на схеме рис. 29.

Рис. 29. – Варианты защиты от разных видов рисков

(4, с. 361 – 368)

2020-01-14

2020-01-14 462

462