Фискальная политика представляет собой налогообложение и государственные расходы с целью сглаживания циклических колебаний и обеспечения устойчивого экономического роста в условиях высокой занятости и низкой стабильной инфляции.

Стимулирующая фискальная политика (фискальная экспансия) в краткосрочном периоде направлена на стимулирование деловой активности в целях преодоления циклического спада путем увеличения государственных расходов, снижения налогов или комбинацией этих мер. В долгосрочном периоде снижение налогов может привести к стабильному повышению темпов роста экономики, упрочению ее экономического потенциала.

Сдерживающая фискальная политика (фискальная рестрикция) имеет целью в краткосрочном периоде предотвращение перегрева экономики. Она предполагает снижение государственных расходов и усиление налогового пресса, что позволяет снизить темпы экономического роста и темпы инфляции спроса. В долгосрочном периоде указанные меры могут привести к развертыванию стагфляции, т.е. спаду производства и росту безработицы при ускорении инфляции.

Фискальная политика в краткосрочном периоде сопровождается эффектами мультипликаторов государственных расходов, налогов и сбалансированного бюджета.

Анализ фискальной политики государства базируется на использовании модели кейнсианского креста, т.е. дальнейшие рассуждения строятся на основе предположения, что экономика находится в равновесии, когда реальные расходы равны планируемым. ВНП рассчитывается по расходам и по доходам. Следовательно, Y в модели (рис. 2) равен не только совокупным доходам, но также реальным расходам на товары и услуги.

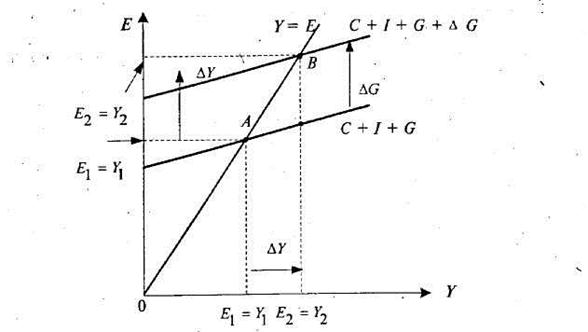

Государственные расходы являются элементом совокупных расходов. Их увеличение означает рост планируемых расходов при данном уровне дохода. При росте государственных расходов на ΔG, кривая планируемых расходов сдвигается вверх на ΔG, а равновесие смещается из точки А в точку В. Фискальная политика производит мультипликативный эффект, который порождается тем, что рост государственных расходов увеличивает доход, что в свою очередь вызывает рост потребления, которое увеличивает доход.

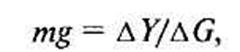

Коэффициент, который показывает, на сколько возрастает равновесный доход в ответ на увеличение государственных расходов на единицу, называется мультипликатором государственных расходов. Его можно представить следующим образом:

где mg — мультипликатор государственных расходов; ΔY — прирост дохода;

ΔG — прирост государственных расходов, вызвавший данный прирост дохода.

Рис. 2. Рост государственных расходов в модели кейнсианского креста

Чтобы ответить на вопрос о том, какие факторы определяют величину мультипликатора государственных расходов, следует рассмотреть подробнее механизм мультипликативного эффекта.

Государство расходует средства на социальные и хозяйственные нужды. Увеличение потребления в свою очередь вызывает рост расходов и дохода, поскольку производство реагирует на увеличение емкости рынка расширением производства и предложения товаров, что вызывает рост доходов у производителей. Последний порождает увеличение потребления, которое дает дополнительный импульс для дальнейшего расширения производства товаров и услуг, а, значит, для роста доходов производителей и т.д. В результате мультипликативного эффекта происходит нарастание величины равновесного дохода, которое по сумме превысит увеличение государственных расходов.

Рост государственных расходов на ΔG означает увеличение дохода также на ΔG. Последнее увеличивает потребление на МРС • ΔG, где МРС — предельная склонность к потреблению. Данное увеличение потребления сопровождается адекватным возрастанием дохода на МРС • ΔG, что в свою очередь увеличивает потребление на МРС • ΔG • ΔGи т.д.

Совокупный мультипликативный эффект можно сформулировать следующим образом: увеличение дохода, вызванное ростом государственных расходов, равно сумме изменений потребления, вызванных увеличением дохода.

Алгебраические преобразования данного положения позволяют записать мультипликатор как Δ Y/ ΔG= 1/(1 — МРС).

Коэффициент 1/(1 — МРС) имеет универсальный характер в том смысле, что представляет собой мультипликатор, показывающий, насколько возрастает равновесный уровень дохода в результате увеличения не только государственных, но любых автономных расходов на единицу. Предельная склонность к потреблению является фактором, определяющим величину мультипликатора.

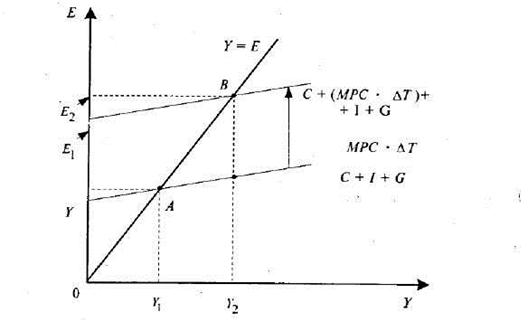

Рис. 3. Уменьшение налогов в модели кейнсианского креста

Изменение налогов влияет на равновесный доход. Снижение налогов на Δ Т ведет к увеличению потребления на Δ С — МРС • Δ T, т.е. при снижении налогов потребление уменьшается не на всю величину данного снижения, а только на его часть, определяемую величиной предельной склонности к потреблению, которая выражает долю потребления в приросте дохода.

Поэтому кривая планируемых расходов сдвигается вверх на величину МРС • ΔТ, и равновесие смещается из точки А в точку В, а равновесный объем производства возрастает с Y1 до У2 МРС • Δ Т дает мультипликативный эффект увеличения дохода. Сила данного эффекта выражается налоговым мультипликатором, который показывает величину изменения совокупного дохода в ответ на изменение налогов на одну единицу. Его можно представить как mt= Δ Y/ Δ Т.

Механизм налоговой мультипликации представляет собой многократную реакцию потребления на однократное изменение налогов. Вкратце его можно описать следующим образом. При снижении налогов располагаемый доход растет, вследствие чего увеличиваются и совокупные расходы. Адекватный рост совокупного дохода порождает увеличение потребления и т.д.

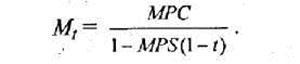

Налоговый мультипликатор с учетом предельной ставки налогообложения принимает вид:

Чем ниже ставка налогообложения, тем больше мультипликативный эффект. Поэтому прогрессивная система налогообложения, при которой по мере роста доходов возрастают налоговые отчисления в бюджет, снижает действие мультипликативного эффекта.

Налоговый мультипликатор можно также выразить через мультипликатор государственных расходов следующим образом:

Уже сама форма записи свидетельствует о том, что мощность налогового мультипликатора ниже мощности мультипликатора государственных расходов, поскольку предельная склонность к потреблению, выражая долю потребления в приросте доходов, всегда меньше единицы.

Причина меньшей мощности налогового мультипликатора заключается в том, что изменения в объеме налоговых поступлений оказывают мультипликативный эффект на динамику равновесного объема производства только в пределах изменений объема потребления, ограниченного предельной склонностью к потреблению, тогда как вся величина изменения государственных расходов дает множительный эффект.

Следовательно, при одинаковом увеличении государственных расходов и налоговых поступлений разнонаправленные мультипликативные эффекты компенсируют друг друга лишь частично, поскольку мультипликатор государственных расходов, при прочих равных условиях, обладает большей мощностью, что вызывает рост равновесного объема производства. Учет мощностей мультипликаторов позволяет выбрать оптимальное соотношение динамики государственных расходов и налогов.

Рассмотрим особый вариант фискальной политики, при котором происходит расширение сбалансированного бюджета при увеличении налогов и правительственных расходов на одинаковую величину. При этом получается эффект действия мультипликатора сбалансированного бюджета. Его экономический смысл состоит втом, что прирост правительственных расходов, сопровождаемый равным по величине приростом налогов, ведет к увеличению равновесного объема производства.

Итак, равновесный объем производства изменяется в результате действия двух разнонаправленных эффектов: эффекта роста государственных расходов и эффекта увеличения налогов. Прирост государственных расходов приводит непосредственно к увеличению совокупного спроса на всю величину данного прироста. Рост совокупного спроса вызывает адекватное увеличение объема производства. Государственные расходы имеют прямое воздействие на величину совокупных расходов и соответственно на объем производства.

Прирост налогов, равный по величине приросту государственных расходов, сокращает уровень совокупного спроса на гораздо меньшую величину, поскольку оказывает косвенное воздействие на совокупные расходы посредством изменения располагаемого дохода и через него — на величину потребления. В результате одновременного действия указанных эффектов объем производства возрастает, поскольку изменение государственных расходов сильнее воздействует на совокупные расходы, чем изменение налогов.

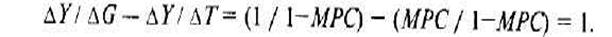

При неизменном данном уровне инвестиций мультипликатор сбалансированного бюджета будет равен единице. Иными словами, финансируемое за счет налогов увеличение государственных расходов имеет единичный мультипликативный эффект. Формализованно это можно выразить следующим образом:

Равновесный объем производства увеличится ровно на величину прироста государственных расходов.

Пример действия мультипликатора сбалансированного бюджета. Пусть объем государственных закупок возрастет на 100 единиц. Налоги увеличатся на такую же величину. Предельная склонность к потреблению составляет 0,75. Прирост государственных расходов вызывает увеличение непосредственно совокупного спроса на 100 единиц. Одновременно происходит прирост налогов на 100 единиц, который вызывает сокращение также на 100 единиц, но не совокупного спроса, а располагаемого дохода. Что касается совокупного спроса, то он сократится только на 75 единиц, т.е. на величину, равную произведению величины сокращения располагаемого дохода и придельной склонности к потреблению (100 • 0,75).

Под воздействием роста государственных расходов совокупный спрос при первоначальном равновесном уровне доходов увеличится на 100 единиц. Снижение его под воздействием увеличения налогов произойдет только на 75 единиц. Поэтому при исходном уровне доходов прирост совокупного спроса составит 25 единиц.

Прирост равновесного объема производства равен величине мультипликатора государственных расходов (предположим, что он равен 4), умноженной на сумму прироста совокупного спроса при исходном равновесном уровне производства продукции, составляющем 1000 единиц. Новый равновесный уровень доходов составит при этом 1000 + (4 • 25) = 1100.

Таким образом, под воздействием одинакового увеличения государственных расходов и налогов на 100 единиц равновесный объем производства возрос на 100 единиц, а объем выпуска продукции — на величину прироста государственных расходов.

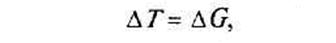

Когда речь идет о мультипликаторе сбалансированного бюджета, не предполагается отсутствие бюджетного дефицита или профицита. Имеется в виду всего лишь сбалансированное изменение в доходной и расходной частях бюджета. Иначе говоря, должно сохраняться равенство:

где Δ T — все изменения доходов бюджета;

ΔG— все изменения его расходов.

Тот факт, что мультипликативный эффект от государственных расходов сильнее, чем от изменения налогов, определяет характер выбора инструментов фискальной политики. При ее ориентации на расширение государственного сектора в целях снижения амплитуды циклического спада используется увеличение государственных расходов, тогда как для сглаживания подъема повышаются налоги. Если фискальная политика преследует цель сжатия государственного сектора, то для выведения экономики из циклического спада государство прибегает к снижению налогов, тогда как в фазе инфляционного подъема во избежание перегрева экономики снижаются государственные расходы.

Дискреционная фискальная политика представляет собой маневрирование налогами и государственными расходами путем принятия правительством специальных решений в целях воздействия на реальный объем национального производства, уровень занятости и темп инфляции.

Если происходит увеличение государственных расходов без повышения налогов, то эффект данного увеличения аналогичен эффекту от роста инвестиций, поскольку возникает мультипликативное воздействие на равновесный уровень национального производства. Дело в том, что государственные расходы так же, как и инвестиции, не зависят непосредственно от объема национального производства и не влияют на функцию потребления. Увеличение государственных расходов сопровождается бюджетным дефицитом. Государство вынуждено идти на дефицитное финансирование, какправило, в целях преодоления спада или депрессии.

Последствия от уменьшения налогов без сокращения государственных расходов. В этом случае также будет иметь место мультипликативное воздействие на размер национального производства, но в меньшей степени, чем при увеличении государственных расходов. В этом случае также будет иметь место бюджетный дефицит, вызванный сокращением налогов.

Если сравнить оба случая под углом зрения эффективности воздействия на объем национального производства, то первый — предпочтительнее. В период спада увеличение государственных расходов оказывает более ощутимое антикризисное воздействие на экономику, чем снижение налогов. «Новый курс» Рузвельта в США, основанный на кейнсианских рекомендациях, который предусматривал, в частности, организацию общественных работ на основе роста государственных расходов в целях борьбы с массовой безработицей, оказался гораздо эффективнее попыток сбалансировать бюджет в условиях кризиса. В Германии такая попытка в период «Великой депрессии» резко ухудшила экономическую ситуацию, что, в частности, способствовало приходу к власти фашизма.

Дискреционная фискальная политика является действенным инструментом антициклического регулирования. В период подъема проводится сдерживающая, или рестриктивная, политика, направленная на сдерживание экономической активности, а в период спада — стимулирующая, или экспансионистская, политика, способствующая повышению уровня экономической активности, сопровождающаяся ростом бюджетного дефицита.

Вместе с тем дискреционная фискальная политика имеет определенные ограничения. Финансирование государством строительства новых дорог, школ, больниц и т.д. ведет к созданию новых рабочих мест и сокращению безработицы. Но временной лаг от момента принятия решения о выделении средств на данные цели до момента полной реализации этих расходов, получения людьми работы, может составить годы.

Требуется разработка планов, получение разрешения на реализацию проектов у экологических служб, приобретение земельных участков, строительство новых зданий и т.д. Это значит, что крупномасштабные государственных программы, в частности программы общественных работ, могут быть эффективны в условиях глубоких и затяжных кризисов и депрессий. Если спад окажется коротким, то реализация проекта общественных работ может прийтись на период подъема экономики и усилить ее «перегрев».

Подобные недостатки имеют место и при манипулировании налогами. Проекты о налогообложении достаточно долго обсуждаются и утверждаются. Предложения о повышении налогов воспринимаются экономическими субъектами чаще всего негативно, поэтому политики, выступающие с данными предложениями, рискуют проиграть на выборах. Если экономические субъекты предполагают, что снижение налогов носит временный характер, то их реакция на данное снижение может быть незначительной, а поэтому антициклический эффект от снижения налогов будет меньше ожидаемого.

Дискреционную форму фискальной политики дополняет ее недискреционная форма, основанная на действии встроенных стабилизаторов, обеспечивающих автоматическое увеличение поступлений в государственный бюджет в период роста экономики, автоматическое сокращение данных поступлений в период спада. Основные встроенные стабилизаторы — это автоматические изменения налоговых поступлений и трансфертных платежей.

В отличие от дискреционной фискальной политики, которая предполагает целенаправленные действия правительства при изменении экономической ситуации с целью достижения стабилизационного эффекта, недискреционная фискальная политика способствует обеспечению данного эффекта, автоматически. Она предполагает гибкое изменение интенсивности налоговых поступлений и потоков трансфертных платежей в зависимости от постоянно меняющейся под влиянием циклических колебаний экономической ситуации. В фазе подъема, по мере увеличения объема национального производства налоговые поступления возрастают, особенно если в экономике действует прогрессивная система налогообложения. Увеличиваются также акцизы и налоги на добавленную стоимость.

При спаде в экономике налоговые поступления в бюджет сокращаются, а интенсивность потоков трансфертных платежей увеличивается. Данная гибкая система регулирования налоговых поступлений и трансфертных платежей оказывает непосредственное стабилизирующее воздействие на совокупный спрос.

В качестве примера трансфертных платежей можно привести пособие по безработице, которое человек начинает получать вскоре после увольнения. Когда он вновь находит работу, пособие перестает выплачиваться. Пособие по безработице способствует стабилизации доходов и поэтому является антициклическим регулятором.

2014-02-02

2014-02-02 1249

1249