Цели деятельности Банка России. Основные функции Банка России. Организационная структура Банка России. Инструменты и методы денежно-кредитной политики Банка России. Типы денежно-кредитной политики. Процентные ставки Банка России. Рефинансирование. Резервные требования. Функции минимальных резервов. Операции на открытом рынке. Валютное регулирование. Банковское регулирование и надзор. Виды банковского надзора.

Центральный банк Российской Федерации является главным банком страны, представляет первый уровень банковской системы России. В состав ЦБ РФ входят территориальные учреждения, выполняющие часть функций ЦБ РФ. В Республике Башкортостан территориальным учреждением Банка России является Национальный банк РБ

Цели деятельности Банка России:

защита и обеспечение устойчивости рубля;

развитие и укрепление банковской системы России;

обеспечение эффективного и бесперебойного функционирования платежной системы.

Основные функции Банка России:

1. Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным Банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются

2. Защита и обеспечение устойчивости рубля – основная функция Центрального Банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти.

Также ЦБ РФ:

разрабатывает и проводит единую государственную денежно кредитную политику;

монопольно осуществляет эмиссию наличных денег и организует их обращение;

является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

устанавливает правила осуществления расчетов в Российской Федерации;

устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

осуществляет государственную регистрацию, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

осуществляет надзор за деятельностью кредитных организаций;

регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения своих основных задач;

осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами;

организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством Российской Федерации;

принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

проводит анализ и прогнозирование состояния экономики Российской Федерации в целом по регионам, прежде всего денежно кредитных, валютно-финансовых ценовых отношений; публикует соответствующие материалы и статистические данные, а также выполняет иные функции в соответствии с федеральными законами.

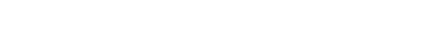

Организационная структура Банка России

В зависимости от состояния хозяйственной конъюнктуры выделяются два основных типа денежно-кредитной политики, для каждого из которых характерен свой набор инструментов и определенное сочетание экономических и административных методов регулирования.

Рестрикционная денежно-кредитная политика направлена на ужесточение условий и ограничение объема кредитных операций коммерческих банков путем повышения уровня процентных ставок. Ее про ведение обычно сопровождается увеличением налогов, сокращением государственных расходов, а также другими мероприятиями, направленными на сдерживание инфляции и оздоровление платежного баланса. Рестрикционная денежно-кредитная политика может быть использована как в целях борьбы с инфляцией, так и в целях сглаживания циклических колебаний деловой активности.

Экспансионистская денежно-кредитная политика сопровождается, как правило, расширением масштабов кредитования, ослаблением контроля над приростом количества денег в обращении, сокращением налоговых ставок и понижением уровня процентных ставок.

По масштабам воздействия денежно-кредитная политика может быть тотальной и селективной. При тотальной денежно-кредитной политике мероприятия ЦБ распространяются на все кредитные учреждения, при селективной – на отдельные кредитные институты либо их группы или же на определенные виды банковской деятельности.

В соответствии с целями и типом проводимой Центральным Банком денежно-кредитной политики определяются конкретные методы и инструменты ее проведения.

Основные инструменты и методы денежно-кредитной политики Банка России:

процентные ставки по операциям Банка России;

нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

операции на открытом рынке;

рефинансирование банков;

установление ориентиров роста денежной массы;

прямые количественные ограничения;

депозитные операции Банка России.

Процентные ставки Банка России представляют собой минимальные ставки, по которым он осуществляет свои операции (известны: ставка рефинансирования, учетная, депозитная, ломбардная ставка). В практике Банка России ведущую роль играет ставка рефинансирования.

Под рефинансированием понимается кредитование Банком России других банков, включая учет и переучет векселей.

Для проведения операций с векселями может быть установлена и самостоятельная ставка – учетная.

Ломбардной ставкой является процентная ставка по краткосрочному кредиту банкам под залог государственных ценных бумаг.

Регулируя уровень ставок по рефинансированию, ЦБ влияет на величину денежной массы в стране, способствует повышению или сокращению спроса КБ на кредит. Повышение официальных ставок затрудняет для КБ возможность получить кредитные ресурсы, а в результате и возможность расширять операции с клиентурой. Официальные процентные ставки оказывают косвенное влияние на рыночные процентные ставки, устанавливаемые КБ самостоятельно в соответствии с условиями рынка кредитных ресурсов и не находящиеся под прямым контролем ЦБ.

Резервные требования используются в качестве инструмента регулирования масштабов кредитно-расчетных операций банков и контроля за состоянием денежной массы.

Минимальные резервы выполняют следующие функции:

• как ликвидные резервы служат обеспечением обязательств КБ по депозитам их клиентов;

• минимальные резервы являются инструментом, используемым ЦБ для регулирования объема денежной массы в стране.

Посредством изменения норматива резервных средств ЦБ регулирует масштабы активных операций КБ, а, следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в ЦБ превышают установленный норматив. Когда масса денег в обороте превосходит необходимую потребность, ЦБ проводит политику кредитной рестрикции путем увеличения нормативов отчисления. Тем самым он вынуждает банки сократить объем активных операций.

В настоящее время норматив резервных требований представляет собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к объему привлеченных коммерческими банка ми средств. Ставки могут быть дифференцированными по видам депозитов или едиными.

Операции на открытом рынке (open market operation) – операции купли-продажи Банком России государственных ценных бумаг прежде всего у коммерческих банков, приводящие к изменению объема денежной массы. Покупая (или продавая) дополнительное количество облигаций, например ГКО, правительство при посредничестве ЦБ РФ устанавливает такие цены (номинал облигаций) и доходность по ним (процентная ставка), которые должны стимулировать участников денежного рынка покупать ГКО при высоком уровне доходности и снижать спрос на них при низком. В первом случае масса денег в обращении сокращается, во втором – увеличивается. Теоретически снижение процентных ставок должно способствовать росту капиталовложений (реальных инвестиций), однако прямой зависимости здесь нет, должно быть еще много других стимулирующих факторов (налоги, риски и т.д.)

Валютное регулирование – осуществляется путем проведения валютных интервенций Банка России, т.е. купли-продажи иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение денег.

В случае недостатка в стране твердой валюты Центральный Банк может ввести ограничения на ее покупку и продажу – валютный контроль, который позволяет повысить внешнюю и внутреннюю стабильность национальной валюты.

В соответствии с ФЗ О Центральном банке Российской Федерации Банк России является органом регулирования и надзора за деятельностью кредитных организаций. Главной целью надзорной деятельности ЦБ РФ является поддержание стабильности банковской системы и защита интересов вкладчиков и кредиторов.

Исходя из этой цели, Банк России должен решать следующие задачи:

предупреждать возможность возникновения системного банковского кризиса (путем снижения рисков утраты ликвидности отдельны ми кредитными институтами);

защищать интересы вкладчиков и кредиторов;

не допускать монополизации финансового капитала, поддерживать здоровую конкуренцию в банковском секторе экономики;

способствовать повышению эффективности банковского дела, росту профессионализма и добросовестности банковских работников.

Конкретное содержание банковского регулирования и надзора формируется под воздействием ряда факторов:

макроэкономическая ситуация в стране, состояние банковской системы;

социально-экономические приоритеты развития общества;

совершенство законодательной базы;

проводимая Банком России кредитная политика;

степень независимости Банка России от органов законодательной и исполнительной власти;

исторически сложившиеся особенности организации банковского надзора в стране.

В международной банковской практике известны четыре способа организации банковского регулирования и надзора:

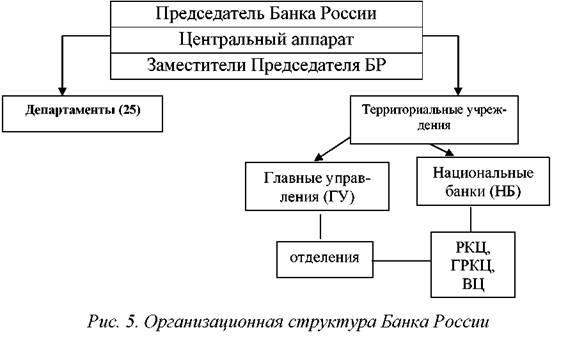

Банковский надзор может быть двух видов: прямой (превентивный) и более либеральный (защитное регулирование). На практике чаще используются эти методы в сочетании.

Механизм регулирования и надзора представляет собой систему инструментов и методов организации банковской деятельности.

Методы делятся на административные и экономические, регулирующие и надзорные.

Административные методы включают лицензирование, прямые ограничения (лимиты) и запреты. Например, запрет на проведение страховых операций с клиентами, назначение временной администрации в проблемные банки.

Экономические методы оказывают в основном косвенное воздействие на деятельность банков. Выделяют три основные группы методов: налоговые, нормативные и корректирующие (гибко стимулирующие предпочтительное с точки зрения ЦБ поведение коммерческих банков).

Банк России широко использует нормативный метод путем издания специальных инструкций и организации контроля за их исполнением.

Регулирующие методы направлены на снижение банковских рисков. К ним относятся разработанные Банком России инструктивные материалы, базирующиеся на законе О банках и банковской деятельности и нормах международного банковского права. Они предполагают исследование как административных, так и экономических методов.

Надзорные методы нацелены на организацию контроля за выполнением Банковского законодательства и инструкций ЦБ.

Надзор за деятельностью кредитных организаций может осуществляться в следующих формах:

анализ отчетности КБ, регулярно представляемой в Банк России в установленном порядке;

проверка отдельных направлений деятельности или кредит ной организации в целом представителем Банка России – ревизия на месте;

проведение внешнего аудита аудиторской фирмой. Сведения о фирме и ее аудиторское заключение представляются в Банк России.

Кроме того, все кредитные организации обязаны осуществлять внутренний аудит и контроль своими силами и публиковать заверенные аудиторской фирмой балансы и Отчеты о прибылях и убытках.

Если в результате надзорной деятельности Банк России выявил на рушение коммерческим банком банковского законодательства или от дельных нормативов, он имеет право:

взыскать штраф;

назначить временную администрацию для управления проблемным банком;

отозвать лицензию на право осуществления банковской деятельности.

Основные тенденции развития банковского регулирования и надзора в России:

постепенный переход на международные стандарты регулирования и надзора;

введение системы раннего оповещения и быстрого реагирования на появление проблемных кредитных организаций;

переход на международные стандарты бухгалтерского учета и отчетности;

укрепление банковского менеджмента;

совершенствование методов банковского регулирования и надзора

ограничение деятельности финансово-несостоятельных кредитных организаций

2015-02-27

2015-02-27 1399

1399