Маликов Ербол УиА 343

СРС №1а

Задание 1.

1. Основной целью финансового анализа является получение небольшого числа ключевых параметров дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

2. Смысл финансового анализа — в оценке и прогнозировании финансового состояния предприятия по данным бухгалтерского учета и отчетности.

Основные задачи финансового анализа:

§ оценка финансового состояния предприятия;

§ определение влияния факторов на выявленные отклонения по показателям;

§ прогнозирование финансового состояния предприятия;

§ обоснование и подготовка управленческих решений по улучшению финансового состояния предприятия.

Различают внутренний и внешний финансовый анализ.

Внутренний финансовый анализ осуществляется работниками предприятия. Внешний финансовый анализ (аудит) определяется интересами сторонних пользователей и проводится по публикуемым данным финансовой отчетности.

3. Анализ активов и пассивов важен, но недостаточен для оценки финансового состояния предприятия.

Между статьями актива и пассива баланса существует тесная взаимосвязь, т.к. каждая статья актива имеет свои источники финансирования, отраженные в пассиве. С другой стороны, каждый элемент актива может стать источником погашения обязательств по пассиву. При осуществлении внешнего анализа эта взаимосвязь оценивается укрупненно.

В ходе совместного анализа активов и пассивов оценивается устойчивость финансового состояния предприятия.

Совместный анализ активов и пассивов включает:

§ анализ финансовой устойчивости предприятия.

§ сопоставление дебиторской и кредиторской задолженности.

§ анализ платежеспособности предприятия и ликвидности его баланса.

§ диагностику вероятности банкротства предприятия.

4. Да, может иметь отрицательное значение. Нормальным считается положительное значение показателя СОС, т.е. ситуация, когда оборотные активы превышают краткосрочные обязательства. По сути, показатель СОС схож с коэффициентом текущей ликвидности с той лишь разницей, что последний считается как отношение двух составляющих формулу факторов.

Отрицательный показатель собственных оборотных средств крайне негативно характеризует финансовое положение организации. Однако есть примеры отраслей, где фирма может успешно работать даже с отрицательным показателем. Классическим примером выступает отрасль быстрого питания (McDonalds), где данное негативное соотношение перекрывается сверхбыстрым операционным циклом, когда запасы практически сразу превращаются в денежную выручку.

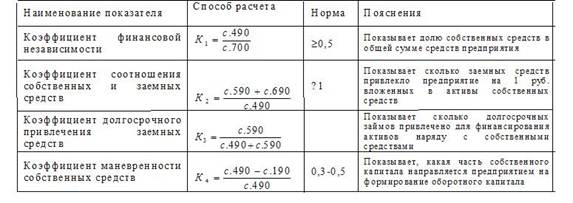

5. Для оценки устойчивости финансового состояния используется система показателей, характеризующих изменения:

структуры капитала организации по его размещению и источникам образования;

эффективности и интенсивности его использования;

платежеспособности и кредитоспособности организации;

запаса финансовой устойчивости организации.

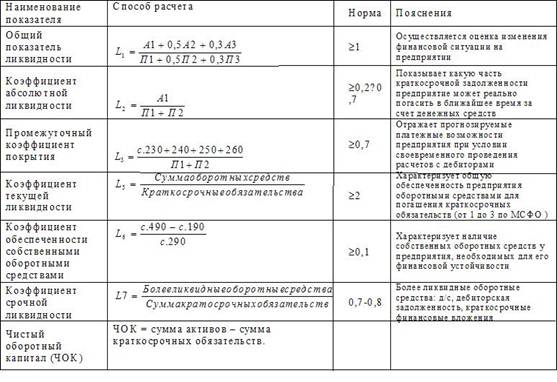

6. Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым, благоприятным с точки зрения финансового состояния, периодам; среднеотраслевые значения показателей; значения показателей, рассчитанные по данным отчетности наиболее удачливого конкурента. Кроме того, базой сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль нормативов для финансовых коэффициентов, хотя методики их расчета в зависимости, например, от отрасли производства пока не создано, поскольку в настоящее время не устоялся и поэтому лишен полноценной системной упорядоченности набор относительных показателей. Для анализа финансового состояния предприятия и тенденций его изменения достаточно сравнительно небольшого количества финансовых коэффициентов. Важно лишь, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния.

7. В литературе нет однозначных трактовок понятий ликвидность и платежеспособность предприятия. Под ликвидностью предприятия в литературе чаще всего понимается наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств (хотя бы и с нарушением сроков погашения, предусмотренных контрактами). При такой трактовке понятие ликвидность компании непосредственно связано с понятием собственные оборотные средства или, как часто еще называют этот показатель, «чистый оборотный капитал» или «работающий капитал», который определяется как разность между текущими активами и текущими пассивами (краткосрочными обязательствами). Считается, что компания ликвидна, если величина чистого оборотного капитала положительна. Этот показатель не содержит информации о качестве текущих активов и пассивов. Данная концепция трактовки ликвидности базируется на идее движения фондов и связана с приходами и расходами (поступлениями и выплатами) за определенные периоды времени, которые фиксируются в бухгалтерском учете.

Платежеспособность же рассматривается через призму наличия у компании денежных средств и их эквивалентов, достаточных для расчетов по своим обязательствам в каждый рассматриваемый период времени. Соответственно, основными признаками платежеспособности является отсутствие просроченной кредиторской задолженности и наличие в достаточном объеме средств на расчетном счете.

Таким образом, понятие ликвидность характеризует потенциальную способность компании рассчитываться по своим обязательствам, а понятие платежеспособность – реальную возможность выполнять свои обязательства.

Если ликвидность связана с движением фондов, то платежеспособность – с движением денежных средств.

8. Исследование структуры баланса целесообразно начинать с пассива, отражающего источники собственных и привлеченных средств, поскольку объем и структура пассивов в значительной степени предопределяют условия, формы и направления использования ресурсов, то есть объем и структуру активов. При этом следует отметить, что пассивные операции исторически играли первичную и определяющую роль по отношению к активным, так как необходимым условием для осуществления активных операций является достаточность средств, указанных в пассиве.

9. Весьма актуален вопрос о соотношении дебиторской и кредиторской задолженностей. Считается оптимальным их сопоставимость. Многие аналитики считают, что если кредиторская задолженность превышает дебиторскую, то организация рационально использует средства, то есть временно привлекает в оборот больше, чем отвлекает из оборота. Бухгалтеры с этим не согласны, потому что кредиторскую задолженность организация обязана погашать независимо от состояния дебиторской задолженности. Значительное превышение дебиторской задолженности также создает угрозу финансовой устойчивости организации, делает необходимым для погашения возникающей кредиторской задолженности привлечение дополнительных источников финансирования.

Расчет коэффициента ведется по следующей формуле:

KСДК=Д3/К3

где КСДК – коэффициент соотношения дебиторской и кредиторской задолженности, %;

Дз – дебиторская задолженность;

Кз – кредиторская задолженность.

10. В зарубежной и отечественной экономической литературе для диагностики вероятности наступления банкротства предприятия предлагается несколько отличающихся методик, предполагающих расчет ряда коэффициентов, характеризующих ликвидность бухгалтерского баланса, платежеспособность, финансовую устойчивость и прочие аспекты деятельности предприятия, либо построение моделей (систем). Все системы прогнозирования банкротства включают в себя несколько (от двух до семи) ключевых показателей, характеризующих финансовое состояние предприятия. На их основе в большинстве из методик рассчитывается комплексный показатель вероятности банкротства с весовыми коэффициентами у индикаторов. Эти методики и модели должны позволять прогнозировать возникновение кризисной ситуации предприятия заранее, ещё до появления её очевидных признаков. Такой подход особенно необходим, так как жизненные циклы коммерческих предприятий в рыночной экономике достаточно коротки (в среднем 4 – 5 лет). В связи с этим коротки и временные рамки применения в них антикризисных стратегий, а в условиях уже наступившего кризиса предприятия их применение может привести к банкротству. Методики должны позволять использовать различные антикризисные стратегии заранее, ещё до наступления кризиса предприятия, с целью предотвращения этого кризиса.

В зарубежных странах для оценки риска банкротства и потери кредитоспособности предприятий широко используются факторные модели известных западных экономистов Э.Альтмана, Таффлера, Тишоу, У. Бивера и др.

Период прогнозирования в вышеуказанных методиках и моделях колеблется от трёх – шести месяцев до пяти лет, а в некоторых моделях срок прогнозирования вообще не указывается. В условиях экономической системы Казахстана использование периода прогнозирования, равного пяти годам, как это имеет место в моделях зарубежных авторов, по мнению специалистов, преждевременно, и необходимо использовать более короткие промежутки времени (до одного – двух лет).

Проведенное исследование показало, что в зарубежных методиках используют показатели, отличающиеся высокой положительной или отрицательной корреляцией или функциональной зависимостью между собой. Это приводит к ненужному усложнению этих методик, не увеличивая точности прогнозирования. Указанные методики дают возможность определить вероятность приближения лишь стадии банкротства предприятия и не позволяют прогнозировать наступление фазы роста и других фаз её жизненного цикла. Таким образом, на наш взгляд, в качестве оценки кризисного положения предприятия целесообразно использовать не только количественные, но и качественные показатели.

2015-03-20

2015-03-20 1033

1033