Таблица 33.

Критериальные значения финансовых коэффициентов для оценки

кредитоспособности предприятия-заемщика

| Показатель финансового состояния | Класс кредитоспособности заемщика | Вес | ||||

| 1-й | 2-й | 3-й | 4-й | 5-й | ||

| 1. Коэффициент текущей ликвидности | более 2,5 | от 2,0 до 2,5 | от 1,5 до 2,0 | от 1,0 до 1,5 | менее 1,0 | 0,10 |

| 2. Коэффициент быстрой ликвидности | более 1,2 | от 1,0 до 1,2 | от 0,7 до 1,0 | от 0,5 до 0,7 | менее 0,5 | 0,25 |

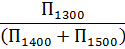

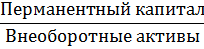

| 3. Уровень перманентного капитала | более 0,6 | от 0,5 до 0,6 | от 0,4 до 0,5 | от 0,3 до 0,4 | менее 0,3 | 0,15 |

| 4. Коэффициент обеспе-ченности запасов собст-венными оборотными средствами | более 0,7 | от 0,5 до 0,7 | от 0,3 до 0,5 | от 0,1 до 0,3 | менее 0,1 | 0,20 |

| 5. Коэффициент процентного покрытия * | более 6,0 | от 5,0 до 6,0 | от 4,0 до 5,0 | от 3,0 до 4,0 | менее 3,0 | 0,05 |

| 6. Коэффициент обслуживания долга** | более 3,5 | от 3,0 до 3,5 | от 2,5 до 3,0 | от 2,0 до 2,5 | менее 2,0 | 0,05 |

| 7. Рентабельность оборота (продаж) | более 40% | от 40% до 35% | от 30% до 25% | от 25% до 20% | менее 20% | 0,20 |

Примечание:

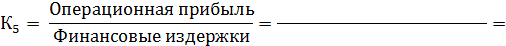

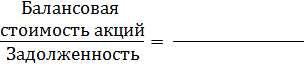

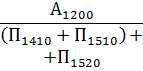

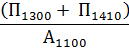

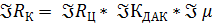

* Коэффициент процентного покрытия (……… факт):

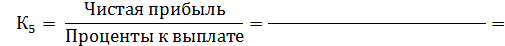

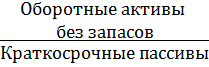

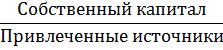

** Коэффициент обслуживания долга(……… факт):

Таблица 34.

Определение класса кредитоспособности предприятия-заемщика

| № п/п | Финансовые коэффициенты | Значение _ _ _ _ _ факт | Класс кредитоспособности | Весовой ранг | Сводная оценка (4х5) |

| 1. | Коэффициент текущей ликвидности | 0,10 | |||

| 2. | Коэффициент быстрой ликвидности | 0,25 | |||

| 3. | Уровень перманентного капитала | 0,15 | |||

| 4. | Коэффициент обеспеченности запасов ЧОК (СОС) | 0,20 | |||

| 5. | Коэффициент процентного покрытия | 0,05 | |||

| 6. | Коэффициент обслуживания долга | 0,05 | |||

| 7. | Рентабельность оборота | 0,20 | |||

| ИТОГО, средневзвешенная оценка | 1,00 |

Примечание: Исходя из установленного критерия, вытекающего из методики рейтинговой оценки кредитоспособности предприятия-заемщика, следует:

- первый класс платежеспособности – «очень хороший» (отлично);

- второй класс платежеспособности – «хороший» (хорошо);

- третий класс платежеспособности – «средний» (удовл.);

- четвертый класс платежеспособности – «слабый» (неуд.);

- пятый класс платежеспособности – «плохой» (неуд.).

Предприятие будет отнесено коммерческим банком к …………… классу заемщиков кредитных ресурсов (оценочные суждения: качественный заемщик или проблемный заемщик).

Таблица 35

Диагностика финансовой несостоятельности предприятия,

с использованием пятифакторной модели Альтмана (……….факт)

| Z = 1,2 К1 +1,4 К2 + 3,3 К3 + 0,6 К4 + К5 | |||

| К1 |

| 1,2К1 | |

| К2 |

| 1,4К2 | |

| К3 |

| 3,3К3 | |

| К4 |

| 0,6К4 | |

| К5 |

| К5 | |

| Z счет для ………… года составил |

Формула Э. Альтмана построенная по данным успешно действовавших, но обанкротившихся промышленных предприятий США:

Z = 1,2 К1 +1,4 К2 + 3,3 К3 + 0,6 К4 + К5 ,

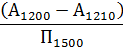

где: К1 – доля чистого оборотного капитала в имуществе;

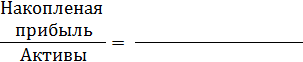

К2 – рентабельность активов, покрытых капитализированной прибылью;

К3 – экономическая рентабельность активов;

К4 – отношение уставного капитала к совокупной задолженности предприятия;

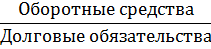

К5 – оборачиваемость активов (деловая активность предприятия).

Для прогнозирования угрозы банкротства предприятия в течение двух лет используется оценочная шкала модели Альтмана:

| Z < 1,81 | 1,81 < Z < 2,675 | Z = 2,675 | 2,675 < Z <2,99 | Z > 2,99 |

| Вероятность банкротства очень высокая | Вероятность банкротства высокая | Вероятность банкротства средняя (равна 0,5) | Вероятность банкротства невелика | Вероятность банкротства очень низкая |

Вероятность наступления банкротства предприятия в краткосрочной перспективе …………...

Таблица 36

Методика оценки финансовой устойчивости предприятия.

| Тип финансовой устойчивости предприятия | Расчетные формулы и алгоритмы определения | Оценочные суждения |

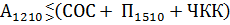

| Абсолютная устойчивость | А1210 < (СОС+П1510) | «отл.» |

| Нормальная устойчивость | А1210 = (СОС+П1510) | «хор.» |

| Неустойчивое финансовое положение | А1210 ≤ (СОС+П1510+ЧКК) | «удов.» |

| Кризисное финансовое положение | А1210 > (СОС+П1510+ЧКК) | «неуд.» |

Таблица 37

Определение типа финансовой устойчивости предприятия.

| Наименование | Абсолютное значение, тыс. руб. | ±Δ (3-2) | Индекс роста (3: 2) | ||

| …….. база | …….. факт | ||||

| Запасы | |||||

| Источники финансирования запасов | Собственные оборотные средства (СОС) | ||||

| Банковские займы (П1510) | |||||

| Чистый коммерческий кредит (ЧКК) | |||||

| (СОС+П1510+ЧКК) | |||||

| Тип финансовой устойчивости |

Таблица 38.

Оценка финансового равновесия предприятия

| Критерии финансового благополучия предприятия | Алгоритмы расчета | Формула | ………… факт |

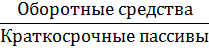

| Критерий быстрой ликвидности |

|

|

|

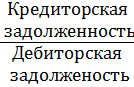

| Критерий коммерческой платежеспособности |

|

|

|

| Критерий финансовой самодостаточности |

|

|

|

| Критерий формирования чистого оборотного капитала (ЧОК) |

|

|

|

| Критерий формирования собственных оборотных средств (СОС) |

|

|

|

| Критерий формирования чистого коммерческого кредита (ЧКК) |

|

|

|

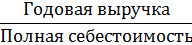

| Уровень самоокупаемости предприятия |

|

|

|

Примечание: Финансовое равновесие предприятия обеспечивается, если большинство (не менее пяти) финансовых коэффициентов превышают единицу.

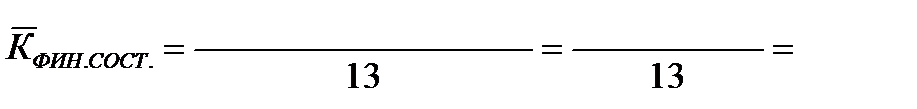

Комплексная оценка финансового состояния предприятия (……………. факт)

Таблица 39

Финансовые (балансовые) коэффициенты

| Идентификаторы качества финансового состояния | Норма- тив | _ _ _ _ _ факт |

Тенденция Тенденция

| ||||||||

| КСОВ | Совокупный показатель ликвидности | 1,0 | |||||||||

| КБСР | Быстрая ликвидность | 1,0 | |||||||||

| КТКЩ | Текущая ликвидность | 2,0 | |||||||||

| КЛАК | «Лакмусовая бумажка» | 0,9 | |||||||||

| КБИВЕР | Коэффициент Бивера | 0,4 | |||||||||

| КИНВ | Коэффициент инвестирования | 1,0 | |||||||||

| КУСТ | Доля СОС в оборотных активах | 0,10 | |||||||||

| КЗАП | Коэф. обеспеченности запасов СОС | 0,3 | |||||||||

КАВТ КАВТ

| Коэф. автономии | 0,50 | |||||||||

| КПЕР | Уровень. перманентного капитала | 0,55 | |||||||||

| КСАМ | Уровень самоокупаемости | 1,0 | |||||||||

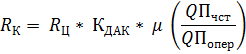

| RЦ | Рентабельность оборота | 10% | |||||||||

| RК | Экономическая рентабельность | d% |

Таблица 40.

Определение качества годового баланса предприятия

и оценка доминирующих тенденций

| № п/п | Признаки благополучного бухгалтерского баланса | Оценочные суждения | |

| позитив (+) | негатив (-) | ||

| 1. | Валюта баланса, характеризующая финансовые ресурсы предприятия и его имущество, должна демонстрировать повышательную тенденцию | ||

| 2. | Темпы роста выручки должны опережать темпы роста имущества производственного назначения | ||

| 3. | Темпы роста текущих активов должны обгонять темпы роста основных средств предприятия | ||

| 4. | Доля собственного капитала должна доминировать в структуре финансовых ресурсов, обеспечивая приоритетность темпов его роста | ||

| 5. | Доля собственных оборотных средств должна составлять не менее десяти процентов (10%) текущих активах предприятия | ||

| 6. | Чистый оборотный капитал должен покрывать не менее 30% запасов, необходимых для обеспечения годовой производственной программы | ||

| 7. | Темпы роста кредиторских задолженностей должны обгонять динамику краткосрочных займов | ||

| 8. | Предприятие должно располагать чистым коммерческим кредитом, позволяющим частично финансировать запасы на спонтанной основе | ||

| 9. | Предприятие ежегодно должно капитализировать не менее половины чистой прибыли, формирую реинвестиции, предназначенные для самофинансирования активов | ||

| 10. | Предприятие должно поддерживать ежегодный экономический рост, обеспечивая соблюдение «Золотого привила бизнеса» |

Таблица 41.

Комплексная оценка финансового состояния предприятия и эффективности его работы (………. факт)

| Индикаторы | Формулы | Расчеты (статика, динамика) | Оценочные суждения | ||

| позитив | негатив | ||||

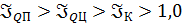

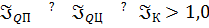

«Золотое правило бизнеса»

|

| ||||

| Формулы Дюпона | для экономической рентабельности (………..год) |

| |||

| |||||

| для финансовой рентабельности (………..год) |

| ||||

| |||||

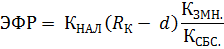

| «Эффект финансового рычага» (………..год) |

| проценты | млн.руб. | ||

|

|

Продолжение таблицы 41

| Индикаторы | Формулы | Расчет (статика, динамика) | Оценочные суждения | ||

| позитив | негатив | ||||

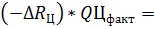

| Упущенная выгода | по операционной прибыли [млн.руб.] |

| |||

| по чистой прибыли [млн.руб.] |

| ||||

| Тип финансовой устойчивости |

| ||||

| Уровень кредитоспособности предприятия-заемщика (табл. 34) | Класс заемщика …………. | ||||

| Уровень финансового равновесия предприятия (табл. 38) | ……….. позиций из семи (не менее пяти) | ||||

| Оценка состояния деловых финансов предприятия (стр. 39) |

| ||||

| Качество годового баланса предприятия (табл. 40) | ……….. позиций из десяти (не менее восьми) |

2015-05-13

2015-05-13 444

444