Налоги - это обязательные платежи, взимаемые государством с населения и предприятий. Существование налогов объективно обусловлено необходимостью принудительного отчуждения государством части вновь созданной стоимости в денежной форме для удовлетворения различных общественных потребностей. В рыночной экономике налоги определяются парламентом и являются основным видом доходов государственного бюджета. С их помощью создаются целевые государственные финансовые фонды, соответствующие конкретным потребностям общества.

Первоначально роль налогов сводилась только к реализации фискильпыл. полномочий, т.е. пополнения бюджета. В дальнейшем, с усложнением экономической деятельности и возникновением государственного регулирования, налоги стали выполнять стимулирующие и стабилизирующие функции.

Совокупность взимаемых в государстве налогов, а также форм и методов их построения образует налоговую систему. Формирование налоговой системы происходит на стыке взаимодействия рыночных механизмов и механизмов административно-распорядительных. Поэтому налоги, с одной стороны, есть прерогатива власти, а с другой - экономическая форма перераспределения дохода.

Основные принципы построения налоговой системы:

- всеобщность - охват налогами всех экономических субъектов, получающих доходы;

- стабильность - устойчивость видов налогов и налоговых ставок во времени;

- равномерность, т.е. равнонапряженность налоговых изъятий, единство требований государства к налогоплательщикам, всеобщность налоговых правил;

- простота и удобство для плательщика;

- обязательность, т.е. неизбежность его выплат;

- неотягощенность, т.е. умеренность налогов, относительно невысокий уровень налоговых сумм, уплата которых не ложится тяжким бременем на налого-плательщика.

Социальная справедливость - установление налоговых ставок и налоговых льгот таким образом, чтобы они ставили всех в примерно равные условия в отношении налоговой нагрузки и оказывали щадящее воздействие на низкодоходные предприятия и группы населения.

Виды налогов.

Налоги могут быть подразделены на три большие категории:

- налоги на доходы частных лиц и корпораций, в том числе отчисления из заработной платы на социальное страхование;

- налоги на расходы, в том числе налоги с продаж, акцизы и импортные тарифы;

- налоги на собственность, включая разнообразные налоги на дома и строения, сельскохозяйственные угодья и земли под постройки, а также на наследство.

Налоги также классифицируются как прямые и косвенные. Прямые налоги - те, которыми облагаются непосредственно индивидуумы и фирмы. К ним относятся подоходный налог с физических лиц, налог на прибыль корпораций, имущественные налоги, налоги с наследств и дарений, земельный налог, налоги, регулирующие процессы природопользования, и ряд других.

Косвенные налоги - это налоги на товары и услуги, которые изымаются менее заметным образом - посредством введения государственных надбавок к ценам на товары и услуги, уплачиваются покупателем. К косвенным налогам относятся акцизы, таможенные пошлины, налоги на продажу, налог с оборота, налог на добавленную стоимость.

Развитые и развивающиеся страны имеют различные налоговые структуры Развитые экономики обычно имеют высокую долю прямых налогов в бюджетных поступлениях (около 60%). В США эта доля превышает 85% и наибольшая часть налогов уплачивается индивидуумами. Развивающиеся страны стремятся увеличить свои поступления большей частью за счет косвенных налогов, которые дают 60% и более бюджетных доходов, а прямые налоги - до 40%.

Налоговая система, базирующаяся на косвенных налогах, является регрессивной, с более высокой долей налогов, уплачиваемых бедняками со своих доходов, чем налогов, уплачиваемых богатыми.

В России в период господства административной системы необходимую сумму налогов государство получало преимущественно за счет прямого изъятия денежных средств у предприятий, подоходный налог с физических лиц составлял примерно 10% общего налогового бремени.

Современная налоговая система в России стала складываться с 1991 г Наибольшее значение имеет налог на прибыль, который дает около 40% от общей суммы налоговых поступлений в бюджет, затем следует налог на добавленную стоимость - 30% и индивидуальный подоходный налог - около 10% государственных поступлений.

На этапе перехода к рынку в России использовалось более 100 разновидностей налогов, после принятия Налогового кодекса должно остаться немногим более 30. Американская федеральная налоговая статистика содержит 10 основных названий налогов, еще четыре основных вида добавлены в штатах.

Виды налогов часто различают в зависимости от характера налоговых ставок, под которыми понимается процент или доля подлежащих уплате средств, а точнее - размер налога в расчете на единицу налогообложения (на рубль дохода, на гектар земли и т.д.) В зависимости от налоговых ставок налоги делятся на пропорциональные, если при налогообложении применяется единая налоговая ставка, прогрессивные, если налоговая ставка повышается по мере возрастания дохода, и регрессивные, если налоговая ставка понижается при увеличении дохода.

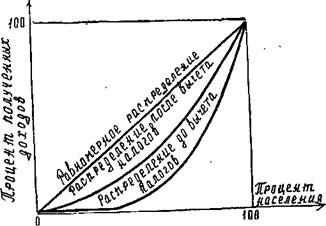

Наиболее распространенными являются прогрессивные налоги, так как они активно влияют на распределение доходов населения, уменьшают неравенство в доходах. Это можно показать с помощью известной кривой Лоренца, характеризующей степень неравномерности распределения доходов населения (рис. 9.1)

Поскольку подоходные налоги - главные наполнители государственного бюджета, чрезвычайно важно установить оптимальную ставку налога. Если ставки завышены, то подрываются стимулы к нововведениям, снижается трудовая активность, налогоплательщики уклоняются от уплаты налогов, часть предпринимателей уходит в "теневую экономику".

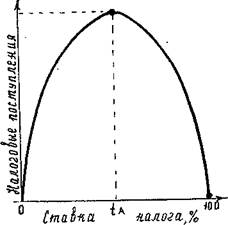

Американские эксперты во главе с А. Лаффером пытались теоретически доказать, что при ставке налога свыше 50% резко снижается деловая активность фирм и населения в целом. Обоснованием этому служит так называемый эффект Лаффера. Графически его отображает кривая Лаффера, показывающая зависимость поступающих в бюджет сумм налогов от ставки подоходного налога.

Начиная с нулевой ставки налога, увеличение налоговой ставки (t) ведет к росту налоговых поступлений Однако после некоторой точки последующее увеличение налоговой ставки не приводит к росту объема поступлений из-за негативного стимулируюшего воздействия. Для ставок налога ниже tA их увеличение обеспечивает налоговые поступления, а для ставок, превышающих tA, более высокие ставки приносят меньший доход (рис. 9.2).

Рис. 9.1. Влияние прогрессивных налогов на распределение доходов населения

Рис. 9.2 Кривая Лаффера

Фискальная политика

Фискальная политика представляет собой совокупность финансовых мероприятий государства по регулированию правительственных расходов и доходов для достижения целей увеличения производства и занятости или снижения инфляции.

К фискальной политике относятся только такие манипуляции государственным бюджетом, которые не сопровождаются изменением количества находящихся в обращении денег, т.е недопустимо, чтобы правительство печатало для своих нужд добавочные массы денег и вызывало инфляцию.

Фискальная политика делится на дискреционную и недискреционную (автоматическую). Под дискреционной фискальной политикой понимается сознательное регулирование государством налогообложения и правительственных расходов с целью воздействовать на объем производства, занятость, инфляцию, экономический рост.

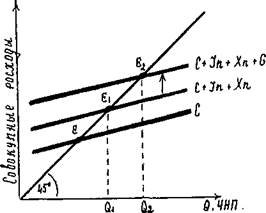

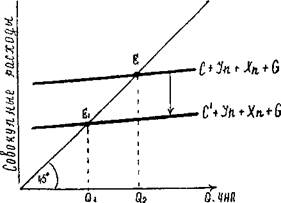

Прежде всего отметим, что государственные расходы оказывают влияние на совокупный спрос (рис. 9.3).

Рис. 9.3. Государственные расходы и равновесный ЧНП

Государственные расходы (G) сдвигают график совокупных расходов (С + In + Xn + G) вверх. В результате увеличивается совокупный спрос, а вместе с ним растет величина равновесного ЧНП (с Q1 до Q2).

Сокращение величины G вызовет смещение вниз графика совокупных расходов и сокращение равновесного ЧНП/

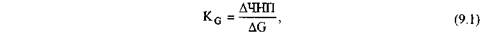

Следовательно, государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и подобно инвестициям обладают мультипликационным эффектом. Мультипликатор государственных расходов показывает, насколько изменится ЧНП в результате изменения государственных расходов

где G - государственные расходы на закупку товаров и услуг, KG - коэффициент

мультипликатора государственных расходов.

Следовательно, ЧНП = G • KG.

Налоги и ЧНП. Введение нового налога (Т) приведет к уменьшению дохода налогоплательщиков, следовательно, сократятся и потребительские расходы, а это

Рис 9 4. Налоги и равновесный ЧНП

При постоянных In и G график совокупных расходов сдвинется вниз, так как величина потребительских расходов упадет на сумму нового налога. С' = С - Т. Величина ЧНП уменьшится с Q до Q1.

Известно, что величина располагаемого дохода (т.е. дохода после уплаты налога) используется не только на потребление, но и на сбережения населения. Снижение располагаемого дохода уменьшит не только потребительские расходы, но и сбережения. Это уменьшение зависит от предельной склонности к потреблению (МРС) и предельной склонности к сбережению (MPS). Какая часть падения ЧНП произойдет за счет потребления, покажет МРС, а какая за счет сбережения, -MPS.

Для определения величины сокращения потребления надо умножить сумму нало! ового приращения (Т) на МРС: С = Т • МРС.

Аналогично определяем уменьшение сбережения: С = T • MPS

Мультипликатор и бюджет. Влияние налогов также имеет мультипликационный эффект, но мультипликатор налогов всегда меньше мультипликатора инвестиций и государственных расходов, поскольку налоги не прямо, а косвенно влияют на изменение потребления и объем ЧНП.

В результате равные увеличения правительственных расходов и налогообложения ведут к росту равновесного ЧНП В этом случае действует так называемый мультипликатор сбалансированного бюджета, т.е. если G и Т увеличиваются на определенную величину (например, на 10 млрд руб.), то равновесный ЧНП также увеличится на ту же самую величину (10 млрд руб.). Это значит, что мультипликатор сбалансированного бюджета равен единице.

Стабилизационная функция фискальной политики. Учитывая указанные взаимодействия, подчеркнем, что фискальная политика может быть использована в ходе экономического цикла для стабилизации экономики. В период спада она должна стимулировать переход к экономическому росту путем увеличения государственных расходов - 1 или снижения налогов - 2, или сочетания 1 и 2 - 3.

Иначе говоря, при первоначально сбалансированном бюджете фискальная политика включает в период спада или депрессии бюджетный дефицит.

Напротив, если в экономике имеет место вызванная избыточным спросом инфляция, то применяется сдерживающая фискальная политика. Она включает: 1 - уменьшение правительственных расходов или 2 - увеличение налогов, или 3 - сочетание 1 и 2. Фискальная политика должна ориентироваться на положительное сальдо правительственного бюджета, если нужно контролировать инфляцию.

Стабилизирующее воздействие государства на экономику зависит от способов финансирования бюджетного дефицита и избавления от бюджетных излишков.

Дефицит финансируется двумя способами: за счет займов у населения (посредством продажи процентных бумаг) или за счет выпуска новых денег кредиторам правительства (т.е. печатаньем новых денег). Воздействие на совокупные расходы будет в каждом случае различно.

При займах правительство вступает в конкуренцию с частными предпринимателями за финансовые средства, что вызывает рост процентной ставки и будет "выталкивать" некоторые частные инвестиции.

Создание денег позволяет избежать выталкивания частных инвестиций, по этому является более стимулирующим способом финансирования дефицита по сравнению с расширением займов. Однако злоупотребление этим способом может вызвать инфляцию, которая подорвет инвестиционный процесс и выход из спада.

Бюджетный излишек обычно возникает под влиянием инфляции, когда правительство получает избыточные налоговые поступления. В этом случае фискальная политика приобретает антиинфляционную направленность. Наилучший эффект достигается, когда бюджетный избыток просто изымается из общего потока доходов и расходов. Это уменьшает совокупные расходы, совокупный спрос и темпы инфляции.

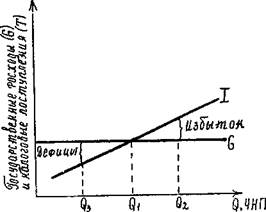

Недискреционная фискальная политика - политика автоматических (встроенных) стабилизаторов, под которыми понимается такой экономический механизм, который автоматически реагирует на изменение экономического положения без необходимости принятия каких-либо шагов со стороны правительства.

В качестве типичного встроенного стабилизатора выступает прогрессивная шкала налогообложения. Благодаря ей в период подъема располагаемый доход населения и нераспределенная прибыль фирм растут медленнее, чем национальный доход, и это сдерживает рост совокупного спроса. Во время спада такое налогообложение замедляет сокращение совокупных расходов.

Кроме того, в период экономического подъема рост налоговых поступлений формирует тенденцию к сокращению или даже ликвидации бюджетного дефицитаи появлению бюджетного избытка, что в свою очередь содействует уменьшению возможной инфляции. В период спада автоматическое сокращение налоговых поступлений вызывает бюджетный дефицит, который оказывает стимулирующее воздействие на преодоление спада (рис. 9.5).

Рис. 9.5. Встроенная стабильность

К встроенным стабилизаторам относятся и трансфертные платежи (система пособий по безработице, по бедности и т.д.), препятствующие резкому сокращению совокупного спроса даже в период экономического спада. В период подъема и сокращения безработицы выплата пособий или прекращается, или уменьшается, что сдерживает совокупный спрос.

Критика фискальной политики. Известно, что кейнсианцы считают фискальную политику наиболее мощным и надежным стабилизационным средством. В экономике кейнсианцы ориентируются на совокупный спрос, который создает свое собственное предложение.

Неоклассики, монетаристы умаляют или отвергают фискальную политику как средство перераспределения ресурсов и стабилизации. Свою позицию они доказывают с помощью эффекта вытеснения. Сущность его состоит в том, что стимулирующая (дефицитная) фискальная политика будет в тенденции вести к росту процентных ставок и сокращению инвестиционных расходов, таким образом ослабляя или полностью подрывая стимулирующий эффект фискальной политики.

Однако некоторые экономисты считают, что в депрессивной экономике, при высокой безработице это вытеснение будет незначительным, зато стимулы, создаваемые правительственными расходами, могут улучшить ожидания прибыльности у предпринимателей, что усилит спрос на инвестиции и рост ЧНП.

Другое критическое замечание заключается в том, что при стимулировании совокупного предложения, когда его кривая имеет повышательный наклон (классический участок), фискальная политика может вызвать инфляцию. Последняя поглотит часть потенциального воздействия стимулирующей фискальной политики.

Третье замечание. Фискальная политика может оказаться неэффективной или несоответствующей в результате непредвиденных событий в мировой экономике, например при воздействии международных шоков совокупного спроса, которые могут сократить ЧНП и обесценить мероприятия его фискальной политики.

Эффективность фискальной политики подрывает эффект чистого экспорта, который действует через международную торговлю. Увеличивая внутреннюю ставку процента, стимулирующая фискальная политика имеет тенденцию уменьшить чистый экспорт, так как привлеченные финансовые капиталы из-за рубежа увеличат спрос на доллары и вызовут рост их цены - доллар подорожает, а вместе с тем подорожают наши экспортные товары. Экспорт сократится.

Четвертое замечание. Сторонники экономической теории, ориентированной на предложение (неоклассики), отмечают, что кейнсианская фискальная политика не в состоянии учитывать воздействие изменений налогов на совокупное предложение. Снижение налогов увеличит объемы сбережений и инвестиций, повышая тем самым норму накопления капитала. Масштабы производства вырастут Сниженные подоходные индивидуальные налоги должны повысить стимулы к труду.

Однако большинство экономистов с большой осторожностью относятся к описанной выше трактовке сокращения налогов. Они считают, что стимулирующие эффекты от снижения налогов будут на самом деле не столь сильны, как надеются сторонники экономики предложения, тем более что воздействие на предложение имеет долгосрочный характер, тогда как воздействие на спрос сказывается намного быстрее.

Фискальная политика России. Главной опасностью переходной экономики России является инфляция. Противодействие ей было провозглашено государством в качестве центральной задачи. Ее решение осуществлялось на основе жестких бюджетных и кредитно-денежных ограничений. Однако излишне жесткий характер фискальной политики приводил к углублению спада в экономике России. Все годы реформ правительство сводило госбюджет со значительным дефицитом. Он составлял (в млрд руб.) в 1992 г. 8,5, 1993 г. - 26,8; 1994 г. - 64,9; 1995 г. - 86,7; 1996 г. - 178,0; 1997 г. - 174,2. Бюджетный кризис стал основным препятствием к восстановлению экономического роста в России.

Дефицит госбюджета связан прежде всего с сокращением его доходной части. Собираемость налогов все время снижалась в связи с сокращением объема производства и сокрытием доходов экономическими субъектами. В России самые высокие налоги на прибыль предприятий, а это не стимулирует инвестиции. Помимо этого в России, по сравнению с западными странами, велик удельный вес налогов на внешнюю торговлю при низкой доле подоходного налога. Сокращение доходов госбюджета вызвало уменьшение расходов его. Сегодня сумма расходов российского бюджета в 10 раз меньше, чем у бюджета ФРГ. и равна примерно сумме недельных государственных расходов США.

Тяжелым бременем на российский бюджет ложатся внешние долги, которые примерно равны 180 млрд долл. По оценке Министерства финансов России, на выплату внешних долгов в 1999 г. должно уйти 80% доходов бюджета, что невозможно осуществить без новых внешних займов. Ситуация вряд ли улучшится в ближайшие 10 лет.

Бюджетный кризис привел к осознанию необходимости перехода от чисто макроэкономических к глубинным структурным реформам' в отраслях естественных монополий, угольной промышленности, военно-промышленного комплекса и др.

На фоне острой дефицитности бюджета и небольшого объема личных соережений критически обострилась ситуация с финансовыми ресурсами собственно производственного сектора. Здесь имеют место кризис платежей и быстрый рост

убыточных предприятий. Лишь экспортные отрасли располагают сколько-нибудь значительными финансовыми ресурсами.

Таким образом, назрела необходимость существенно реформировать финансы и фискальную политику России, которая должна в первую очередь помогать в преодолении глубокого кризиса и переходе к экономическому росту.

2015-06-26

2015-06-26 22246

22246