Контрольная работа

По дисциплине «Экономический риск и методы его измерения»

студентки группы ЗОИ 111

Пусенковой Майи

Шифр: 011090

_______________________

_______________________

ОНПУ

Одесса 2013

План

1. Задача №1.15

2. Задача № 2.8

3. Классификация риска по уровню принятия решения.

4. Список использованной литературы.

ЗАДАЧА №1.15

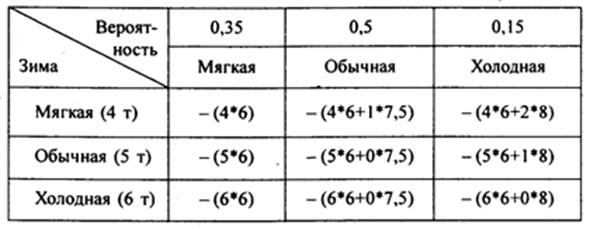

Имеются следующие данные о количестве и ценах угля, необходимого зимой для отопления дома (табл. 3.4). Вероятности зим: мягкой - 0,35; обычной - 0,5; холодной - 0,15.

| Зима | Количество угля, т | Средняя цена за 1 т в ф. ст. |

| Мягкая | ||

| Обычная | 7,5 | |

| Холодная |

Эти цены относятся к покупкам угля зимой. Летом цена угля 6 ф. ст. за 1 т, у вас есть место для хранения запаса угля до 6 т, заготавливаемого летом. Если потребуется зимой докупить недостающее количество угля, докупка будет по зимним ценам. Предполагается, что весь уголь, который сохранится до конца зимы, в лето пропадет.* Сколько угля летом покупать на зиму?

* Предположение делается для упрощения постановки и решения задачи.

Решение. Построим платежную матрицу (табл. 3.5).

Произведем расчет ожидаемой средней платы за уголь (табл. 3.6).

| Зима | Средняя ожидаемая плата |

| Мягкая | -(24*0,35+31,5*0,5+40*0,15)= -30,15 |

| Обычная | -(30*0,35+30*0,5+38*0,15)= -31,2 |

| Холодная | -(36*0,35+36*0,5+36*0,15)= -36 |

Как видим из табл. 3.6, наименьшая ожидаемая средняя плата приходится на случай мягкой зимы (30,15 ф. ст.). Соответственно если не учитывать степени риска, то представляется целесообразным летом закупить 4 т угля, а зимой, если потребуется, докупить уголь по более высоким зимним ценам.

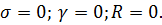

Если продолжить исследование процесса принятия решения и аналогично задаче 3.5 вычислить средние квадратичные отклонения платы за уголь для мягкой, обычной и холодной зимы, то соответственно получим:

• для мягкой зимыsx = 5,357;

• для обычной зимы sx = 2,856;

• для холодной зимы sx = 0.

Минимальный риск, естественно, будет для холодной зимы, однако при этом ожидаемая средняя плата за уголь оказывается максимальной - 36 ф. ст.

Вывод. Мы склоняемся к варианту покупки угля для обычной зимы, так как согласно табл. 3.6 ожидаемая средняя плата за уголь по сравнению с вариантом для мягкой зимы возрастает на 3,5 %, а степень риска при этом оказывается почти в 2 раза меньшей (sx = 2,856 против 5,357).

Отношение среднего квадратичного отклонения к математическому ожиданию (средний риск на затрачиваемый 1 ф. ст.) для обычной зимы составляет  = 0,0915 против аналогичного показателя для мягкой зимы, равного

= 0,0915 против аналогичного показателя для мягкой зимы, равного  = 0,1777, т.е. вновь различие почти в 2 раза.

= 0,1777, т.е. вновь различие почти в 2 раза.

Эти соотношения и позволяют нам рекомендовать покупку угля, ориентируясь не на мягкую, а на обычную зиму.

ЗАДАЧА №2.8

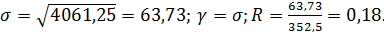

Компания "Российский сыр" - небольшой производитель различных продуктов из сыра на экспорт. Один из продуктов - сырная паста - поставляется в страны ближнего зарубежья. Генеральный директор должен решить, сколько ящиков сырной пасты следует производить в течение месяца. Вероятности того, что спрос на сырную пасту в течение месяца будет 6, 7, 8 или 9 ящиков, равны соответственно 0,1; 0,3; 0,5; 0,1.

Затраты на производство одного ящика равны 45 дол. Компания продает каждый ящик по цене 95 дол. Если ящик с сырной пастой не продается в течение месяца, то она портится и компания не получает дохода. Сколько ящиков следует производить в течение месяца?

Решение

Пользуясь исходными данными, строим матрицу игры. Стратегиями игрока 1 (компания "Российский сыр") являются различные показатели числа ящиков с сырной пастой, которые ему, возможно, следует производить. Состояниями природы выступают величины спроса на аналогичное число ящиков.

Вычислим, например, показатель прибыли, которую получит производитель, если он произведет 8 ящиков, а спрос будет только на 7.

Каждый ящик продается по 95 дол. Компания продала 7, а произвела 8 ящиков. Следовательно, выручка будет 7*95, а издержки производства 8 ящиков 8*45. Итого прибыль от указанного сочетания спроса и предложения будет равна: 7*95 - 8*45 = 305 дол. Аналогично производятся расчеты при других сочетаниях спроса и предложения.

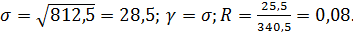

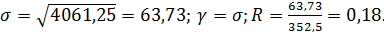

В итоге получим следующую платежную матрицу в игре с природой (табл.3). Как видим, наибольшая средняя ожидаемая прибыль равна 352,5 дол. Она отвечает производству 8 ящиков.

| Спрос на …ящики Произ-во Яшиков | Средняя | Дисперсия | Средне-квадратическое отклонение | Коэффициент вариации | ||||

| (0,1) | (0,3) | (0,5) | (0,1) | Ожидаемая прибыль | ||||

| 340,5 | 8912,5 | 28,5 | 0,08 | |||||

| 352,5 | 4061,25 | 63,73 | 0,18 | |||||

| 0,24 |

* В скобках приведена вероятность спроса на ящики.

На практике чаще всего в подобных случаях решения принимаются исходя из критерия максимизации средней ожидаемой прибыли или минимизации ожидаемых издержек. Следуя такому подходу, можно остановиться на рекомендации производить 8 ящиков, и для большинства ЛПР рекомендация была бы обоснованной. Именно так поступаем мы, когда в гл.6 - 8 рассматриваем различные прикладные задачи принятия решений в играх с природой.

Однако, привлекая дополнительную информацию в форме расчета среднего квадратичного отклонения как индекса риска, мы можем уточнить принятое на основе максимума прибыли или минимума издержек решение. Это в полной мере согласуется с характеристиками вариантов, представленных в таблице. Дополнительные рекомендации могут оказаться неоднозначными, зависимыми от склонности к риску ЛПР.

Вспомним необходимые для наших исследований формулы теории вероятностей, дисперсия случайной величины, равна D = M ( 2 ) - (M) 2; среднее квадратичное отклонение где D и М - соответственно символы дисперсии и математического ожидания. Проводя соответствующие вычисления для случаев производства 6, 7, 8 и 9 ящиков, получаем:

6 ящиков  (300-300

(300-300  (0,1+0,3+0,5+0,1)=0;

(0,1+0,3+0,5+0,1)=0;

7 ящиков  0,1*(255-340,5

0,1*(255-340,5  (0,3+0,5+0,1)*(350-340,5

(0,3+0,5+0,1)*(350-340,5  =812,5;

=812,5;

8 ящиков  0,1*(210-352,5

0,1*(210-352,5  0,3*(350-340,5

0,3*(350-340,5  (0,1+0,5)*(305-352,5

(0,1+0,5)*(305-352,5  =4061,25;

=4061,25;

9 ящиков  0,1*(210-352,5

0,1*(210-352,5  0,3*(350-340,5

0,3*(350-340,5  (0,1+0,5)*(305-352,5

(0,1+0,5)*(305-352,5  =4061,25;

=4061,25;

Вывод

Из представленных результатов расчетов с учетом полученных показателей рисков - средних квадратичных отклонении - очевидно, что производить 9 ящиков при любых обстоятельствах нецелесообразно, ибо средняя ожидаемая прибыль, равная 317, меньше, чем для 8 ящиков (352,5), а среднее квадратичное отклонение (76) для 9 ящиков больше аналогичного показателя для 8 ящиков (63,73). А вот целесообразно ли производство 8 ящиков по сравнению с 7 или 6 - неочевидно, так как риск при производстве 8 ящиков (= 63,73) больше, чем при производстве 7 ящиков (= 28,5) и тем более 6 ящиков, где = 0. Вся информация с учетом ожидаемых прибылей и рисков налицо. Решение должен принимать генеральный директор компании "Российский сыр" с учетом его опыта, склонности к риску и степени достоверности показателей вероятностей спроса: 0,1; 0,3; 0,5; 0,1. Авторы, учитывая все приведенные числовые характеристики случайной величины - прибыли, склоняются к рекомендации производить 7 ящиков (не 8, что вытекает из максимизации прибыли без учета риска!).

КЛАССИФИКАЦИЯ РИСКА ПО УРОВНЮ РЕШЕНИЯ

Любая сфера человеческой деятельности, в особенности экономика или бизнес, связана с принятием решений в условиях неполноты информации. Источники неопределенности могут быть самые разнообразные: нестабильность экономической и/или политической ситуации, неопределенность действий партнеров по бизнесу, случайные факторы, т.е. большое число обстоятельств, учесть которые не представляется возможным (например, погодные условия, неопределенность спроса на товары, неабсолютная надежность процессов производства, неточность информации и др.). Экономические решения с учетом перечисленных и множества других неопределенных факторов принимаются в рамках так называемой теории принятия решений — аналитического подхода к выбору наилучшего действия (альтернативы) или последовательности действий. В зависимости от степени определенности возможных исходов или последствий различных действий, с которыми сталкивается лицо, принимающее решение (ЛПР), в теории принятия решений рассматриваются три типа моделей:

• выбор решений в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

• выбор решения при риске, если каждое действие приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспортно оцениваемую вероятность появления. Предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок;

• выбор решений при неопределенности, когда то или иное действие или несколько действий имеют своим следствием множество частных исходов, но их вероятности совершенно не известны или не имеют смысла.

Проблема риска и прибыли - одна из ключевых в экономической деятельности, в частности в управлении производством и финансами. Под риском принято понимать вероятность (угрозу) потери лицом или организацией части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления определенной производственной и финансовой политики.

Различают следующие виды рисков:

• производственный, связанный с возможностью невыполнения фирмой своих обязательств перед заказчиком;

• кредитный, обусловленный возможностью невыполнения фирмой своих финансовых обязательств перед инвестором;

• процентный, возникающий вследствие непредвиденного изменения процентных ставок;

• риск ликвидности, обусловленный неожиданным изменением кредитных и депозитных потоков;

• инвестиционный, вызванный возможным обесцениванием инвестиционно-финансового портфеля, состоящего из собственных и приобретенных ценных бумаг;

• рыночный, связанный с вероятным колебанием рыночных процентных ставок как собственной национальной денежной единицы, так и зарубежных курсов валют.

Риск подразделяется на динамический и статический. Динамический риск связан с возникновением непредвиденных изменений стоимости основного капитала вследствие принятия управленческих решений, а также рыночных или политических обстоятельств. Такие изменения могут привести как к потерям, так и к дополнительным доходам. Статический риск обусловлен возможностью потерь реальных активов вследствие нанесения ущерба собственности и потерь дохода из-за недееспособности организации.

Все участники проекта заинтересованы в том, чтобы не допустить полного провала проекта или хотя бы избежать убытка. В условиях нестабильной, быстро меняющейся ситуации необходимо учитывать все возможные последствия от действий конкурентов, а также изменения конъюнктуры рынка. Поэтому основное назначение анализа риска состоит в том, чтобы обеспечить партнеров информацией, необходимой для принятия решений о целесообразности участия в некотором проекте, и предусмотреть меры по защите от возможных финансовых потерь.

При анализе риска могут использоваться следующие условия или предположения:

• потери от риска не зависят друг от друга;

• потери по одному из некоторого перечня рисков не обязательно увеличивают вероятность потерь по другим;

• максимально возможный ущерб не должен превышать финансовых возможностей участников проекта.

Все факторы, влияющие на рост степени риска в проекте, можно условно разделить на объективные и субъективные. Объективные факторы непосредственно не зависят от самой фирмы: это инфляция, конкуренция, анархия, политические и экономические кризисы, экология, налоги и т.д. Субъективные факторы непосредственно характеризуют данную фирму: это производственный потенциал, техническое оснащение, уровень производительности труда, проводимая финансовая, техническая и производственная политика, в частности выбор типа контракта между инвестором и заказчиком. Последний фактор играет особо важную роль для фирмы, поскольку от типа контракта зависят степень риска и величина вознаграждения по окончании проекта.

Исследование риска целесообразно проводить в следующей последовательности:

• выявление объективных и субъективных факторов, влияющих на конкретный вид риска;

• анализ выявленных факторов;

• оценка конкретного вида риска с финансовых позиций, определяющая либо финансовую состоятельность проекта, либо его экономическую целесообразность;

• установка допустимого уровня риска;

• анализ отдельных операций по выбранному уровню риска;

• разработка мероприятий по снижению риска.

Финансирование проекта, являясь одним из наиболее важных условий эффективности его выполнения, должно быть нацелено на обеспечение потока инвестиций для планомерного выполнения проекта, на снижение капитальных затрат и риска проекта за счет оптимальной структуры инвестиции и получения налоговых преимуществ. В плане финансирования проекта должны учитываться следующие виды рисков:

• риск нежизнеспособности проекта;

• налоговый риск;

• риск неуплаты задолженностей;

• риск незавершения строительства.

Высокая степень риска проекта приводит к необходимости поиска путей искусственного снижения его (риска) возможных последствий на состояние фирмы.

В существующей практике применяются главным образом четыре основных способа управления риском: распределение риска между всеми участниками проекта (передача части риска соисполнителям), страхование, резервирование средств на покрытие непредвиденных расходов и диверсификация.

Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный, главная задача которого состоит в определении факторов риска и обстоятельств, приводящих к рисковым ситуациям, и количественный, позволяющий вычислить размеры отдельных рисков и риска проекта в целом.

Ситуации, описываемые рассмотренными в гл. 2 моделями в виде стратегических игр, в экономической практике могут не в полной мере оказаться адекватными действительности, поскольку реализация модели предполагает многократность повторения действий (решений), предпринимаемых в похожих условиях. В реальности количество принимаемых экономических решений в неизменных условиях жестко ограничено. Нередко экономическая ситуация является уникальной, и решение в условиях неопределенности должно приниматься однократно. Это порождает необходимость развития методов моделирования принятия решений в условиях неопределенности и риска.

Традиционно следующим этапом такого развития являются игры с природой. Формально изучение игр с природой, так же как и стратегических, должно начинаться с построения платежной матрицы, что является, по существу, наиболее трудоемким этапом подготовки принятия решения. Ошибки в платежной матрице не могут быть компенсированы никакими вычислительными методами и приведут к неверному итоговому результату.

Отличительная особенность игры с природой состоит в том, что в ней сознательно действует только один из участников, в большинстве случаев называемый игроком 1. Игрок 2 (природа) сознательно против игрока 1 не действует, а выступает как не имеющий конкретной цели и случайным образом выбирающий очередные «ходы» партнер по игре. Поэтому термин «природа» характеризует некую объективную действительность, которую не следует понимать буквально, хотя вполне могут встретиться ситуации, в которых «игроком» 2 действительно может быть природа (например, обстоятельства, связанные с погодными условиями или с природными стихийными силами).

На примере игры с природой мы рассматривали проблему заготовки угля на зиму в задаче 1.15.

Методы принятия решений в играх с природой зависят от характера неопределенности, точнее от того, известны или нет вероятности состояний (стратегий) природы, т.е. имеет ли место ситуация риска или неопределенности. Ниже будут описаны методы, применяемые в обоих случаях.

Неопределенность, связанную с отсутствием информации о вероятностях состоянии среды (природы), называют «безнадежной» или «дурной».

В таких случаях для определения наилучших решении используются следующие критерии: максимакса, Вальда, Сэвиджа, Гурвица. Альтернативные подходы, в частности принципы Байеса - Лапласа, рассматриваются в разд. 6.2.1.

Применение каждого из перечисленных критериев проиллюстрируем на примере матрицы выигрышей (3.1) или связанной с ней матрицы рисков (3.2).

Критерий максимакса. С его помощью определяется стратегия, максимизирующая максимальные выигрыши для каждого состояния природы. Это критерий крайнего оптимизма. Наилучшим признается решение, при котором достигается максимальный выигрыш, равный  .

.

Нетрудно увидеть, что для матрицы А наилучшим решением будет А1, при котором достигается максимальный выигрыш - 9.

Следует отметить, что ситуации, требующие применения такого критерия, в экономике в общем нередки, и пользуются им не только безоглядные оптимисты, но и игроки, поставленные в безвыходное положение, когда они вынуждены руководствоваться принципом «или пан, или пропал».

Максиминный критерий Вальда. С позиций данного критерия природа рассматривается как агрессивно настроенный и сознательно действующий противник типа тех, которые противодействуют в стратегических играх (см. гл. 2). Выбирается решение, для которого достигается значение  .

.

Для платежной матрицы А (3.1) нетрудно рассчитать:

• для первой стратегии (i = 1)  ;

;

• для второй стратегии (i =2)  ;

;

• для третьей стратегии (i =3)  .

.

Тогда  , что соответствует второй стратегии A2 игрока 1.

, что соответствует второй стратегии A2 игрока 1.

В соответствии с критерием Вальда из всех самых неудачных результатов выбирается лучший (W = 3). Это перестраховочная позиция крайнего пессимизма, рассчитанная на худший случай. Такая стратегия приемлема, например, когда игрок не столь заинтересован в крупной удаче, но хочет себя застраховать от неожиданных проигрышей. Выбор такой стратегии определяется отношением игрока к риску.

Критерий минимаксного риска Сэвиджа. Выбор стратегии аналогичен выбору стратегии по принципу Вальда с тем отличием, что игрок руководствуется не матрицей выигрышей А (3.1), а матрицей рисков R (3.2):

Для матрицы R (3.2) нетрудно рассчитать:

• для первой стратегии (i =1)  ;

;

• для второй стратегии (i =2)  ;

;

• для третьей стратегии (i =3)  .

.

Минимально возможный из самых крупных рисков, равный 4, достигается при использовании первой стратегии А1.

Критерий пессимизма-оптимизма Гурвица. Этот критерий при выборе решения рекомендует руководствоваться некоторым средним результатом, характеризующим состояние между крайним пессимизмом и безудержным оптимизмом. Согласно этому критерию стратегия в матрице А выбирается в соответствии со значением

При p = 0 критерий Гурвица совпадает с максимаксным критерием, а при р = 1 - с критерием Вальда. Покажем процедуру применения данного критерия для матрицы А (3.1) при р = 0,5:

• для первой стратегии

• для второй стратегии

• для третьей стратегии

Тогда  , т.е. оптимальной является вторая стратегия А2.

, т.е. оптимальной является вторая стратегия А2.

Применительно к матрице рисков R критерий пессимизма-оптимизма Гурвица имеет вид:

При р = 0 выбор стратегии игрока 1 осуществляется по условию наименьшего из всех возможных рисков ( ); при р = 1 - по критерию минимаксного риска Сэвиджа.

); при р = 1 - по критерию минимаксного риска Сэвиджа.

В случае, когда по принятому критерию рекомендуется к использованию несколько стратегий, выбор между ними может делаться по дополнительному критерию, например в расчет могут приниматься средние квадратичные отклонения от средних выигрышей при каждой стратегии. Данная идея отвечает подходу, рассмотренному в разд.1.2 (см. рис. 1.1). Еще раз подчеркнем, что здесь стандартного подхода нет. Выбор может зависеть от склонности к риску ЛПР.

В заключение приведем результаты применения рассмотренных выше критериев на примере следующей матрицы выигрышей:

Для игрока 1 лучшими являются стратегии:

• по критерию Вальда – А3,

• по критерию Сэвиджа – А2 и А3,

• по критерию Гурвица (при р = 0,6) – А3;

• по критерию максимакса – А4.

Поскольку стратегия А3, фигурирует в качестве оптимальной по трем критериям выбора из четырех испытанных, степень ее надежности можно признать достаточно высокой для того, чтобы рекомендовать эту стратегию к практическому применению.

Таким образом, в случае отсутствия информации о вероятностях состоянии среды теория не дает однозначных и математически строгих рекомендации по выбору критериев принятия решений. Это объясняется в большей мере не слабостью теории, а неопределенностью самой ситуации. Единственный разумный выход в подобных случаях - попытаться получить дополнительную информацию, например, путем проведения исследований или экспериментов. В отсутствие дополнительной информации принимаемые решения теоретически недостаточно обоснованы и в значительной мере субъективны. Хотя применение математических методов в играх с природой не дает абсолютно достоверного результата и последний в определенной степени является субъективным (вследствие произвольности выбора критерия принятия решения), оно тем не менее создает некоторое упорядочение имеющихся в распоряжении ЛПР данных: задаются множество состояний природы, альтернативные решения, выигрыши и потери при различных сочетаниях состояния «среда - решение». Такое упорядочение представлений о проблеме само по себе способствует повышению качества принимаемых решений.

Методы принятия решении в условиях риска разрабатываются и обосновываются в рамках так называемой теории статистических решений. При этом в случае «доброкачественной», или стохастической, неопределенности, когда состояниям природы поставлены в соответствие вероятности, заданные экспортно либо вычисленные, решение обычно принимается на основе критерия максимума ожидаемого среднего выигрыша или минимума ожидаемого среднего риска (матрицы типа (3.1) либо (3.2)).

Если для некоторой игры с природой, задаваемой платежной матрицей А = || aij || m,n, стратегиям природы Пj соответствуют вероятности рj, то лучшей стратегией игрока 1 будет та, которая обеспечивает ему максимальный средний выигрыш, т.е.

Применительно к матрице рисков (матрице упущенных выгод) лучшей будет та стратегия игрока, которая обеспечивает ему минимальный средний риск:

Заметим, что когда говорится о среднем выигрыше или риске, то подразумевается многократное повторение акта принятия решений. Условность предположения заключается в том, что реально требуемого количества повторений чаще всего может и не быть.

Покажем, что критерии (3.3) и (3.4) эквивалентны в том смысле, что оптимальные значения для них обеспечивает одна и та же стратегия Аi, игрока 1. Действительно,

т.е. значения критериев отличаются на постоянную величину, поэтому принятое решение не зависит от стратегии Аi.

Например, для игры, задаваемой матрицей А (3.1) или матрицей R (3.2), при условии, что р1 = р2 = р3 = р4 = 1/4, А1 - лучшая стратегия игрока 1 по критерию (3.3), поскольку

Эта же стратегия является лучшей для игрока 1 по критерию (3.4) относительно обеспечения минимального уровня риска:

На практике целесообразно отдавать предпочтение матрице выигрышей (3.1) или матрице рисков (3.2) в зависимости от того, какая из них определяется с большей достоверностью. Это особенно важно учитывать при экспертных оценках элементов матриц А и R.

Рассмотрим более сложные (позиционные, или многоэтапные) решения в условиях риска. Одноэтапные игры с природой, таблицы решений (см. разд.3.3), удобно использовать в задачах, имеющих одно множество альтернативных решений и одно множество состояний среды. Многие задачи, однако, требуют анализа последовательности решений и состояний среды, когда одна совокупность стратегий игрока и состояний природы порождает другое состояние подобного типа. Если имеют место два или более последовательных множества решений, причем последующие решения основываются на результатах предыдущих, и/или два или более множества состояний среды (т.е. появляется целая цепочка решений, вытекающих одно из другого, которые соответствуют событиям, происходящим с некоторой вероятностью), используется дерево решений.

Дерево решений — это графическое изображение последовательности решений и состояний среды с указанием соответствующих вероятностей и выигрышей для любых комбинаций альтернатив и состояний среды.

Предположим, что консультационная фирма за определенную плату готова предоставить информацию о фактической ситуации на рынке в тот момент, когда руководству компании надлежит принять решение о масштабе производства. Принятие предложения зависит от соотношения между ожидаемой ценностью (результативностью) точной информации и величиной запрошенной платы за дополнительную (истинную) информацию, благодаря которой может быть откорректировано принятие решения, т.е. первоначальное действие может быть изменено.

Ожидаемая ценность точной информации о фактическом состоянии рынка равна разности между ожидаемой денежной оценкой при наличии точной информации и максимальной ожидаемой денежной оценкой при отсутствии точной информации.

Рассчитаем ожидаемую ценность точной информации для примера, в котором дополнительное обследование конъюнктуры рынка не проводится. При отсутствии точной информации, как уже было показано выше, максимальная ожидаемая денежная оценка равна:

ОДО = 0,5 * 100 000 - 0,5 * 20 000 = 40 000 дол.

Если точная информация об истинном состоянии рынка будет благоприятной (ОДО =200 000 дол., см. табл. 3.1), принимается решение строить крупное производство; если неблагоприятной, то наиболее целесообразное решение - продажа патента (ОДО=10 000 дол.). Учитывая, что вероятности благоприятной и неблагоприятной ситуаций равны 0,5, значение ОДОт.и (ОДО точной информации) определяется выражением:

ОДОт.и = 0,5 * 200 000 + 0,5 * 10 000 = 105 000 дол.

Тогда ожидаемая ценность точной информации равна:

ОЦт.и = ОДОт.и - ОДО = 105 000 - 40 000 = 65 000 дол.

Значение ОЦт.и показывает, какую максимальную цену должна быть готова заплатить компания за точную информацию об истинном состоянии рынка в тот момент, когда ей это необходимо.

В современных условиях хозяйствования выделяют два типа предпринимательского риска по уровню принятия решений: макроэкономический (глобальный) риск и риск на уровне отдельных фирм (локальный). До середины 80-х годов в Украине основная доля риска приходилась на глобальный уровень— уровень государства. С появлением самостоятельности хозяйствующих субъектов ситуация изменилась, теперь основную часть риска несут предпринимательские организации. Самостоятельно определяя свои капиталовложения и направления инновационной деятельности, самостоятельно заключая договора с потребителями и поставщиками, они полностью принимают на себя связанный с этими решениями предпринимательский риск. По сфере возникновения предпринимательские риски можно подразделить на внешние и внутренние. Источником возникновения внешних рисков является внешняя среда по отношению к предпринимательской фирме. Предприниматель не может оказывать на них влияние, он может только предвидеть и учитывать их в своей деятельности.

Таким образом, к внешним относятся риски, непосредственно не связанные с деятельностью предпринимателя. Речь идет о непредвиденных изменениях законодательства, регулирующего предпринимательскую деятельность; неустойчивости политического режима в стране деятельности и других ситуациях, а соответственно и о потерях предпринимателей, возникающих в результате начавшейся войны, национализации, забастовок, введения эмбарго.

Источником внутренних рисков является сама предпринимательская фирма. Эти риски возникают в случае неэффективного менеджмента, ошибочной маркетинговой политики, а также в результате внутрифирменных злоупотреблении.

Основными среди внутренних рисков являются кадровые риски, связанные с профессиональным уровнем и чертами характера сотрудников предпринимательской фирмы.

С риском предприниматель сталкивается на разных, этапах своей деятельности, и, естественно, причин возникновения конкретной рисковой ситуации может быть очень много. Обычно под причиной возникновения подразумевается какое-то условие, вызывающее неопределенность исхода ситуации. Для риска такими источниками являются: непосредственно хозяйственная деятельность, деятельность самого предпринимателя, недостаток информации о состоянии внешней среды, оказывающей влияние на результат предпринимательской деятельности. Исходя из этого следует различать:

риск, связанный с хозяйственной деятельностью;

риск, связанный с личностью предпринимателя;

риск, связанный с недостатком информации о состоянии внешней среды.

В связи с тем, что вероятность возникновения последнего риска обратно пропорциональна тому, насколько предпринимательская фирма информирована о состоянии внешней среды по отношению к своей фирме, он наиболее важен в современных условиях хозяйствования. Недостаточность информации о партнерах (покупателях или поставщиках), особенно их деловом имидже и финансовом состоянии, грозит предпринимателю возникновением риска. Недостаток информации о налогообложении в России или?в стране зарубежного партнера — это источник потерь в результате взыскания штрафных санкций с предпринимательской фирмы со стороны государственных органов. Недостаток информации о конкурентах также может стать источником потерь для предпринимателя.

Риск, связанный с личностью предпринимателя, определяется тем, что все предприниматели обладают различными знаниями в области предпринимательства, различными навыками и опытом ведения предпринимательской деятельности, различными требованиями к уровню рискованности отдельных сделок.

Сложность классификации предпринимательских рисков заключается в их многообразии. С риском предпринимательские фирмы сталкиваются всегда при решении как текущих, так и долгосрочных задач. Существуют определенные виды рисков, действию которых подвержены все без исключения предпринимательские организации, но наряду с общими есть, специфические виды риска, характерные для определенных видов деятельности: так, банковские риски отличаются от рисков в страховой деятельности, а последние в свою очередь от рисков в производственном предпринимательстве.

Видовое разнообразие рисков очень велико - от пожаров и стихийных бедствий до межнациональных конфликтов, изменений в законодательстве, регулирующем предпринимательскую деятельность, и инфляционных колебаний.

Кроме этого, экономическое и политическое развитие современного мира порождает новые виды риска, которые довольно трудно определить, оценить количественно. Транснационализация бизнеса сопровождается созданием сложных финансовых и производственных взаимосвязей. Возникает «эффект домино», который в случае краха одной компании влечет за собой ряд банкротств компаний, связанных с компанией-банкротом. Усиление компьютеризации и автоматизации производственно-хозяйственной деятельности предпринимательских организаций приводит к возможности потерь в результате сбоя компьютерной системы, сбоя вычислительной техники. Особое значение в последние годы приобрели риски, связанные с политическими факторами, так как они несут с собой крупные потери для предпринимательства.

В экономической литературе, посвященной проблемам предпринимательства, нет стройной системы классификации предпринимательских рисков. Существует множество подходов к классификации риска. Определенный интерес представляет классификация предпринимательского риска И. Шумпетером, который выделяет два вида риска:

· риск, связанный с возможным техническим провалом производства, сюда же относится также опасность потери благ, порожденная стихийными бедствиями;

· риск, сопряженный с отсутствием коммерческого успеха.

Список использованной литературы

1. Альгин А.П. Грани экономического риска. – М. Знание

2. Лапуста М. -Г., Шаршукова Л.Г. Риски в предпринимательской деятельности.

3. Первозванский А.А. и Первозванская Т.Н. Финансовый рынок: расчет и риск. К.

4. Райзберг. Б.А. Предпринимательство, бизнес, риск.

5. Устенко О.Л. Теория экономического риска.

6. Филина Ф.Н. «Риск-менеджмент».

7. Шевченко И.К. Организация предпринимательской деятельности. Учебное пособие.Таганрог:

8. Кабышев О. Правомерность предпринимательского риска // Хозяйство и право.

9. Романов В. Понятие рисков и их классификация как основной элемент теории рисков // Деньги и кредит.

2015-07-14

2015-07-14 2053

2053