Финансовая устойчивость предприятия (организации) характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный расширенный процесс производства и реализации продукции на основе роста прибыли.

Финансовая устойчивость-это характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей СК в общей сумме используемых им финансовых средств. Оценка финансовой устойчивости предприятия осуществляется с помощью системы показателей коэффицентов финансовой устойчивости. Задача анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Для характеристики финансовой устойчивости определяют структуру капитала, т.е. его состав и использование.

Долгосрочные пассивы и СК направляются преимущественно на приобретение внеоборотных активов.

Для того, чтобы выполнялось условие платежеспособности необходимо, чтобы денежные средства, средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

Платежеспособность характеризует возможности организации своевременно расплачиваться по своим обязательствам из собственных средств.

К показателям, характеризующим финансовую устойчивость и платежеспособность предприятий (организаций) относятся:

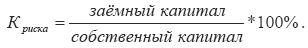

1) коэффициент финансового риска или плечо финансового риска (соотношения заемных и собственных средств) (в процентах):

Данный показатель характеризует то количество заемного капитала, которое предприятие привлекло на 1 руб. вложенных в активы собственных средств. Рекомендуемое значение менее 70 %;

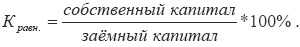

2) коэффициент финансового равновесия (в процентах):

Данный показатель характеризует обеспеченность заемных средств собственными средствами. Он показывает то количество собственного капитала, которое приходится на 1 руб. вложенных в активы заемных средств. Чем больше данный показатель, тем более устойчивым является финансовое положение предприятия;

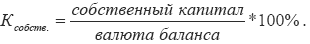

3) коэффициент финансовой автономии или коэффициент собственности (в процентах):

Данный показатель характеризует степень независимости предприятия от внешних источников финансирования. Рекомендуемое значение 50 %. Значения коэффициента менее 50 % говорят о высоком риске для его кредиторов;

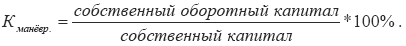

4) коэффициент маневренности (в процентах):

Данный показатель характеризует долю собственных средств предприятия, вложенную в наиболее оборотные (маневренные) активы. Рекомендуемое значение 50–60 %;

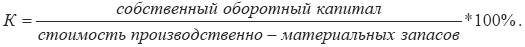

5) коэффициент обеспеченности собственными материальными оборотными активами (в процентах):

Рекомендуемое значение данного коэффициента – 60 %.

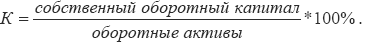

6) коэффициент обеспеченности собственными оборотными активами (в процентах):

Рекомендуемое значение данного коэффициента – 10 %;

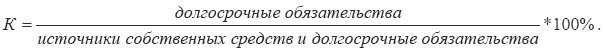

7) показатель долга к капитализации (в процентах):

Рост данного показателя свидетельствует об усилении зависимости предприятия от внешних факторов;

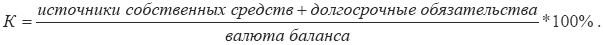

8) коэффициент финансовой стабильности (в процентах):

Данный показатель характеризует долю источников финансирования, используемых организацией длительное время. Рекомендуемое значение 50 %-60 %.

9) показатель чистых активов (в тыс. руб.) рассчитывается как разность между активами, участвующими в расчете, и обязательствами, участвующими в расчете,

где активы, участвующие в расчете, – это внеоборотные и оборотные активы, за исключением задолженности участников (учредителей) по их вкладам в уставной капитал и балансовой стоимости собственных акций, выкупленных у акционеров;

обязательства, участвующие в расчете, – это целевые источники финансирования и поступления, долгосрочные и краткосрочные обязательства, кроме суммы, отраженной по статье «Доходы будущих периодов».

2015-07-21

2015-07-21 1567

1567