ОСНОВЫ ОЦЕНКИ СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА)

Доходный подход к оценке бизнеса. Процедуры и методы доходного подхода. Определение инструментов капитализации

Метод дисконтированных денежных потоков

Используется в случаях, когда денежные потоки предприятия носят нестабильный характер.

Суть этого метода в том, что последовательно каждый доход или группа доходов со своими ставками дисконтирования приводятся к величине, равной сумме их текущих стоимостей.

В соответствии с этим методом при определении стоимости предприятия оценщик должен решить две задачи: проанализировать и спрогнозировать будущие потоки денежных доходов с точки зрении их структуры, величины, времени и частоты их поступлений и определить ставки, по которым их необходимо дисконтировать.

Основные этапы оценки предприятия этим методом следующие:

1. Выбор модели денежного потока.

При оценке бизнеса может применяться одна из двух моделей денежного потока: денежный поток для собственного капитала или денежный поток для всего инвестированного капитала.

Денежный поток для собственного капитала рассчитывается следующим образом:

Чистая прибыль после уплаты налогов + Амортизационные отчисления +/- уменьшение (прирост) Собственного Оборотного Капитала +/- уменьшение (прирост) Инвестиций во Внеоборотные Активы +/- прирост (уменьшение) Долгосрочной Задолженности.

Денежный поток для собственного капитала используется в случае непосредственной оценки рыночной стоимости собственного капитала предприятия, отражает в своей структуре планируемый способ финансирования стартовых и последующих инвестиций, обеспечивающих деятельность предприятия.

В рамках модели денежного потока для всего инвестированного капитала рассчитывается совокупный денежный поток, т.е. денежный поток, доступный всех инвесторам. Т.е. при определении стоимости всего инвестированного капитала определяется совокупный денежный поток:

Прибыль до уплаты процентов и налогов – величина налога на прибыль + амортизационные отчисления +/- уменьшение (прирост) Собственного Оборотного Капитала +/- продажа активов (капитальные вложения)

Итогом расчета по этой модели является рыночная стоимость всего инвестированного капитала предприятия.

Выбор модели денежного потока зависит от структуры капитала предприятия. В случае, если бизнес, в основном, финансируется за счет собственных средств и предприятие не имеет значительной задолженности, выбирается денежный поток для собственного капитала. В случае же если заемный капитал в общей структуре финансирования составляет более 40-50 %, выбирается денежный поток для всего инвестированного капитала.

2. Определение длительности прогнозного периода.

В качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста компании не стабилизируются (предполагается, что в постпрогнозный период должны иметь место стабильные долгосрочные темпы прироста или бесконечный поток доходов). В странах с рыночной экономикой такой период обычно составляет 10-15 лет, в странах с переходной экономикой и в России в частности, в качестве прогнозного берется период равный 3-5 годам.

3. Ретроспективный анализ и прогноз (анализ и прогноз расходов и доходов, анализ и прогноз инвестиций).

На данном этапе оценщик должен:

- учесть ретроспективные взаимозависимости и тенденции;

- изучить структуру расходов, в особенности соотношение постоянных и переменных издержек;

- оценить инфляционные ожидания для каждой категории издержек;

- изучить единовременные и чрезвычайные статьи расходов, которые могут фигурировать в финансовой отчетности за прошлые годы, но в будущем не встретятся;

- определить амортизационные отчисления исходя из нынешнего наличия активов и из будущего их прироста и выбытия;

- рассчитать затраты на выплату процентов на основе прогнозируемых уровней задолженности;

- сравнить прогнозируемые расходы с соответствующими показателями для предприятий-конкурентов или с аналогичными среднеотраслевыми показателями.

Затем необходимо провести:

- анализ капитальных вложений с целью замены основного капитала по мере его износа и расширения производственных мощностей;

- расчет изменения (увеличения или уменьшения) долгосрочной задолженности (для модели денежного потока, приносимого собственным капиталом).

4. Расчет величины денежного потока для каждого года прогнозного периода.

5. Определение ставки дисконтирования.

Ставка дисконтирования – это процентная ставка, используемая для пересчета будущих потоков доходов в единую величину текущей (сегодняшней) стоимости, являющуюся базой для определения рыночной стоимости бизнеса. В экономическом смысле в роли ставки дисконтирования выступает требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования или это требуемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Существуют различные методики определения ставки дисконтирования, выбор которых зависит от типа денежного потока, который используется для оценки в качестве база.

Так, наиболее распространенные методики расчета ставки дисконта:

- для денежного потока для собственного капитала: 1) модель оценки капитальных активов (САРМ – Capital Asset Pricing Model) и 2) метод кумулятивного построения;

- для денежного потока для всего инвестированного капитала: модель средневзвешенной стоимости капитала (WACC – Weighted Average Cost of Capital).

6. Расчет величины стоимости в постпрогнозный период (реверсии).

Определение стоимости в постпрогнозный период основано на предпосылке о том, что бизнес способен приносить доход и по окончании прогнозного периода.

В зависимости от перспектив развития бизнеса в постпронозный период используют определенный способ расчета его стоимости:

- Метод расчета по ликвидационной стоимости применяется, если в постпрогнозный период ожидается банкротство компании с последующей продажей имеющихся активов;

- Метод расчета по стоимости чистых активов используется для стабильного бизнеса;

- Метод предполагаемой продажи состоит в пересчете денежного потока в показатели стоимости с помощью специальных коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний;

- Модель Гордона капитализирует годовой доход постпрогнозного периода в показатели стоимости при помощи коэффициента капитализации. Модель Гордона основан на прогнозе получения стабильных доходов в остаточный период, расчет конечной стоимости в соответствии с данной моделью производится по формуле:

где:

FV – стоимость предприятия в постпрогнозный период;

CFn+1 – денежный поток в первый постпрогнозный год;

g - долгосрочные темпы прироста денежного потока.

7. Расчет текущих стоимостей будущих денежных потоков и реверсии.

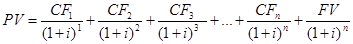

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период осуществляется по формуле дисконтирования:

,

,

где:

n – количество прогнозных периодов (от 1 до n);

PV – настоящая стоимость объекта.

8. Внесение поправок.

2015-10-16

2015-10-16 11958

11958