1. Полезный результат, полученный в ходе осуществления инвестиционного проекта, определяемый как разность между результатом, выраженным в стоимостном эквиваленте, и затратами, обусловившими его получение, представляет собой ….

- экономическую эффективность инвестиций;

- реальное значение инвестиций;

- экономический эффект инвестиций.

2. В зависимости от уровня инвесторских целей показатели инвестиций разделяют на показатели:

- народнохозяйственной эффективности;

- бюджетной эффективности;

- коммерческой эффективности;

- частной эффективности.

3. Основными принципами и подходами к оценке эффективности инвестиционных проектов являются:

- сопоставимость условия сравнения различных проектов;

- учет фактора времени;

- учет влияния неопределенности и рисков;

- наличие денежных средств у инвестора.

4. Метод сделок (или продаж) предусматривает ориентирование на цену …

- которая сформировалась на открытом фондовом рынке;

- по которой приобретается предприятие в целом или контрольный пакет акций;

- которая соотносятся с определенными финансовыми коэффициентами (показателями).

5. Метод отраслевых коэффициентов (или отраслевых соотношений) предусматривает использование цены …

- которая сформировалась на открытом фондовом рынке;

- по которой приобретается предприятие в целом или контрольный пакет акций;

- которая соотносятся с определенными финансовыми коэффициентами (показателями).

6. В рамках затратного подхода пользуются следующими основными методами:

- методом стоимости чистых активов;

- методом ликвидационной стоимости;

- методом сделок (или продаж).

7. В рамках рыночного подхода пользуются следующими основными методами:

- методом стоимости чистых активов;

- методом компании-аналога (или рынка капитала);

- методом сделок (или продаж);

- методом отраслевых коэффициентов (или отраслевых соотношений).

8. В рамках доходного подхода пользуются следующими основными методами:

- методом компании-аналога (или рынка капитала);

- методом капитализации рыночной стоимости;

- методом дисконтирования денежных потоков.

9. Метод сделок базируется на…

- учете рыночных цен акций аналогичных компаний;

- анализе цен приобретения контрольных пакетов акций подобных (аналогичных) компаний;

- расчете стоимости бизнеса по формулам, выведенным на основе использования данных отраслевой статистики.

10. Метод компании-аналога (или рынка капиталов) базируется на использовании цен …

- которые сформировались на открытом фондовом рынке;

- по которым приобретается предприятие в целом или контрольный пакет акций;

- которые соотносятся с определенными финансовыми коэффициентами (показателями).

11. Зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода представляет собой …

- денежный поток;

- денежный отток;

- денежный приток.

12. Значение денежного потока характеризуется:

- притоком;

- оттоком;

- сальдо.

13. Денежный поток состоит из (частичных) потоков от:

- инвестиционной деятельности;

- внешнеэкономической деятельности;

- операционной деятельности;

- финансовой деятельности.

14. Период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами от его осуществления …. (срок окупаемости).

15. К показателям оценки эффективности инвестиционных проектов относятся:

- чистый доход;

- чистый дисконтированный доход;

- внутренняя норма доходности;

- срок окупаемости;

- прямой доход.

16. Капитальные вложения в развитие материальной базы цеха составили 460 тыс. р., годовая экономия от внедрения мероприятий (результат) составила 120 тыс. р. Срок окупаемости капитальных вложений будет равен:

- 3,8 года;

- 0,3 года;

- 1 год;

- 1,6 года.

17. Подход к оценке бизнеса, при котором способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основанных на непосредственном исчислении стоимости активов предприятия за вычетом обязательств, называется ….

- доходным

- рыночным

- затратным

18. Если индекс доходности больше единицы (ИД>1), то проект ….

- следует отвергнуть;

- следует принять;

- ни прибыльный, ни убыточный.

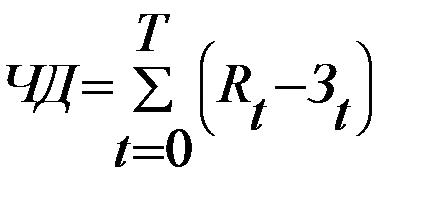

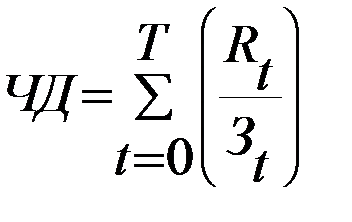

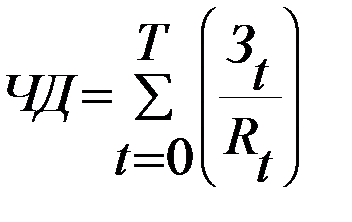

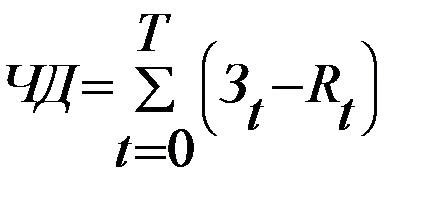

19. Чистый доход по инвестиционному проекту за расчетный период выражается формулой ….

-  -

-

-  -

-

где  - длительность расчетного периода, лет;

- длительность расчетного периода, лет;

- приток денег (доход или экономия текущих расходов) в t-ом году;

- приток денег (доход или экономия текущих расходов) в t-ом году;

- суммарные инвестиционные затраты в t-ом году, т.е. остаток средств.

- суммарные инвестиционные затраты в t-ом году, т.е. остаток средств.

20. Расходы, направленные на создание производственных мощностей и разработку продукции ‒ это ….

- текущие затраты;

- затраты на оплату труда ИТР.

38. Денежный приток – это ….

- сумма, поступающая от реализации продукции (услуг);

- прибыль (выручка за минусом затрат);

- прибыль плюс амортизация минус налоги и выплаты процентов.

39. Денежный поток складывается из ….

- объема выпускаемой продукции;

- показателей финансовой деятельности (прибыль, убыток);

- операционной, инвестиционной и финансовой деятельности.

40. Если ставка дисконтирования ниже внутренней нормы доходности, то инвестирование будет ….

- прибыльным;

- нейтральным;

- убыточным.

24. Показатели оценки эффективности, определяемые без учета фактора времени:

- срок окупаемости инвестиций;

- коэффициент эффективности инвестиций;

- дисконтированный срок окупаемости инвестиций.

50. Денежный поток характеризуется ….

- положительным балансом;

- эффектом (убытком) производственной деятельности;

- сальдо притока и оттока денежных средств.

26. Подход к оценке бизнеса, при котором способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или несколько методов, основывающихся на пересчете ожидаемых (прогнозируемых) доходов, называется ….

- доходным;

- рыночным;

- затратным.

27. Метод отраслевых коэффициентов основан на…

- учете рыночных цен акций аналогичных компаний;

- анализе цен приобретения контрольных пакетов акций подобных (аналогичных) компаний;

- расчете стоимости бизнеса по формулам, выведенным на основе использования данных отраслевой статистики.

28. Показатели оценки эффективности, определяемые с учетом фактора времени:

- чистая приведенная стоимость;

- индекс рентабельности инвестиций;

- срок окупаемости инвестиций;

- дисконтированный срок окупаемости инвестиций.

29. Подход к оценке бизнеса, при котором способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основывающихся на сравнении данного предприятия с аналогичными ранее проданными компаниями, называется ….

- доходным;

- рыночным;

- затратным.

41. Норма дохода, приемлемая для инвестора, должна включать ….

- минимально приемлемый для инвестора безрисковый доход в расчете на единицу авансируемого капитала;

- минимально безрисковый доход в расчете на единицу авансируемого капитала, а также компенсацию обесценения денежных средств в связи с предстоящей инфляцией и возмещение возможных потерь от наступления инвестиционных рисков;

- минимально приемлемый для инвестора процент по долгосрочным кредитам, скорректированный на потери в связи с предстоящим риском.

31. Разница между общей стоимостью активов (за вычетом износа и использованных ресурсов) и общей суммой обязательств в соответствии с данным балансом (является синонимом чистого капитала, чистой стоимости и акционерного капитала) – это … стоимость компании. (балансовая)

32. Доходный подход к оценке бизнеса – это способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или несколько методов, основывающихся на ….

- пересчете ожидаемых (прогнозируемых) доходов;

- сравнении данного предприятия с аналогичными ранее проданными компаниями;

- непосредственном исчислении стоимости активов предприятия за вычетом обязательств.

33. Рыночный подход – это общий способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основывающихся на ….

- пересчете ожидаемых (прогнозируемых) доходов;

- сравнении данного предприятия с аналогичными ранее проданными компаниями;

- непосредственном исчислении стоимости активов предприятия за вычетом обязательств.

34. Наиболее вероятная цена, по которой совершается акт купли-продажи компании, когда обе стороны заинтересованы в сделке, действуют не по принуждению и обладают достаточно полной информацией об условиях сделки и считают их справедливыми – это …стоимость компании. (рыночная)

35. Затратный подход – это общий способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основанных на ….

- пересчете ожидаемых (прогнозируемых) доходов;

- сравнении данного предприятия с аналогичными ранее проданными компаниями;

- непосредственном исчислении стоимости активов предприятия за вычетом обязательств.

36. Стоимость…. предприятия – стоимость функционирующего предприятия или доли в капитале, которая принадлежит акционерам. (действующего)

37. По методу чистых активов рыночная стоимость бизнеса определяется как ….

- отношение чистого дохода бизнеса за год к коэффициенту капитализации;

- разность между суммарной стоимостью всех активов компании и затратами на ее ликвидацию;

-разность между суммами рыночных стоимостей всех активов компании и его обязательствами (долгами).

38. Процесс определения стоимости бизнеса – это … (оценка)

39. В соответствии с методом оценки ликвидационной стоимости компании эта стоимость определяется как ….

- отношение чистого дохода бизнеса за год к коэффициенту капитализации;

- разность между суммарной стоимостью всех активов компании и затратами на ее ликвидацию;

- разность между суммами рыночных стоимостей всех активов компании и его обязательствами (долгами).

40. Согласно методу капитализации рыночная стоимость бизнеса определяется как ….

- отношение чистого дохода бизнеса за год к коэффициенту капитализации;

- разность между суммарной стоимостью всех активов компании и затратами на ее ликвидацию;

- разность между суммами рыночных стоимостей всех активов компании и его обязательствами (долгами).

41. Метод оценки рынка капиталов основан на ….

- учете рыночных цен акций аналогичных компаний;

- анализе цен приобретения контрольных пакетов акций подобных (аналогичных) компаний;

- расчете стоимости бизнеса по формулам, выведенным на основе использования данных отраслевой статистики.

42. Экономическая оценка проекта – это ….

- возмещение вложенных средств за счет доходов от реализации товаров и услуг;

- получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня;

- окупаемость инвестиций в пределах срока, приемлемого для фирмы.

43. Эффективность проекта определяется ….

- соотношением затрат и результатов;

- показателями финансовой (коммерческой) эффективности;

- комплексом показателей коммерческой, бюджетной, народнохозяйственной эффективности.

44. Показатели коммерческой эффективности учитывают ….

- денежные потоки от операционной, инвестиционной и финансовой деятельности реализующей проект организации;

- последствия реализации проекта для федерального, регионального или местного бюджета;

- последствия реализации проекта для отдельной фирмы;

- затраты и результаты, связанные с реализацией проекта, выходящие за рамки финансовых интересов предприятий акционеров.

45. Показатели общественной эффективности учитывают ….

- эффективность проекта для каждого из участников-акционеров;

- эффективность проекта с точки зрения отдельной генерирующей проект организации;

- финансовую эффективность с учетом реализации проекта на предприятии региона или отрасли;

- затраты и результаты, связанные с реализацией проекта, выходящие за рамки прямых финансовых интересов участников инвестиционного проекта, но отражающие интересы всего народного хозяйства.

46. Показатели бюджетной эффективности отражают ….

- финансовую эффективность проекта с точки зрения отрасли с учетом влияния реализации проекта на функционирование отрасли в целом;

- влияние результатов осуществления проекта на доходы и расходы бюджетов всех уровней;

- финансовые последствия реализации проекта для его непосредственных участников;

- сопоставление денежных притоков и оттоков без учета схемы финансирования.

47. Бюджетная эффективность отражает финансовые последствияосуществления инвестиционного проекта для ….

- непосредственных участников проекта;

- федерального, регионального и местного бюджета;

- потребителей данного производимого товара.

48. Бюджет развития является инструментом для финансирования ….

- инвестиционных проектов;

- текущих социальных расходов;

- потока реальных денег.

49. Коммерческая эффективность – это ….

- финансовое обоснование проекта, которое определяется соотношением затрат и результатов, обеспечивающих требуемую норму доходности;

- поток реальных денег (Cash Flow);

- соотношение трех видов деятельности: инвестиционной, операционной и финансовой с положительным сальдо итога.

50. … стоимость компании представляет собой такую стоимость, которую собственник компании может получить при ее ликвидации или раздельной продаже активов с учетом затрат на ликвидацию. (ликвидационная).

51. Вид деятельности НЕ учитывающийся при оценке коммерческой эффективности проекта ….

- инвестиционная;

- операционная;

- финансовая;

- с оциальная.

52. В отчете о движении денежных средств выплата процентов кредиторам может быть квалифицирована как отток денежных средств на деятельность ….

- о перационную (производственную);

- заемную;

- инвестиционную.

53. Коммерческая эффективность отражает финансовые последствия осуществления инвестиционного проекта для ….

- н епосредственных участников проекта;

- федерального, регионального и местного бюджета;

- потребителей данного производимого товара.

54. В экологические показатели инвестиционного проекта НЕ включаются ….

- уровень загрязнения окружающей среды;

- экологические последствия от развития производства;

- ч исленность безработных.

55. В социальные показатели инвестиционного проекта НЕ включаются ….

- доходы работников предприятия;

- численность безработных;

- об ъем сбыта продукции.

56. Ставка дисконтирования определяется на основе ….

- индекса инфляции;

- с тавки рефинансирования Центрального банка;

57. Норма дисконта ….

- зависит от % банковского кредита и определяется его величиной;

- зависит от уровня ожидаемой инфляции;

- я вляется заданной величиной.

58. Метод определения чистой текущей стоимости (NPV) ….

- основан на определении разницы между суммой денежных потоков и оттоков;

- к роме разницы между суммой денежных поступлений учитывает уровень дисконта;

- учитывает численность безработных.

59. Метод расчета внутренней нормы прибыли (IRR) ….

- внутренний коэффициент окупаемости инвестиций (по своей природе близок к банковской годовой ставке доходности, к проценту по ссудам за год);

- м етод, позволяющий найти граничное значение коэффициента дисконтирования, то есть коэффициента дисконтирования, при котором NPV=0 (так называемый поверочный дисконт);

- метод при котором IRR сравнивают с уровнем окупаемости вложений, который выбирается в качестве стандартного.

60. Дисконтирование – это ….

- п роцесс расчета будущей стоимости средств, инвестируемых сегодня;

- обратный расчет ценности денег, то есть определение того, сколько надо было бы инвестировать сегодня, чтобы получить некоторую сумму в будущем;

- финансовая операция, предполагающая ежегодный взнос денежных средств ради накопления определенной суммы в будущем.

61. Метод расчета рентабельности инвестиций (PI) – это:

- сумма денежных поступлений, отнесенная к инвестиционным затратам;

- показатель, обратный NPV;

- процесс расчета будущей стоимости средств, инвестируемых сегодня.

62. По показателю IRR сделать вывод о целесообразности реализации инвестиционного проекта …..

- можно всегда;

- нельзя никогда;

- можно иногда.

63. Срок окупаемости инвестиционного проекта рассчитывается ….

- на основе сопоставления инвестиционных вложений и других затрат, связанных с реализацией проекта и суммарных результатов от осуществления проекта;

- д елением затрат на эффект;

- соотношением оттоков денежных средств по операционной и инвестиционной деятельностям.

64. По одному из показателей (NPV, IRR, PI, Т) оценить эффективность проекта ….

- можно всегда;

- нельзя никогда;

- можно иногда.

65. Инфляция – это ….

- п овышение общего уровня цен и снижение покупательной способности денег в экономике страны;

- коэффициент, определяющий премию за риск портфеля ценных бумаг;

- деление затрат на эффект.

66. Динамические модели в инвестиционном проектировании …..

- позволяют учесть множество факторов с помощью динамических (имитационных) моделей;

- позволяют разрабатывать стратегии инвестиционного проекта (в виде отдельных сценариев);

- дают возможность выбрать приемлемую схему финансирования.

67. Оценка инвестиционной привлекательности проекта определятся ….

- объемом прогнозируемой прибыли;

- прогнозируемой прибылью в расчете на единицу капитала;

- величиной NPV.

68. Метод расчета периода (срока) окупаемости инвестиций (Т) – это ….

- о пределение срока, который понадобится для возмещения суммы первоначальных инвестиций;

- метод расчета, при котором сумма денежных поступлений будет равна сумме инвестиций;

- метод, при котором IRR сравнивают с уровнем окупаемости вложений, который выбирается в качестве стандартного.

2015-10-13

2015-10-13 7932

7932