Чистый дисконтированный доход (NPV, Net Present Value) - сумма ожидаемого потока платежей, приведенная к стоимости на настоящий момент времени.

В основу данного метода оценки заложено следование основной целевой установке, определяемой собственниками компании, — повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость.

Метод основан на сопоставлении величины исходной инвестиции (1С) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью ставки r, устанавливаемой инвестором самостоятельно, исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

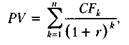

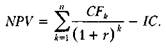

Пусть делается прогноз, что инвестиция (IС) будет генерировать в течение п лет годовые доходы в размере CF1, CF2,..., CFn. Общая накопленная величина дисконтированных доходов (Present Value, PV) и чистая дисконтированная стоимость (NPV) соответственно рассчитываются по следующим формулам:

|

(4.1)

|

(4.2)

, где CFk -поступления денежных средств;

IС - первоначальное вложение средств;

r - желаемая норма прибыли (ставка дисконта).

• если NPV < 0, то в случае принятия проекта ценность компании уменьшится, т. е. собственники компании понесут убыток, а потому проект следует отвергнуть;

• если NPV = 0, то в случае принятия проекта ценность компании не изменится, т. е. благосостояние ее собственников останется на прежнем уровне, проект в случае его реализации не приносит ни прибыли, ни убытка, а потому решение о целесообразности его реализации должно приниматься на основании дополнительных аргументов;

(Замечание: В случае реализации проекта капитал собственников не возрастет, но объем производства возрастет, т.е. масштаб компании увеличится. Поскольку нередко такое увеличение рассматривается как положительная тенденция (например, с позиции менеджеров, аргументация такова: чем крупнее компания, тем престижнее работать; кроме того, и жалованье нередко выше), проект все же принимается.)

• если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее собственников увеличатся; поэтому проект следует принять.

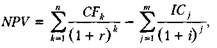

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение т- лет, то формула для расчета NPV модифицируется следующим образом:

|

(4.3)

где i — прогнозируемый средний темп инфляции.

Расчет с помощью приведенных формул вручную трудоемок, поэтому для удобства применения методов, основанных на дисконтированных оценках, разработаны финансовые таблицы.

Пример (1)

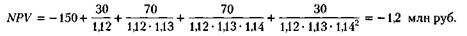

Требуется проанализировать проект со следующими характеристиками (млн руб.): -150 30 70 70 45. Рассмотреть два случая: (1) стоимость капитала 12%; (2) ожидается, что стоимость капитала будет меняться по годам следующим образом: 12%, 13%, 14%,14%.

Решение

1. Воспользуемся формулой (4.2): NPV = 11,0 млн руб., т.е. проект является приемлемым.

2. NPV находится прямым подсчетом:

В этом случае проект не приемлем.

Источники финансирования проектов разделяются на две основные группы:

1. Собственный капитал — средства, предоставляемые акционерами (учредителями), который должен быть увеличен в результате реализации и последующей эксплуатации исследуемого объекта.

2. Заемный капитал — кредит банков, государства, местных органов власти или других компаний, который должен быть погашен вместе с задолженностью в установленном в контракте порядке и в заданные сроки.

Результатом инвестиций, с финансовой точки зрения, является погашение кредитной задолженности и выплаты дивидендов акционерам. При этом, по мере погашения кредита, как указывалось выше, увеличивается стоимость акционерного капитала. Акционер, получая дивиденды за акции, в любой момент может продать свои акции. Причем, чем позже он это сделает, тем более высокой будет стоимость акций. Естественно сказанное справедливо, если экономическое положение действующего предприятия соответствует или близко к величинам, рассчитанным при оценке инвестиционной привлекательности проекта. Основными для акционеров являются критерии эффективности использования акционерного капитала. Но в ряде случаев трудно провести такое разделение, так как оно определяется целью инвестирования.

Если цель инвестиций — замена оборудования, то при расчете критериев эффективности капитальных вложений должен учитываться весь затраченный капитал.

При строительстве новых объектов, срок службы которых существенно превышает расчетный период, следует определять значения критериев для заемных средств, а в некоторых случаях, по желанию коммерческих партнеров, и для суммы заемных и собственных средств.

Таким образом, критерий «Чистый дисконтированный доход», как и все остальные критерии рассматриваемой группы оценки эффективности капитальных вложений, формально может иметь шесть различных значений для всех затраченных или только для заемных средств:

• без учета амортизационных отчислений;

• с учетом амортизационных отчислений;

• с учетом амортизационных отчислений и ликвидной стоимости основных производственных фондов.

Рассчитывать все возможные значения критерия для каждого проекта не целесообразно. При определении величины критерия необходимо учитывать цель инвестирования и предполагаемую техническую политику фирмы в период эксплуатации готового объекта.

Положительная величина критерия «Чистый дисконтированный доход», соответствует целесообразности реализации проекта, причем, чем больше значение критерия, тем больше и инвестиционная привлекательность проекта.

Пример (2)

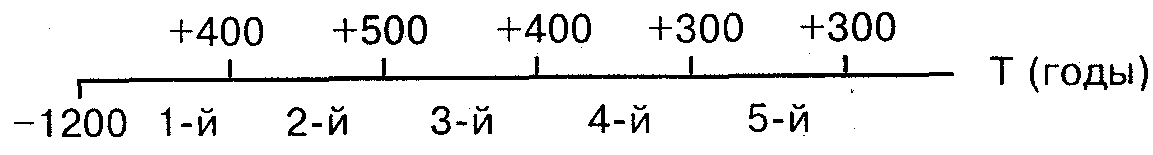

Рассматривая гипотетический инвестиционный цикл (см. рис. 4.1), на первый взгляд можно сделать вывод, что данный инвестиционный цикл экономически выгоден, так как общая сумма поступлений — 1900 тыс. руб. превышает объем инвестированного капитала — 1200 тыс. руб.

Рис. 4.1 Инвестиционный цикл выплат и поступлений

Однако в реальной экономике эти суммы непосредственно нельзя сопоставлять, так как фактическая ценность одной и той же суммы денег в настоящий момент выше, чем в тот или иной момент в будущем. Так, ценность 1 рубля, инвестированного в настоящий момент времени, и поступившего 1 рубля через год — разная. Если исходить из процентной ставки годовых — 50%, то 1 рубль возрастет через один год до 1,5 рубля.

Чтобы привести суммы выплат и поступлений, приходящиеся на разные периоды инвестиционного цикла к сопоставимому по времени виду, применяют метод дисконтированной стоимости с использованием формулы сложных процентов. По данному методу предполагается, что предприятие заранее задает минимально допустимую ставку процента, при которой инвестиции могут считаться эффективными. Такая процентная ставка, наперед "заданная", называется расчетной ставкой процента предприятия (или "субъективной" ставкой процента).

Базисом (отправной точкой) при установлении расчетной ставки процента может служить усредненная величина процентной ставки на заемный капитал, которую предприятие само должно выплачивать своим кредиторам. При другом подходе — расчетная ставка процента может быть найдена с помощью принципа "упущенных возможностей". Суть принципа "упущенных возможностей" заключается в том, что, вкладывая финансовые ресурсы в тот или иной проект, предприятие отказывается от иных возможностей в инвестировании (упускает их). Упущенный в связи с этим доход называется издержками утраченных возможностей, величина которых может также являться базисом для исчисления расчетной ставки процента.

Под издержками утраченных (упущенных) возможностей понимаются издержки и потери дохода, которые возникают за счет отдачи предпочтения (при наличии выбора) одному из способов осуществления хозяйственных операций при отказе от другого возможного способа.

При расчете эффективности инвестиций определяют величину чистой дисконтированной стоимости (см. табл. 4.1).

Таблица 4.1 Расчет чистой дисконтированной стоимости

| Год | Цикл платежей и поступлений, тыс. руб. | Коэффициент дисконтирования, 14% годовых | Текущая дисконтированная стоимость, тыс. руб. |

| - 1200 | 1,0000 | - 1200 | |

| +400 | 0,8722 | +349 | |

| + 500 | 0,7695 | +385 | |

| +400 | 0,6750 | +270 | |

| +300 | 0,5921 | + 178 | |

| +300 | 0,5194 | + 156 | |

| Всего: | +700 | + 138 |

Чистая дисконтированная стоимость — это разница между текущей, дисконтированной на базе расчетной ставки процента, стоимостью поступлений от инвестиций и величиной капиталовложений.

2017-12-14

2017-12-14 5970

5970