Для получения кредита Заемщик предоставляет в банк следующие документы [21]:

1) анкета (приложение 2);

2) копия паспорта гражданина РФ (все страницы);

3) подтверждение дохода по основному месту работы:

а) справка по форме 2-НДФЛ (срок действия – 1 месяц) не менее чем за последние 4 месяца;

б) справка о доходах по форме Банка (приложение 3);

в) налоговая декларация за последний отчетный период по форме 3-НДФЛ (только для нотариусов, занимающихся частной практикой);

г) подтверждение дохода не требуется для сотрудников компаний-клиентов ЗАО «Райффайзенбанк», получающих заработную плату на счет в ЗАО «Райффайзенбанк», в случае если заработная плата поступает на счет в Банке не менее 4 месяцев (в ином случае, необходимо предоставить документы, подтверждающие доход в соответствии с требованиями Банка.).

4) подтверждение занятости по основному месту работы:

а) копия трудовой книжки (все заполненные и пустая страница, следующая за последней заполненной), заверенная компанией-работодателем, с отметкой о том, что сотрудник работает по настоящее время (срок действия заверенной копии трудовой книжки — 1 месяц с даты заверения.);

б) для военнослужащих (принимаются только заявки военнослужащих, относящихся к категории офицерского состава) — заверенная копия контракта (печать, подпись уполномоченного сотрудника с расшифровкой ФИО и должности, дата) или заверенная выписка из трудовой книжки, а также копия военного билета/удостоверения или справка с места службы с обязательным указанием даты начала службы и занимаемой должности;

в) лицензия на право осуществления нотариальной деятельности и приказ Министерства юстиции РФ о назначении на должность нотариуса (для нотариусов);

г) удостоверение адвоката, содержащее сведения о регистрационном номере адвоката в реестре адвокатов (для адвокатов);

д) подтверждение занятости не требуется для сотрудников компаний-клиентов ЗАО «Райффайзенбанк», получающих заработную плату на счет в ЗАО «Райффайзенбанк» (в ином случае, необходимо предоставить документы, подтверждающие занятость в соответствии с требованиями Банка.).

5) подтверждение дополнительного дохода:

а) для подтверждения дохода по совместительству:

- справка по форме 2-НДФЛ1 не менее чем за последние 4 месяца.

- справка о доходах по форме Банка*;

б) для подтверждения дохода от сдачи собственности в аренду:

- оригинал или нотариально заверенная копия договора аренды и свидетельства о собственности на сдаваемое в аренду имущество. Срок договора аренды должен быть не менее срока предоставляемого кредита. Исключения составляют договоры с условием автоматического продления и бессрочные договоры, а также договоры, которые уже продлевались хотя бы один раз;

- справка по форме 3-НДФЛ или налоговая декларация по упрощенной системе налогообложения или Выписка со счета из Банка/стороннего банка, заверенная круглой печатью, в которой отражено регулярное поступление соответствующих сумм.

в) для подтверждения дополнительного дохода «Пенсия»:

- пенсионное удостоверение;

- справка о размере пенсии из Пенсионного фонда Российской Федерации или из пенсионного органа силовых ведомств Российской Федерации (Министерство обороны Российской Федерации, Министерство внутренних дел Российской Федерации, Федеральная служба исполнения наказаний, Федеральная служба Российской Федерации по контролю за оборотом наркотических средств и психотропных веществ, Федеральная служба безопасности Российской Федерации и т.д.) / выписка со счета Клиента в Банке/стороннем банке, заверенная круглой печатью, с информацией о зачислении пенсии.

Для принятия решения по кредитной заявке ЗАО «Райффайзенбанк» вправе запросить дополнительную информацию, а также документы, необходимые для подтверждения полученной информации.

Кредитный работник производит проверку представленных Заемщиком и Поручителем документов и сведений, указанных в заявлении - анкете, рассчитывает платежеспособность Заемщика и Поручителя.

При расчете платежеспособности Заемщика [17]:

определяется его среднемесячный доход за вычетом налога на доходы физических лиц.

для работающих - справки по форме 2 НДФЛ или справки по формуле 1:

Д = Среднемесячный доход * (1 - Ставка НДФЛ), (1)

где Д - доход за вычетом налога на доходы физических лиц;

Среднемесячный доход - среднемесячный доход за последние 6 месяцев;

Ставка НДФЛ - ставка налога на доходы физических лиц в %.

Сумма налога на доходы физических лиц, указанная в справке по форме 2 НДФЛ или рассчитанной по формуле, является справочной информацией и в расчете не используется.

При определении размера среднемесячного обязательства Заемщика по имеющемуся кредиту, погашаемому дифференцированными платежами, его обязательства учитываются:

1) по процентам - в размере причитающегося платежа по процентам, начисленным на фактический остаток ссудной задолженности, который определяется по формуле 2:

, (2)

, (2)

где Ʃ% - сумма процентов;

Ʃзадолженности – сумма задолженности;

Стгод% - годовая процентная ставка.

2) по основному долгу:

3) по кредитам с ежемесячным погашением основного долга - в размере установленного кратного ежемесячного платежа;

4) по кредитам с периодическим погашением основного долга - в размере установленного кратного платежа, деленного на количество календарных месяцев, входящих в соответствующий период;

5) по кредитам с единовременным погашением и погашением по графику - в размере величины, исчисленной исходя из остатка ссудной задолженности по кредиту и оставшегося срока пользования кредитом в календарных месяцах. При этом:

а) часть месяца, в котором Заемщик подал кредитную заявку, начиная от даты ее подачи и заканчивая последним днем этого месяца (включительно), при расчете не учитывается;

б) последний месяц срока действия договора учитывается как полный.

При проверке сведений кредитный работник выясняет с помощью Базы данных по Заемщикам - физическим лицам и запросов в другие филиалы ЗАО «Райффайзенбанк», предоставившие кредиты, кредитную историю Заемщика, Поручителя, размер задолженности по ранее полученным ими кредитам, предоставленным поручительствам. Целесообразно, чтобы Поручителями являлись физические лица, состоящие с Заемщиком в родственных отношениях.

Кредитующее подразделение направляет пакет документов в юридическое подразделение и подразделение безопасности банка.

По результатам проверки и анализа документов юридическое подразделение и подразделение безопасности составляют письменные заключения, которые передаются в кредитующее подразделение.

Кредитный работник анализирует и обобщает представленные из других подразделений банка материалы, определяет максимально возможный размер кредита и готовит заключение о возможности предоставления кредита.

Кредитный работник вправе самостоятельно принять решение об отказе в выдаче кредита.

Подготовка и рассмотрение вопроса на кредитный комитет банка осуществляется в соответствии с регламентом работы кредитного комитета банка. На рассмотрение кредитного комитета банка может быть представлено и отрицательное заключение кредитующего подразделения с предложением об отказе в выдаче кредита. Все документы возвращаются Заемщику с отказом.

Заключение кредитного работника, завизированное руководителем кредитующего подразделения, заключения других подразделений банка, при необходимости - независимого эксперта прилагаются к пакету документов Заемщика и направляются для принятия решения о предоставлении (отказе в предоставлении) кредита на рассмотрение кредитного комитета банка.

Решение кредитного комитета оформляется протоколом с указанием всех параметров кредитной сделки. И заверяется подписью комиссии и заведующего отделением.

В случае принятия кредитным комитетом банка об отказе в выдаче кредита, кредитный работник сообщает об этом Заемщику.

При принятии положительного решения кредитный работник сообщает об этом Заемщику, делает отметку в журнале регистрации заявлений и приступает к оформлению кредитных документов.

Погашение основного долга и уплата процентов может осуществляться аннуитетными (при ежемесячном погашении основного долга) или дифференцированными платежами (при ежемесячном и ежеквартальном погашении основного долга). При этом в течение срока погашения кредита порядок погашения не меняется.

Единые аннуитетные платежи в погашении задолженности по кредиту основному долгу и процентам) Заемщик производит ежемесячно в день, соответствующий дню получения кредита, начиная с месяца, следующего за месяцем получения кредита [34].

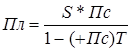

Ежемесячный аннуитетный платеж по кредиту (по основному долгу и процентам) определяется следующим образом (формула 3):

, (3)

, (3)

где Пл - аннуитетный платеж по кредиту

ПС - месячная процентная ставка, равная 1/12 от годовой процентной ставки по кредиту (в процентах годовых).

S - сумма предоставляемого кредита

Т - количество процентных периодов, оставшихся до фактического окончания возврата кредита.

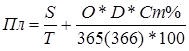

Ежемесячный дифференцированный платеж по кредиту (по основному долгу и процентам) определяется следующим образом (формула 4):

(4)

(4)

где Пл - дифференцированный платеж по кредиту

S - сумма предоставляемого кредита

Т - срок пользования кредитом (в месяцах, кварталах)

О - остаток задолженности по основному долгу

D - фактическое количество календарных дней в платежном периоде

Ст% - процентная ставка по кредиту.

Погашение основного долга производится ежемесячно, начиная с 1 - го числа месяца (первого месяца, квартала), следующего за месяцем получения:

1) кредита;

2) первой части кредита;

3) каждой последующей части кредита;

Не позднее числа 10 числа месяца, следующего за платежным. Уплата процентов производится ежемесячно, начиная с 1-го числа месяца, следующего за месяцем получения кредита либо его первой части, не позднее 10 числа месяца, следующего за платежным, а также одновременно с погашением основного долга по кредиту. Последний платеж производится не позднее даты, установленной кредитным договором.

Заемщик вправе досрочно погасить кредит или его часть. При этом:

1) при дифференцированных платежах - в случае досрочного погашения части кредита заемщик обязан производить ежемесячную плату процентов на оставшуюся сумму задолженности до наступления срока следующего платежа по погашению основного долга;

2) при аннуитетных платежах - кредитным договором устанавливается период сроком на три месяца от даты выдачи кредита, в течение которого заемщику запрещено проводить досрочное погашение кредита. По истечении указанного периода досрочное исполнение обязательств производится только в сроки, установленные для осуществления плановых ежемесячных платежей. Заемщик обязан подать в банк заявление о своем намерении осуществить досрочное погашение части кредита не менее чем за 10 рабочих дней до дня очередного платежа, к который будет осуществляться досрочное погашение. В указанные сроки банк готовит новый график платежей.

Если в течение предполагаемого срока кредита Заемщик вступает в пенсионный возраст, его платежеспособность определяется следующим образом (формула5):

Р = Дч1 * К1 * t1 + Дч2 * К2 * t2, (5)

где Дч - среднемесячный доход, рассчитанный аналогично Дч,

t1 - период кредитования (в месяцах), приходящийся на трудоспособный возраст Заемщика,

Дч2 - среднемесячный доход пенсионера,

t2 - период кредитования (в месяцах), приходящийся на пенсионный возраст Заемщика,

К1 и К2 - коэффициенты, аналогичные К, в зависимости от величин Дч1 и Дч2.

Месяц вступления Заемщика в пенсионный возраст необходимо относить к трудоспособному периоду.

При предоставлении кредита в рублях платежеспособность рассчитывается в рублях. При предоставлении кредита в иностранной валюте платежеспособность рассчитывается в иностранной валюте.

Оценка платежеспособности заемщика может производиться исходя из совокупного дохода семьи - только при условии предоставления супругой (супругом) заемщика поручительства по обязательствам последнего перед банком по предоставляемому кредиту.

Нефинансовые факторы, которые основываются на имеющихся в банке сведениях о заемщике: предыдущая кредитная история заемщика; отношения заемщика с другими банками.

Если у кредитного инспектора имеются сомнения в отношении сохранения уровня доходов Заемщика в течение предполагаемого срока кредита величина Дч может быть скорректирована в сторону уменьшения с соответствующими пояснениями в заключении кредитного инспектора.

При не поступлении от Заемщика платежей до окончания календарного месяца суммы не внесенных в срок платежей в последний день месяца относятся на счета просроченных ссуд и просроченных процентов.

Отсчет срока для начисления процентов за пользование кредитом начинается от даты образования задолженности по ссудному счету (включительно) и заканчивается датой погашения задолженности по нему (не включая эту дату).

Если в течение периода, за который производится начисление процентов, образовалась просроченная задолженность, то проценты начисляются в отдельности на каждый остаток долга, как срочный, так и просроченный, за то число дней, в течение которого остаток долга оставался без изменений.

В период сопровождения кредитного договора кредитный работник вносит в базу данных индивидуальных заемщиков информацию, характеризующую заемщика и поручителей: о нарушении заемщиком условий кредитного договора, отказе поручителей от заключения дополнительного соглашения к договору поручительства в связи с повышением процентной ставки по кредитному договору и т.д.

В случае смерти заемщика банк должен в течение шести месяцев со дня его смерти предъявить свои претензии в письменной форме наследникам, принявшим наследство, или исполнителю завещания, или заявление нотариальной конторе по месту открытия наследства, либо предъявить иск в суд к наследственному имущества. Претензии предъявляются независимо от наступления срока соответствующих требований.

Заключение

Особенность современной практики кредитования заключается в многообразии применяемых форм, видов и способов выдачи кредитов. Специфика проявления различных видов потребительского кредитования, их взаимосвязь и взаимопроникновение приводит к необходимости упорядочения их классификации.

В работе на основе проведенного исследования представлена

В случае потребительского кредита заемщиком выступает физическое лицо, а кредитором – коммерческий банк или финансово - банковское учреждение с правом кредитной деятельности. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др.

Банковское кредитование осуществляется при строгом соблюдении принципов кредитования:

1) срочность и возвратность кредитования;

2) платность банковских ссуд;

4) дифференцированность кредитования;

5) планово - целевой характер кредита.

В самом общем виде процесс кредитования физических лиц включает несколько этапов:

1) заявка на кредит и предварительные переговоры;

2) оценка кредитоспособности заемщика;

3) подготовка и заключение кредитного договора, выдача кредита;

4) погашение долга и уплата процентов за пользование кредитом;

5) формирование резерва на возможные потери по ссудам.

Кредитный договор считается заключенным при соблюдении всех существенных условий договора, предусмотренных гражданским законодательством.

Дальнейшее развитие потребительского кредитования видится в том, что на российском рынке будут доминировать иностранцы. Эта тенденция будет принимать более чем реальные очертания. Отлаженные схемы работы иностранных банков способствуют быстрому достижению результатов благодаря четкой системе построения продаж, маркетинга и прочее. Поэтому задачей российских банков, а в частности региональных, которые хотят отстоять свои позиции на местных рынках, - оптимизировать процессы и технологии потребительского кредитования. Для начала следует перестать рассматривать кредитование в качестве дополнительной услуги клиентам, как это принято сейчас. Кроме того, кредитные программы иностранных банков рассчитаны на людей со средним и ниже среднего доходами, которые реально нуждаются в займе. Отечественные банки пытаются привлечь одного, но состоятельного клиента и теряют на оборотах. Но в активе местных банков – более глубокое знание рынка, психологии нашего потребителя, а у крупных банков – развитая филиальная инфраструктура, на создание которой иностранцам придется потратить время и средства.

Существенным фактором, негативно влияющим на активность банков на рынке потребительского кредитования, является отсутствие цивилизованных форм взаимодействия между банками, а так же с правоохранительными органами на предмет обмена информацией о заемщиках, их кредитной истории. Это крайне важный вопрос, так как массовое потребительское кредитование по своей сути является бланковым и строится в основном на прогнозе платежеспособности и других социальных факторах частного лица. Поэтому меры, способные внести определенность в эти прогнозы, исключить действия мошенников, будут снижать кредитные риски, и, следовательно, банки смогут предложить более простые и дешевые формы кредитования.

ЗАО «Райффайзенбанк» имеет высокий уровень надежности. Его создание обусловлено потребностями предприятий и населения, административных структур в услугах крупного, надежного банка, призванного решать общерегиональные и областные финансовые проблемы, способствовать выходу клиентов на региональный рынок, обеспечивать весь комплекс банковских услуг на современном уровне.

Ускоренное всестороннее развитие банковского потребительского кредита будет способствовать дальнейшему росту национальной экономики, увеличению платежеспособного спроса россиян на товары и услуги, обеспечению большей финансовой устойчивости и диверсификации кредитной деятельности отечественных коммерческих банков, повышению уровня и улучшению качества жизни, решению проблемы бедности в России.

ЗАО «Райффайзенбанк» занимает лидирующие позиции на рынке привлечения средств населения области. По состоянию на 01.01.2008 года объем привлеченных средств населения составил 18,5 млрд. рублей, в том числе за 2007 год - 4,3 млрд. рублей. На долгосрочной основе (срок более 2 лет) жители области доверили банку 9,8 млрд. рублей, в том числе за 2007 год - 3,8 млрд. рублей. ЗАО «Райффайзенбанк» активно кредитует как экономику региона, так и частных клиентов. По состоянию на 01.01.2008 года в экономику региона размещено 29,0 млрд. рублей. Кредитный портфель частных клиентов составляет 10 млрд. рублей, с ростом за год на 4,9 млрд. рублей.

Список использованной литературы

1. Гражданский кодекс Российской Федерации. Часть 1 от 30 ноября 1994 г. №51-ФЗ. Введен в действие с 01 января 1995г. (с изменениями от 30 декабря 2004г.) // Собрание законодательства Российской Федерации от 5 декабря 1994г. N 32. ст. 3301.

2. Гражданский кодекс Российской Федерации. Часть II. от 26 января 1996г. №14-ФЗ (с изменениями от 30 декабря 2004г.) Введен в действие с 01 марта 1996г. // Собрание законодательства Российской Федерации от 29 января 1996 г. N 5. ст. 410.

3. О банках и банковской деятельности. Федеральный Закон от 2 декабря 1990 г. N 395-I (с изменениями от 30 декабря 2004г.) // Ведомости съезда народных депутатов РСФСР от 6 декабря 1990 г. N 27 ст. 357

4. Горбунова О.Н. Финансовое и банковское право. Словарь – справочник. – М.: Инфра – м, 1997. – С. 212

5. Алиевская Е. Указ. Соч. – С. 15

6. Рябова О. Финансы, страхование // Деловой квартал. 2004. № 45. – С. 15

7. Банковское дело: Учеб. / Под. ред.О.И. Лаврушина. - М.: Финансы и статистика, 2005. - 655 с.

8. Банковское дело: Учеб. пособие. / Под. ред. A.M. Гавасиева. - М.: Омега - Л" 2005. - 432 с.

9. Банковское дело в России: Учеб. / Под. ред С.И. Кумок. - М.: АОЗТ ВЕЧЕ, 2004. - 805 с.

10. Банки и банковские операции. /Под ред. Е.Ф. Жукова. - М.: Юнити, 2006. - 783 с.

11. Основы банковского дела в РФ./Под ред, О.Г. Семенюгы. - Ростов-на-Дону: Феникс, 2001.

12. Батракова, Л.Г. Экономический анализ деятельности коммерческого банка: Учеб. пособие /Л.Г. Батракова. - М.: Логос, 2003. - 352 с.

13. Белоглазова, Т.П. Денежное обращение и банки / Т.П. Белоглазова. - М.: Финансы и статистика, 2006. - 694 с.

14. 19. Виноградова, Т.Л. Банковские операции /Т.Л. Виноградова. - Ростов-на - Дону.: Феликс, 2006. - 372 с.

15. Деньги, кредит, банки,/ Под ред. В, В, Иванова, Е.И. Соколова. - М.: Проспект, 2003.

16. Деньги, кредит, банки. / Под ред.О.И. Лаврушина 2-е изд., - М,; Финансы и статистика, 2002,. 17. Дробозина, Поляк, Финансы. Денежное обращение. Кредит - М.: Юнити, 2002.

18. Ежеквартальный отчет по ценным бумагам за 3 квартал 2010г., утвержден 12.11.2010г. по приказу №1196 от 12.11.2010г.

19. Основы банковской деятельности./ Под ред. К.Р. Тагирбекова. - М.: Инфра-М, 2003.

20. Пещанская И. В. Организация деятельности коммерческого банка. - М,: Инфра-М, 2001.

21. http://www.raiffeisen.ru/ - официальный сайт ЗАО «Райффайзенбанк».

22. Устав Закрытого акционерного общества «Райффайзенбанк», утвержденный внеочередным общим собранием акционеров ЗАО «Райффайзенбанк» (протокол №44 от 6 ноября 2008г.).

Приложение 1

История изменения значений кредитного рейтинга ЗАО «Райффайзенбанк» за 5 последних завершенных финансовых лет

| Рейтинговое агентство | Шкала | Дата присвоения рейтинга | Рейтинг | Прогноз |

| Moody’s Investors Service Ltd | Долгосрочный рейтинг банковских депозитов в иностранной валюте | 01.04.2009 | Baa3 | Негативный |

| 16.07.2008 | Baa1 | Стабильный | ||

| 31.10.2007 | Baa2 | Стабильный | ||

| 04.05.2007 | Baa2 | Стабильный | ||

| 28.10.2005 | Baa2 | Стабильный | ||

| 17.11.2004 | Ba1 | Позитивный | ||

| Краткосрочный рейтинг банковских депозитов в иностранной валюте | 01.04.2009 | Prime-3 | - | |

| 31.10.2007 | Prime-2 | - | ||

| 04.05.2007 | Prime-2 | - | ||

| 28.10.2005 | Prime-2 | - | ||

| 17.11.2004 | Not Prime | - | ||

| Долгосрочный рейтинг банковских депозитов в национальной валюте | 01.04.2009 | Baa3 | Негативный | |

| 31.10.2007 | Baa1 | Стабильный | ||

| 19.10.2007 | Baa1 | Стабильный | ||

| Краткосрочный рейтинг банковских депозитов в национальной валюте | 01.04.2009 | Prime-3 | - | |

| 19.10.2007 | Prime-2 | - | ||

| Рейтинг финансовой устойчивости банка | 28.06.2010 | D+ | Стабильный | |

| 01.04.2009 | D+ | Негативный | ||

| 19.10.2007 | D+ | Стабильный | ||

| 17.11.2004 | D | Стабильный | ||

| Standard & Poor’s International Services, Inc.

| Долгосрочный кредитный рейтинг по обязательствам в иностранной валюте) | 24.06.2010 | BBB | Стабильный |

| 17.06.2009 | BBB- | Стабильный | ||

| 08.12.2008 | BBB | Негативный | ||

| 16.10.2008 | BBB+ | Негативный | ||

| 25.09.2007 | BBB+ | Стабильный | ||

| Краткосрочный кредитный рейтинг по обязательствам в иностранной валюте | 08.12.2008 | A-3 | - | |

| 25.09.2007 | A-2 | - | ||

| Долгосрочный кредитный рейтинг по обязательствам в национальной валюте | 24.06.2010 | BBB | Стабильный | |

| 17.06.2009 | BBB- | Стабильный | ||

| 08.12.2008 | BBB | Негативный | ||

| 16.10.2008 | BBB+ | Негативный | ||

| 25.09.2007 | BBB+ | Стабильный | ||

| Краткосрочный | 08.12.2008 | A-3 | - | |

| кредитный рейтинг по обязательствам в национальной валюте | 25.09.2007 | A-2 | - | |

| Кредитный рейтинг по национальной шкале | 25.09.2007 | ruAAA | - | |

| ЗАО «Рейтинговое агентство Мудис Интерфакс» | Рейтинг по национальной шкале | 12.07.2005 | Aaa.ru | - |

| 11.03.2005 | Aaa (rus) | - | ||

| ЗАО «Рус-Рейтинг» | Кредитный рейтинг | 01.04.2009 | A | Стабильный |

| 01.01.2009 | A | Неопределенный | ||

| 01.10.2008 | A | Не присвоен | ||

| 09.02.2006 | A | Стабильный | ||

| Fitch Ratings Ltd. | Долгосрочный РДЭ* в иностранной валюте) | 10.09.2010 | BBB+ | Позитивный |

| 22.01.2010 | BBB+ | Стабильный | ||

| 04.02.2009 | ВВВ+ | Негативный | ||

| 10.11.2008 | А- | Негативный | ||

| 13.09.2007 | А- | Стабильный | ||

| Краткосрочный РДЭ* в иностранной валюте | 13.09.2007 | F2 | - | |

| Индивидуальный рейтинг | 08.04.2009 | D | - | |

| 13.09.2007 | C/D | - | ||

| Рейтинг поддержки | 04.02.2009 | 2 | - | |

| 13.09.2007 | 1 | - | ||

| Национальный долгосрочный рейтинг | 13.09.2007 | AAA(rus) | Стабильный |

* Рейтинг дефолта эмитента

2020-01-14

2020-01-14 709

709