Доходность и риск

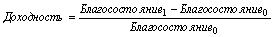

Для достижения своей основной цели – максимизации благосостояния собственников –предприятие должно постоянно обеспечивать вложение имеющихся капиталов в активы, приносящие наибольший доход. В самом общем виде доход может быть определен как прирост благосостояния (богатства) собственников за определенный период времени:

Доход за период = Благосостояние на конец периода – Благосостояние на начало периода

Общая сумма дохода, полученная владельцем капитала, складывается из двух частей: текущего дохода и прироста капитала. Например, купив квартиру, можно сдавать ее внаем и получать доход в виде квартплаты. Можно жить в купленной квартире и через несколько лет обнаружить, что ее цена значительно выросла в сравнении с временем приобретения. В первом случае квартира будет приносить текущий доход, во втором – доход будет получен от прироста стоимости квартиры. Владелец квартиры, сдававший ее внаем, может через несколько лет продать ее и таким образом реализовать оба вида дохода – текущий и от прироста стоимости. Точно так же, покупая акцию, инвестор может рассчитывать на получение текущих доходов в форме периодической выплаты дивидендов. Однако, если через какое-то время рыночная цена купленной акции увеличится, то он станет еще богаче на величину прироста стоимости.. Таким образом, общий доход от владения акцией будет равен сумме полученных по ней дивидендов и величине прироста ее рыночной стоимости. Аналогичным образом формируется доход владельца облигации. Если им приобретена купонная облигация, он будет получать текущий доход в форме периодических выплат по купонам. При покупке дисконтной облигации доход реализуется в виде разницы между ценами продажи и покупки. Эти два вида дохода (текущий и прирост стоимости капитала) могут быть реализованы совместно в случае, если за период владения купонной облигацией произойдет снижение процентной ставки. Купонные выплаты останутся неизменными, но рыночная цена облигации вырастет, поэтому наряду с текущим доходом ее владелец получит также доход от прироста стоимости облигации.

Очень важно понять, что с позиции финансов оба этих вида доходов равноценны для собственника и обязательно должны учитываться при выполнении расчетов. Часто понятие доходности привязывают к какому-нибудь активу, финансовой операции или предприятию. Например, можно говорить о доходности акции или рентабельности продаж. Такой подход оправдан для сравнительной оценки эффективности различных направлений вложения капитала: изделие А может обеспечивать больше прибыли, чем изделие Б, а инвестиции в финансовые активы могут оказаться еще более выгодными. При этом не следует забывать, что доход приносят не сами активы, а вложенный в них капитал. Поэтому более корректно говорить о доходности капитала, а не отдельных активов или операций. Капитал может одновременно быть вложен и в реальные и в финансовые активы, которые могут приносить как текущий доход, так и увеличиваться (или уменьшаться) в своей стоимости. Прибыльность отдельных операций будет отражать скорее эффективность работы менеджеров, ответственных за их осуществление – директора завода или биржевого брокера. Полная доходность относится ко всему вложенному капиталу, то есть она должна рассчитываться с позиции владельца этого капитала.

Капитализировав 1 тыс. рублей из общей стоимости своего имущества, собственник вправе надеяться на последующее увеличение своего совокупного благосостояния. Предположим, что 500 рублей из этой тысячи были инвестированы в собственный капитал торгового предприятия. Директор магазина, закупив на них товар, продал его за 750 рублей, то есть маржинальный доход составил 50% (250 / 500). После вычета основных коммерческих и управленческих расходов прибыль от реализации составила 100 рублей, то есть рентабельность продаж – 20% (100 / 500). Покрыв прочие операционные издержки и заплатив налог на прибыль (всего 50 рублей), директор отразил в отчетности чистую прибыль в сумме 50 рублей. 20 рублей из этой суммы были возвращены собственнику в форме дивидендов, а 30 рублей были реинвестированы в предприятие.

Второй половиной капитала (500 рублей) распоряжался брокер, который купил на эти деньги ценные бумаги. К концу года общий доход от владения этими бумагами (и текущий и прирост их стоимости) составил 500 рублей, то есть 100%. Из этой суммы брокером были удержаны комиссионные и прочие расходы, а также выплачены налоги всего в размере 300 рублей. То есть реальное увеличение богатства владельца капитала составило 200 рублей (500 – 300). Общая доходность всего вложенного капитала будет равна 25% ((20 + 30 + 200) / 1000). Как видно, эта величина отличается и от рентабельности продаж и от доходности ценных бумаг. Оценивая работу своих агентов (директора и брокера), собственник может заключить, что чистая рентабельность магазина составила 10% (50 / 500), а чистая доходность финансовых спекуляций – 40% (200 / 500). Но ни первая ни вторая цифры не отражают реальную совокупную доходность инвестированного им капитала. Она равна 25%. Именно на эту цифру он должен ориентироваться в своих планах на будущее.

Итак, говоря о доходности, следует подразумевать эффективность использования всего вложенного собственником капитала и учитывать все чистые доходы (в форме как текущих выплат, так и прироста стоимости капитала), полученные владельцем инвестированного капитала. Для анализа могут рассчитываться любые показатели рентабельности (прибыльности) активов, операций, проектов и т.п., но при этом необходимо помнить, что самым общим финансовым показателем является полная доходность вложенного капитала. Доходы собственнику приносят не сами активы или операции с ними, а вложенный в них капитал.

Доходность является производным показателем от общей суммы совокупного чистого дохода, произведенного капиталом за определенный период времени, и величины богатства собственника капитала на начало периода. Так как благосостояние на конец периода будет равно сумме его величины на начало периода плюс величина совокупного чистого дохода, полученного собственником за весь за период, формулу расчета доходности можно представить следующим образом:

,

,

где индексы 0 и 1 обозначают соответственно начало и конец периода времени.

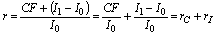

Проблема точного измерения реальной стоимости всего имущества, принадлежащего инвестору, не имеет непосредственного отношения к финансовому менеджменту. Поэтому величина его благосостояния на начало периода принимается равной сумме вложенного им капитала. Формула определения полной доходности за период владения (holding period return – HPR) может быть представлена следующим образом:

, (5.1.1)

, (5.1.1)

где CF – поток текущих доходов, полученных владельцем от вложенного капитала за период;

I0 – первоначальная сумма вложенного капитала (инвестиции на начало периода);

I1 – конечная (наращенная) сумма вложенного капитала (инвестиции на конец периода);

rC – текущая доходность;

rI – доходность прироста капитала (капитализированная доходность);

r – полная доходность.

Например, владелец квартиры стоимостью 15 тыс. долларов в начале года сдал ее в аренду и получил годовую плату от квартиросъемщика в сумме 1 тыс. долларов США. К концу года стоимость квартиры возросла и составила 17 тысяч долларов США. Полная доходность владения квартирой за год составит 20% (1 + (17 – 15) / 15), в том числе текущая доходность 6,67% (1 / 15), капитализированная доходность 13,33% (2 / 15). Точнее, следует говорить о доходности капитала, вложенного в покупку квартиры.

Как следует из формулы (5.1.1), на величину доходности оказывает влияние не только абсолютная сумма полученного дохода, но и величина инвестиций (I0). Иными словами одна и та же абсолютная сумма дохода 1000 рублей будет означать различный уровень доходности для капитала в 10 тысяч и 10 миллионов рублей. В первом случае доходность составит 10% (1 000 / 10 000), а во втором – 0,01% (1 000 / 10 000 000). Относительный показатель доходности элиминирует влияние масштабного фактора и более точно отражает реальную финансово-экономическую эффективность использования вложенных средств, чем абсолютная величина полученного дохода.

Доходность всегда относится к конкретному периоду времени. Например, 1 тыс. рублей можно заработать за месяц, а можно и за год. Даже расчет относительного показателя доходности не сделает эти цифры сопоставимыми. Если продолжить пример и предположить, что вложение 10 млн. рублей принесло доход в 1 тыс. рублей за 1 неделю, а инвестирование 10 тыс. рублей обеспечило такой же доход за 6 месяцев, то полученные выше значения доходности будут недостаточно объективны. Для обеспечения сопоставимости этих показателей, их необходимо привести к единой временной базе. В финансах доходность обычно приводится к годовому исчислению, то есть исходные данные аннуилизируются. Сравнивая формулы расчета доходности и формулу годовой процентной ставки (2.2.1), можно заметить их идентичность. И доходность, и процентная ставка отражают темп прироста первоначально вложенных сумм. Рассчитывая доходность, по сути дела определяют величину соответствующей процентной ставки.

Существуют различные способы начисления процентов и, соответственно, различные процентные ставки. Наращение по простой и сложной ставкам приводит к различным результатам. Какая конкретно ставка должна использоваться при определении годовой доходности? В финансах принято в качестве измерителя доходности использовать эффективную сложную процентную ставку, то есть годовую ставку, предполагающую однократное в течение года реинвестирование начисленных процентов. Однако для краткосрочных финансовых операций (продолжительностью менее 1 года) допускается применение простой процентной ставки. Так, например, доходность ГКО рассчитывалась по ставке простых процентов (формула 2.2.14) в предположении, что продолжительность года составляет 365 дней. Безусловно, такая неоднозначность осложняет жизнь финансисту, однако возникающие трудности не следует абсолютизировать. Прежде всего необходимо понять, что способ аннуилизации доходности ни в коей мере не влияет на реальные параметры рассматриваемой финансовой операции. Доходность является абстрактным показателем, применяемым для обеспечения сопоставимости и сравнительной оценки различных вложений капитала. Поэтому, сравнивая между собой две инвестиции по уровню их доходности, важно убедиться в сопоставимости методик расчета этих показателей. Вопрос о том, какой из способов расчета лучше или “правильнее” не является самым важным. Необходимо, чтобы для обеих операций использовался один и тот же способ аннуилизации.

Продолжая пример, рассчитаем доходность двух вложений различными способами (в обоих случаях продолжительность года составляет 365 дней):

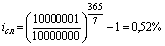

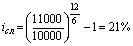

а) по эффективной ставке сложных процентов. По формуле (2.2.15) находим:

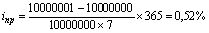

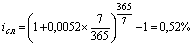

для Р = 10 млн. рублей, S = 10 млн. 1 тыс. рублей, n = 7 / 365 (1 неделя)

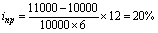

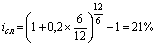

для Р = 10 тыс. рублей, S = 11 тыс. рублей, n = 6 / 12 (6 месяцев)

б) по простой процентной ставке. По формуле (2.2.12) находим:

для Р = 10 млн. рублей, S = 10 млн. 1 тыс. рублей, t = 7 дней, K = 365 дней

для Р = 10 тыс. рублей, S = 11 тыс. рублей, t = 6 мес., К = 12 мес.

Применив формулу эквивалентности простой и сложной процентных ставок (2.2.21), получим аналогичные результаты:

для P = 10 млн. рублей

;

;

для Р = 10 тыс. рублей

С позиций финансовой теории обоснованным является использование сложной процентной ставки, так как данный метод учитывает возможность реинвестирования начисленных процентов. Но в ряде случаев расчет доходности производится в соответствии с принятыми на данном рынке обычаями. Общим правилом является использование простой процентной ставки для краткосрочных финансовых операций (депозитные сертификаты, казначейские векселя, краткосрочные ссуды и т.п.). Во всех остальных случаях используется эффективная сложная процентная ставка. Следует отметить, что использование эффективной сложной ставки для расчета доходности также не свободно от недостатков. Предположение об однократном реинвестировании начисленных процентов нуждается в обосновании. Более логичным было бы предположение о непрерывной капитализации процентов, то есть расчет доходности по ставке сложных непрерывных процентов.

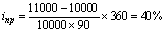

Рассмотрим несколько примеров расчета доходности краткосрочных инвестиций (продолжительностью менее 1 года). Как уже отмечалось, в данном случае применяется ставка простых процентов, поэтому большое значение имеет способ подсчета числа дней в периоде, а также метод определения продолжительности года (временной базы). Подробнее об этом говорилось в параграфе. 2.1.1. По 90-дневному банковскому депозитному сертификату, купленному за 10 тыс. рублей, в конце срока его действия получен доход в сумме 1 тыс. рублей. Фактическая доходность за 90 дней составила 10% (1 000 / 10 000), годовая доходность в предположении, что год равен 360 дням будет равна 40%:

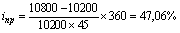

Если предположить точную временную базу (t = 365 дней), то доходность операции составит 40,56%. Допустим, что данный сертификат был приобретен дороже номинала – за 10 тыс. 200 рублей и продан через 45 дней за 10 тыс. 800 рублей. Тогда его фактическая годовая доходность (при t = 360) составит 47,06%:

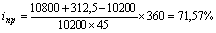

Если по условиям сертификата на него начислялись простые проценты из расчета 25% годовых, то сначала следует найти их общую сумму, причитающуюся владельцу за 45 дней. Применив формулу (2.1.3), получим:

Тогда общий доход от владения сертификатом в течение 45 дней составит 912,5 рублей (10 800 – 10 200 + 312,5), а полная годовая доходность владения этим инструментом (hpr) 71,57%:

Таким образом, рассчитывая фактическую доходность, прежде всего необходимо выявить все доходы, полученные от инвестиции как в форме текущих выплат, так и в виде прироста стоимости инвестиций, а затем разделить их на начальные инвестиции (фактически вложенный капитал). Полученная величина аннуилизируется путем умножения на принятую временную базу и деления на длительность операции.

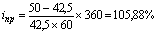

Данное правило полезно помнить при определении доходности финансовых инструментов, продаваемых со скидкой (дисконтом). В этом случае не следует путать учетную ставку, устанавливаемую по данному инструменту (процент скидки) с величиной доходности. Ставка дисконта служит для определения суммы дохода в абсолютном выражении (рублях). Только найдя эту сумму, можно приступать к расчету доходности инструмента. Например, вексель номиналом 50 тыс. рублей продается по курсу 85%, т.е. с дисконтом 15%. Он будет выкуплен через 60 дней по номиналу. Следовательно, через 2 месяца инвестор получит доход в сумме 7,5 тыс. рублей (50 х 0,15). Доходность этой операции составит (при t = 360 дней) 105,88%:

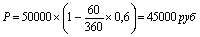

То есть, ставка дисконта, установленная по векселю не отражает его фактической доходности, а является номинальной величиной, используемой только для определения абсолютной суммы дохода. Это относится и к случаю, когда ставка дисконта установлена в годовом исчислении. Например, по вышеупомянутому векселю известен его номинал, срок и годовая учетная ставка 60%. Тогда, применив формулу банковского учета (2.1.8), сначала найдем продажную стоимость векселя:

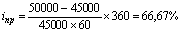

Следовательно, фактический доход инвестора составит 5 тыс. рублей (50 000 – 45 000), а фактическая годовая доходность операции – 66,67%:

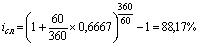

Если известна доходность за период, меньший, чем год (месяц, 40 дней, полугодие и т.д.), то годовую доходность можно определить умножив имеющиеся данные на число периодов в году: доходность за месяц умножается на 12, квартальная доходность – на 4 и т.д. Данный способ аннуилизации применим только в случае использования простой процентной ставки. Например, доходность за 75 дней составила 5%, временная база – 365 дней. Тогда годовая доходность будет равна 24,33% (5 х 365 / 75). Как уже отмечалось выше, способ расчета дохода не влияет на параметры финансовой операции. То есть, фактические денежные потоки, порождаемые операцией, являются входными переменными и не зависят от того, какие арифметические действия выполняет над их величинами финансист, чтобы определить доходность. Поэтому, ничто не мешает финансовому менеджеру рассчитать доходность одной и той же операции различными способами. Для этого следует применить формулы расчета эквивалентных процентных ставок (см. параграф 2.2). В предыдущем примере годовая доходность векселя как ставка простых процентов составила 66,67%. Применив формулу (2.2.21), определим эквивалентную ей сложную процентную ставку:

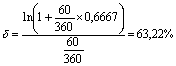

Применив формулу (2.2.29) можно рассчитать годовую доходность по сложной непрерывной ставке (силе роста):

То есть, одна и та же операция, приносящая инвестору 5 тыс. рублей дохода на вложенные 45 тыс. рублей через 60 дней, может быть охарактеризована следующими показателями доходности:

– по ставке простых процентов (iпр) – 66,67%;

– по эффективной сложной процентной ставке (iсл) – 88,17%;

– по сложной непрерывной процентной ставке (силе роста δ) – 63,22%.

Так как данная операция является краткосрочной, то для ее оценки более приемлем первый показатель доходности (по ставке простых процентов). Однако финансовый менеджер может с успехом использовать и два других измерителя доходности для сравнения с параметрами иных операций, осуществляемых предприятием.

2014-02-02

2014-02-02 980

980