Анализ внутренней стоимости банковских операций

Для банка важно изучение возможностей (резервов) получения дополнительной прибыли. Для этого необходимо знать тот минимальный уровень доходности операций банка, который позволяет ему покрыть необходимые расходы, не принося прибыли. Эта задача решается с использованием коэффициента внутренней стоимости банковских услуг, который рассчитывается как отношение разницы общих расходов банка и прочих доходов к разнице суммы всех активов и суммы активов, не приносящих доход, умноженное на 100 %.

К вн.ст. =(Рб – Дпр) / (Аб - Анедох) * 100%

Этот показатель позволяет определить минимально необходимый размер доходной маржи банка, то есть разрыв в ставках по активным и пассивным операциям. Чем ниже коэффициент внутренней стоимости банковских услуг, тем больше возможностей у банка получит высокую прибыль, выдержать ухудшение конъюнктуры рынка ссудных капиталов, обеспечит больший объём льготных операций в рамках определённой банком кредитной политики. Для стабильно работающего банка значение процентной маржи должно быть положительным.

Для банковской практики характерно превышение прочих операционных расходов над прочими операционными доходами, поэтому имеет смысл определение уровня покрытия непроцентных расходов непроцентными доходами:

Уп = Непроцентные доходы /Непроцентные расходы

Как свидетельствует зарубежный опыт, для коммерческих банков устанавливаются определённые значения уровня покрытия 50%. Это значит, что уровень непроцентных доходов должен составлять не менее 50% непроцентных расходов.

Анализ внутренней стоимости банковских операций включает расчёт исходных показателей, входящих в формулу, за базовый и отчётный периоды, определение изменений и темпов роста. Расчётные значения заносятся в таблицу, содержащую следующие показатели:

a. расходы банка;

b. доходы банка;

c. активы банка;

d. активы, не приносящие доход;

e. коэффициент внутренней стоимости банковских операций.

Далее делаются выводы и предложения.

Прибыль банка - это финансовый результат деятельности банка, в виде превышения доходов над расходами. От размеров полученной прибыли зависит решение основных задач, стоящих перед банком: увеличение размера собственных средств, пополнение фондов, создание общих и специальных резервов, поддержание имиджа банка, финансирование капитальных вложений, развитие филиальной сети, внедрение современных банковских технологий и т.д. Ограничителями прибыли выступают только требования ликвидности и оптимального риска.

Анализируется прибыль трёх видов: валовая, налогооблагаемая и чистая прибыль. Источниками проведения анализа банковской прибыли является баланс, отчет о прибылях и убытках, материалы аналитического учета.

Анализ прибыли банка проводится в следующей последовательности:

1 этап. Проводится анализ состава и структуры прибыли в динамике, определяются изменения и темпы роста. Анализ проводится в разрезе следующих показателей:

1. чистый процентный доход:

– процентные доходы;

– процентные расходы;

– формирование резервов под обесценивание процентных активов;

2. чистый непроцентный доход:

– чистый комиссионный доход;

– чистый доход по операциям с иностранной валютой;

– чистый доход по операциям с ценными бумагами;

– доход в форме дивидендов;

– чистые отчисления в резервы;

– прочие доходы;

4. прибыль до налогообложения;

5. налог на прибыль;

6. чистая прибыль.

2 этап. Проводится анализ распределения чистой прибыли в динамике, определяются изменения и темпы роста. Расчётные значения заносятся в таблицу, содержащую следующие показатели:

1. чистая прибыль банка;

2. распределение чистой прибыли:

8. на выплату дивидендов, в том числе удельный вес в чистой прибыли;

9. направлено в фонды, в том числе удельный вес в чистой прибыли;

10. на покрытие непредвиденных расходов, в том числе удельный вес в чистой прибыли;

11. нераспределённая прибыль, в том числе удельный вес в чистой прибыли.

Анализ чистой прибыли банка важен в том отношении, что именно часть чистой прибыли, зачисляемая в фонды, является внутренним источником развития банка. Около 70% чистой прибыли направляется в фонды банка, т.е. на увеличение собственного капитала.

3 этап. Проводится анализ относительных показателей, характеризующих деятельность банка:

- коэффициент внутренней стоимости банковских операций, т.е. для банка необходимо знать тот минимальный уровень доходности операций банка, который позволяет ему покрыть необходимые расходы, не принося прибыли. Чем меньшее значение этого коэффициента, тем большая возможность будет увеличивать прибыль, тем выше конкурентоспособность банка. Низкая маржа может указать на тот факт, что банк привлекает дорогие депозиты участвует в операциях с низкой доходностью и невысоким риском.

- процентная маржа как соотношение разницы процентов полученных и процентов уплаченных к средним остаткам по активам, приносящим доход. Если этот коэффициент находится на уровне 3%, то банк обслуживает компании разных отраслей, а если 6%, то банк больше уделяет внимание потребительскому кредиту. Анализируя динамику значения процентной маржи, важно выявлять в результате чего обеспечено ее увеличение: за счет роста процентов по активным, либо снижение процентов по пассивным операциям банка. Для стабильного работающего банка значение процентной маржи должно быть положительным.

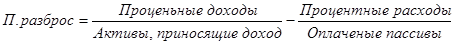

- процентный разброс (спрэд) представляет собой разность между процентами, полученными по активным операциям и уплаченными по пассивным:

Для стабильного работающего банка значение процентного разброса должно быть положительным.

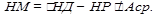

- непроцентная маржа – это сумма операционных и комиссионных доходов за минусом операционных и комиссионных расходов, отнесённая к средним остаткам балансовых активов:

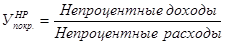

- уровень покрытия непроцентных расходов непроцентными доходами:

Значение данного показателя в мировой практике установлено на уровне 50, это значит, что уровень непроцентных доходов должен составлять не менее 50% непроцентных расходов.

- точка безубыточности (мёртвая точка доходности):

Точка безубыточности – та минимальная ставка доходности доходных активов, при которой прибыли уже нет, но ещё нет и убытков.

4 этап. Изучаются факторы, влияющие на величину прибыли и проводится факторный анализ с использованием следующей факторной модели:

где ДБi- доход i-го вида деятельности банка;

РБi– расход i-го вида деятельности банка.

Расчет влияния факторов проводим с помощью метода цепных подстановок.

5 этап. Проводится расчет резервов роста банковской прибыли и разрабатывается мероприятия, способствующие увеличению доходов и снижению расходов. Расчет резервов можно производить следующим образом:

2014-02-09

2014-02-09 3244

3244