На практике могут использоваться разные виды ограничений в распоряжении активами, в том числе требование не использовать активы в качестве залога по любым иным обязательствам. Такой вид требований, предъявляемых к предприятию-должнику, получил название отрицательного залога. Нужно иметь в виду, что наличие данного требования может затруднить возможность получения заемных средств от других потенциальных кредиторов или ужесточить условия их предоставления в качестве компенсации за повышенный риск.

Для внешнего аналитика особый интерес может представлять изучение динамики обязательств предприятия по нетоварным операциям: задолженности по оплате труда, социальному страхованию и обеспечению, перед бюджетом. Значительный рост просроченной задолженности по данным статьям свидетельствует, как правило, о серьезных проблемах с текущей платежеспособностью.

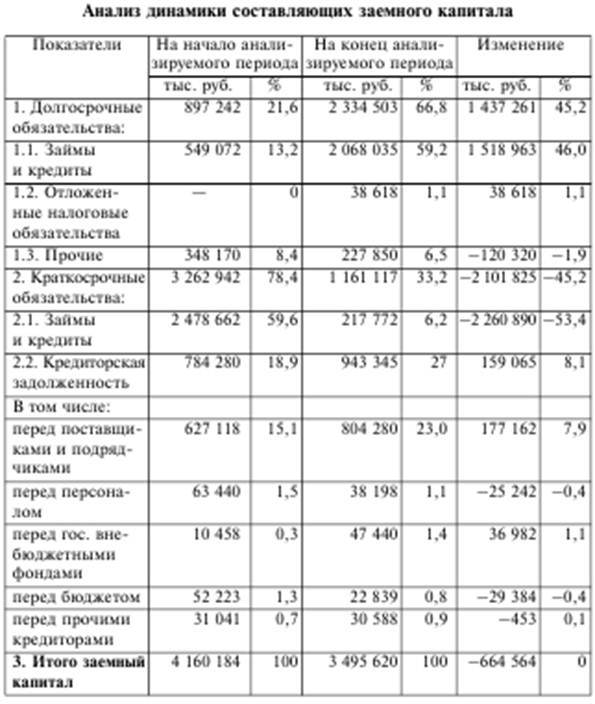

Анализ состава и структуры заемных средств целесообразно начинать с выяснения роли долгосрочных и краткосрочных источников финансирования в деятельности организации. Наличие в составе источников его имущества долгосрочных заемных средств — явление, как правило, положительное. Для анализа состава и структуры заемного капитала используется табл. 3.5.

На основе проведенных расчетов можно видеть весьма существенные изменения в составе и структуре заемного капитала. Прежде всего, следует отметить значительное сокращение доли краткосрочных заемных средств с 78,4% до 33,2%. В то же время произошел весьма значительный рост долгосрочных источников — с 21,6% до 66,8%. Совершенно очевидно, что компания кардинально изменила политику финансирования, сделав упор на долгосрочные источники. Это стало причиной выявленного при анализе ликвидности значительного роста коэффициентов ликвидности к концу анализируемого периода.

При оценке структуры краткосрочных обязательств можно видеть, что в их составе также произошли существенные изменения. Это касалось сокращения доли краткосрочных кредитов и займов с 59,6% до 6,2% при увеличении доли кредиторской задолженности с 18,9% до 27,0%.

Таким образом, к концу анализируемого периода основными источниками финансирования стали ресурсы, привлекаемые на длительной основе, что укрепляет платежеспособность компании и ее финансовую устойчивость.

Важным вопросом анализа является оценка выбора источника заемного финансирования текущей деятельности. В качестве альтернативы можно рассматривать выбор между кредиторской задолженностью поставщикам и банковскими кредитами.

В последнее время в договорах на поставку продукции все чаще предусматривается зависимость суммы платежа от срока расчетов.

Условия договора могут предусматривать процент скидки от первоначальной цены при условии сокращения срока платежа. Данный процент скидки при отказе от ее получения (в случае задержки платежа) рассматривается как плата за пользование коммерческим кредитом поставщика или вмененные издержки, связанные с упущенной выгодой получения скидок за расчеты в более короткие сроки (либо дополнительные выплаты в случае расчетов в более поздние сроки).

При решении вопроса о выборе источника финансирования или о соотношении кредиторской задолженности и банковского кредитования необходимо сопоставить стоимость привлечения того или иного источника.

Чтобы оценить стоимость кредита поставщиков, следует рассчитать разность между фактической суммой оплаты и суммой, которую предприятие согласно договору могло бы заплатить в случае наиболее ранних расчетов.

2015-01-21

2015-01-21 5388

5388