В модели ММ с учетом налогов утверждается, что фирма, использующая финансовый рычаг, рыночно оценивается более высоко, так как выплата процентов по заемному капиталу представляет собой затраты, предполагающие налоговые льготы. С учетом налоговых льгот стоимость заемного капитала будет ниже, и чем больше доля заемного капитала в общем капитале фирмы, тем средневзвешенная стоимость капитала будет меньше. Таким образом, с учетом налога на прибыль финансовый рычаг будет оказывать понижающее влияние на стоимость капитала фирмы и повышающее влияние на рыночную оценку фирмы.

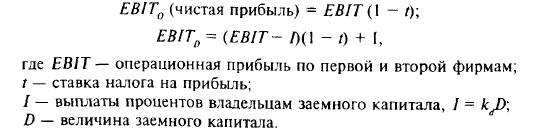

Рассмотрим две фирмы, идентичные по ежегодной величине операционной прибыли и риску (ЕВIТ0 = ЕВIТD), но отличающиеся по использованию финансового рычага: фирма О не использует финансовый рычаг, а фирма D использует. С учетом налоговых выплат прибыль, идущая владельцам собственного и заемного капитала, по этим фирмам составит

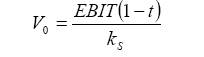

Фирма D не использует финансовый рычаг, и ее цену V0 можно определить капитализацией чистой прибыли, где в качестве коэффициента дисконтирования фигурирует стоимость собственного (акционерного) капитала:

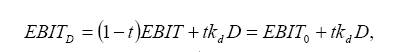

Для фирмы D денежный поток, получаемый акционерами (ЕВIТ - I) (1 – t), и денежный поток, получаемый владельцами заемного капитала (I = kdD ), могут быть представлены в виде

где tkdD — налог, который следовало бы уплатить с процентных платежей при отсутствии налоговых льгот (в данном случае экономия по налогу).

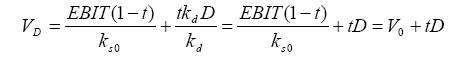

В модели ММ предполагается, что риск чистой прибыли (после выплаты налогов) для фирмы D идентичен риску для фирмы О и требуемые доходности ks0 по акционерному капиталу двух фирм равны, а по заемному капиталу требуемая доходность равна kd и экономия по налогу tkdD есть постоянный денежный поток, риск которого для инвестора отражается в ставке процента по заемному капиталу kd. Дисконтируя денежные потоки фирмы D по соответствующим коэффициентам, получаем рыночную оценку фирмы D:

В общем виде:

Рыночная оценка капитала V = Оценка при 100%-м собственном финансировании + Текущая оценка налоговой экономии.

Если величина заемного капитала по годам не меняется, то

Полученная формула позволяет вычислять рыночную цену фирмы, использующей заемный капитал. Если рассматривается фирма, общий капитал которой равен 1950 млн. руб. (акционерный капитал, полученный в результате эмиссии акций) и эти денежные средства инвестированы в реальные активы, обеспечивающие ежегодную отдачу (операционную прибыль) в 900 млн. руб. (доходность до выплаты налогов составляет 46,2%), то цена фирмы по модели ММ равна 900 х (1 — 0,35) / 0,3 = 1950 млн. руб. при налоговой ставке 35% и финансировании за счет собственного капитала. При привлечении заемного капитала рыночная оценка фирмы вырастает на величину экономии по налогу на прибыль. Например, при привлечении займа в 1 млрд. руб. оценка фирмы поднимется до 1950 + 1000 х 0,35 = 2300 млн. руб.

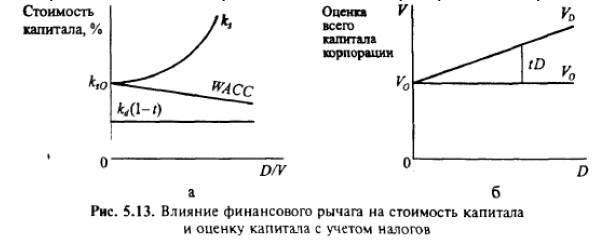

С учетом налоговых льгот влияние финансового рычага на стоимость капитала и цену фирмы показано на рис. 5.13.

WАСС = kd (1 - t) D/V + ksD S/V. С ростом финансового рычага WАСС снижается, и по модели ММ минимальное значение WAСС = kd (1 - t ) достигается при 100%-м заемном капитале. Если традиционный подход предполагает, что цена фирмы складывается из рыночной оценки собственного и заемного капитала V = S + D (что превышает оценку фирмы по модели ММ: V = S + tD), то в теории Миллера — Модильяни доказывается, что такая ситуация неравновесна с точки зрения возможности арбитражных операций.

При постоянстве во времени процентной ставки по заемному капиталу и при постоянстве D значение налогового щита не меняется по годам и равно /г. Если этот денежный поток образуется на неограниченном временном промежутке, то его текущая оценка равна tD. PV = It / kd = (I / kd)t = tD

?Всегда ли владельцы собственного капитала получают выгоды от налоговой экономии? Приведите примеры дележа выгоды между владельцами капитала. В модели рассматривается налог на прибыль компании. Что можно сказать о ставках подоходного налогообложения по доходу, получаемому владельцами акций и облигаций?

Как включение в рассмотрение привилегированных акций повлияет на стоимость капитала компании W АСС? Изменится ли формула стоимости капитала по модели ММ?

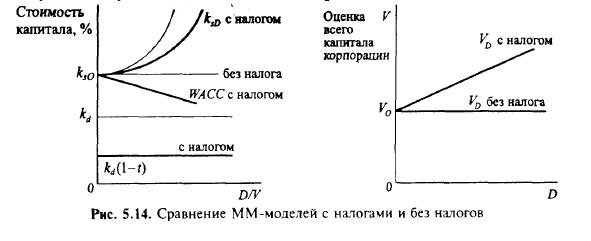

Таким образом, введение в модель ММ налогов меняет поведение инвестора. Парадокс заключается в том, что на совершенном рынке при уплате налогов на прибыль и существовании налогового щита цена фирмы V максимизируется при 100%-м заемном капитале (100%-й заемный капитал даже теоретически невозможен, и речь идет о максимизации заемного капитала до возможного уровня). Сравнить влияние финансового рычага на стоимость капитала фирмы и ее рыночную оценку в безналоговой ситуации и с учетом налогов позволяет рис. 5.14.

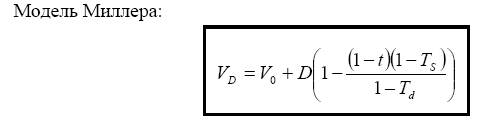

Модель Миллера 1976 г. с налогом на прибыль фирмы и подоходным налогообложением владельцев капитала

Введение подоходного налогообложения владельцев капитала (акционеров и держателей облигаций) может изменить поведение инвестора, так как уменьшаются реальные чистые денежные потоки, получаемые ими. Акционеры могут иметь определенные льготы по подоходному налогу: 1) налоговая ставка на дивиденды может отличаться от налоговой ставки на прирост капитала, для ряда стран подоходным налогом не облагается прирост капитала; 2) подоходный налог для акционеров в целом может оказаться меньше, чем для владельцев заемного капитала (например, в США), что делает положение акционеров в определенном смысле более выгодным; 3) срок получения дохода по акции и соответственно срок уплаты налога можно варьировать.

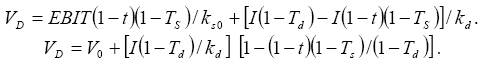

Пусть t — ставка налога на прибыль фирмы, Тd — ставка подоходного налога для владельцев заемного капитала, Ts — ставка подоходного налога для акционеров (средневзвешенная ставка по налогообложению дивидендов и прироста капитала). Рыночная оценка фирмы, финансируемой исключительно собственными средствами (фирма О), определяется капитализацией чистой прибыли за вычетом подоходного налога с коэффициентом капитализации ks0 (стоимости собственного капитала фирмы).

V 0 = ЕВIТ (1 - t) (1 - Т) / k s 0.

Для фирмы, финансируемой за счет собственного и заемного капитала, потоки, получаемые владельцами, составят: акционерами - (ЕВIТ-I)(1 - t) х (1 - Ts), владельцами заемного капитала - I(1 – Тd). При расчете рыночной оценки VD поток прибыли ЕВIT(1-t)(1 –Ts) дисконтируется с учетом риска по ставке ks0, а поток в виде экономии по налогам — по ставке kd.

? Какие еще налоговые щиты существуют для компании, кроме привлечения заемного капитала? Как охарактеризовать использование ускоренной амортизации? Создают ли налоговый щит отчисления в негосударственный пенсионный фонд, сформированный при данной компании?

Таким образом, в целом по моделям ММ можно сделать следующие выводы:

• При отсутствии налогов рыночная оценка фирмы не зависит от величины заемного капитала VD = V0. Оптимальная структура капитала отсутствует.

• При наличии налога на прибыль и отсутствии подоходных налогов или при одинаковом подоходном налогообложении владельцев собственного и заемного капитала рыночная оценка фирмы, использующей заемное финансирование, превышает оценку фирмы с нулевым финансовым рычагом на величину экономии на налоге на прибыль VD = V 0 +tD. Оптимальная структура капитала включает 100%-й заемный капитал.

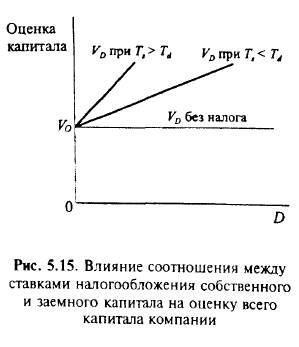

• При введении в рассмотрение подоходных налогов Ts и Td, отличающихся для владельцев собственного и заемного капитала, с ростом долга цена фирмы растет. Зависимость цены от соотношения ставок подоходных налогов показана на рис. 5.15.

• В подходе ММ не учитывается агентский конфликт между менеджерами и владельцами собственного капитала, что выражается в нежелании брать менеджерами большую ответственность по привлечению капитала с фиксированным процентом.

• Не учитываются прямые и кос венные издержки банкротства, которых нет на совершенном рынке. Акционеры с ростом долга вынуждены учитывать финансовый риск и риск банкротства. Кроме того, что в первую очередь владельцы заемного капитала получают причитающиеся им денежные средства, во вторую очередь будут погашаться издержки, связанные с оценочными и судебными процедурами, с процессом поглощения другой фирмой или реализацией активов. На совершенных рынках капитала издержки банкротства равны нулю. Активы продаются по их рыночной оценке, определяемой возможными денежными потоками для новых владельцев. Однако реальный рынок капитала несовершенен, и в случае банкротства владельцы капитала несут убытки. Чем быстрее будет проходить процедура банкротства, тем большими окажутся прямые издержки.

Полные издержки банкротства будут превышать прямые на величину неявных убытков, которые акционеры тоже почувствуют по скорости падения курса акций фирмы (утрата имиджа фирмы, потеря деловых контактов и возможных новых инвесторов).

Например, объявление в октябре 1996 г. банкротом АО "Москвич" означало для акционеров не только снижение возможных потоков от реализации активов на величину задолженности перед бюджетом и перед кредиторами, но и неявные издержки, связанные с возможным срывом договоренностей с "Рено" и "Хендэ" об инвестировании в новые модели. Даже в варианте внешнего управления (а не ликвидации фирмы) рыночная оценка фирмы с учетом явных и неявных издержек банкротства может упасть, по некоторым оценкам, на 20—30 %. Наличие любой задолженности (задолженности перед бюджетом, которая для некоторых российских предприятий превратилась в долгосрочную, задолженности перед кредиторами) повышает риск банкротства и риск оплаты издержек, связанных с ожидаемым или свершившимся банкротством.

Привлечение заемного капитала может привести к финансовым затруднениям или даже к банкротству. Кроме прямых издержек банкротства (снижения ликвидационной стоимости активов из-за морального и физического износа по причине продолжительных тяжб между кредиторами корпорации, судебных издержек, оплаты услуг адвокатов и внешнего управляющего) существуют косвенные издержки, которые возникают еще до объявления корпорации банкротом, на стадии финансовых затруднений. К косвенным издержкам относят потери от неоптимальных управленческих решений и потери от изменения поведения контрагентов (покупателей, поставщиков, кредиторов). Неоптимальные управленческие решения могут выражаться в снижении качества продукции, неоптимальном использовании внеоборотных активов (работа на износ без текущего ремонта), заключении заведомо невыгодных для фирмы контрактов, продаже высоколиквидных активов в кратчайшие сроки и по низкой цене и т.п. При этом целью управляющих является продление функционирования корпорации на короткий промежуток времени для поиска нового места работы и увеличения личного дохода.

Обычно при использовании только собственного капитала издержки, связанные с финансовыми затруднениями, невелики. С ростом заемного капитала увеличивается вероятность финансовых проблем и роста издержек, связанных с ними.

2015-01-30

2015-01-30 2616

2616