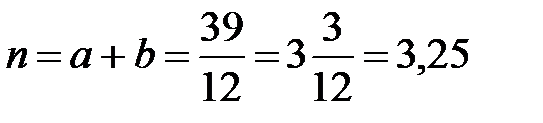

1. Так как срок финансовой операции выражается в месяцах, а проценты в первом варианте начисляются ежегодно, т.е. каждые 12 месяцев, то, разделив 39 месяцев на 12 месяцев, получим общее количество периодов начисления процентов или срок ссуды в годах:

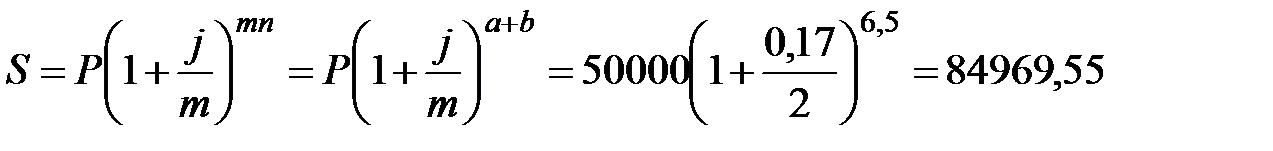

года, где a = 3, b =0,25. Остальные параметры ссуды составят: P = 50000 руб., i = 0,17. Наращенная сумма будет равна:

года, где a = 3, b =0,25. Остальные параметры ссуды составят: P = 50000 руб., i = 0,17. Наращенная сумма будет равна:

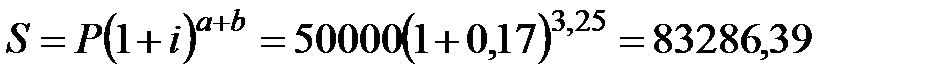

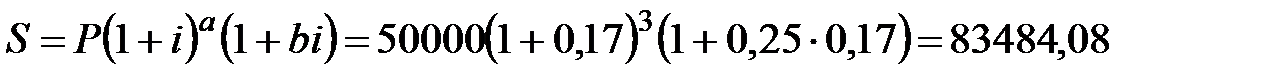

по схеме сложных процентов

руб.;

руб.;

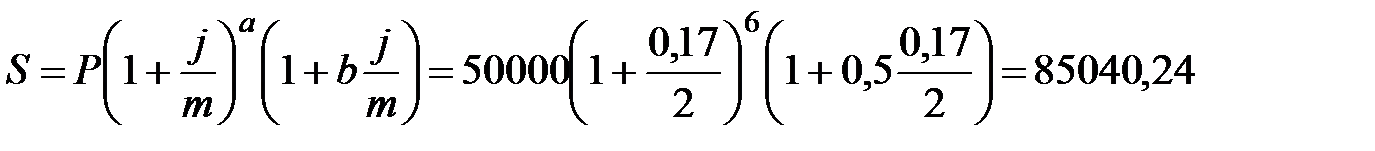

по смешанной схеме

руб.

руб.

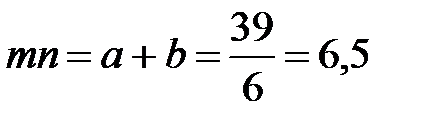

2. Так как срок финансовой операции выражается в месяцах, а проценты во втором варианте начисляются по полугодиям, т.е. каждые 6 месяцев, то, разделив 39 месяцев на 6 месяцев, получим общее количество периодов начисления процентов или срок ссуды в полугодиях:

полугодий, где a =6 (a – целое количество периодов начисления процентов), b =0,5 (b – дробная часть одного периода). Наращенная сумма составит:

полугодий, где a =6 (a – целое количество периодов начисления процентов), b =0,5 (b – дробная часть одного периода). Наращенная сумма составит:

по схеме сложных процентов

руб.;

руб.;

по смешанной схеме

руб.

руб.

По смешанной схеме итоговая сумма несколько больше, чем при начислении только сложными процентами, кроме того, чем чаще начисляются декурсивные проценты, тем больше наращенная сумма. Значит для кредитора (банка) самым выгодным является последний вариант, а для заемщика (предпринимателя) первый вариант.

Пример 2.4 Вы имеете возможность поместить свои свободные денежные средства в долларах США на 1,5 года в одном банке на валютном депозите под процентную ставку 6% годовых с ежемесячным начислением сложных процентов или в другом банке эту же сумму поместить на рублевом депозите под процентную ставку 10% годовых с полугодовым начислением сложных процентов. Как вам лучше поступить, если курс покупки долларов на начало срока – 29,10 руб., а ожидаемый курс продажи через 1,5 года – 30,10 руб.

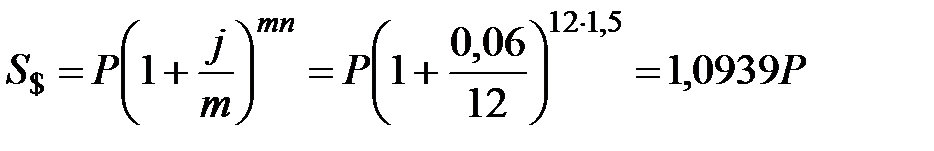

Решение. Обозначим имеющееся количество долларов через P. Остальные параметры финансовой операции составят: n =1,5; m$ =12; mруб. =2; j$ =0,06; jруб. =0,1. Помещая доллары на валютный депозит, через 1,5 года можно получить:

долл. США.

долл. США.

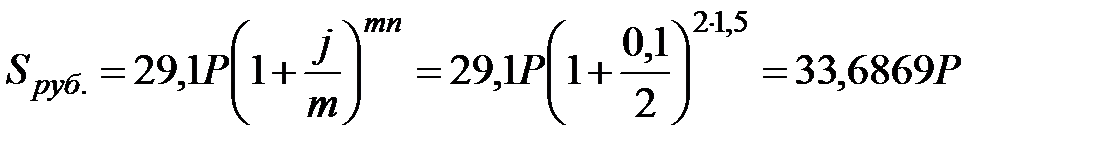

Если же имеющиеся P долларов обменять на рубли, то в соответствии с курсом покупки можно получить 29,1 P руб. Через 1,5 года наращенная сумма на рублевом депозите составит:

руб.,

руб.,

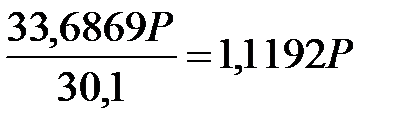

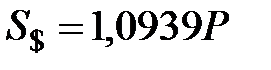

что при конвертации по ожидаемому курсу продажи даст:

долл. США.

долл. США.

Сравнивая эту величину с наращенной суммой на валютном депозите ( ), делаем вывод, что лучше поместить доллары на рублевый депозит.

), делаем вывод, что лучше поместить доллары на рублевый депозит.

Пример 2.5 На сумму 90 тыс. руб. в течение 3,5 лет ежеквартально начисляются сложные проценты по ставке 14% годовых. За этот же период цены росли ежемесячно в течение первого года на 1%, в течение второго года – на 1,1%, в течение третьего – на 1,3%, последние полгода – на 1,1%. Определить: покупательную способность наращенной суммы через 3,5 года; ставку реальной доходности финансовой операции; минимальную положительную ставку, обеспечивающую реальное наращение капитала. Какова должна быть банковская ставка, которая обеспечит реальную доходность операции 14% годовых при ежеквартальном начислении процентов?

Решение. Имеем: P =90000 руб.; n =3,5 года или 42 месяца, n1 = n2 = n3 =12 месяцев, n4=6 месяцев; h1 =1, h2 =1,1, h3 =1,3, h4 =1,1; m =4; j =0,14.

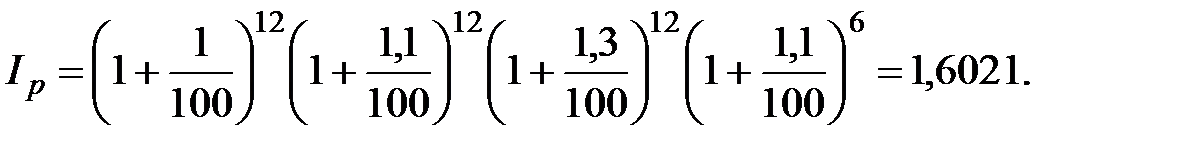

1. Найдем индекс инфляции за 3,5 года или 42 месяца по формуле (2.42)

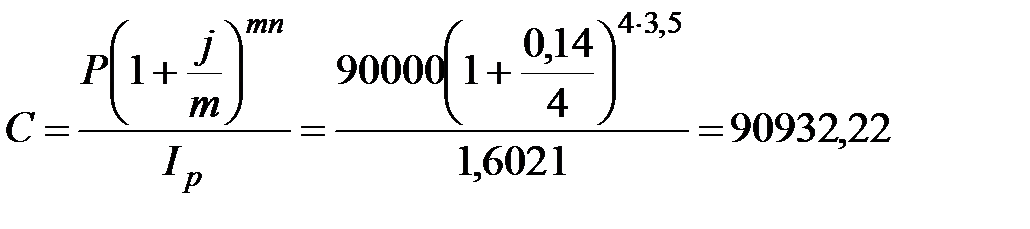

2. Определяем покупательную способность наращенной суммы с учетом инфляции. Так как m =4 (т.е. m >1), то

руб.

руб.

Таким образом, реальная наращенная сумма с учетом инфляции оказалась больше первоначальной только на 932,22 руб.

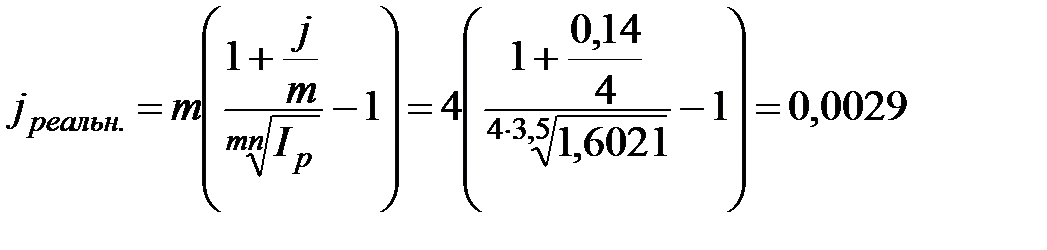

3. Ставка реальной доходности наращения составит:

или 0,29%,

или 0,29%,

т.е. при исходных параметрах финансовая операция является малоприбыльной.

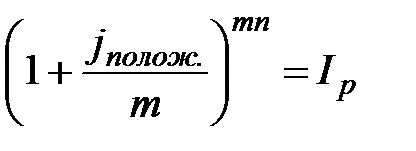

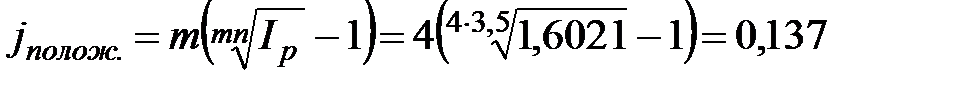

4. Минимальная ставка, компенсирующая влияние инфляции составит:

, (2.56)

, (2.56)

откуда  или 13,7%.

или 13,7%.

Таким образом, для обеспечения реального наращения капитала номинальная процентная ставка должна превышать 13,7% годовых при ежеквартальном начислении процентов.

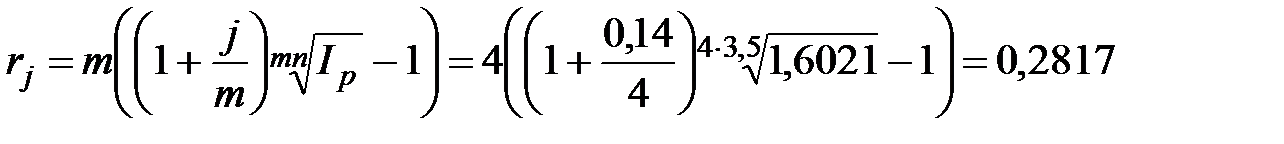

5. Брутто-ставка, обеспечивающая реальную доходность 14% годовых с поквартальным начислением процентов, при данных темпах инфляции будет определяться по формуле:

или 28,17%.

или 28,17%.

Это означает, что если банк увеличит номинальную процентную ставку до 28,17% годовых, то влияние инфляции будет полностью компенсировано.

2015-01-07

2015-01-07 1802

1802