В теории портфельного анализа существуют подходы, позволяющие сформировать оптимальный инвестиционный портфель. Оптимальным является такой портфель ценных бумаг, который обеспечивает оптимальное сочетание риска и доходности.

Описывающее теорию линии рынка капитала (СМL) уравнение позволяет сформировать оптимальный портфель посредством максимизации доходности для выбранного значения риска (при этом выбранное значение риска должно лежать на линии рынка капитала). Уравнение имеет вид:

,

,

где  - доходность рыночного портфеля (в качестве такого показателя может быть использован рыночный индекс);

- доходность рыночного портфеля (в качестве такого показателя может быть использован рыночный индекс);

- доходность по безрисковым ценным бумагам;

- доходность по безрисковым ценным бумагам;

- среднеквадратическое отклонение доходности рынка ценных бумаг;

- среднеквадратическое отклонение доходности рынка ценных бумаг;

- среднеквадратическое отклонение доходности оптимального портфеля.

- среднеквадратическое отклонение доходности оптимального портфеля.

Общий риск инвестиционного портфеля (измеряемый среднеквадратического отклонением) состоит из систематического и несистематического. Систематический риск активов была может быть измерен β-коэффициентом, он отражает чувствительность конкретного финансового актива к изменению рыночной конъюнктуры.

В формализованном виде β-коэффициент можно представить

, где COVор – ковариация между доходностью акции j и дох-стью р-ка

, где COVор – ковариация между доходностью акции j и дох-стью р-ка

Для оценки β- коэффициента портфеля ценных бумаг используют формулу средней взвешенной, β -портфеля есть средневзвешенная из β -коэффициентов, входящих в его состав акций, т. е.

,

,

где  - доля i- го актива в портфеле.

- доля i- го актива в портфеле.

Рассчитать требуемую по финансовым активам доходность можно посредством применения модели оценки финансовых активов (САРМ). В общем виде она может быть представлена следующим образом:

,

,

где  - требуемая доходность;

- требуемая доходность;

- доходность по безрисковым ценным бумагам;

- доходность по безрисковым ценным бумагам;

- доходность рыночного портфеля.

- доходность рыночного портфеля.

Из сказанного следует соотношение, известное как линия капитала, связывающее показатели эффективности и степень риска портфеля, т.е.

и

и  (

( ≤

≤  ;

;  ≤

≤  ):

):

, (5.9)

, (5.9)

где  - доходность (эффективность) портфеля акций;

- доходность (эффективность) портфеля акций;

Z – гарантированный процент, выплачиваемый по государственным ценным бумагам;

- средняя рыночная доходность акций за период К;

- средняя рыночная доходность акций за период К;

- среднеквадратическое отклонение рыночных ценных бумаг;

- среднеквадратическое отклонение рыночных ценных бумаг;

- среднеквадратическое отклонение акций портфеля ценных бумаг.

- среднеквадратическое отклонение акций портфеля ценных бумаг.

При

При  и

и  =

=  выражение (5.9) примет следующий вид:

выражение (5.9) примет следующий вид:

Для дальнейшего анализа структуры портфеля используем показатель– бета-коэффициент (b), рассчитываемый по следующей формуле:  .

.

Бета-коэффициент оценивает изменения в доходности отдельных акций в сопоставлении с динамикой рыночного дохода. Ценные бумаги, имеющие этот коэффициент выше 1, характеризуются как агрессивные и являются более раскованными, чем рынок в целом. Ценные бумаги с бета-коэффициентом меньше 1 характеризуются как защищенные и остаются менее рискованными, чем рынок в целом. Кроме того, бета-коэффициент может быть положительным или отрицательным: в первом случае эффективность ценных бумаг, для которых рассчитан бета-коэффициент, будет аналогична динамике рыночной эффективности; при отрицательном бета-коэффициенте эффективность данной ценной бумаги будет снижаться.

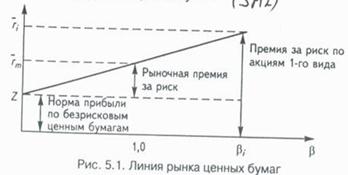

Бета-коэффициент используется также для определения ожидаемой ставки дохода. Модель оценки акции предполагает, что ожидаемая ставка дохода на конкретную ценную бумагу равна безрисковому доходу (Z) плюс β (показатель риска), умноженный на базовую премию за риск (rm -Z).

В качестве показателя rт обычно берется величина, рассчитанная по какому-либо широко известному рыночному индексу.

Данная модель описывается следующей формулой:  ,

,

где  - ожидаемый (средний) доход на конкретную ценную бумагу;

- ожидаемый (средний) доход на конкретную ценную бумагу;

- ставка дохода на безрисковую ценную бумагу;

- ставка дохода на безрисковую ценную бумагу;

- бета - коэффициент;

- бета - коэффициент;

- средняя рыночная ставка дохода;

- средняя рыночная ставка дохода;

- рыночная премия за риск.

- рыночная премия за риск.

Линейная связь, описанная формулой  , приведенная на рис. 5.1. и называется линией рынка ценных бумаг (SML).

, приведенная на рис. 5.1. и называется линией рынка ценных бумаг (SML).

Для того чтобы доход на ценную бумагу соответствовал риску, цена на обыкновенные акции должна снижаться; за счет этого будет расти ставка дохода до тех пор пока не станет достаточной для компенсации риска, принимаемого инвестором. На равновесном рынке цены на все обыкновенные акции устанавливаются на таком уровне, при котором ставка доходов на каждую акцию уравновешивает инвестору риск, связанный с владением данной бумагой. В этом случае в соответствии с уровнями риска и ставки дохода все акции размешаются на прямой рынка ценных бумаг.

Теория рынка капитала выделяет два вида риска: систематический и несистематический. Совокупный риск определяется систематическими и несистематическими факторами. Исходя из этого риск отдельной акции можно выразить следующей формулой:

,

,

где  - характеристика риска 1-го вида акций;

- характеристика риска 1-го вида акций;

- характеризует влияние общего состояния рынка на конкретные ценные бумаги;

- характеризует влияние общего состояния рынка на конкретные ценные бумаги;

- характеризует вариацию несистематического риска, т.е. риска, не связанного с положением на рынке.

- характеризует вариацию несистематического риска, т.е. риска, не связанного с положением на рынке.

При рассмотрении вопроса об оптимизации структуры портфеля необходимо остановиться еще на одном показателе - ά (альфа).

Курс акций подвержен частым колебаниям, которые не всегда адекватны реальным изменениям в делах компании эмитента. Поэтому многие операторы фондового рынка пытаются вовремя воспользоваться такими непродолжительными ситуациями для извлечения прибыли.

Наряду с этим на рынке всегда есть бумаги с устойчиво завышенными или заниженными ценами, причем эти отклонения от «истинной» цены носят долговременный характер. Мерой этого отклонения служит показатель а, который рассчитывается следующим образом:

При  <0 действовавшая цена считается завышенной, а при

<0 действовавшая цена считается завышенной, а при  >0 – заниженной. На основе ά-анализа инвесторы уточняют состав портфеля, выбирая при прочих равных условиях те акции, которые имеют положительные ά.

>0 – заниженной. На основе ά-анализа инвесторы уточняют состав портфеля, выбирая при прочих равных условиях те акции, которые имеют положительные ά.

2015-04-08

2015-04-08 1887

1887