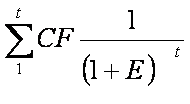

Последоват.поступлений и выплат называется денежным потоком. Учет фактора времени провод. на основе дискаунтинга, — дисконтирования — процесса приведения разновременных денежных потоков (доходов и выплат) к единому моменту времени — началу расчетного периода. Приведение доходов и выплат осущ. с помощью коэффициента дисконтирования ( ), опред.для постоянной нормы дисконта Е по формуле:

), опред.для постоянной нормы дисконта Е по формуле:  =

=

, где t - время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах. Норма дисконта Е — коэффициент доходности капитала (отношение дохода к капитальным вложениям.При определ.показателей эконом. эффективн. инвестиц. проектов могут использ. базисные, прогнозные, расчетные и мировые цены на продукцию и потребляемые ресурсы. Базисные цены — это цены, сложивш.на определ. момент времени. Они испол., к. п., на стадии технико-экономических исследов. инвест.проектов. Прогнозные цены — цены на конец t-го года реализ. инвестиц. проекта в соотв. с прогноз. индексом цен на продукцию, ресурсы, услуги. Они определяются по формуле:

, где t - время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах. Норма дисконта Е — коэффициент доходности капитала (отношение дохода к капитальным вложениям.При определ.показателей эконом. эффективн. инвестиц. проектов могут использ. базисные, прогнозные, расчетные и мировые цены на продукцию и потребляемые ресурсы. Базисные цены — это цены, сложивш.на определ. момент времени. Они испол., к. п., на стадии технико-экономических исследов. инвест.проектов. Прогнозные цены — цены на конец t-го года реализ. инвестиц. проекта в соотв. с прогноз. индексом цен на продукцию, ресурсы, услуги. Они определяются по формуле:  , где Цп — прогнозная цена на конец t-го года реализ. инвестиц. проекта; Цб — базисная цена продукции или ресурса;

, где Цп — прогнозная цена на конец t-го года реализ. инвестиц. проекта; Цб — базисная цена продукции или ресурса;  — прогнозный коэфф. изменения цен соответ.продукции или соответ. ресурсов на конец t-го года реализации инв. проекта. Расчетные цены опред. путем умножения базисной цены на дефлятор, соответ. индексу общей инфляции. Прогнозные и расчетные цены испол. на стадии технико-эконом. обоснования инвестиц. проектов. При оценке эфф. инвестиц. проектов использ. разнообр. методы, кот. можно разделить на две группы: статические и динамические. Инвестиционный проект реализуется, как правило, в течение нескольких лет. Статические методы используются, когда эконом. результаты во времени не изменяются, а динамические методы пригодны для любой экономической динамики. При расчетах эффект.инвест.проектов целес. учитывать влияние изменения цен на продукцию и потребляемые ресурсы, а также удовлетвор.спроса и предложения на рынке товаров и услуг. Чистый дисконтированный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к началу проекта, или как превышение интегральных результатов над интегральными затратами. Использ. также термины: интегральный эффект (доход), чистый приведенный доход, чистая приведенная стоимость. Размер инвестиций, необх. для реализации проекта, определяется по формуле:

— прогнозный коэфф. изменения цен соответ.продукции или соответ. ресурсов на конец t-го года реализации инв. проекта. Расчетные цены опред. путем умножения базисной цены на дефлятор, соответ. индексу общей инфляции. Прогнозные и расчетные цены испол. на стадии технико-эконом. обоснования инвестиц. проектов. При оценке эфф. инвестиц. проектов использ. разнообр. методы, кот. можно разделить на две группы: статические и динамические. Инвестиционный проект реализуется, как правило, в течение нескольких лет. Статические методы используются, когда эконом. результаты во времени не изменяются, а динамические методы пригодны для любой экономической динамики. При расчетах эффект.инвест.проектов целес. учитывать влияние изменения цен на продукцию и потребляемые ресурсы, а также удовлетвор.спроса и предложения на рынке товаров и услуг. Чистый дисконтированный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к началу проекта, или как превышение интегральных результатов над интегральными затратами. Использ. также термины: интегральный эффект (доход), чистый приведенный доход, чистая приведенная стоимость. Размер инвестиций, необх. для реализации проекта, определяется по формуле:  , т.е. приведен к начальному периоду времени реализации инвестиц.проекта.

, т.е. приведен к начальному периоду времени реализации инвестиц.проекта.

Текущая стоимость будущих денежных поступлений (CF) от реализации инвестиц. проекта (PV) также приведена к начальному периоду времени:

PV=  .

.

Если размер текущей стоимости денежных поступлений больше, чем размер инвестиций, необходимых для реализации проекта, т.е. NРV положительная, то это свидетельствует о целесообразности реализации проекта.

Для оценки проекта рассчитывают рентабельность проекта.

Используются также термины «индекс прибыльности», «индекс доходности»:

, если РI > 1, то целесообразно реализовать инвестиц. проект. При этом чем больше показатель РI,тем выше инвестиц. привлек. проекта.

, если РI > 1, то целесообразно реализовать инвестиц. проект. При этом чем больше показатель РI,тем выше инвестиц. привлек. проекта.

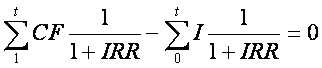

Внутренняя норма доходности:

, т.е. норма дисконта, приводящая чистый доход и инвестиц.издержки к одному моменту времени, при котором они равны, является внутренней нормой рентабельности: IRR = Е. IRR можно назвать проверочным дисконтом, при котором отдача от инвестиц. проекта равна первоначальным инвестициям в проект:

, т.е. норма дисконта, приводящая чистый доход и инвестиц.издержки к одному моменту времени, при котором они равны, является внутренней нормой рентабельности: IRR = Е. IRR можно назвать проверочным дисконтом, при котором отдача от инвестиц. проекта равна первоначальным инвестициям в проект:  .

.

При оценке эффективности инвестиционных проектов можно использовать и такой показатель, период окупаемости. Суть этого показателя заключается в расчете продолжительности периода времени, необходимого для возврата вложенных средств за счет доходов, полученных от реализации инвестиционного проекта:  , т.е. из суммы первоначальных инвестиций нарастающ. итогом вычитают денежные поступления до тех пор, пока разность не станет равной нулю. Кроме того,PB=

, т.е. из суммы первоначальных инвестиций нарастающ. итогом вычитают денежные поступления до тех пор, пока разность не станет равной нулю. Кроме того,PB=  , где I0 — первоначальные инвестиции; РV — среднегодовые поступления (применяется при равномерных ежегодных поступлениях).

, где I0 — первоначальные инвестиции; РV — среднегодовые поступления (применяется при равномерных ежегодных поступлениях).

Срок окупаемости с учетом дисконтирования - период времени, необходимый для того, чтобы текущая (дисконтированная) стоимость будущих денежных потоков (СF) сравнялась с первоначальными инвестициями:

. При выборе эффективн. инвестиц. проекта необходимо помнить: чистая приведенная стоимость – NPV (чистый дисконтирован. доход) должен быть больше нуля; чем больше чистая приведенная стоимость, тем предпочтительнее проект;индекс доходности инвестиций – PI (рентабельность проекта) должен быть больше единицы, и чем он выше, тем предпочтительней инвестиционный проект;внутренняя норма доходности IRR должна быть больше нормы дисконта или банковской ставки по кредиту;срок окупаемости – РВ должен быть меньше нормативного; при прочих равных условиях, чем он меньше, тем привлекательнее проект.

. При выборе эффективн. инвестиц. проекта необходимо помнить: чистая приведенная стоимость – NPV (чистый дисконтирован. доход) должен быть больше нуля; чем больше чистая приведенная стоимость, тем предпочтительнее проект;индекс доходности инвестиций – PI (рентабельность проекта) должен быть больше единицы, и чем он выше, тем предпочтительней инвестиционный проект;внутренняя норма доходности IRR должна быть больше нормы дисконта или банковской ставки по кредиту;срок окупаемости – РВ должен быть меньше нормативного; при прочих равных условиях, чем он меньше, тем привлекательнее проект.

21. Пути повышения эффективности капитальных вложений на различных стадиях инвестиционного цикла.

Повышение эффективности КВ достиг. на всех стадиях инвестиц. цикла, т.е. периода времени между началом планир. и полным освоением проектных показателей. Ивестиционный цикл -планирование-проектирование-строительн. производство-освоение вновь введенных проектных мощностей.

Планирование % роста: 1) совершенствование всех видов структур КВ; 2) концентрация КВ на пусковых объектах. подлеж. вводу в действие в плановом периоде;3) комплексн. подход к оринт. с учетом технолог. последоват. стороящ. объектов; 4) сокращение капит. затрат в основное произ-во и объекты соц. структуры; 5)выделение КВ на охрану ОС; 6)экономич. обоснован. необход. и выбор наилучш. варианта строит-ва.

Проектирование: 1) сокращение сроков проектир., 2) повышение кач-ва проекта: использ. современ. достиж. науки и техники и конкурсного проектирования.

Строительство: 1) рост ввода в действие промышл. объектов; 2)улучшение кач-ва; 3) уменьшен. ст-ти РМ работн.

1. Повышен. уровня специализ. и коопериров. в строительстве; 2. всесторон. индустриализ. на основе НТП; 3. оптимальное сочетание подрядного и хозяйствен. способа строит-ва; 4.совершенствован. матер. технич. обеспечения строек.

На стадии эксплуатации вновь введен. пред. рост КВ достигается за счет уменьш. периода освоения вновь введенных производств. мощностей и технико-экономич. показателей.

2015-04-17

2015-04-17 1680

1680