«Если бы все были богатыми, то все были бы бедными».

Марк Твен

Налоги на доходы, выставленные держателям ценных бумаг компании, – весьма сложный объект анализа. Инвесторы (держатели акций и облигаций) обычно платят более низкий налог в расчете на единицу собственного дохода (дивиденды и доходы с капитала), чем на доход по облигации компании (процентный доход). Это делает обыкновенные акции предпочтительными по отношению к облигациям.

С другой стороны, корпоративный налог делает предпочтительными займы, поскольку доходы кредиторов (проценты) не облагаются налогом, в то время как доходы акционеров (дивиденды и нераспределенная прибыль) – это предмет обложения корпоративными налогами на прибыль. Таким образом, есть две «налоговые силы», которые влияют на величину прибыли после вычета налогов (персональных и корпоративных) при использовании займов или обыкновенных акций, и, следовательно, на привлекательность метода финансирования для инвесторов.

Таблица 14.9

Совмещенное влияние корпоративных и индивидуальных налогов на доход инвесторов, евро

|

| Показатели

| Компания, не использующая займы

| Компания, использующая займы

|

|

| EBIT

|

|

|

|

| Процентный доход по облигациям

|

|

|

|

| Налогооблагаемая прибыль

|

|

|

|

| Налог на прибыль [0,3*(3)]

|

|

|

|

| Прибыль, причитающаяся акционерам

|

|

|

|

| Индивидуальный налог на доход по акциям [0% x (5)]

|

|

|

|

| Индивидуальный налог на доход по облигациям [0,3*(2)]

|

|

|

|

| Доход акционеров после вычета корпоративного и индивидуального налогов [(5) – (6)]

|

|

|

|

| Доход по облигациям после вычета корпоративного и индивидуального налогов [(2) – (7)]

|

|

|

|

| Доход инвесторов после вычета налогов [(8) + (9)]

|

|

|

Чтобы проиллюстрировать представленную выше точку зрения, предположим, что ставка налога на процентные доходы по облигациям равна 30 % в год и ставка налога на доход акционеров равна нулю. Это явно крайний случай, но он поможет осознать влияние персональных налогов на доходы инвесторов.

В табл. 14.9 приведены расчеты, для компании с EBIT = 500000 евро. В ней сравниваются полные доходы инвесторов (держателей обыкновенных акций и облигаций) после уплаты налогов на прибыль и персональных налогов при финансировании только за счет выпуска обыкновенных акций с полным доходом инвесторов, если компания финансируется за счет привлечения займа (с ежегодными процентными платежами в сумме 100000 евро). Ставка корпоративного налога принята в размере 30 % (такая же, как и для персонального налога на процентный доход). В этом примере значительный персональный налог на доход по процентам противостоит низкому корпоративному налогу (нулю) на процентные выплаты. Полный доход для держателей ценных бумаг, полученный из прибыли компании и учетом всех налогов, одинаковый независимо от выбора финансирования.

Приведенный выше пример призван только проиллюстрировать, как налоги на доходы физических лиц (которые благоприятствуют финансированию за счет обыкновенных акций) могут скомпенсировать корпоративные налоги (которые благоприятствуют займам). Конечно, влияние ставки налога на доходы физических лиц или корпоративного налога зависит от их величины, что видно из следующего примера.

Предположим, что держатели обыкновенных акций выплачивают налог на доходы в виде дивидендов по ставке 9 % (согласно п. 3 статьи 284 НК РФ). В настоящий период процентная ставка налога на доходы физических лиц в виде процентных платежей по корпоративным облигациям в НК РФ не имеет четкого значения, поэтому примем ее равной 30 %. Остальные данные используем из предыдущего примера. Расчет доходов инвесторов приведен в табл. 14.10.

Таблица 14.10

Влияние индивидуальных налогов на доход инвесторов, евро

|

| Показатели

| Компания, не использующая займы

| Компания, использующая займы

|

|

| EBIT

|

|

|

|

| Процентный доход по облигациям

|

|

|

|

| Налогооблагаемая прибыль

|

|

|

|

| Налог на прибыль [0,3*(3)]

|

|

|

|

| Прибыль, причитающаяся акционерам

|

|

|

|

| Индивидуальный налог на доход по акциям [9% x (5)]

|

|

|

|

| Индивидуальный налог на доход по облигациям [0,3*(2)]

|

|

|

|

| Доход акционеров после вычета корпоративного и индивидуального налогов [(5) – (6)]

|

|

|

|

| Доход по облигациям после вычета корпоративного и индивидуального налогов [(2) – (7)]

|

|

|

|

| Доход инвесторов после вычета налогов [(8) + (9)]

|

|

|

Расчеты показывают, что при принятых ставках налогов на прибыль фирм и на доходы держателей ценных бумаг преимущество имеет финансирование за счет эмиссии облигаций.

Если принять ставку налога на прибыль предприятий, равной 24 %, то такая ставка значительно сокращает преимущество финансирования за счет обыкновенных акций перед заемным финансированием путем устранения низких процентных ставок на долгосрочную капитальную прибыль. Это видно из данных табл. 14.11

Таблица 14.11

Влияние корпоративных налогов на доходы инвесторов, евро

|

| Показатели

| Компания, не использующая займы

| Компания, использующая займы

|

|

| EBIT

|

|

|

|

| Процентный доход по облигациям

|

|

|

|

| Налогооблагаемая прибыль

|

|

|

|

| Налог на прибыль [0,24*(3)]

|

|

|

|

| Прибыль, причитающаяся акционерам

|

|

|

|

| Индивидуальный налог на доход по акциям [9% x (5)]

|

|

|

|

| Индивидуальный налог на доход по облигациям [0,3*(2)]

|

|

|

|

| Доход акционеров после вычета корпоративного и индивидуального налогов [(5) – (6)]

|

|

|

|

| Доход по облигациям после вычета корпоративного и индивидуального налогов [(2) – (7)]

|

|

|

|

| Доход инвесторов после вычета налогов [(8) + (9)]

|

|

|

Полученные результаты показывают, что полная налоговая система (то есть налог на доходы физических лиц и корпоративные налоги) не дает предпочтение заемному финансированию или финансированию за счет ценных бумаг, но весьма поощряется одновременное их использование.

Если бы мир был так же прост, как мы предположили выше, жизнь была бы намного проще для финансовых менеджеров. Некоторые из этих усложнений на практике предоставляют преимущества заемному финансированию, несмотря на другие факторы, благоприятствующие обыкновенным акциям.

Во-первых, рынок ценных бумаг не идеальный. Информация бесплатно не доступна для всех желающих; здесь есть определенные расходы для инвесторов при покупке или продаже ценных бумаг.

Во-вторых, существуют издержки, комиссии инвестиционных банкиров, и другие расходы, связанные с выпуском ценных бумаг. Для компании дороже выпустить привилегированные акции, чем воспользоваться кредитом, и дороже выпустить обыкновенные акции, чем привилегированные или использовать кредит.

В-третьих, использование заемного капитала увеличивает вероятность того, что компания может не выполнить своих обязательств по долговым облигациям. В случае увеличения использования заемных средств компанией, вероятность банкротства в ближайшем будущем увеличивается. В этом случае ожидаемые издержки, связанные с возмещением долга, существенно возрастают.

Компания с большим количеством внешнего долга может иметь и другие проблемы. Кредиторы сопротивляются выдаче дополнительных кредитов компаниям, которые финансово зависимы. Таким образом, компания может не получить денег или взять деньги под большой процент, чтобы компенсировать риск кредиторов. Потенциальные кредиторы и инвесторы могут быть не согласны с руководством. Они могут отказаться вкладывать большие суммы новых денег в компанию, которая уже имеет заметную финансовую зависимость. Эта проблема может быть особенно значительна для компаний с относительно высоким производственным риском. Дополнительное увеличение финансовой зависимости при высоком уровне производственного риска нежелательно.

Термин структура капитала означает соотношение различных типов ценных бумаг, выпущенных компанией. Оптимальная структура капитала – это такое соотношение типов ценных бумаг, выпущенных компанией, которое максимизирует общую стоимость компании. Хотя концепция структуры капитала применяется для всех типов ценных бумаг, для упрощения, мы продолжим анализировать только облигации и обыкновенные акции.

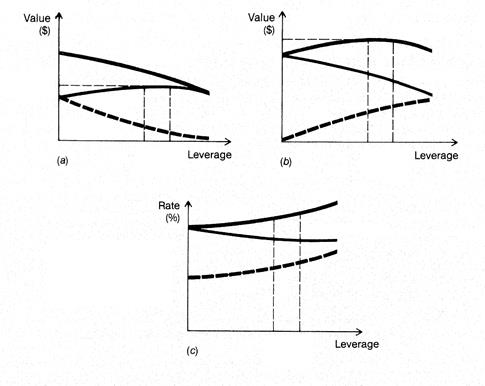

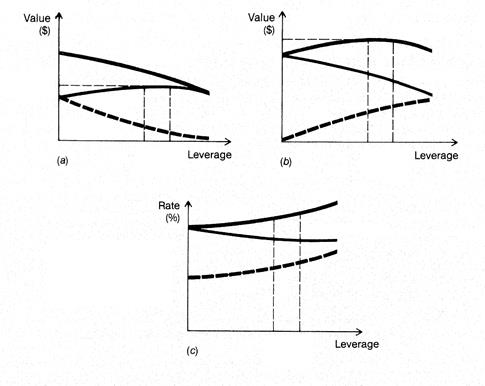

Рис. 14.5 иллюстрирует основную концепцию структуры капитала применительно к рассмотренной выше металлургической компании.

| Примечание: местоположение оптимального интервала левериджа не может быть определено в общем случае по поведению норм прибыли.

| |

Рис. 14.5. Иллюстрация оптимальной структуры капитала

На рис. 14.5а представлены две составляющие полной стоимости ценных бумаг (стоимость акций первоначальных собственников и стоимость акций новых акционеров). На рис. 14.5b, показана общая стоимость всех ценных бумаг компании (облигации + акции). Заметим, что максимальная стоимость акций первоначальных собственников достигается в том же самом интервале (рис. 14.5а), что и максимальная стоимость для целой компании. Руководство должно использовать такое соотношение величины долга ко всей стоимости ценных бумаг, которое максимизирует стоимость компании, начиная с момента, когда достигается высокий денежный доход для первоначальных собственников.

Сопоставьте ситуацию, изображенную на рис. 14.5 с ситуацией, которая изображена на рис. 14.4. На рис. 14.4 стоимость старых акций и общая стоимость всех ценных бумаг увеличивается с ростом величины заемных средств. На рис. 14.5 увеличение величины займа желательно только до определенной точки: после оптимального диапазона стоимость старых акций и компании в целом падает (рис. 14.5a и14.5b), и заемные средства больше не должны использоваться.

Рис. 14.5c показывает поведение норм доходности по облигациям и акциям с увеличением левереджа. Поскольку эти ставки зависят от решения о структуре капитала, важно, чтобы руководство оценивало стоимость капитала тогда, когда структура капитала компании находится в оптимальной области, что соответствует максимальной стоимости компании. Иначе рассчитанная стоимость капитала фирмы может содержать серьезную ошибку.

2015-05-13

2015-05-13 546

546