Стандарт 400 «Оценка рисков и система внутреннего контроля»

включает параграфы: введение, неотъемлемый риск, системы бухгалтерского учета и внутреннего контроля, риск системы контроля, взаимосвязь между оценками неотъемлемого риска и риска системы контроля, риск необнаружения, аудиторский риск в малых предприятиях, информирование руководства о недостатках и приложение (иллюстрация взаимосвязи между компонентами аудиторского риска). Данный стандарт содержит рекомендации по получению представлений о системах бухгалтерского учета и внутреннего контроля экономического субъекта, определении аудиторского риска и его компонентов.

В целях планирования и эффективности аудиторской проверки аудитору необходимо иметь представление и понимание о системах бухгалтерского учета и внутреннего контроля клиента. Система бухгалтерского учета — серия задач и записей экономического субъекта, с помощью которых результаты хозяйственных операций обрабатываются в качестве способа ведения финансовых записей. Такие системы применяются в целях идентификации, сбора, анализа, расчета, классификации, регистрации, обобщения и отражения результатов операций и других событий. Система внутреннего контроля включает такие элементы, как упорядоченное и эффективное ведение финансово-хозяйственной деятельности; обеспечение сохранности активов; предотвращение обнаружения фактов мошенничества и ошибок; точность и полнота бухгалтерских записей и своевременная полнота достоверной финансовой информации. Структура системы внутреннего контроля представлена на рис. 2.2.

|

|

|

Аудитору необходимо получить представление о контрольной среде для правильного понимания действий руководства экономического субъекта, а о процедурах контроля — для эффективного планирования и разработки общего плана аудита. Полное представление о системе бухгалтерского учета клиента обеспечит понимание о видах операций и способах их инициирования, а также о процессе ведения учета и составления отчетности.

Система внутреннего контроля

Факторы системы внутреннего контроля

| Контрольная среда | Процедуры контроля |

| • деятельность совета директоров | •отчеты, проверка и сверки, |

| и его комитетов, | • проверка арифметической точности |

| • стиль руководства субъекта, | записей, |

| • организационная структура субъ- | • контроль за прикладными програм- |

| екта, методы, полномочия и от- | мами и средой компьютерных и ин- |

| ветственность, | формационных систем, |

| • система контроля со стороны ру- | • ведение и проверка аналитических |

| ководства, кадровая политика, | счетов и оборотных ведомостей, ут- |

| разделение обязанностей | верждение документов и контроль |

| за ними, | |

| • сравнение и анализ финансовых ре- | |

| зультатов с расходами, предусмот- | |

| ренными сметой |

Рациональные и эффективно функционирующие системы бухгалтерского учета и внутреннего контроля обеспечивают:

|

|

|

• санкционированный доступ к активам клиента, записям и осуществление операций;

• своевременный учет всех операций в установленные отчетные периоды и в точной сумме;

• сопоставление учетных данных с фактическими в установленные периоды и принятие мер в отношении обнаруженных недостатков.

Однако система внутреннего контроля не может быть абсолютно эффективной вследствие присущих ей ограничений:

а) требование экономичности — расходы на организацию и осуществление контроля не должны превышать ожидаемые выгоды от

функционирования данной системы;

б) ориентация средств контроля на текущие, постоянно повторяющиеся операции не позволяют эффективно контролировать редкие и нехарактерные для субъекта операции;

в) влияние человеческого фактора, т.е. возможность ошибок и

злоупотреблений со стороны персонала;

г) изменение условий деятельности клиента и сложности в адаптации к ним контрольных процедур.

Для получения представления о системах бухгалтерского учета и внутреннего контроля организации-клиента аудитор использует предыдущий опыт общения с ним, опрос сотрудников и ознакомление с их служебными обязанностями, анализ документов и записей в них, а также наблюдение за деятельностью и операциями данной организации.

Аудиторский риск включает следующие компоненты: неотъемлемый риск, риск системы контроля и риск необнаружения. Понятие «аудиторский риск» означает, что аудитор выразит несоответствующее аудиторское мнение в случаях, когда в финансовой отчетности содержатся существенные искажения.

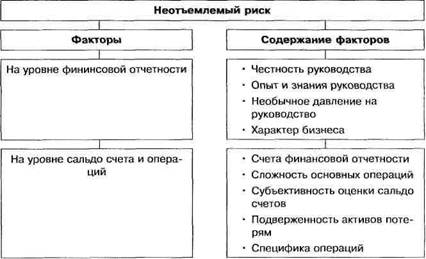

Неотъемлемый риск представляет собой подверженность сальдо счета или класса операций искажениям, которые могут быть существенными по отдельности или в совокупности с искажениями других сальдо счетов или классов операций при условии отсутствия соответствующих средств внутреннего контроля.

Неотъемлемый риск оценивается при разработке программы аудита на уровне финансовой отчетности. При его оценке формируется суждение о факторах приведенных, на рис. 2.3.

Рис. 2.3. Факторы неотъемлемого риска

Риск системы контроля — это риск того, что искажения сальдо счета или класса операций, которые могут быть существенными по отдельности или в совокупности с искажениями других сальдо счетов или классов операций, не будут предотвращены, выявлены или своевременно исправлены с помощью систем бухгалтерского учета и внутреннего контроля.

Риск системы контроля позволяет оценить эффективность системы бухгалтерского учета и внутреннего контроля экономического субъекта. Этот вид риска оценивается аудитором как высокий в том случае, когда:

а) системы бухгалтерского учета и внутреннего контроля субъекта не являются эффективными;

б) оценка эффективности систем бухгалтерского учета и внутреннего контроля субъекта не является целесообразной.

Риск системы контроля оценивается с использованием таких методов как описание, вопросники, проверочные списки и блок-схемы, тестирование. Тесты контроля включают, как правило, проверку документов, проведение опросов и наблюдение, повторное применение средств внутреннего контроля (например, сверка банковских счетов).

Оценка системы внутреннего контроля и аудиторского риска позволяет определить виды искажений в финансовой отчетности; учитывать факторы, которые влияют на риск появления существенных искажений; и разрабатывать соответствующие аудиторские процедуры.

|

|

|

Риск необнаружения состоит в том, что аудиторские процедуры проверки по существу не позволяют обнаружить искажение в сальдо счетов или класса операций, которое может быть существенным по отдельности или в совокупности с искажениями других сальдо счетов или классов операций.

Риск необнаружения связан с аудиторскими процедурами проверки по существу. При определении характера, сроков и объема процедур проверки по существу, необходимых для снижения аудиторского риска до приемлемо низкого уровня, аудитор должен учитывать оцененные уровни неотъемлемого риска и риска систем контроля. В этой связи аудитор рассматривает:

• характер процедур проверки по существу, например проведение тестов, ориентированных на независимые стороны за

пределами субъекта, а не на сторону или документацию внутри него, либо проведение в дополнение к аналитическим

процедурам детальных тестов, направленных на решение какой-либо конкретной цели аудита;

• сроки выполнения процедур проверки по существу, например, проведение данных процедур в конце отчетного периода

в более ранний срок;

• объем процедур проверки по существу, например использование большего объема выборки.

Характер, сроки и объем процедур по оценке систем бухгалтерского учета и внутреннего контроля зависят от размера и структуры организации-клиента, уровня существенности и применяемых субъектом средств контроля. Аудитор обязан документировать выполненные процедуры по оценке систем бухгалтерского учета и внутреннего контроля, а также информировать руководство экономического субъекта о выявленных существенных искажениях в этих системах.

Рассматриваемый стандарт устанавливает взаимосвязь между компонентами аудиторского риска. В табл. 2.2 показано, каким образом приемлемый уровень риска необнаружения может изменяться в зависимости от оценок неотъемлемого риска и риска системы контроля.

Как видно из табл. 2.2, налицо обратная зависимость между риском необнаружения и уровнем неотъемлемого риска и риска системы контроля. Например, если неотъемлемый риск и риск системы контроля являются высокими, то необходимо, чтобы приемлемый уровень риска необнаружения был низким, что в свою очередь

|

|

|

Таблица 2.2. Взаимосвязь компонентов аудиторского риска

| Аудиторская оценка неотъемлемого риска | Аудиторская оценка риска системы контроля | ||

| Высокая | Средняя | Низкая | |

| Уровень риска необнаружения, который должен обеспечить аудитор в процессе аудита | |||

| Высокий | Самая низкая | Более низкая | Средняя |

| Средний | Более низкая | Средняя | Более высокая |

| Низкий | Средняя | Более высокая | Самая высокая |

требует снижения аудиторского риска до приемлемо низкого уровня. Однако в том случае, когда неотъемлемый риск и риск системы контроля являются низкими, аудитор может принять более высокий риск необнаружения и все равно уменьшить аудиторский риск до приемлемо низкого уровня.

Особенности аудиторского риска при проверке малых предприятий обусловлены тем, что многие средства контроля применять в отношении малых экономических субъектов нецелесообразно с учетом требований экономичности и рациональности. Можно сказать, что систему внутреннего контроля на малых предприятиях априори принято считать менее эффективной, чем на крупных предприятиях.

В государственном секторе оценка систем бухгалтерского учета и внутреннего контроля сопряжена, как правило, с дополнительными заданиями, обязанностями, возлагаемыми на аудитора в отношении объема проверки и информирования различных инстанций.

Перед окончанием аудиторской проверки, основываясь на результатах процедур проверки по существу и других аудиторских доказательствах, аудитор должен проанализировать подтверждение первоначальной оценки аудиторского риска и его компонентов.

2014-02-02

2014-02-02 4670

4670