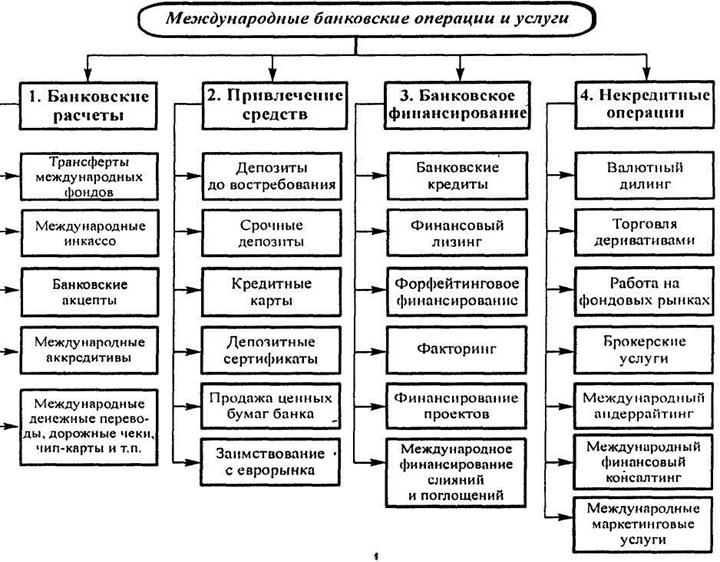

Международные банковские операции можно разбить на четыре большие группы (рис. 1).

Первую группу составляют международные банковские расчеты.

В связи с этим в данной главе основное

РИС 1.

внимание будет уделено специфическим технологиям банковских расчетов и корреспондентским отношениям банков.

Поскольку различные формы международных банковских кредитов будут описаны при изучении кредитных рынков в отдельном курсе, в этой главе мы остановимся в основном на банковской специфике пассивных и активных процентных операций банка, т.е. на привлечении средств и различных формах банковского финансирования {вторая, и третья, группы).

Четвертую группу банковских услуг составляют разнообразные международные некредитные операции, дающие современным банкам существенную часть их доходов. Сюда входит работа на валютных, фондовых и деривативных рынках, механизмы которой достойны отдельного курса, а также ряд специфических банковских операций, таких как андеррайтинг, финансовый консалтинг, маркетинг финансовых рынков и т.д.

МЕЖДУНАРОДНЫЕ РАСЧЕТЫ между фирмами представляют собой согласованную последовательность действий по поставкам товаров и услуг, передаче прав собственности от экспортера к импортеру и проведению оплаты импортером полученного товара.

Оплата товаров всегда производится через банки, расположенные в стране экспортера (банк экспортера) и импортера (банк импортера) и имеющие, как правило, между собой корреспондентские отношения (т.е. имеющие друг у друга банковские счета, на которые можно производить денежные переводы). Поэтому в расчетах всегда принимают участие как минимум четыре лица: экспортер, импортер, банк экспортера и банк импортера. Иногда в расчетах еще принимают участие компании и банки посредники.

Унификация и стандартизация форм и инструментов международных расчетов утвердилась довольно давно. Международная торговая палата (МТП), созданная в Париже в начале ХХ в., разрабатывает и издает Унифицированные правила и обычаи для аккредитивных и инкассовых расчетов. В настоящее время действуют Унифицированные правила по инкассо в редакции 1993г. (публикация МТП №522) и Унифицированные правила и обычаи для документарных аккредитивов в редакции 1992г. (публикация МТП №500). На конференциях в Женеве в 1930 - 31 гг. приняты Международные Вексельная и Чековая конвенции. Они унифицируют национальные законы, регулирующие обращение этих инструментов. Единообразный вексельный закон служит базой национального законодательства большинства стран. Комиссия ООН по праву международной торговли (ЮНСИТРАЛ) ведет работу по дальнейшей унификации законодательства в этой сфере.

Рассмотрим основные формы международных расчетов, расположив их в порядке усложнения. Исторически за обычными четырьмя участниками расчетных схем в некоторых формах расчетов закрепились дополнительные наименования, которые будут отражены в соответствующих блок-схемах.

1. Авансовый платеж – получение полной или частичной оплаты перед отгрузкой товара экспортером. Эта форма расчетов наилучшая для экспортера и наихудшая для импортера. Импортеру приходится прибегать к такой форме расчетов в связи с его крайней заинтересованностью в поставке товара. Обычно в качестве аванса переводят до 35% стоимости товара. Авансовая форма часто используется при торговле оружием, ядерным топливом, драгоценными металлами и некоторыми другими специфическими товарами.

2. Оплата после отгрузки. Это более «мягкие» для импортера условия. Экспортер посылает импортеру документы, удостоверяющие факт отгрузки, и тот сразу же, не дожидаясь прибытия товара, осуществляет платеж. Риски импортера, производящего оплату, когда товар в пути, достаточно велики.

3. Расчеты по открытому счету. При такой форме расчетов экспортер регулярно посылает товар импортеру, а тот тоже с определенной периодичностью осуществляет платежи. При этом поставки товара опережают платежи, поэтому экспортер фактически предоставляет товарный кредит импортеру. Обычно такие расчеты применяются между предприятиями одной ФПГ или когда партнеры давно сотрудничают и полностью доверяют друг другу.

Первые три формы используются в довольно специфических условиях, а последующие три являются более общими и распространенными.

|

|

| |||||

| |||||

| |||||

3 5

|

|

4

4

Расчеты в форме банковского перевода осуществляются в следующем порядке (см. рис.2)

1-между экспортером и импортером заключается контракт (это обязательный первый шаг для каждой формы расчетов); (СМ. ПРИЛОЖЕНИЕ №0)

2-поставка товара и предоставление ТРД от экспортера импортеру;

3-импортер дает платежное поручение своему банку на оплату полученного товара;

4-банк импортера переводит деньги в банк экспортера;

5-банк экспортера зачисляет полученные средства на счет экспортера.

Иногда пункты 2и 4 меняются местами, т.е. производится полный или частичный авансовый платеж. Данная форма платежа считается простой и дешевой (обычно не берется комиссия за перевод или эта комиссия очень маленькая). Риск – экспортера при обычном переводе, импортера – при авансовом, довольно высок, что препятствует распространению этой формы расчетов.

Суть инкассовой операции состоит в том, что банк по поручению своего клиента (экспортера или кредитора) получает платежи от импортера (плательщика) после отгрузки товаров и оказания услуг. Получаемые средства зачисляются на счет клиента в банке. При этом платежи с импортера могут взыскиваться на основании:

· только финансовых документов (простое, или чистое инкассо);

· финансовых документов, сопровождаемых коммерческими документами, или только коммерческих документов (документарное инкассо).

Схему расчетов по инкассо можно упрощенно представить в следующем виде: после заключения контракта, в котором оговаривается, через какие банки будут производиться расчеты, экспортер производит отгрузку товара.

После получения от перевозчика транспортных документов экспортер передает все необходимые документы в банк, которому он поручает осуществлять инкассирование (банк-ремитент). Банк-ремитент, проверив документы, направляет их банку-корреспонденту в стране импортера (инкассирующий банк). Последний, проверив документы, представляет их импортеру-плательщику. Инкассирующий банк может делать это непосредственно или через другой банк (так называемый представляющий банк).

Документы выдаются плательщику:

· против платежа;

· против акцепта;

· без оплаты документов в зависимости от инкассового поручения.

Получив платеж от импортера, инкассирующий банк направляет выручку в банк-ремитент, который зачисляет ее на счет экспортера.

Схематично расчеты в форме инкассо представлены на рис.3, где использованы следующие обозначения.

|

Рис.3

1 – заключение контракта (обычно с указанием банков, через которые будут производиться расчеты);

2 – отгрузка экспортером - доверителем товара в соответствии с условиями контракта;

3 – получение экспортером транспортных документов от перевозчика;

4 – подготовка экспортером комплекта документов (транспортных и других, а также при необходимости и финансовых) и представление их при инкассовом поручении своему банку (банку-ремитенту);

5 – проверка банком-ремитентом документов (по внешним признакам) и отсылка их вместе с инкассовым поручением банку-корреспонденту (инкассирующему банку) в стране импортера;

6 – представление инкассирующим банком инкассового поручения и документов импортеру (плательщику) для проверки с целью получения платежа или акцепта тратт (переводных векселей) непосредственно или через другой банк (называемый в этом случае представляющим банком;

7 – получение инкассирующим банком платежа от плательщика и выдача ему документов;

8 – перевод инкассирующим банком выручки банку-ремитенту (по почте, телеграфу, телексу, как указано в соответствующих инструкциях);

9 – зачисление банком-ремитентом полученной выручки на счет экспортера.

Инкассовая операция в целом более выгодна импортеру, поскольку платеж осуществляется против документов, дающих ему право на товар. Следовательно, до этого момента импортер может сохранять свои средства в обороте. При этом он не подвержен риску платить за еще не отгруженный товар. Напротив, экспортеру после отгрузки товара не гарантирована оплата: всегда существует риск того, что импортер по разным причинам может отказаться от товара. К тому же получение экспортером причитающейся ему выручки происходит не сразу после отгрузки товара, а через некоторое время. Тем самым экспортер фактически предоставляет кредит покупателю. Кроме того, поскольку пробег документов через банки может длиться от нескольких недель до месяца, а в ряде случаев и дольше, существует риск введения валютных ограничений (это относится прежде всего к странам, которые еще не объявили о своем присоединении к статье VIII Устава МВФ об отмене валютных ограничений по текущим операциям).

6.Аккредитивная форма расчетов.

Более выгодной для экспортера является аккредитивная форма расчетов. Аккредитив представляет собой поручение банка (или иного кредитного учреждения) произвести по просьбе клиента оплату против документов в пользу третьего лица - экспортера (бенефициара) при выполнении им определенных условий. Кроме того, аккредитив может обеспечить краткосрочный кредит при условии согласия банка произвести учет (покупку) документов. Аккредитивная форма расчетов состоит из следующих основных моментов.

Экспортер и импортер заключают контракт на поставку товаров или оказание услуг с указанием того, что расчеты будут осуществляться в форме аккредитива. Импортер обращается в свой банк (банк-эмитент) с заявлением об открытии аккредитива в пользу экспортера. Банк-эмитент направляет аккредитивное письмо одному из банков в стране экспортера, с которыми он поддерживает корреспондентские отношения (авизующий банк), поручая ему передать аккредитив экспортеру.

После получения (копии) аккредитива экспортер производит отгрузку товара и в соответствии с условиями аккредитива представляет требуемые документы в банк, указанный в аккредитиве (им может быть и авизующий банк), который пересылает их в банк-эмитент. Банк-эмитент проверяет правильность оформления документов и производит их оплату. После перевода денег в авизующий банк банк-эмитент выдает документы импортеру. Авизующий банк зачисляет поступившие от банка-эмитента средства на счет экспортера, импортер получает товары.

Однако в соответствии с условиями аккредитива оплату представляемых экспортером документов может производить не только банк-эмитент, но и другой банк, указанный в аккредитиве (исполняющий банк). В этом случае исполняющий банк (им может быть и авизующий банк) после оплаты представленных экспортером документов требует возмещения произведенного платежа у банка-эмитента.

Международные расчеты в форме документарного аккредитива можно представить схемой, представленной на рис.4

|

Рис.4

Здесь использованы следующие обозначения.

1 – заключение контракта, в котором указывается, что стороны будут использовать аккредитивную форму расчетов;

2 – извещение импортера о подготовке товара к отгрузке;

3 – представление импортером заявления своему банку на открытие аккредитива с точным указанием его условий;

4 – открытие аккредитива банком-эмитентом (исполняющим банком) и

направление его экспортеру (бенефициару) через банк, как правило, обслуживающий бенефициара, который (банк) извещает (авизует) последнего об открытии аккредитива;

5 – проверка авизующим банком подлинности аккредитива и передача его бенефициару;

6 – проверка бенефициаром аккредитива на предмет его соответствия условиям контракта и в случае согласия отгрузка им товара в установленные сроки;

7 – получение бенефициаром транспортных (и других требующихся по

условиям аккредитива) документов от перевозчика;

8 – представление бенефициаром полученных от перевозчика документов в свой банк;

9 – проверка банком экспортера полученных от бенефициара документов и отсылка их банку-эмитенту для оплаты, акцепта (согласия на оплату или гарантирования оплаты) или негоциации (покупки);

10 – проверка банком-эмитентом полученных документов и (в случае

выполнения всех условий аккредитива) перевод суммы платежа экспортеру;

11 – дебетирование банком-эмитентом счета импортера;

12 – зачисление авизующим банком выручки на счет бенефициара;

13 – получение импортером-приказодателем документов от банка-эмитента и вступление во владение товаром.

При осуществлении расчетов в аккредитивной форме банки взимают более высокий комиссионный сбор, поскольку она является сложной и сопряжена с большими издержками.

Наиболее выгодны экспортеру расчеты в форме аванса (т. е. оплата части стоимости, контракта до отгрузки товара). Как правило, платеж в форме аванса может достигать до 1/3 общей суммы контракта. Однако эта форма может применяться только тогда, когда количество импортеров-продавцов на мировом рынке либо количество товара ограничено или когда экспортер оказывает

на него сильное давление, которому импортер не может в силу ряда причин противостоять.

Платеж после отгрузки товара производится покупателем (в случае договоренности продавца и покупателя об использовании такого способа платежа)

после получения телеграфного или телексного сообщения от продавца с подробным описанием отгруженных товаров. Если оплата от покупателя не поступает, то экспортер имеет некоторую гарантию, поскольку все необходимые для получения товара документы находятся в его руках. Однако в этом случае возникает проблема реализации отгруженных товаров. Данный способ платежа ввиду

сопровождающих его рисков может использоваться преимущественно между фирмами, имеющими прочные связи.

При осуществлении расчетов по открытому счету импортер совершает

периодические платежи экспортеру после получения товаров. После завершения расчетов производятся окончательная выверка и погашение остающейся задолженности. Этот способ расчетов наиболее выгоден для импортера, экспортер же не имеет твердых гарантий получения оплаты за отгруженные товары. К тому же ему приходится в ряде случае прибегать к банковскому кредиту. Поэтому платежи по открытому счету чаще применяются между деловыми партнерами, связанными тесными хозяйственными отношениями и испытывающими высокую степень доверия друг к другу.

Аккредитив - это условное денежное обязательство банка, поэтому сумма документов, представленных по аккредитиву с отсроченным платежом, будет оплачена банком по наступлении срока. Уполномоченный банк и его клиенты при расчетах в форме документарного аккредитива руководствуются Унифицированными правилами и обычаями для документарных аккредитивов (редакция 1983 г., публикация Международной торговой палаты № 400) (приложение 6), Инструкцией Внешторгбанка СССР от 25 декабря 1985 г. № 1 и ГК РФ.

Аккредитивы бывают:

• отзывные, безотзывные;

• подтвержденные, неподтвержденные;

• переводные (трансферабельные);

• револьверные (возобновляемые);

• покрытые, непокрытые.

Сущность отзывного аккредитива заключается в том, что он может быть изменен или аннулирован банком-эмитентом (банк, выпустивший в обращение аккредитив) в любой момент без предварительного уведомления. Поэтому он в расчетах не применяется.

Безотзывные аккредитивы - аккредитивы, которые не могут быть изменены или аннулированы. Они очень широко применяются в расчетах.

Подтвержденные аккредитивы - аккредитивы, получившие дополнительную гарантию платежа со стороны другого банка. Банк, подтверждающий аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент откажется совершать платежи.

Неподтвержденные аккредитивы - аккредитивы, не имеющие указанной гарантии.

В международной практике аккредитивы, открываемые банком импортера, обычно подтверждает банк экспортера. В расчетах по внешней торговле это неприемлемо. Так, в расчетах по экспорту подтверждение аккредитивов иностранных банков, открытых в пользу российских предприятий российскими банками, не дает дополнительных гарантий платежа.

Уполномоченные банки совершают платежи своим клиентам-экспортерам только после получения возмещения от иностранных банков.

Переводный (трансферабельный) аккредитив - это аккредитив, который может быть полностью или частично использован несколькими юридическими лицами.

Револьверный (англ. revolve - вращаться), или возобновляемый, аккредитив - аккредитив, используемый в расчетах за постоянные краткие поставки товара, осуществляемые обычно по графику, зафиксированному в контракте. Он открывается не на полную сумму платежа, а на ее часть и автоматически возобновляется по мере расчетов за очередную партию товаров.

Покрытые (депонированные) аккредитивы - это аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка продавца (исполняющий банк) на отдельный балансовый счет «Аккредитивы» на весь срок действия обязательств банка-эмитента.

Непокрытые аккредитивы - аккредитивы, не имеющие указанного выше покрытия денежными средствами.

Существует разновидность аккредитива, предусматривающая оплату неотгруженного товара - а к к р е д и т и в с «красной оговоркой». Таким аккредитивом может быть любой вид аккредитива, предусматривающий выдачу исполняющим банком экспортеру авансов до определенной суммы.

Открывая аккредитивы с «красной оговоркой», банк-эмитент обязуется возместить исполняющему банку суммы выплачиваемых авансов, даже если отгрузка после этого не была совершена. Банки расценивают такие аккредитивы как вид необеспеченного кредита и выдают их в редких случаях.

В расчетах по экспорту все аккредитивы открываются иностранными банками. Наиболее выгодными является авизование экспортных аккредитивов через уполномоченные банки Российской Федерации и назначение их исполняющими банками.

Значительно менее выгодны аккредитивы, по которым исполняющим является иностранный банк. В этом случае получение платежа затягивается на достаточно длительный период, связанный с почтовым переводом документов между банками.

В расчетах за товары, импортируемые российскими предприятиями, наиболее выгодными являются аккредитивы, открытые с платежом в уполномоченных российских банках, против документов, поступающих от иностранных экспортеров. Такой порядок позволяет избежать замораживания валютных средств российской стороны на счетах уполномоченных российских банков в иностранных банках для предстоящих платежей по аккредитивам.

Особым типом аккредитива является резервный аккредитив (чистый аккредитив), представляющий собой специальный вид аккредитива, обычно используемый в качестве обеспечения платежей в пользу экспортера или его банка.

Резервные аккредитивы не покрывают отгрузку товаров и используются в качестве дополнительного обеспечения платежа при расчетах в форме инкассо или банковского перевода (по открытому счету).

Резервные аккредитивы - это необеспеченные кредиты, поэтому многие банки выставляют их по поручению только тех импортеров, которые имеют у них свои счета.

В экспортно-импортных операциях применяются расчеты по открытому счету, при которых продавец отгружает товар покупателю и направляет в его адрес товарораспределительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету. Для покупателя открытый счет является выгодной формой расчетов и получения кредита, так как отсутствует риск оплаты непоставленного товара, а проценты за пользование кредитом обычно не взимаются.

Предприятия, использующие открытый счет, как правило, выступают попеременно в качестве продавцов и покупателей, что является одним из способов обеспечения выполнения сторонами платежных обязательств.

В международной торговле расчеты по открытому счету производятся между фирмами и их дочерними предприятиями, а также расчеты с брокерами, государственными организациями, при комиссионной продаже товаров в форме консигнации, при многократных поставках однородного товара, особенно мелкими партиями.

Расчеты чеками применяются в тех же случаях, что и банковские переводы.

Чеки бывают расчетные, дорожные, еврочеки.

РАСЧЕТНЫЙ ЧЕК - это документ, содержащий безусловный приказ владельца текущего счета (чекодателя) банку о выплате указанной в нем суммы определенному лицу или предъявителю (чекодержателю). Оплата расчетного чека производится путем записей по счетам. Обращение чека как средства платежа по российскому экспорту ограниченно, так как:

· во-первых, чек - это денежное обязательство частного порядка и не может использоваться как вообще средство платежа;

· во-вторых, расчет чеком не будет означать завершения платежных отношений между экспортером и импортером до тех пор, пока сумма чека не будет зачислена на счет экспортера в банке;

· в-третьих, чек выступает лишь как письменное распоряжение банку распоряжаться средствами на счете чекодателя в банке и не является инструментом кредита.

Чек должен иметь денежное покрытие. В большинстве стран введена уголовная ответственность за выставление чека без покрытия.

Чек может быть авалирован. АВАЛЬ - поручительство за оплату чека, оформляемое гарантийной надписью на нем.Платеж по чеку может быть гарантирован авалистом полностью или частично посредством аваля. Гарантия платежа по чеку может даваться любым лицом, за исключением плательщика.

Аваль проставляется на лицевой стороне чека или на дополнительном листе путем записи «считать за аваль» и указания, за кого он дан. Аваль подписывается авалистом с указанием своего адреса и даты совершения записи.

Форма чеков и условия их обращения регламентируются национальным законодательством и нормами международного права. В Российской Федерации в качестве чекового права используют Гражданский кодекс РФ, Положение о чеках, введенное ВС РФ постановлением от 13 февраля 1992 г. № 2349-1, и нормы Женевской конвенции, установившие Единообразный закон о чеках (1931 г.).

Чек бывает именной (выписанный на определенное лицо), предъявительский (выписанный на предъявителя), ордерный (выписывается в пользу определенного лица или по его приказу).Ордерный чек может передаваться чекодержателем другому лицу (новому владельцу) с помощью индоссамента, выполняющего функции, подобные функциям вексельного индоссамента.

Индоссамент - специальная передаточная надпись на оборотной стороне чека (или векселя), свидетельствующая о передаче его новому владельцу.

Чекодержатель (т.е. владелец выписанного чека), передающий чек другому лицу (индоссату) посредством передаточной надписи (индоссамента), называется индоссантом.

Передача права по чеку производится в порядке, установленном ст. 146 ГК РФ. Именной чек не подлежит передаче. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Индоссамент, совершенный плательщиком, является недействительным. Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

ДОРОЖНЫЙ или ТУРИСТСКИЙ ЧЕК (travelers chegue, check) - это платежный документ, используемый как средство международных зачетов неторгового характера.

В США, Канаде он применяется и во внутренних расчетах для безналичной оплаты товаров и услуг.

Дорожные чеки выпускаются в национальной и иностранной, валюте различного достоинства. Они изготовляются на защитной бумаге со сложным рисунком и водяными знаками, имеют нумерацию и специальные магнитные надпечатки для электронного учета.

Поскольку дорожные чеки не являются законным платежным средством, их покупка и прием в оплату товаров и услуг обеспечиваются договоренностью эмитента с соответствующими организациями.

Дорожные чеки покупаются туристом в банке или в туристской фирме за наличные деньги.

Дорожный чек как платежное средство должен иметь следующие обязательные реквизиты:

• наименование «Дорожный чек»;

• наименование банка или другого учреждения, туристской фирмы(например, «Америкэн экспресс»), выпустившей чек;

• подписи его уполномоченных должностных лиц;

• наименование организации, продавшей чек;

• дату и место выдачи чека;

• достоинство чека;

• образец подписи владельца чека, проставленной в специальном месте при покупке чека.

В дорожном чеке отведено специальное место для подписи владельца чека, проставляемой при его оплате. Дорожный чек может иметь отметку о месте и дате продажи чека. Он может быть как срочным, т.е. оплачиваемым в течение определенного срока, указанного в чеке, так и бессрочным. Чек, не содержащий указания о сроке действия, является бессрочным.

Дорожный чек принимается только от первоначального владельца, образец подписи которого имеется на чеке.

Кассир проверяет правильность оформления чека, наличие отметки о дате и месте выдачи. Затем предлагает клиенту расписаться на чеке. Если подпись клиента не совпадает с образцом, то кассир может попросить расписаться несколько раз. Если же и в этом случае подписи не совпадают, то можно проверить паспорт. В случае сомнения чек может не приниматься к оплате.

Банковская система «Еврочек» создана в 1968 г. для улучшения обслуживания туристов.

В отличие от дорожных чеков покупаемых за наличные деньги, еврочеки выдаются банком их владельцу без предварительного денежного взноса, на более крупные суммы и оплачиваются в счет банковского кредита до месяца.

Оплаченный чек должен быть передан выдавшему его банку в течение 20 дней со дня оплаты. Еврочек оплачивается только при условии предъявления владельцем гарантийной карточки, полученной от банка вместе с чековой книжкой. На карточке указывается максимальная гарантируемая банком сумма одного еврочека.

Особенностью расчетов в системе «Еврочек» является прием к оплате чеков от клиентов при условии предъявления специальных гарантийных карт, выпускаемых кредитными учреждениями европейских стран, и подписания чеков в присутствии кассира.

Гарантийные карты дают возможность их владельцам получить карту чеков или оплатить чеком предъявленные услуги в любой стране -участнице системы еврочеков, а также гарантируют оплату платежа агенту независимо от состояния счета владельца карты при соблюдении правил оплаты чеков.

Система «Еврочек» не имеет унифицированной формы чека и гарантийной карты, единой для всех банков-эмитентов.

К оплате могут приниматься гарантированные картой еврочеки кредитных учреждений Великобритании, Италии, Нидерландов, Франции, Германии, выписанные в национальных валютах этих стран, в Австрии, Андорре, Бельгии, Дании, Испании, Люксембурга, Норвегии, Португалии, Финляндии, Швеции и Швейцарии - в долларах США. К оплате может быть принят чек, выписанный в валюте, указанной в гарантийной карте.

При приеме еврочеков кассовый работник должен:

• сверить предъявляемые чеки и гарантийные карты с имеющимися контрольными материалами;

• проверить соответствие наименования банка и номера счета на гарантийной карте и на чеке, а при отсутствии номера счета - соответствие фамилии и имени (или инициалов) владельца на карте и на чеке;

• проверить правильность заполнения клиентом чека, проставление на нем места (города) и даты выставления (выписки), которая должна быть датой предъявления чека клиентом в кассу предприятия, суммы цифрами и прописью;

• принимать каждый чек на сумму, не превышающую гарантированного лимита (указанного на оборотной или лицевой стороне гарантийной карты и в контрольных материалах), в течение указанного в карте срока действия и в валюте лимита, обозначенного на гарантийной карте;

• при единовременном предъявлении двух или более еврочеков владелец гарантийной карты должен предъявить паспорт или заменяющий его документ, наименование и реквизиты которого (дата выдачи и наименование учреждения, выдавшего документ) записываются на оборотной стороне одного из чеков и заверяются кассиром;

• попросить клиента расписаться на чеке и удостовериться в том, что подпись клиента на чеке идентична образцу подписи, имеющейся на карте;

• проставить номер карты (если таковой имеется) на оборотной стороне чека и погасить чек штампом «Оплачено».

Возмещение сумм, выплаченных по еврочекам, гарантируется банками-плательщиками при условии предъявления им этих чеков в течение 20 дней от даты их выписки.

Следует обратить внимание на то, чтобы чек был датирован, как правило, датой предъявления чека клиентом. Вместе с тем могут быть приняты чеки, выписанные датой, предшествующей дате их предъявления, однако разрыв между этими датами не должен составлять более 3 дней.

В последнее десятилетие иностранные граждане при расчетах на территории РФ, а россияне при расчетах за рубежом стали использовать кредитные карточки, дебетные карточки, смарт-карты, получившие общее название «пластиковые карточки» («пластиковые деньги»).

Обслуживание банком торговых и сервисных предприятий, в которых в качестве платежного средства принимаются пластиковые карточки, представляет собой ЭКВАЙРИНГ.

Суть эквайринга заключается в том, что банк оказывает магазинам, гостиницам, мотелям, туристским фирмам, пунктам проката автомобилей и т.д. услугу, позволяющую им принимать к оплате пластиковые карточки разных систем, причем одновременно банк предлагает и виды обслуживаемых карточек.

Кроме того, банк устанавливает в пунктах платежа специальную аппаратуру для контроля пластиковых карточек, а также адаптирует к этой технологии кассовые аппараты, обеспечивает различные способы авторизации карточек. Банк, осуществляющий эквайринг, берет на себя инкассацию платежных документов (которые называются СЛИП) и перечисляет денежные поступления на счет того торгового или сервисного предприятия, за чьи товары или услуги покупатель расплачивается с помощью пластиковых карточек.

2014-02-17

2014-02-17 3861

3861