Второй подход к формированию бюджета капиталовложений основан на применении критерия IRR. В этом случае отбор проектов начинается с проекта с максимальной IRR. Увеличение числа проектов ведет к необходимости привлечения новых источников средств, в том числе заемных, что в свою очередь приводит к возрастанию финансового риска компании и, как следствие, к увеличению стоимости капитала. Поэтому, чем больше проектов включается в бюджет, тем дороже становятся источники средств.

Формирование бюджета капиталовложений включает следующие шаги:

а) рассчитывается IRR для каждого проекта;

б) среди альтернативных выбираются проекты с максимальной IRR;

в) отобранные проекты упорядочиваются по убыванию IRR;

г) доступные источники средств упорядочиваются по возрастанию их цены;

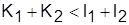

д) выбирается проект с максимальной IRR и наиболее дешевый источник с ценой С, которая должна быть меньше IRR (если это не так, то ни один проект не принимается к реализации); если  (необходимый объем капиталовложений по первому проекту меньше объема первого источника средств), то первый проект включается в бюджет с необходимым объемом финансирования; если объем первого источника не позволяет профинансировать первый проект полностью, то привлекается второй источник при условии, что

(необходимый объем капиталовложений по первому проекту меньше объема первого источника средств), то первый проект включается в бюджет с необходимым объемом финансирования; если объем первого источника не позволяет профинансировать первый проект полностью, то привлекается второй источник при условии, что  ; если

; если  , то первый проект включается в бюджет с необходимым объемом финансирования;

, то первый проект включается в бюджет с необходимым объемом финансирования;

е) рассматривается проект с максимальной (кроме первого) IRR; если , при условии, что

, при условии, что , то второй проект включается в бюджет, если средств из двух источников недостаточно, то рассматривается возможность привлечения третьего источника и т.д.

, то второй проект включается в бюджет, если средств из двух источников недостаточно, то рассматривается возможность привлечения третьего источника и т.д.

Пополнение инвестиционного портфеля и бюджета осуществляется до тех пор, пока внутренняя норма доходности очередного проекта больше стоимости очередного привлекаемого источника средств. Если IRR очередного проекта меньше стоимости привлекаемого источника капитала, то его включение в портфель становится нецелесообразным.

Для наглядности можно воспользоваться графическим методом. Строятся два графика: инвестиционных возможностей и предельной стоимости капитала компании, с помощью которых и производится отбор проектов для реализации (см. хрестоматию).

Цену последнего привлекаемого источника капитала при комплектовании инвестиционного портфеля можно использовать в качестве ставки дисконтирования для расчета NPV, которая характеризует минимально допустимую доходность по инвестициям в проекты средней степени риска.

Преимущество данного подхода состоит в том, что только после формирования портфеля на основе критерия IRR с одновременным определением максимальной цены привлекаемого капитала становится возможным рассчитать суммарный NPV, генерируемый данным портфелем, поскольку изначально значение ставки дисконтирования для комплектуемого портфеля не известно.

2014-02-12

2014-02-12 495

495