1.  Понятие стоимости капитала и принципы ее оценки

Понятие стоимости капитала и принципы ее оценки

2. Управление стоимостью собственного капитала.

3. Управление стоимостью заемного капитала.

1. Понятие стоимости капитала и принципы ее оценки

1. Понятие стоимости капитала и принципы ее оценки

Одной из важнейших предпосылок эффективного управления формированием прибыли предприятия в процессе финансовой деятельности является оценка стоимости его капитала. Стоимость капитала представляет собой цену, которую предприятие платит за его привлечение из различных источников.

Концепция такой оценки исходит из того, что капитал, как один из важных факторов производства, имеет как и другие его факторы, определенную стоимость, формирующую уровень операционных и инвестиционных затрат предприятия. Эта концепция является одной из базовых при управлении прибылью в процессе финансовой деятельности. При этом она не сводится только к определению цены привлечения капитала, а определяет целый ряд направлений хозяйственной деятельности предприятия в целом. Рассмотрим основные сферы использования показателя стоимости капитала в деятельности предприятия.

1. Стоимость капитала предприятия служит мерой прибыльности операционной деятельности. Так как стоимость капитала характеризует часть прибыли, которая должна быть уплачена за использование сформированного или привлеченного нового капитала для обеспечения выпуска и реализации продукции, этот показатель выступает минимальной нормой формирования операционной прибыли предприятия, нижней границей при планировании ее размеров.

2. Показатель стоимости капитала используется как критериальный в процессе осуществления реального инвестирования. Прежде всего, уровень стоимости капитала конкретного предприятия выступает как дисконтная ставка, по которой сумма чистого денежного потока приводится к настоящей стоимости в процессе оценки эффективности отдельных реальных проектов. Кроме того, он служит базой сравнения с внутренней ставкой доходности по рассматриваемому инвестиционному проекту — если она ниже, чем показатель стоимости капитала предприятия, такой инвестиционный проект должен быть отвергнут.

3. Стоимость капитала предприятия служит базовым показателем формирования эффективности финансового инвестирования. Так как критерий этой эффективности задается самим предприятием, то при оценке прибыльности отдельных финансовых инструментов базой сравнения выступает показатель стоимости капитала. Этот показатель позволяет оценить не только реальную рыночную стоимость или доходность отдельных инструментов финансового инвестирования, но и сформировать наиболее эффективные направления и виды этого инвестирования на предварительной стадии формирования инвестиционного портфеля. И естественно, этот показатель служит мерой оценки прибыльности сформированного инвестиционного портфеля в целом.

4. Показатель стоимости капитала предприятия выступает критерием принятия управленческих решений относительно использования аренды (лизинга) или приобретения в собственность производственных основных фондов. Если стоимость использования (обслуживания) финансового лизинга превышает стоимость капитала предприятия, применение этого направления формирования производственных основных фондов для предприятия невыгодно.

5. Показатель стоимости капитала в разрезе отдельных его элементов используется в процессе управления структурой этого капитала на основе механизма финансового левериджа. Искусство использования финансового левериджа заключается в формировании наивысшего его дифференциала, одной из составляющих которого является стоимость заемного капитала. Минимизация этой составляющей обеспечивается в процессе оценки стоимости капитала, привлекаемого из разных заемных источников, и формирования соответствующей структуры источников его использования предприятием.

6. Уровень стоимости капитала предприятия является важнейшим измерителем уровня рыночной стоимости этого предприятия. Снижение уровня стоимости капитала приводит к соответствующему возрастанию рыночной стоимости предприятия и наоборот. Особенно оперативно эта зависимость реально отражается на деятельности акционерных компаний открытого типа, цена на акции которых поднимается или падает при соответственно снижении или росте стоимости их капитала. Следовательно, управление стоимостью капитала является одним из самостоятельных направлений повышения рыночной стоимости предприятия, что является одной из целей управления его прибылью.

6. Показатель стоимости капитала является критерием оценки и формирования соответствующего типа политики финансирования предприятием своих активов (в первую очередь — оборотных). Исходя из реальной стоимости своего капитала и оценки предстоящего ее изменения предприятие формирует агрессивный, умеренный (компромиссный) или консервативный тип политики финансирования активов.

Важность оценки стоимости капитала при управлении формированием прибыли в процессе осуществления финансовой деятельности определяет необходимость корректного расчета этого показателя на всех этапах развития предприятия. Процесс оценки стоимости капитала базируется на следующих основных принципах.

1, Принцип предварительной поэлементной оценки стоимости капитала. Так как используемый капитал предприятия состоит из неоднородных элементов (прежде всего — собственного и заемного их видов, а внутри них — по источникам формирования), в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов (методы поэлементной оценки стоимости капитала рассматриваются далее).

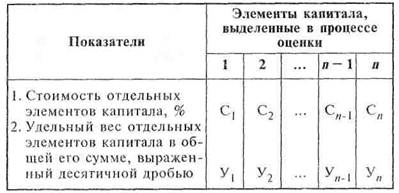

2. Принцип обобщающей оценки стоимости капитала. Поэлементная оценка стоимости капитала служит предпосылкой для обобщающего расчета этого показателя. Таким обобщающим показателем является средневзвешенная стоимость капитала. Исходной базой его формирования являются следующие данные, полученные в процессе поэлементной оценки капитала:

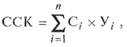

С учетом приведенных исходных показателей определяется средневзвешенная стоимость капитала (ССК), принципиальная формула расчета которой имеет вид:

Рассчитанная средневзвешенная стоимость капитала является главным критериальным показателем оценки, о которой шла ранее речь.

3. Принцип сопоставимости оценки стоимости собственного и заемного капитала. В процессе оценки стоимости капитала следует иметь в виду, что суммы используемого собственного и заемного капитала, отражаемые в пассиве баланса предприятия, имеют несопоставимое количественное значение. Если предоставленный в использование предприятию заемный капитал в денежной или товарной форме оценен по сумме в ценах приближенных к рыночным, то собственный капитал, отражаемый балансом, по отношению к текущей рыночной стоимости существенно занижен. В связи с заниженной оценкой суммы используемого собственного капитала его стоимость в процессе расчетов искусственно завышается. Кроме того, по этой же причине оказывается заниженным его реальный удельный вес в общей сумме используемого предприятием капитала, что приводит к некорректности показателя средневзвешенной его стоимости.

Для обеспечения сопоставимости и корректности расчетов средневзвешенной стоимости капитала, сумма собственной его части должна быть выражена в текущей рыночной оценке.

Для этого на первом этапе определяется стоимость чистых активов предприятия, характеризующих ту часть активов, которая сформирована за счет собственного капитала. Расчет стоимости чистых активов предприятия осуществляется по следующей формуле:

где ЧА — стоимость чистых активов предприятия; А —совокупная стоимость активов предприятия; ЗК —сумма используемого предприятием заемного капитала.

На втором этапе определяется состав чистых активов предприятия. При этом исходят из того, что за счет собственного капитала полностью формируются его внеоборотные операционные активы и определенная часть материальных оборотных активов (запасов товарно-материальных ценностей). Эта последняя часть активов рассчитывается по формуле:

где МОАс—сумма материальных оборотных активов предприятия, сформированных за счет собственного капитала; ЧА —стоимость чистых активов предприятия; ВА0 —стоимость внеоборотных операционных активов предприятия.

На третьем этапе проводится индексация (переоценка) балансовой стоимости отдельных элементов внеоборотных операционных активов и собственных материальных оборотных активов с целью их оценки по рыночной стоимости. Сумма переоцененных активов и будет характеризовать текущую рыночную оценку суммы собственного капитала, используемой в сопоставимых расчетах средневзвешенной стоимости капитала.

4. Принцип динамической оценки стоимости капитала. Факторы, влияющие на показатель средневзвешенной стоимости капитала, весьма динамичны, поэтому с изменением стоимости отдельных элементов капитала должны вноситься коррективы и в средневзвешенное его значение. Кроме того, принцип динамичности оценки предполагает, что она может осуществляться как по уже сформированному, так и по планируемому к формированию (привлечению) капиталу.

В процессе оценки стоимости сформированного капитала используются фактические (отчетные) показатели, связанные с оценкой отдельных его элементов. Оценка стоимости планируемого к привлечению капитала (а соответственно и средневзвешенной стоимости капитала в плановом периоде) в определенной мере носит вероятностный характер, связанный с прогнозом изменения конъюнктуры финансового рынка, динамики уровня собственной кредитоспособности, меры риска и других факторов.

5. Принцип взаимосвязи оценки текущей и предстоящей средневзвешенной стоимости капитала предприятия. Такая взаимосвязь обеспечивается использованием показателя предельной стоимости капитала. Он характеризует прирост средневзвешенной стоимости капитала к сумме каждой новой его единицы, дополнительно привлекаемой предприятием. Расчет этого показателя осуществляется по следующей формуле:

где ПСК —предельная стоимость капитала; ΔССК — прирост средневзвешенной стоимости капитала; ΔК — прирост суммы капитала, дополнительно привлекаемого предприятием.

Привлечение дополнительного капитала предприятия как за счет собственных, так и за счет заемных источников имеет на каждом этапе развития предприятия свои экономические пределы и, как правило, связано с возрастанием средневзвешенной его стоимости. Так, привлечение собственного капитала за счет прибыли ограничено общими ее размерами; увеличение объема эмиссии акций и облигаций сверх точки насыщения рынка возможно лишь при более высоком размере выплачиваемых дивидендов или купонного дохода; привлечение дополнительного банковского кредита в связи с ростом финансового риска для них (из-за снижения уровня финансовой устойчивости предприятия) может осуществляться лишь на условиях возрастания ставки процента за кредит и т.п.

Такая динамика показателя предельной стоимости капитала должна быть обязательно учтена в процессе управления прибылью предприятия. Сравнивая предельную стоимость капитала с ожидаемой нормой прибыли по отдельным хозяйственным операциям, для которых требуется дополнительное привлечение капитала, можно в каждом конкретном случае определить меру эффективности и целесообразности осуществления таких операций. В первую очередь это относится к принимаемым инвестиционным решениям.

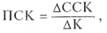

В этих целях ранжированные по показателю внутренней ставки доходности (ВСД) отдельные инвестиционные проекты сопоставляются с показателями предельной стоимости дополнительного капитала (ПСК), требуемого для их реализации. Графический метод такого анализа в процессе обоснования инвестиционных решений проиллюстрирован на рисунке 15.1.

Как видно из результатов сопоставления, для реализации могут быть приняты лишь инвестиционные проекты "А", "Б", "В" и "Г", уровень внутренней ставки доходности (ВСД) по которым превышает показатель предельной стоимости дополнительно привлекаемого для этого капитала (ПСК). По этому же критерию оценки инвестиционные проекты "Д" и "Е" должны быть отвергнуты.

Аналогичным образом анализируются и другие хозяйственные операции предприятия, требующие для реализации дополнительного привлечения капитала.

6. Принцип определения границы эффективного использования дополнительно привлекаемого капитала. Оценка стоимости капитала должна быть завершена выработкой критериального показателя эффективности его дополнительного привлечения. Таким критериальным показателем является предельная эффективность капитала. Этот показатель характеризует соотношение прироста уровня прибыльности дополнительно привлекаемого капитала и прироста средневзвешенной стоимости капитала. Расчет предельной эффективности капитала осуществляется по следующей формуле:

ПЭК=ΔРКд/ΔССК

где ПЭК— предельная эффективность капитала; ΔРКд — прирост уровня прибыльности капитала; ΔССК — прирост средневзвешенной стоимости капитала. Изложенные принципы оценки позволяют сформировать систему основных показателей, определяющих стоимость капитала и границы эффективного его использования.

Среди рассмотренных показателей основная роль принадлежит показателю средневзвешенной стоимости капитала. Он складывается на предприятии под влиянием многих факторов, основными из которых являются:

—средняя ставка процента, сложившаяся на финансовом рынке;

—доступность различных источников финансирования (кредитов банков; коммерческого кредита; собственной эмиссии акций и облигаций и т.п.);

— отраслевые особенности операционной деятельности, определяющие длительность операционного цикла и уровень ликвидности используемых активов;

— соотношение объемов операционной и инвестиционной деятельности;

— уровень риска осуществляемой операционной, инвестиционной и финансовой деятельности.

Учет этих факторов производится в процессе целенаправленного управления стоимостью собственного и заемного капитала предприятия.

2015-03-20

2015-03-20 1065

1065