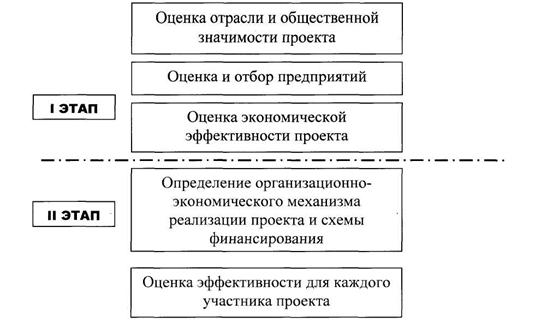

Перед проведением оценки эффективности инвестиций важно экспертно определить общественную значимость отрасли, в которую планируются инвестиции, и самого проекта. Общественно значимыми считаются проекты, влияющие на экологическую, социальную и экономическую обстановку в стране и в мире. Далее оценка проводится в два этапа (рис.5.3).

На первом этапе определяются показатели эффективности в целом. Цель этого этапа - агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. Если проект оказывается общественно значимым, то оценивается его коммерческая эффективность. А при недостаточной коммерческой эффективности общественно значимого проекта рассматривается возможность применения различных форм его поддержки.

Рис. 5.3. Этапы оценки эффективности инвестиционных проектов

Второй этап оценки осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и эффективность участия в проекте отдельных предприятий и акционеров. Эффективность инвестиций может выражаться в учёте затрат и результата как в натурально-вещественной, так и в стоимостной (денежной) форме. Стоимостные показатели экономической эффективности инвестиций, несмотря на их недостатки, являются в настоящее время главнейшими показателями обоснования программ и проектов.

По виду обобщающего показателя методы инвестиционных расчётов делятся на:

- абсолютные (в которых в качестве обобщающих показателей используются абсолютные значения разности капиталовложений и текущих затрат реализации проекта и денежной оценки его результатов);

- относительные (в которых обобщающие показатели определяются как отношение стоимостной оценки результатов и совокупных затрат);

- временные (в которых оценивается период возврата (срок окупаемости) инвестиций).

Методы, используемые в анализе инвестиционной деятельности, можно разделить на две группы в зависимости от учёта временного параметра:

- основанные на дисконтированных оценках;

- основанные на учётных оценках.

1. основанные на дисконтированных оценках («динамические» методы):

- чистая приведенная стоимость - NPV (Net Present Value);

- индекс рентабельности инвестиций - PI (Profitability Index);

- внутренняя норма прибыли - IRR (Internal Rate of Return);

- модифицированная внутренняя норма прибыли- MIRR (Modified Internal Rate of Return);

- дисконтированный срок окупаемости инвестиций - DPP (Discounted Payback Period).

2. основанные на учетных оценках («статистические» методы):

- срок окупаемости инвестиций - PP (Payback Period);

- коэффициент эффективности инвестиций - ARR (Accounted Rate of Return).

Чистая приведенная стоимость.(NPV). Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2,..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

, (5.1)

, (5.1)

. (5.2)

. (5.2)

Очевидно, что если: NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

, (5.3)

, (5.3)

где i — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Индекс рентабельности инвестиций.(PI). Этот метод является по сути следствием метода чистой теперешней стоимости. Индекс рентабельности (PI) рассчитывается по формуле:

. (5.4)

. (5.4)

Очевидно, что если: РI > 1, то проект следует принять;

РI< 1, то проект следует отвергнуть;

РI = 1, то проект ни прибыльный, ни убыточный.

Логика критерия PI такова: он характеризует доход на единицу затрат; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченность сверху общего объема инвестиций.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Внутренняя норма прибыли инвестиций.(IRR). Вторым стандартным методом оценки эффективности инвестиционных проектов является метод определения внутренней нормы рентабельности проекта (internal rate of return, IRR), т.е. такой ставки дисконта, при которой значение чистого приведенного дохода равно нулю.

IRR = r, при котором NPV = f(r) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > CC. то проект следует принять;

IRR < CC, то проект следует отвергнуть;

IRR = CC, то проект ни прибыльный, ни убыточный.

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1,r2) функция NPV=f(r) меняла свое значение с «+» на «-» или с «-» на «+». Далее применяют формулу:

, (5.5)

, (5.5)

где r1 — значение табулированного коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0);

r2 — значение табулированного коэффициента дисконтирования, при котором f(r2)<О (f(r2)>0).

Точность вычислений обратно пропорциональна длине интервала (r1,r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 - ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с «+» на «-»):

r1 — значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя NPV, т.е. f(r1)=minr{f(r)>0};

r2 — значение табулированного коэффициента дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е. f(r2)=maxr{f(r)<0}.

Путем взаимной замены коэффициентов r1 и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с «-» на «+».

Срок окупаемости инвестиций.(PP). Этот метод - один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

РР = n, при котором Рк > IC.

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

Во-первых, он не учитывает влияние доходов последних периодов. Во- вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам.

Коэффициент эффективности инвестиций.(ARR). Этот метод имеет две характерные черты: он не предполагает дисконтирования показателей дохода; доход характеризуется показателем чистой прибыли PN (балансовая прибыль за вычетом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной стоимости (RV), то ее оценка должна быть исключена.

(5.6)

(5.6)

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса нетто).

Пример:

Перед предприятием стоит выбор между двумя инвестиционными проектами, характеризующимися следующими данными:

| Проекты | IC | C1 | C2 |

| А | -4000 | ||

| Б | -2000 |

Ранжируйте проекты по критериям IRR, PP, NPV, если r = 10%.

Решение.

для проекта А:

=

=  = 752,07 долл.

= 752,07 долл.

для проекта Б:

=

=  = 330,58 долл.

= 330,58 долл.

2) срок окупаемости проекта:

для проекта А:

= 1 год +

= 1 год +  = 1,5 года или 1 год и 6 мес.

= 1,5 года или 1 год и 6 мес.

для проекта Б:

= 1 год +

= 1 год +  = 1,53 года или 1 год и 6 мес.

= 1,53 года или 1 год и 6 мес.

3) внутренняя норма прибыли проекта рассчитывается по формуле:

, где

, где

r1 – значение коэффициента дисконтирования, при котором NPV > 0 (NPV<0);

r2 - значение коэффициента дисконтирования, при котором NPV<0 (NPV > 0);

IRR рассчитывается методом линейной аппроксимации.

Для проекта А:

NPV1 (r=10%) =  = 752,07 долл.

= 752,07 долл.

NPV2 (r=25%) =  = -80 долл.

= -80 долл.

Тогда

= 23,56%.

= 23,56%.

Для проекта Б:

NPV1 (r=10%) =  = 330,58 долл.

= 330,58 долл.

NPV2 (r=25%) =  = -80 долл.

= -80 долл.

Тогда

= 22,08%.

= 22,08%.

Сравнение двух проектов по рассчитанным критериям свидетельствует о том, что предпочтение следует отдать проекту А, поскольку его чистая текущая стоимость и внутренняя норма доходности выше чем по проекту Б. Следовательно, проект А целесообразнее проекта Б.

РЕЗЮМЕ

Инвестиции – это, прежде всего, денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения другого полезного эффекта. Различают, прежде всего, реальные и финансовые инвестиции.

Любая организация может столкнуться с проблемой альтернативного осуществления реальных или финансовых инвестиций. При этом оптимизацию соотношения объемов реального и финансового инвестирования в процессе разработки соответствующей политики предприятия рекомендуется осуществлять на основе целого ряда факторов: функциональная направленность деятельности предприятия, стадия жизненного цикла предприятия, размеры предприятия, характер стратегических изменений операционной деятельности предприятия, прогнозируемая ставка процента на финансовом рынке, прогнозируемый темп инфляции.

Инвестиционный проект - планируемый и осуществляемый комплекс мероприятий по вложению капитала в различные отрасли и сферы экономики с целью его увеличения. По форме он представляет собой комплекс документов по обоснованию экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимую проектно-сметную документацию, разработанную в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Все финансовые источники инвестиций подразделяются на собственные (внутренние) и внешние. К собственным средствам предприятий и организаций, осуществляющих инвестиционные проекты, относятся: амортизационные начисления на существующие фонды (на их реновацию); прибыль от производственно-хозяйственной деятельности, направляемая на производственное развитие; суммы, получаемые от страховых компаний в виде возмещения ущерба в результате стихийных бедствий и несчастных случаев; средства от продажи ненужных излишков основных средств и иммобилизация излишков оборотных средств; средства от реализации нематериальных активов (государственных ценных бумаг, ценных бумаг других предприятий, патентов, прав владения промышленными образцами продукции, способами производства продукции и т.д.). К собственным источникам инвестирования предприятий и организаций относятся также средства, привлекаемые ими из других источников: средства, вырученные в результате выпуска и продажи инвестором акций и других ценных бумаг; средства других предприятий и организаций, привлеченных к участию в инвестиционном проекте на правах компаньонов и на соответствующих условиях участия в распределении дивидендов; средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами на безвозвратной основе; государственные субсидии, различного рода денежные взносы и пожертвования из региональных и местных бюджетов, фондов поддержки предпринимательства и др., предоставляемые на безвозмездной основе. К внешним источникам инвестиций относятся различные формы заемных средств, а также: ассигнования из федерального, региональных и местных бюджетов, различных фондов поддержки предпринимательства, предоставляемые на безвозмездной основе; иностранные инвестиции, предоставляемые в форме финансового или иного материального и нематериального участия в уставном капитале совместных предприятий.

Инвестиционная стратегия представляет собой часть общей финансовой стратегии предприятия, основная цель которой доходное вложение средств и своевременное и полное обновление внеоборотных активов предприятия. Исходной предпосылкой формирования инвестиционной стратегии является общая стратегия экономического развития компании (фирмы). По отношению к ней инвестиционная стратегия носит подчиненный характер и должна согласовываться с ней по целям и этапам реализации. Инвестиционная стратегия при этом рассматривается как один их главных факторов обеспечения эффективного развития компании в соответствии с избранной ею общей экономической стратегией.

Классификация инвестиционных стратегий предприятий предполагает выделение так называемых «чистых» (если мотив единственный) и «смешанных» инвестиционных стратегий (если указано более одного мотива). Типичными являются все «чистые» стратегии, а из смешанных - мотивированные как «поддержание мощностей с интенсификацией» и «модернизацией производства», «расширение производства с обновлением продукции» (отметим, что их используют даже несколько чаще, чем «чистые» инвестиционные стратегии, соответствующие второму мотиву), «интенсификация и модернизация производства с его расширением» и «поддержание мощностей с обновлением продукции».

Если ранжировать мотивы инвестиционной активности по их «прогрессивности», от относительно консервативного «поддержания мощностей» и до «выпуска новой продукции», то типы «чистых» инвестиционных стратегий можно определить как: консервативная (соответствующий мотив инвестиционной активности - «поддержание мощностей»); экстенсивная («расширение существующего производства»); интенсивная («интенсификация и модернизация производства»); прогрессивная («выпуск новой продукции»). К «смешанным» типам стратегий относятся: консервативно-интенсивная («поддержание мощностей с интенсификацией и модернизацией производства»); экстенсивно-прогрессивная («расширение производства с обновлением продукции»); экстенсивно-интенсивная («расширение производства с его интенсификацией и модернизацией»); консервативно-прогрессивная («поддержание мощностей с обновлением продукции»).

Методы, используемые в оценке инвестиционных проектов, можно разделить на две группы в зависимости от учёта временного параметра: основанные на дисконтированных оценках (чистая приведенная стоимость, индекс рентабельности инвестиций, внутренняя норма прибыли, модифицированная внутренняя норма прибыли, дисконтированный срок окупаемости инвестиций) и основанные на учетных оценках (срок окупаемости инвестиций, коэффициент эффективности инвестиций).

Контрольные Вопросы

1. Что такое инвестиции и каковы их основные виды?

2. Чем характеризуется инвестиционная деятельность предприятия?

3. Какой критерий лежит в основе деления инвестиций на прямые и портфельные? Как соотносятся эти формы инвестиций с реальными и финансовыми инвестициями?

4. Какие факторы следует учитывать при выборе инвестиционных проектов?

5. Какие критерии оценки инвестиционных проектов вам известны? Дайте краткую характеристику и оцените область использования каждого инвестиционного критерия.

6. Как уровень инфляции влияет на показатели эффективности инвестиционных проектов?

7. Следует ли принять проект, рассчитанный на 15 лет, требующий инвестиций в размере 150000 долл., если в первые 5 лет никаких поступлений не ожидается, а в последующие 10 лет ежегодный доход составит 50000 долл.?

УЧЕБНАЯ СИТУАЦИЯ

Канадская компания «Agrimax Inc.» взялась инвестировать 168 млн. дол. в развитие технологий на основе российского «открытия» — автономного источника энергии на базе материалов типа кварцевого песка. Контракт, предусматривающий эти инвестиции, был подписан в феврале 200Х года в присутствии российского премьера и его канадского коллеги. Вряд ли они догадывались, что официальная наука считает «открытие» чистой воды шарлатанством.

Авторы проекта — специалисты волгоградского научно-производственного центра «ГРУС» — не смогли внятно объяснить суть своего открытия на специальной пресс-конференции. Кроме того, по заявленной теме совсем не оказалось научных публикаций. Между тем авторы проекта получат роялти от строительства двух новых заводов (по одному в России и Канаде) по реализации «альтернативной энергетической технологии». А вообще бизнес Кацабаниса, владельца компании «Agrimax Inc.», с высокими технологиями никак не связан.

Вопросы:

1. К какому виду относятся инвестиции в рамках описанного проекта?

2. Насколько перспективен данный инвестиционный проект?

3. Какие риски присущи реализации данного инвестиционного проекта?

1. Баранов В.В. Финансовый менеджмент / В.В. Баранов. – М.: Дело, 2002.

2. Мелкумов Я.С. Экономическая оценка эффективности инвестиций и финансирование инвестиционных проектов / Я.С. Мелкумов. – М.: Финансы и статистика, 1997.

3. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений / М.А. Лимитовский. – М.: ДеКА, 1997.

4. Четыркин Е.М. Финансовый анализ производственных инвестиций / Е.М. Четыркин. – М.: Дело, 1998.

5. Гречишкина М.В. Выбор оптимального варианта инвестиций (оптимизационный подход) / М.В. Гречишкина, Д.Е. Ивахник // Финансовый менеджмент. - 2006. - №3. – С. 82-96.

6. Ковалёв В.В. Методы оценки инвестиционных проектов / В.В. Ковалев. - М., 2004.

7. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) / Рук. авт. кол.: В.В. Косов, В.Н. Лившиц, А.Г. Шахназаров. - М., 2005.

2018-01-21

2018-01-21 14412

14412