Как уже отмечено выше, большинство экономических оценок и управленческих решений носят вероятностный, многовариантный характер. Поэтому ошибки и просчеты — вещь обычная, хотя и неприятная. Однако менеджер всегда должен стремиться учитывать возможный риск и предусматривать определенные меры для снижения его уровня и компенсации вероятных потерь. В этом, собственно, и заключается сущность управления риском (риск-менеджмента). Главная цель риск-менеджмента (особенно для условий современной России) — добиться, чтобы в самом худшем случае речь могла идти об отсутствии прибыли, но никак не о банкротстве организации. Международный опыт бизнеса свидетельствует, что причиной большинства банкротств являются грубые ошибки и просчеты в менеджменте. Поэтому предприниматели и менеджеры должны уделять особое внимание эффективному управлению риском.

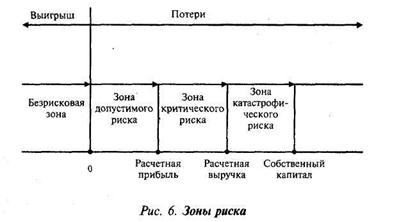

Для оценки степени приемлемости риска следует прежде всего выделить определенные зоны риска в зависимости от ожидаемой величины потерь. Общая схема зон риска представлена на рис. 6.

Область, в которой потери не ожидаются, т.е. экономический результат хозяйственной деятельности положительный, называется безрисковой зоной.

Зона допустимого риска — область, в пределах которой величина вероятных потерь не превышает ожидаемой прибыли и, следовательно, коммерческая деятельность имеет экономическую целесообразность. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли.

Зона критического риска — это область возможных потерь, превышающих величину ожидаемой прибыли вплоть до величины полной расчетной выручки (суммы затрат и прибыли). Другими словами, здесь предприниматель рискует не только не получить никакого дохода, но и может понести прямые убытки в размере всех произведенных затрат.

И, наконец, зона катастрофического риска — область вероятных потерь, которые превосходят критический уровень и могут достигать величины, равной собственному капиталу организации. Катастрофический риск способен привести организацию или предпринимателя к краху и банкротству. (Кроме того, к категории катастрофического риска независимо от величины имущественного ущерба следует отнести риск, связанный с угрозой жизни или здоровью людей и возникновением экологических катастроф.)

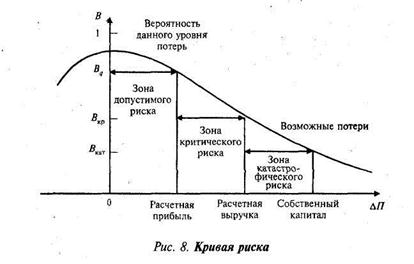

Наглядное представление об уровне риска дает графическое изображение зависимости вероятности потерь от их величины — кривая риска.

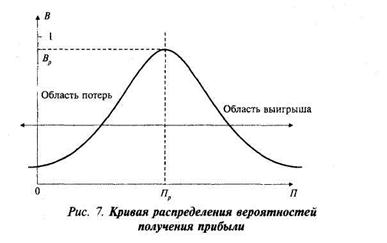

Построение такой кривой базируется на гипотезе, что прибыль, как случайная величина, подчинена нормальному закону распределения (рис. 7) и предполагает следующие допущения:

• наиболее вероятно получение прибыли, равной расчетной величине - Пр. Вероятность (Вр) получения такой прибыли максимальна и значение П можно считать математическим ожиданием прибыли. Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, монотонно убывает по мере роста отклонений;

• потерями считается уменьшение прибыли (дельта П) в сравнении с расчетной величиной. Если реальная прибыль равна П, то дельта/7 = Пр — П.

Конечно, принятые допущения в определенной степени спорны и не всегда выполняются для всех видов рисков, но в целом достаточно верно отражают наиболее общие закономерности изменения коммерческого риска и дают возможность построить кривую распределения вероятностей потерь прибыли, которую и называют кривой риска (рис. 8).

Главное в оценке коммерческого риска состоит в возможности построения кривой риска и определении зон и показателей допустимого, критического и катастрофического рисков. С этой целью могут быть применены три основных метода оценки риска: статистический, экспертный и расчетно-аналитический.

Статистический метод состоит в статистическом анализе потерь, наблюдавшихся в аналогичных видах хозяйственной деятельности, установлении их уровней и частоты появления.

Экспертный метод заключается в сборе и обработке мнений опытных предпринимателей, менеджеров и специалистов, дающих свои оценки вероятности возникновения определенных уровней потерь в конкретных коммерческих операциях.

Расчетно-аналитический метод базируется на математических моделях, предлагаемых теорией вероятностей, теорией игр и т.п.

Управление рисками сегодня представляет собой один из динамично развивающихся видов профессиональной деятельности в области менеджмента. Существует особая должность (риск-менеджер), в чьи обязанности входит обеспечение снижения всех видов риска. Риск-менеджер участвует наряду с соответствующими специалистами в принятии рискованных решений (например, выдача кредита или выбор объекта инвестирования) и разделяет с ними ответственность за их результаты.

Вероятность - это возможность получения определенного результата. Применительно к экономическим задачам методы теории вероятности сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного исходя из наибольшей величины математического ожидания. Иначе говоря, математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.

Например, имеются два варианта вложения капитала. Установлено, что при вложении капитала в мероприятие А получение прибыли в сумме 25 тыс. руб. имеет вероятность 0,6, а при вложении капитала в мероприятие Б получение прибыли в сумме 30 тыс. руб. имеет вероятность 0,4. Тогда ожидаемое получение прибыли от вложения капитала (т.е. математическое ожидание) составит: по мероприятию А - 15 тыс. руб. (25 х 0,6); по мероприятию Б - 12 тыс. руб. (30 х 0,4).

Вероятность наступления события может быть определена с помощью:

объективного метода, основанного на вычислении частоты, с которой происходит данное событие. Например, если известно, что при вложении капитала в какое-либо мероприятие прибыль в сумме 25 тыс. руб. была получена в 120 случаях из 200, то вероятность получения такой прибыли составляет 0,6 (120: 200);

субъективного метода, основанного на использовании субъективных критериев, которые базируются на различных предположениях. К таким предположениям могут относиться: суждение оценивающего, его личный опыт, оценка эксперта, мнение финансового консультанта и т.п. Когда вероятность определяется субъективно, то разные люди могут устанавливать разное ее значение для одного и того же события и делать различный выбор. Важное место при этом занимает прием экспертной оценки, т.е. проведение экспертизы, обработка и использование ее результатов при обосновании значения вероятности. Прием экспертной оценки представляет собой комплекс логических и математико-статистических методов и процедур, связанных с деятельностью эксперта по переработке необходимой для анализа и принятия решений информации. Этот прием экспертной оценки основан на использовании способности специалиста (его знаний, умения, опыта, интуиции и т.п.) находить нужное, наиболее эффективное решение.

Величина риска (степень риска) измеряется двумя критериями:

среднее ожидаемое значение;

изменчивость (колеблемость) возможного результата.

Среднее ожидаемое значение связано с неопределенной ситуацией.

Среднее ожидаемое значение - это средневзвешенное для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем.

Например, если известно, что при вложении капитала в мероприятие А из 120 случаев прибыль 25 тыс. руб. была получена в 48 случаях (вероятность 0,4), прибыль 20 тыс. руб. была получена в 36 случаях (вероятность 0,3) и прибыль 30 тыс. руб. была получена в 36 случаях (вероятность 0,3), то среднее ожидаемое значение составит 25 тыс. руб. (25 х 0,4 + 20x0,3 + 30x0,3).

Аналогично можно вычислить, что при вложении капитала в мероприятие Б средняя прибыль составила 30 тыс. руб. (40 х 0,3 + 30 х 0,5 + + 15 х 0,2). Сравнивая две суммы ожидаемой прибыли при вложении капитала в мероприятия А и Б, можно сделать вывод, что при вложении в мероприятие А величина получаемой прибыли колеблется от 20 до 30 тыс. руб. и средняя величина составляет 25 тыс. руб.; при вложении капитала в мероприятие Б величина получаемой прибыли колеблется от 15 до 40 тыс. руб. и средняя величина составляет 30 тыс. руб. Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решения в пользу какого-либо варианта вложения капитала.

Изменчивость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для этого на практике обычно применяют два близко связанных критерия: дисперсию и среднее квадратическое отклонение.

Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

где σ2 - дисперсия; х - ожидаемое значение для каждого случая наблюдения; х - среднее ожидаемое значение; n - число cлучаев наблюдения (частота).

Среднее квадратическое отклонение определяется по формуле

где σ - среднее квадратическое отклонение.

При равенстве частот имеем частный случай:

Среднее квадратическое отклонение - именованная величина и указывается в тех же единицах, в каких измеряется варьирующий признак. Дисперсия и среднее квадратическое отклонение - меры абсолютной колеблемости.

Для анализа обычно используют коэффициент вариации. Он представляет собой отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений:

где V- коэффициент вариации, %; σ - среднее квадратическое отклонение; х - среднее ожидаемое значение.

Коэффициент вариации - относительная величина. Поэтому на его размер не оказывают влияния абсолютные значения изучаемого показателя. С помощью коэффициента вариации можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения.

Коэффициент вариации может изменяться от 0 до 100 %. Чем больше коэффициент, тем сильнее колеблемость. Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10 % - слабая колеблемость;

10-25 % - умеренная колеблемость;

свыше 25 % - высокая колеблемость.

Можно применять также несколько упрощенный метод определения степени риска.

Количественно риск инвестора характеризуется оценкой им вероятной величины максимального и минимального доходов. Чем больше диапазон между этими величинами при равной их вероятности, тем выше степень риска.

Поэтому для расчета дисперсии, среднего квадратического отклонения и коэффициента вариации можно использовать следующие формулы:

где а2 -дисперсия; Pmax-вероятность получения максимального дохода (прибыли, рентабельности); хmах-максимальная величина дохода (прибыли, рентабельности); х - средняя ожидаемая величина дохода (прибыли, рентабельности); Pmin - вероятность получения минимального дохода (прибыли, рентабельности); xmin - минимальная величина дохода (прибыли, рентабельности); σ - среднее квадратическое отклонение; V- коэффициент вариации.

Количественная мера риска может определяться абсолютным или относительным уровнем потерь. В абсолютном выражении риск может определяться величиной возможных потерь в физическом (натурально-вещественном) или стоимостном (денежном) выражении. В относительном выражении риск определяется как отношение величины возможных потерь к некоторой базе, например, капиталу, суммарным издержкам или прибыли. Задача, однако, осложняется тем, что на практике при реализации конкретного управленческого решения, как правило, приходится учитывать не один, а несколько видов рисков. В связи с этим общий уровень комплексного риска R определяется суммой частных рисков ri или

Частный риск при этом может быть определен путем увеличения или уменьшения некоторого нормативно заданного минимального уровня соответствующего вида риска (rнi).

В этом случае

Чрезвычайно важно иметь возможность количественно оценить степень риска, ведущего к банкротству. С этой целью рассчитывается коэффициент риска, представляющий соотношение максимально возможного объема убытков и объема собственных средств инвестора:

,

,

где Кр — коэффициент риска,

У — максимально возможная сумма убытков,

С — сумма собственных средств.

Эмпирические исследования показывают, что оптимальный коэффициент риска составляет 0,3, а критический (превышение которого ведет к банкротству) — 0,7.

Риском можно управлять, т.е. использовать различные приемы, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска. Эффективность организации управления риском во многом определяется классификацией риска.

Тема 11. Методы управления рисками

2014-02-02

2014-02-02 3356

3356